西南地产:发改委放宽房企融资,地产及后周期板块防御性再次凸显

本文来自“如说地产”,作者胡华如等。最初来源为西南地产的研报。

核心结论

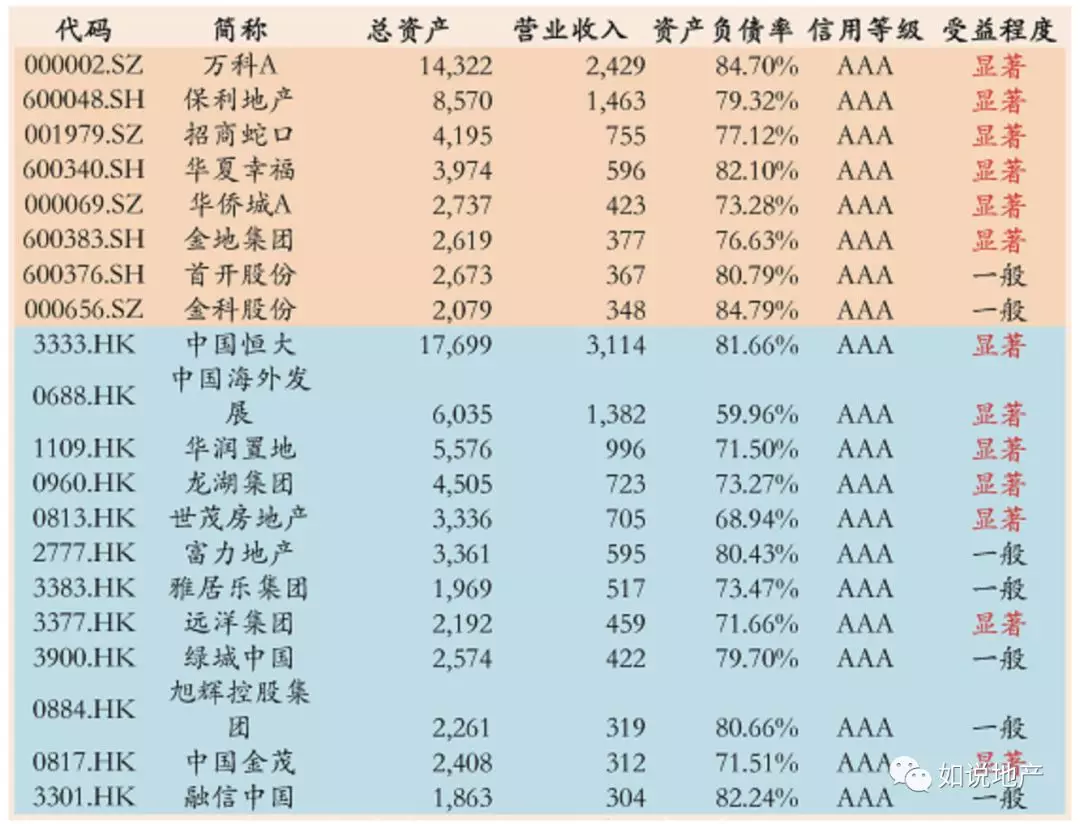

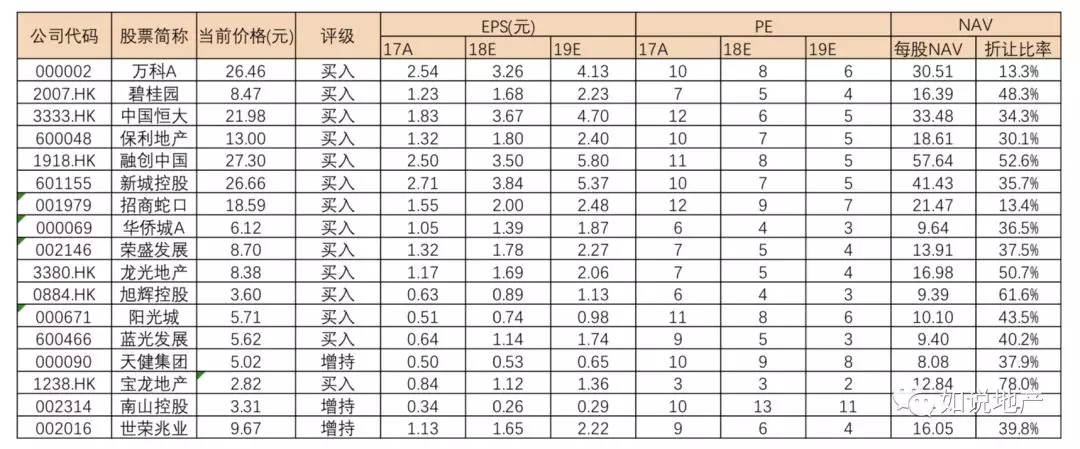

上周市场呈现先扬后抑的走势,中小市值跌幅较大,上证指数和沪深300小幅收跌,地产后周期板块表现较强。申万地产板块上周上涨0.67%,成交额525.23亿元,环比下跌6.26%,表现领先于大部分板块。12月12日,发改委发布《关于支持优质企业直接融资进一步增强企业债券服务实体经济能力的通知》,明确了地产行业主体信用等级达AAA、近三年未发生违约违法违规、资产总额大于1500亿、营业收入超过300亿、资产负债率不超过85%的优质民企可以发行企业债补流,我们统计出符合的上市房企共20家。行业数据方面,2018年前11月全国房地产开发投资额10.0万亿,同比增长9.7%,住宅新开工和施工面积依然表现强劲,单月销售面积负增速在扩大,预计全年销售面积微弱增长,销售额增速会回落至10%左右。12月15日统计局发布住房价格数据,二手房价格环比回落城市增多,新房价格整体较为稳定。10月19日市场政策底确认,12月13日政治局会议第二次未提房地产,而且近期房企融资呈现边际宽松,按揭利率出现见顶缓步回落的迹象,尽管12月至明年1-2月基本面可能继续下行,地产股绝对收益空间较难,但在震荡下行市由于政策托底及盈利的确定性,地产及后周期板块防御性依然较强。我们继续看好地产板块的弱势防御特性,维持板块“跟随大市”投资评级, A股推荐万科(000002)、保利地产(600048)、招商蛇口(001979)、金地集团(600383)、新城控股(601155)、荣盛发展(002146)等,港股推荐融创中国(01918)、碧桂园(02007)、中国金茂(00817)、龙光地产(03380)等。

近期我们调研了万科、金地集团、中国恒大、南山控股、华侨城、中粮地产、大悦城、皇庭国际,相关公司动态及交流情况欢迎沟通。

最新观点

1) 投资依然强劲,土地购置增速趋缓。14日,统计局发布行业数据,2018年1-11月房地产开发投资110,083亿元,同比增长9.7%(增速和前10月持平)。房地产开发投资增速自8月份以来缓步下滑,但下滑速度好于预期。2018年前11月,房地产开发投资110,083亿元,同比增长9.7%,增速较1-10月份持平。其中,住宅累计投资78,027亿元,同比增长13.6%,增速回落0.1个百分点。11月单月房地产开发投资10,758亿元,同比增长9.3%,较前值上升了1.6个百分点。其中,住宅投资7,657亿元,同比增长12.6%,增速上升0.8个百分点。我们认为,投资增速依然保持坚挺主因土地购置费和新开工/施工对其强有力的支撑,我们判断2018年房地产投资增速大概率在9.5%以上,高于此前市场预期。另外,1-11月土地购置面积25,326万方,同比增长14.3%,较前值下降1个百分点;土地成交价款13,746亿元,增长20.2%,较前值下降0.4个百分点,增速继续回落,但降幅有所趋缓。11月单月土地购置面积3,363万方,同比增长8.1%,增速回落4.0个百分点。8月以来单月土地购置面积增速下滑明显,表明房企拿地态度愈加谨慎。11月土地成交价款2,051亿元,同比增长17.8%,较上月提高了8.3个百分点。土地成交额增速远超面积增速,主因单月土地成交均价低基数影响,11月土地成交均价6098元/平,同比增速高达9.0%,而下半年以来土地成交均价同比增速有不同程度负增长。受房企积极推盘、提高周转影响,新开工和施工持续向好,1-11月房屋新开工188,895万方,增长16.8%;施工面积804,886万方,增长4.7%,今年以来一路走强。销售方面,单月销售面积降幅扩大,累计销售增速持续回落。1-11月商品房销售面积148,604万方,增长1.4%,较前值下降0.8个百分点。商品房销售额129,508亿元,增长12.1%,较前值下降0.4个百分点,自8月以来持续下降,预计全年在10%左右。11月单月商品房销售面积15,487万方,同比下降5.1%,降幅进一步扩大;商品房销售额13,594亿元,同比增长8.8%,增速略有回升。

2) 企业债发行迎来利好,或加剧行业分化整合。12日,发改委发布《关于支持优质企业直接融资进一步增强企业债券服务实体经济能力的通知》。企业债主要由发审委审批,在银行间市场流动,过去基本由央企、国企或国有控股企业垄断发行,多数投向基建或政府主导项目。此次发文明确支持优质民企,特别是信用优良、经营稳健并对产业结构转型升级或区域经济发展具有引领作用的优质民企。发行门槛要求较高,实现负面清单管理。对地产行业要求主体信用等级达AAA、近三年未发生违约违法违规、资产总额大于1500亿、营业收入超过300亿、资产负债率不超过85%。允许房企发行企业债进行补流(不超过50%的债券募集资金规模可用于补充营运资金)或投入到保障性住房、长租公寓、产业园区等方向,公开发债规模与公司债券余额合并不得超过净资产40%,禁止传统的房地产投资或过剩产能投资。继续抑制资金流向房地产,但房企融资不再受歧视,监管导向转向“轻主体重行为”。政策面对房企提升金融杠杆拿地、投资投机需求入市等行为依然保持高压态势,继续抑制资金流向房地产,但专门针对房地产企业的融资限制在逐渐解除。11月华夏幸福、泰禾等公司融资获准,12月4日中粮地产带资重大资产重组获证监会无条件通过,此次企业债放开鼓励优质房企发行企业债投向政策鼓励的方向,表现监管导向转向更理性更务实的“轻主体重行为”方式。凡是优质房企必要的补充营运资金、投入保障房、租赁市场及产业地产等政策鼓励的融资行为是被许可甚至鼓励的。去杠杆力度趋缓但方向未变,信用优势决胜下半场。尽管融资层面有放松的现象,但房地产行业依然处于“去杠杆”的阶段,未来3年信用体系的差异决定了房企的竞争格局。部分央企地产商或优质民企地产公司会进一步抬升自身的比较优势,融资端的优势会初步传导到土地资源获取及产品营销优势上。我们认为,放宽企业债发行利好龙头房企,或加剧房企分化整合,负债率较高回款压力大的民企或面临销售下行及融资受挤压的双重压力,刺激改善型住房需求及城际购房资格宽松可能还是要等到明年3月以后。

3) 二三线新房同比保持上涨,一线二手房环比继续下调。从一手房的情况看,全国环比、同比均微涨,三线城市涨幅回落。11月份,4个一线城新房价格环比上涨0.3%(北京和上海分别上涨0.6%和0.5%,广州持平,深圳下降0.2%),单月同比上涨1.5%,1-11月平均同比上涨0.3%,涨幅比去年同期回落10.6个百分点;31个二线城市新房价格环比上涨1.0%,同比上涨11.1%,1-11月平均同比上涨7.2%,涨幅比去年同期回落2.2个百分点;35个三线城市新房价格环比上涨0.9%。同比上涨10.5%,1-11月平均同比上涨7.6%,涨幅比去年同期回落0.3个百分点。从二手房的情况看,一线城市环比继续下滑,二三线城市涨幅回落。4个一线城市二手房价格环比下降0.4%,降幅比上月扩大0.2个百分点(北京、上海、广州和深圳分别下降0.6%、0.1%、0.3%和0.2%),单月同比上涨0.8%,1-11月平均同比上涨0.7%,涨幅比去年同期回落12.1个百分点;31个二线城市二手房价格环比上涨0.3%,同比上涨7.9%,1-11月平均同比上涨5.6%,涨幅比去年同期回落2.6个百分点;35个三线城市二手房价格环比上涨0.4%,同比上涨8.1%,1-11月平均同比上涨5.7%,涨幅比去年同期扩大0.3个百分点。

4) 中央政治局会议连续第二次未提及房地产,房企融资放宽叠加年末估值切换促使地产板块继续走出相对收益,地产后周期板块确定性也较强。12月13日,中共中央政治局召开会议,分析研究2019年经济工作。会议提出,继续打好三大攻坚战,着力激发微观主体活力,创新和完善宏观调控,统筹推进稳增长、促改革、调结构、惠民生、防风险工作,保持经济运行在合理区间,进一步稳就业、稳金融、稳外贸、稳外资、稳投资、稳预期,提振市场信心。这和10月底召开的中央政治局会议一样,只字未提房地产。这符合我们此前的预判,随后的中央经济工作会议预计会提“稳定房地产市场预期(相对于托底向下趋势)”、“加大土地供应(提了跟没提可能差不多)”、“加快发展租赁市场(租赁权明年可能落地)”、“鼓励合理的改善型住房需求(这个要提的话预示着明年3月刺激需求的政策很可能有”。地产板块目前依然处于政策预期改善的通道,地产后周期比较关注行业的新开工和竣工面积。新开工的主要驱动因素在于拿地(未来有部分增量在存量住房改造)而不在销售(补库存及即时推盘变现的逻辑),今年拿地面积高增长决定明年的新开工也是有一定增长的,这个不用担心。过去31个月全国住宅销售面积均值7.01亿方,比去年同期之前31个月的6.22亿方平均增长12.7%,过去42个月全国住宅新开工面积均值6.46亿方,比去年同期之前42个的6.18亿方平均增长4.5%,即便是考虑到刚性库存(已竣工未销售)的影响,2019年实际竣工面积的增速也应该在5-10%这个区间,统计局披露的竣工面积较实际数据偏小(这与房价大幅上涨开发商有意拖后土增税清算有关)。

板块回顾

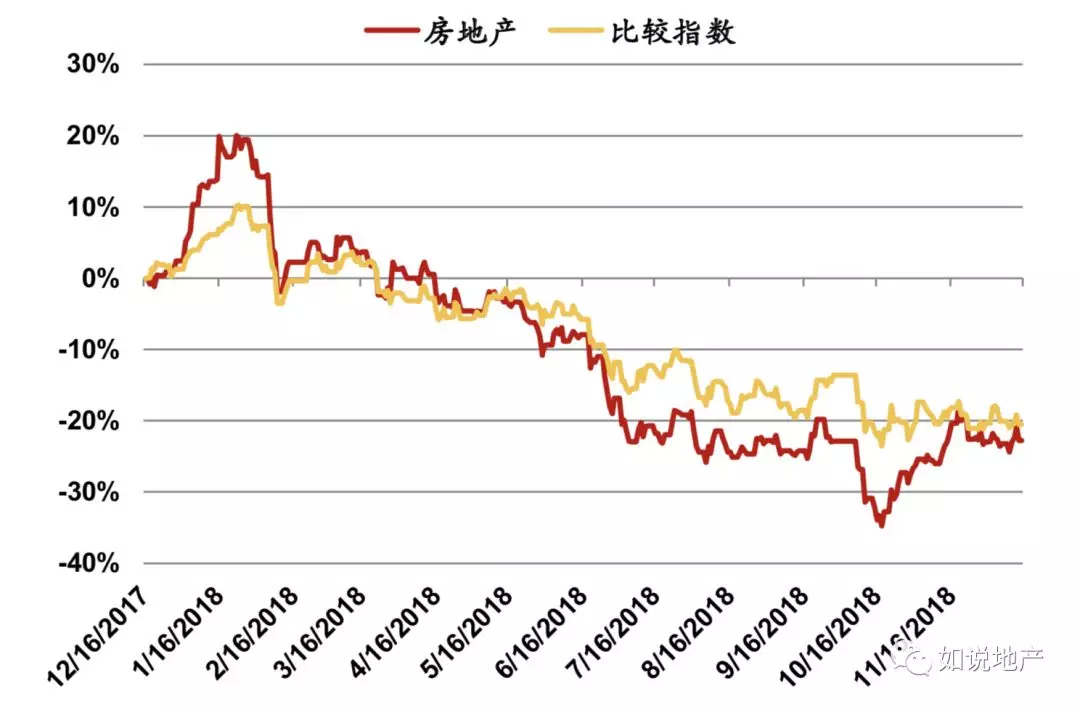

上周A股申万地产板块上涨0.67%,成交量525.23亿元,成交量环比下跌6.26%。

图:近一年地产板块相对沪深300表现

数据来源:WIND,西南证券整理

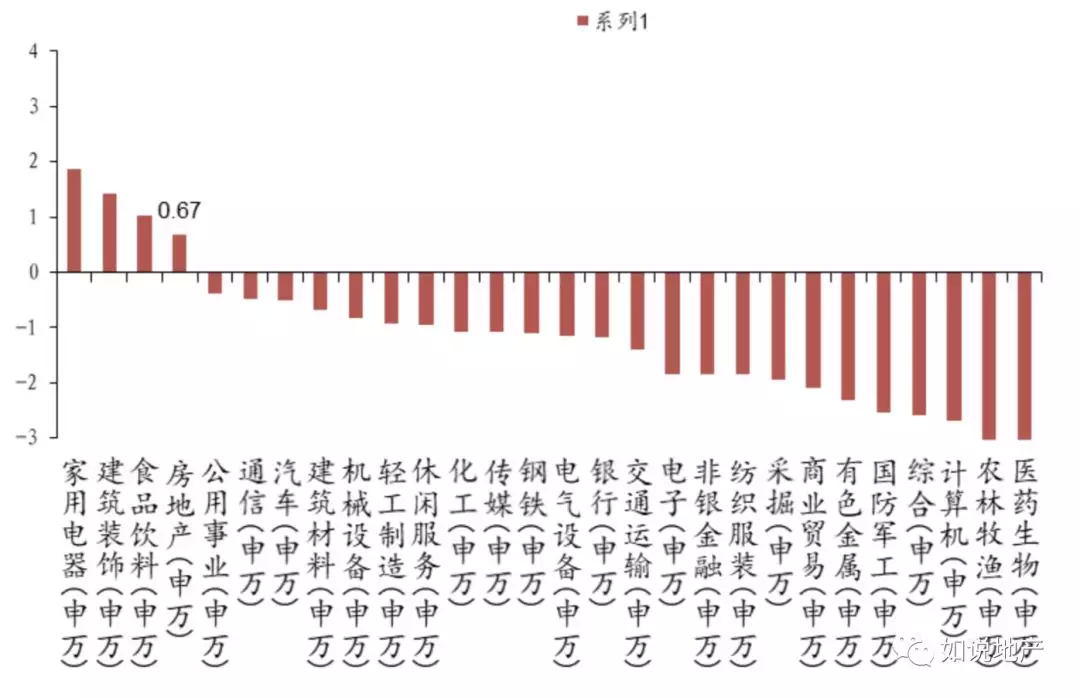

上周,申万子板块涨跌幅情况如下。

图:申万各子板块上周绝对涨跌幅(%)

数据来源:WIND,西南证券整理

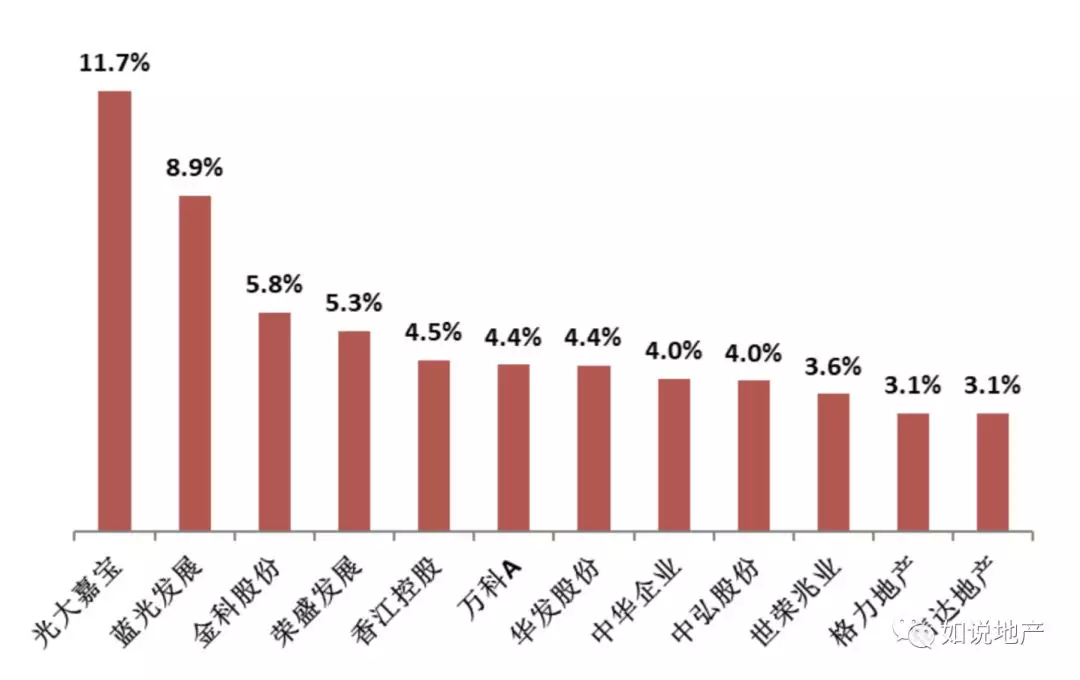

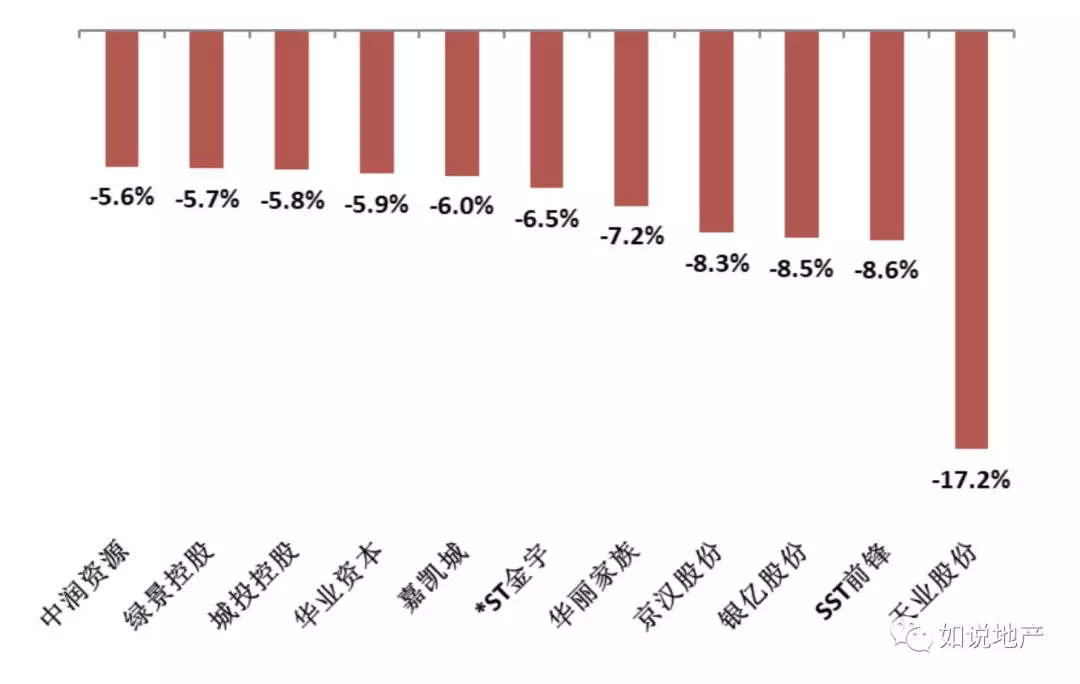

上周光大嘉宝、蓝光发展、金科股份等涨幅居前,天业股份、SST前锋、银亿股份等跌幅居前。

图:上周地产板块涨幅靠前个股

图:上周地产板块跌幅靠前个股

数据来源:WIND,西南证券整理

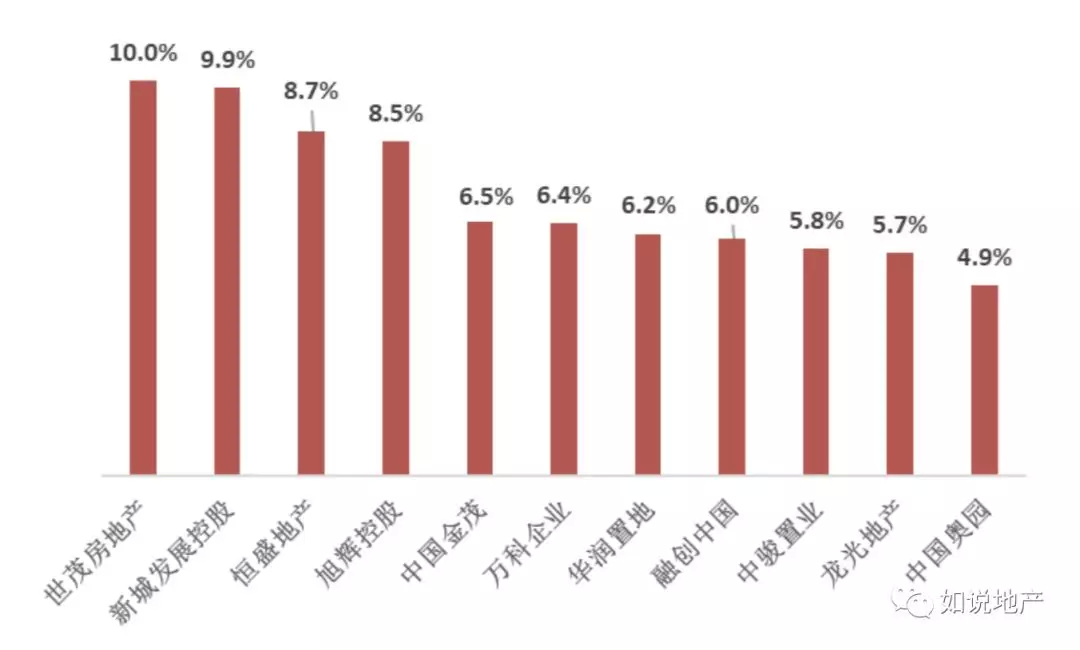

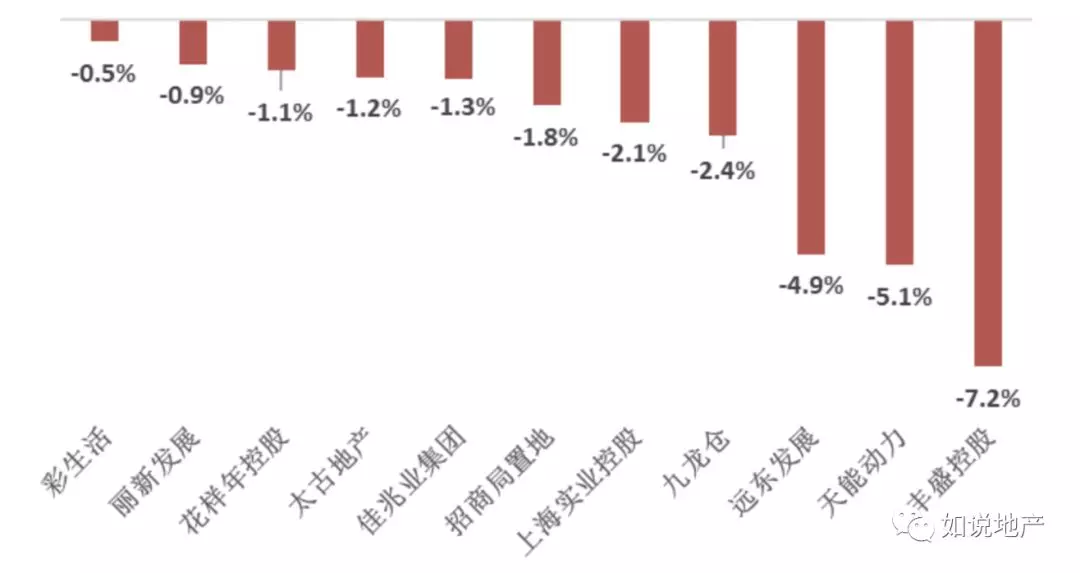

上周内房股涨幅显著的包括世茂房地产、新城发展控股、恒盛地产等。上周内房股跌幅显著的包括丰盛控股、天能动力、远东发展等。

图:内房股上周涨幅靠前个股

图:内房股上周跌幅靠前个股

数据来源:WIND,西南证券整理

符合发改委企业债发行房企名单(20家)

数据说明:A股地产公司有8家符合,港股通内房股有12家符合,A股总资产按三季报口径,H股按中报口径,资产负债率类似处理。

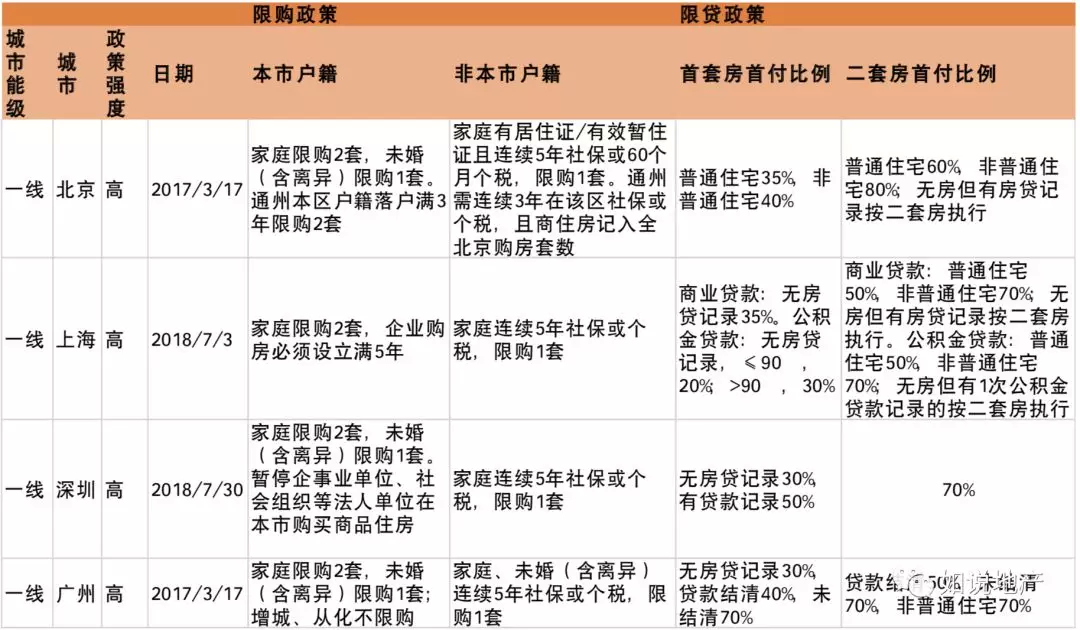

四限政策统计

我们统计了84个城市的限购限贷限售限价政策,完整数据欢迎沟通交流。

数据来源:WIND,西南证券整理

模拟组合

我们的模拟组合累计绝对收益-12.54%;相对申万房地产收益为6.13%。整体持仓水平截止上周五为空仓。

图:西南地产模拟组合累计绝对收益和相对收益(对比申万房地产指数)

数据来源:每市,西南证券整理

房企销售

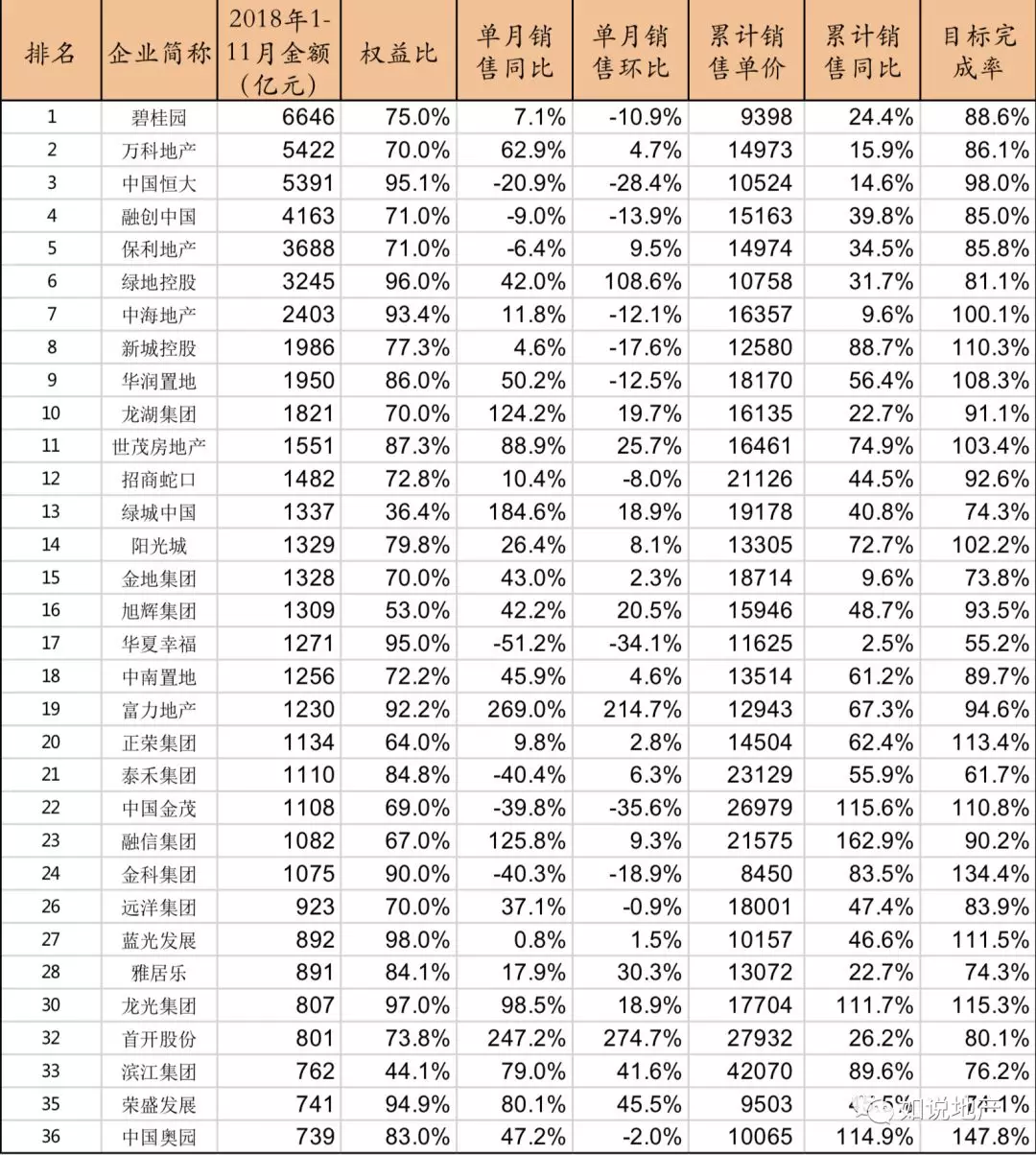

表:2018年1-11月房企销售数据

数据来源:克而瑞,西南证券整理

按揭跟踪

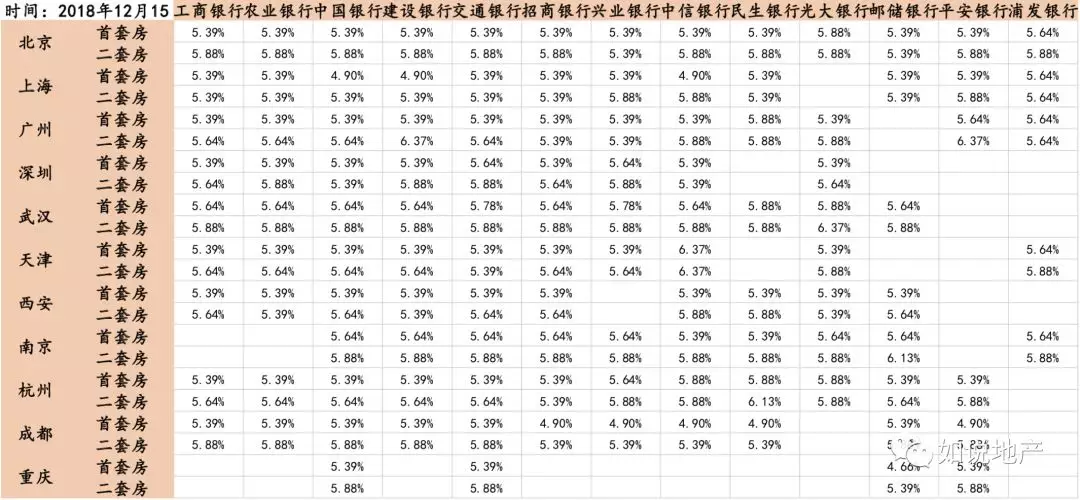

表:最新银行按揭利率水平

数据来源:融360,西南证券整理

重点公告

【龙湖地产|业绩公布】公司公布,前11月累计实现合同销售金额1821.7亿元,同比上升22.7%;合同销售面积1131万平方米。11月单月实现合同销售金额人民币180.5亿元,合同销售面积113.9万平方米。其中,在环渤海区域合同销售金额最多,达57.9亿元。

【保利置业|业绩公布】公司发布前11个月的合约销售额折合人民币约为368亿元,合约销售面积约为207.2万平方米,同比分别增长3.37%及减少17.25%,公司全年业绩目标完成率已达92%。11月单月实现合约销售额折合人民币约为21亿元,同比减少25%;合约销售面积约为18.7万平方米,同比增加33.57%。

【首开股份|业绩公布】公司公告,11月单月实现签约面积50.50万平方米,签约金额163.59亿元。2018前11月,公司共实现签约面积303.24万平方米,同比上升16.55%;签约金额840.28亿元,同比上升37.11%。

【华润置地|业绩公布】公司11月实现总合同销售金额约175.3亿元,总合同销售建筑面积约121.07万平方米,同比分别增长45.12%及91.42%。前11月累计实现总合同销售金额约1896.55亿元,总合同销售建筑面积约1086.01万平方米,同比分别增长52.09%及36.02%。

【金地商置|业绩公布】公司11月单月实现合约销售总额约59.63亿元,同比增长54.44%;11月录得合约销售总面积约33.28万平方米,环比增长52.38%;前11月累计实现合约销售总额约407.31亿元,同比增长1.27%;累计销售总面积约186.15万平方米,同比下降16.87%。

【远洋集团|业绩公布】公司公布,11月实现协议销售额约人民币105亿元,同比上升31%;实现协议销售面积为53.03万平方米,同比上升31%;协议销售均价与去年同期持平,为19800元/平方米。前11月累计实现协议销售额达927.9亿元,同比上升48%;累计协议销售面积约为436.1万平方米,同比上升32%;前11月的协议销售均价则同比上升12%,约为21300元/平方米。

【禹洲地产|业绩公布】公司公布11月实现合约销售金额103.01亿元,销售面积73.47万平米,平均销售价格14020元/平米。销售金额和销售面积的环比同比均上涨,但平均销售价格下降幅度较大。

【世茂房地产|发行票据】发行5.7亿美元额外票据,利率6.375%,与2021年到期票据合并。

【万科A|发行票据】公司根据70亿美元中期票据计划发行于2024年到期的6.3亿美元的5.25年期固息票据,票面利率为5.35%。

【华夏幸福|发行公司债】子公司拟发行不超过50亿元公司债。

【华发股份|发行债券】12月10日公司发布公告称,公司已成功发行15亿元人民币公司债,最终票面利率为5.50%。

【雅居乐集团|新增债务】公司根据一项信贷协议将获金额为7.70亿港元(或其等值美元)的定期贷款信贷,为期36个月。贷款年利率等于3.90%加上于相关日期的香港(伦敦)银行同业拆息的总和。

【碧桂园|发行债券】公司全资附属公司于12月5日发行本金额为78.3亿港元、年利率为4.50%的新债券;同时完成购回注销60.54亿港元的现有债券,仍然发行在外的现有债券为95.46亿港元。

【富力地产|发行债券】公司宣布公开发行40亿元公司债,票面利率为6.58%,债券期限为4年。

【华夏幸福|发行债券】公司境外间接全资子公司于近日发行完成两笔美元债券,涉资1.2亿美元,票面利率为6.5%和9%。

【绿地香港|发行债券】公司将发行2亿美元债券,年利率为9.875%,期限18个月,至2020年6月17日到期。

【中国金茂|发行债券】公司全资附属公司100亿元无担保永续中期票据已获得注册,其中首批票据本金为20亿元,票面利率未定。

【远洋集团|发行证券】公司宣布发行了类REITs产品,规模为32.03亿元,期限不超过5年,两档优先级发行利率为5.5%和6%。

【首创置业|发行债券】公司宣布公开发行两品种债券,债券规模、票面年利率和债券期限分别为:15亿元、4.16%、3年(品种一)和10亿元、4.5%、5年(品种二)。

【中华企业|发行债券】公司拟发行90亿公司债,具体发行规模、发行利率、发行品种还未厘定,并申请注册发行40亿中期票据。

【国瑞置业|发行债券】公司间接全资子公司关于发行公司债券挂牌转让的申请已获上交所无异议函,本次发行总额不超过30亿元。

【京能置业|发行票据】公司拟发行超短期融资券,以固定利率方式一次性发行金额8亿元,但利率未定。

【华夏幸福|关联交易融资】子公司拟向平安融资60亿元,年利率8.32%。

【美好置业|融资担保】公司将为控股股东全资子公司荆州市美好装配式房屋智造有限公司提供2亿元融资担保。

【中交地产|借贷担保】公司为成都、昆明、重庆三项目提供10.26亿资助或担保。

【中南建设|股权受让】公司拟受让控股股东中南控股持有的部分房地产开发项目公司股权,分别是南通锦益49%股权,南京御锦城14.18%股权,南京花城46.92%股权。公司全资子公司常熟世纪城拟受让中南控股持有的苏州锦城39.86%股权。合计交易对价7.16亿元。

【金科股份|股份质押】融创质押金科公司股份,其总持股已至29.09%。

【旭辉控股|债券回购】公司公告称,将以债券本金额101%的购回价购回本金总额相等于8.51亿港元的该等债券,结算日期本月17日或前后,结算购回后未赎回的该等债券本金总额为10.28亿港元。

【蓝光发展|回购注销】公司7名激励对象因离职已不符合激励条件,其已获授但尚未解锁的限制性股票不得解锁,由公司回购注销,本次拟回购注销的限制性股票数量为31.2万股,回购价格为5.09元/股。

【格力地产|股票回购】公司公告称计划回购不超过人民币3亿元股份,回购价不超过5.8元/股。预计回购股份数量不超过总股本的2.51%。

【中交地产|收购兼并】拟出资8.66亿元收购中国交建持有的联合置业100%股权。此次收购将增加公司地产项目数量,公司房地产业务区域将拓展到青岛、杭州、石家庄等地。

【建业地产|股权收购】公司全资附属公司升熹控股收购威控股有限公司全部股权,交易对价为人民币7.65亿元。

【绿城服务|股权收购】公司附属公司浙江四季生活网络科技有限公司将收购杭州绿城空调设备维护服务有限公司100%股权,交易对价为897.17万元。

【中天金融|资产整合】公司于12日召开董事会并通过多项议案,拟收回相关房地产业务股权及资产,并继续推进华夏人寿重大资产重组。

【旭辉地产|分拆物业上市】公司旗下物业板块公司永升生活服务集团有限公司股份预期于12月17日开始在香港联交所主板买卖。按发售价每股1.78港元计算,永升服务将收取的全球发售所得款项净额估计约为6.20亿港元。

个股逻辑

万科A:销售同比高增,拿地依然积极

1)单月同比维持高增长,环比增速下滑明显。公司11月份实现合同销售金额583.2亿元,同比增长67.8%,环比增长7.9%,合同销售面积355.6万方,同比增长54.9%,环比增长4.2%。公司单月销售金额依然维持较高增速,对比其他主流房企单月同比增速均有下滑甚至出现负增长,主要原因除了公司加大推盘力度,另有去年低基数影响,如我们此前预测,随着10月和11月低基数的来临,同比增速将有所回升。从销售面积来看,近两月同比增长较为明显,公司进入年底冲刺阶段。但是从环比情况来看,销售金额和面积的环比增速均下滑明显,主因市场疲软所致,但在主流房企中表现依然较好。11月公司销售均价16400元/平,环比增长3.5%,维持上涨水平。

2)累计销售增速持续回升,完成全年销售目标基本无碍。公司1-11月累计销售金额5439.5亿元,同比增长16.3%,累计销售面积3599.0万方,同比增长14.6%,分别较前10月增速上升了4.1个百分点和3.2个百分点。公司累计销售单价15114元/平,环比略有上升。公司今年上半年销售增速略低于预期,但从6月开始回到10%以上。三季度以来,公司加大推盘力度,10月以来销售去化良好,前11月累计同比增速有所回升。我们预估公司全年销售额5800亿,目前已完成目标的94%。

3)拿地节奏继续放缓,但环比有所增加。公司11月拿地继续放缓,新增项目14个,本月在三四线城市略有拓展,权益建面232.8万方,同比下降5.4%,环比增长33.7%,支付权益价款140.5亿元,同比下降17.8%,环比增长60.4%。主要原因为去年下半年公司拿地积极,高基数导致同比增速明显放缓。公司11月拿地均价6036元/平,占11月销售均价的37%,环比增加了5个百分点。

4)新业务投入增大,长租业务值得关注。公司在新业务孵化和布局方面领先同行,长租公寓今年已确认为公司的核心业务,截至上半年末已覆盖30主要城市,获取房源超16万间,开业超4万间,平均出租率约92%。印力商业平台管理项目总建面915万方。物流仓储已获取项目84个,总建面626万方。

保利地产:盈利能力稳中有升,新开工大幅增长

1)三季度结算量同比高增长,投资收益增厚业绩。前三季度营收稳步增长,业绩增速低于营收增速,主要由于:(1)公司三季度单季结算量同比大幅上涨,实现营业收入354.2亿元,同比提升67.9%,实现归母净利润30.9亿元,同比提升18.0%;(2)整体毛利率带动公司业绩增长不显著,公司前三季度毛利率为32.7%,较去年同期仅增长0.5个百分点;(3)公司少数股东损益占净利润的比例同比上升10个百分点为28.9%;(4)受益于处置子公司的投资收益以及联合营企业结转利润增加,前三季度公司实现投资收益20.2亿元,同比大幅增长120.9%,增厚了公司业绩。总体来看,截至三季度末,公司预收账款余额3174.7亿元,同比增长37.7%,预收账款对2017年营业收入的覆盖率为216.9%,公司已售未结算资源充沛,我们看好全年业绩表现。

2)累计销售额稳步增长,回款率良好现金流充沛。前三季度,公司累计实现销售金额3036.5亿元,同比增长45.9%,其中一二线城市销售金额占比达77%,前三季度公司销售回款2,603亿元,同比增长43.6%,销售回款率85.7%,销售商品、提供劳务收到的现金1,916.8亿元,同比增长36.2%,销售回款情况良好,全年4,300亿销售目标达成可期。前三季度,公司实现销售面积2,024.7万方,同比增长34.9%,实现累计销售均价14,997元/平方米,同比增长8.2%。

3)新开工面积大幅增长,重点拓展一二线城市。前三季度公司累计新增108个项目;新增容积率面积2,456万方,同比增长0.4%;土地总地价约1,635亿元,同比增长10.6%,其中权益地价约1,094亿元,同比增长6.5%;平均楼面地价为7,403元/平方米,同比增长30%。从区域布局上来看,一二线城市仍是公司项目拓展的重点,前三季度拿地金额占比高达75%。1-9月,公司新开工面积3,297万方,同比大幅增长84.2%;在建面积9,242万方,同比增长47.1%。截至三季度末,公司已覆盖104个国内外城市,共有605个在建拟建项目,总建筑面积23,131万方,待开发面积9,289万方。

招商蛇口:三季度业绩高增长,静待优质土储变现

1)业绩实现大幅增长,盈利能力稳中有升。三季度单季公司实现结转毛利49.4亿元,同比增长138.7%,实现归母净利润11.6亿元,同比大幅增长351.5%。业绩实现高增长主要由于:(1)项目结算单价提高,双玺为代表的高毛利项目集中进入结转周期,带动前三季度毛利率较上年同期提升14.6个百分点至41.2%,为行业较高水平;(2)联合营项目带来投资收益10.5亿元,较上年同期大幅增长398.6%,增厚了公司业绩。(3)上年同期营收、净利润为负增长,基数较低。总体而言,前三季度公司净利率为28.8%,较去年同期升高了11.4个百分点,随着四季度结算高峰的到来,我们维持年初的业绩预计。

2)累计销售同比高增长,全年销售目标实现可期。今年前三季度公司累计实现销售金额1162.6亿元,同比增长49.0%,已完成计划销售额1500亿元的77.5%;前三季度累计实现销售面积556.4万平方米,同比增长35.7%;累计销售均价为20893.6元/平米,同比增长9.8%,增速与前值持平。公司可售资源丰富并多布局于供求关系较为良好的核心一二线城市,随着四季度推盘力度的加大,我们看好公司全年的销售表现。

3)前三季度积极扩充土储,整合招商漳州优质资源。公司前三季度拿地力度超过去年同期,截至三季度末新增58个项目,比去年同期多21个,新增计容建面1001.8万方,同比增长81.1%,拿地总价约813.6亿元,同比增长28.7%,其中权益拿地金额502.0亿元,同比增长21.4%。报告期内,公司收购并表招商局漳州开发区有限公司78%的股权,招商漳州主营一级土地开发和园区开发运营业务,拥有约777.5万方待开发土储,并表后公司资源优势显著,利好公司社区开发运营实力,未来存量资源土储有望持续变现。

金地集团:三季度业绩大幅释放,净负债率有所提升

1)三季度营收业绩双增长,盈利能力大幅提升。前三季度,公司业绩增幅大于收入增幅主要因为:(1)项目结算量价齐升,一方面下半年来结算量大幅增长,第三季度贡献了较多利润,公司三季度实现营业收入184.0亿元,同比增长124.4%,环比增长124.0%,实现归母净利润28.5亿元,同比增长155.3%,环比增长155.2%;另一方面,随着项目结算单价的增长,公司盈利能力大幅提升,前三季度毛利率同比提升6.8个百分点至41.4%,并较上半年提升了3.6个百分点。(2)期间费用率逐步改善,前三季度销售费率从去年同期的2.7%下降到1.8%,管理费用率从去年同的8.5%下降到6.5%。(3)前三季度,联合营企业带来的投资收益17.7亿元,同比大幅增长94.3%,公司少数股东损益23.9亿元,同比大幅增加156.4%。

2)三季度销售持续回暖,积极扩充土地储备。前三季度公司实现累计销售金额1060.9亿元,同比上升3.4%;累计销售面积580.1万平,同比上升3.8%。从单季度销售情况来看,三季度实现销售额430.2亿元,同比增长33.3%,而公司一、二单季度销售额为负增长,三季度单季销售单价21026元每平方米,同比大幅增长19.8%,显著高于一、二季度,公司下半年年来高价盘推盘力度显著,销售增速亮眼,公司10-11月计划推盘量为52个项目,我们预计全年销售目标可期。拿地方面公司继续保持积极态势,前三季度拿地61幅,新增土地储备约672万平方米,总投资额约676亿元。

3)净负债率维持在高位,整体融资成本可控。截至三季度末,公司剔除预收账款后的资产负债率为50.9%,同比上升了5.9个百分点,公司净负债率为70.5%,比上年同期上升25.2个百分点,比上半年末降低了4.2个百分点。截至三季度末,公司货币资金对短期负债的覆盖率为253.2%,短期偿债压力较小。

新城控股:业绩继续增长,双轮驱动加速

1)业绩维持增长,毛利率有保障。公司前三季度继续保持营收和业绩的高增长,营业收入247.9亿元,同比增长47.1%;实现归母净利润31.2亿元,同比增长56.7%。公司毛利率较中报进一步提升0.2个百分点至38.6%。公司1-9月实现销售金额1595.7亿元,同比增长113.0%,实现销售面积1272.3亿元,同比增长133.0%,目前公司已完成全年销售计划1800亿的88.7%,而公司可售货值分布区域去化良好,伴随公司持续大力推盘,今年大概率超额完成全年目标。此外,随着2017年的高毛利率项目于2018年结转,预计2018年全年毛利率有望进一步提升。

2)拿地有所放缓,严控土地成本。公司上半年拿地积极,新增土地储备82块,总建筑面积达2,074万平方米,按上半年销售均价12000元每平米估算在手货值约1万亿。但公司9月拿地明显放缓,新增计容建面128.5万方,同比下降67.4%,环比下降47.1%,支付权益价款24.2亿,同比下降74.2%,环比下降50.5%,9月拿地均价3331元/平,占销售均价25.1%,9月拿地总价为42.8亿元,占总销售额19.3%,公司严格控制拿地成本。根据中报披露,公司总土地储备8644万平方米,其中长三角占比53%,中西部占28%,环渤海占14%,珠三角占5%。

3)双轮驱动不断加速,租金贡献持续增长。公司的商业地产是重要看点,扩张速度远超同行。三季度吾悦广场的销售面积占比总销售面积已达30.1%。吾悦广场租金收入增长迅速,三季度租金及管理费收入5.7亿,达到上半年的64.8%,同比增长高达159.1%,1-9月租金及管理费收入14.5亿,同比增长158.9%。随着公司双轮驱动不断加速,16、17年开业的吾悦广场已开始稳定贡献大量租金和管理费收入,预计未来租金收入将持续增长。公司计划下半年新开工1,914万平方米,其中商业综合体项目占比35.8%。

荣盛发展:业绩持续增长,销售略超预期

1)毛利率提升,业绩稳增长。公司前三季度营收和归母净利润实现稳定增长,得益于公司全国化布局,有效对冲区域风险。目前公司版图已延伸至12个省市的40余个城市,已初步形成“两横、两纵、三集群”的项目布局。公司三季报披露,预计2018全年归母净利润变动幅度20%-40%,变动区间69.1亿-80.7亿,主要原因为2018年度公司可结算项目增加,结算收入及利润较上年同期有大幅增长。此外,前三季度财报显示,公司实现毛利率32.2%、净利率13.7%,较上年同期分别上涨了3.7个百分点及下降了0.1个百分点。经营活动产生的现金流量净额87.6亿元,而上年同期为负的75.7亿元,公司偿债能力持续增强。

2)销售维持高增速,土储优质丰富。今年1-9月,公司累计实现签约面积572.37万平方米,同比增长50.93%;累计签约金额595.10亿元,同比增长46.18%。从收入结构来看,河北省依然是公司主要收入来源,占比最高,其次是江苏省。前9月,公司新增土地储备计容建面297.0万方,主要分布在河北省和江西省,支付权益价款40.8亿元,平均楼面价1372元/平。公司拿地成本控制得当,土地储备充裕,可以满足公司3年左右的开发需要。

3)产业新城初现规模,大健康产业雏形已现。2015年以来公司提出多元化产业链布局战略,今年更加大了在生态旅游、养老养生、产业新城等领域的投资。在大地产板块的带动下,园区规模不断壮大,根据中报披露,荣盛兴城共完成回款24.0亿元;成功实现土地供应374.5亩,完成计划的34.7%。康旅公司大力推动“6+N”战略布局,初步形成“3+1”的荣盛康旅国际度假区业态模式。报告期内,荣盛康旅实现有效回款13.7亿元。

融创中国:单月销售表现优异,全年销售目标无碍

1)单月表现优异,后期销售可期。公司9月份实现合同销售金额533.5亿元,同比增长24%,环比增长32%;合同销售面积353.2万方,同比增长37%,环比增长25%。单月合同销售金额和销售面积均创下今年新高,销售额今年首次突破500亿,根据克尔瑞公布的销售排行榜,公司9月销售额位居前三。根据公司往年销售分布情况,公司在三季度末和四季度会开始逐步释放销量,四季度销售可期。从单月增速来看,下半年来销售增速逐月放缓。从销售单价来看,9月合同销售均价为15110元/平,同比减少9%,环比增长6%。

2)累计销售增速可观,全年销售目标无碍。公司今年1-9月累计销售金额3190.7亿元,同比增长56%,累计实现合约销售面积2084.5万方,同比增长78%,分别较上月下降了9个百分点和12个百分点。公司累计合约销售均价15450元/平,同比减少13%,公司今年以来销售均价较去年有明显下降,降幅在10%左右,但从绝对值来看,在TOP10房企中价格依然较高。公司2018年全年销售目标4500亿,下半年可售货值4912亿,只需完成53%的去化率即可达成全年销售目标。前9月已完成销售目标的71%,完成全年销售目标无碍。

3)土储充足优质,增速明显放缓。截至2018年8月末,公司新增土储约2920万平方米,拿地面积与上年同期基本持平,权益占比约52.9%,平均地价3620元每平米,成本低廉可控。总的来看,截至中期业绩披露日,公司总土地储备为2.31亿方,对应货值3.29万亿元,平均地价4470元每平米。公司拿地布局具有前瞻性,抢在市场热度提升之前通过大量收并购积极布局热点城市,超过92%的货值位于一、二线及环一线城市价值区域,为未来业绩的增长提供保障。

4)负债结构持续优化,净负债率稳步回落。随着公开市场拿地的放缓,公司净负债率持续下降,杠杆水平逐渐改善,上半年末公司净负债率为193%,较去年同期下降67个百分点,较2017年底下降9个百分点,未来有望得以进一步降低。

碧桂园:累计销售稳定增长,全年目标实现可期

1)单月全口径销售同比小幅增长,单月权益销售单价回落。据公司公告,2018年11月公司实现权益销售金额337.5亿元,同比下滑15.9%,环比下滑16.5%;实现权益销售面积402万平,同比下滑7.2%,环比下滑8.2%;权益销售单价下滑明显,为8,396元/平方米,同比环比均有9%左右的下滑。而根据克尔瑞公布的数据,公司11月单月实现销售金额约529.5亿元,同比增长7.0%,环比下滑11.1%;11月单月实现销售面积539.9万方,同比增长6.0%,环比下滑10.9%。下半年以来,公司单月销售均值约504亿元,在市场下行背景下,公司适当调整销售策略,销售韧性依旧较强。

2)累计销售稳定增长,全年销售目标达成无虞。据公司公告,2018年1-11月公司实现权益销售金额4,897.4亿元,同比增长29.5%,比前值下滑5.4个百分点;实现权益销售面积5,246.0万方,同比增长22.3%。累计权益销售均价为9,335元/平方米,同比增长5.9%,较前值小幅回落。而根据克而瑞公布的数据,截至11月末,公司实现全口径累计销售金额约6,645.5亿元,同比增长24.4%,实现累计销售面积约7,071.0万方,同比增长21.0%。公司累计销售额稳步增长,全年权益销售目标5,000亿元,截至目前完成量已接近目标销售额,公司为全国性布局的优质龙头房企,继续看好明年的销售表现。

3)拿地力度大幅缩减,土储总额充沛。据公告,2018年10月公司新增拿地计容建筑面积约73.1万方,新增土地权益地价约10.7亿元,公司2016年1月到2018年7月的月度拿地均值约为205亿元,今年8月以来拿地力度大幅放缓。2018年1-10月公司共计拿地8,486.3万方,总代价约1,872.2亿元,新增土地累计楼面价为2,206元/平方米,同比下降34%。今年首10个月,若按面积计算,公司所获土地位于一二线和三四线城市的占比分别为21%和79%,若按金额计算,占比分别为39%和61%。

中国金茂:销售增速亮眼,土储有质有量

1)业绩如期释放,毛利率领先行业。上半年公司收入增长符合预期,主因城市物业开发板块结转规模提升所致(上半年确认收入195.1亿元,同比增长23%),物业租赁和酒店经营保持稳中有升。报告期公司物业开发结算毛利率为38%,较上年同期上升5个百分点,主要是长沙、南京、北京、宁波和广州等区域高毛利项目进入结算周期。公司上半年净利率20.5%,同比增长了1.6个百分点,整体上看,公司毛利率和净利率在行业内均处于领先水平。截至上半年末,公司已售未结金额1,015亿元,其中符合竣工交付条件可在2018年结算的金额约208亿元,完全锁定今年的业绩。

2)销售增速抢眼,土储有质有量。上半年公司实现签约销售额718亿元,同比增长198%,增速在TOP30房企中排名第一,下半年公司可售货值超过1000亿,货值较为充裕,我们预计全年销售额有望在1000-1100亿。公司“城市运营”板块持续发力,上半年新签约6个城市运营项目。1-7月,公司共计收购29个项目,土地价款467亿,权益比48.2%,新增土地储备548万方,平均拿地成本约8,636元每平米,相当于今年上半年销售均价的25.2%。公司土地储备十分优质,基本都集中在一二线城市,潜在的变现及运营价值大。截止到2018年7月底,公司包括一级开发的土储总计为5,045万方,平均权益比约64.5%。

3)负债结构优化,融资成本优势明显。2018年上半年,公司积极拓展多种资金渠道,境外发行12.5亿人民币优先担保票据,境内发行30亿人民币无担保中期票据,又获得80亿港币银团贷款。截至上半年末,公司平均借贷成本仅5.0%,在目前融资收紧的情况下依然维持在一个较低的水平。此外,公司在上半年通过股份配售引入战略投资33.3亿港元,中化持股比例降至50%以下。截至上半年末,公司净负债率仅66%,较去年底下降了3个百分点。尽管公司处于积极扩张的发展阶段,但机制更趋灵活、净负债率稳步降低,安全性反而略有提升。

龙光地产:深耕粤港澳大湾区,公司盈利能力凸显

1)盈利能力业内领先,业绩确定性强。公司毛利率和核心利润率逐年攀升,盈利能力业内领先,2018上半年核心利润率高达19.4%,销售毛利率为37.0%,高于行业均值。考虑到公司上半年确认收入均价约1.86万每平方米,略低于每平方米1.97万元的销售均价,预计公司高毛利率可持续性强,未来三年仍将维持在36-38%的区间。同时,截至6月末,公司已售待结转销售额约474亿元,已锁定2018年预计交楼收入的90%,业绩确定性强。

2)销售进入高增长通道,公司上调全年销售目标。截至2018年7月末,公司累计实现销售额438.1亿元,同比增长91.9%,实现累计销售面积224.4万方,销售均价1.97万元每平米,同比增长15.3%。从区域布局看,深圳区域、大湾区其他区域和南宁区域销售占比较高,分别为53.2%、17.0%和19.8%。从单月数据看,1月、2月和3月销售同比增速均超过100%,7月销售金额83.4亿元,同比大幅增长136.8%。公司上调全年销售目标至700亿元,全年可推货值约1306亿元,按上半年64%去化率推算,全年有望超额完成销售目标。

3)融资渠道多元,净负债率略有下降。上半年公司成功发行6.5亿美元和2亿新币三年期境外优先票据,利率区间为6.1-6.9%。截至上半年末,公司总借贷额约481.0亿元,其中境外借贷占比约36%,短债占比约39%,持有现金约276亿元,现金短债比为2.0。截至6月末,公司净负债率为66.3%,较2017年底下降1.6个百分点,加权平均融资成本仅为6.0%,财务持续稳健。

4)深耕粤港澳大湾区,土地储备充裕。上半年拿地持续激进,新增储备建面约644.6万方,销售面积/新增面积约55%,新开工规划建面约530万方,在建项目总建面约1230万方。截止2018年6月末,公司土地储备总建面约3546.2万方,楼面价3943元,对应货值约4161万亿,其中粤港澳大湾区货值占比超过72%。

要闻汇总

【发改委|支持发行企业债】

12月12日,国家发改委发布了《国家发展改革委关于支持优质企业直接融资进一步增强企业债券服务实体经济能力的通知》。此外,重点支持的优质企业主要经营财务指标应处于行业或区域领先地位。其中,房地产行业财务指标要求包括:房企资产总额应大于1500亿元;营收大于300亿元;不超过所在行业资产负债率重点监管线,未明确重点监管线的,原则上资产负债率不得超过85%。12月13日,权威人士透露目前发改委企业债券只支持棚改、保障性住房、租赁住房等有限领域的项目,不支持商业地产项目。这几年,企业债券在贯彻执行国家房地产调控方面的政策没有变化。

【统计局|行业月度数据】

国家统计局12月14日发布数据显示,2018年1-11月份,全国房地产开发投资110083亿元,同比增长9.7%,增速与前值持平。其中,住宅投资78027亿元,增长13.6%,增速回落0.1个百分点。住宅投资占房地产开发投资的比重为70.9%。1-11月份,房地产开发企业房屋施工面积804886万平方米,同比增长4.7%;房屋新开工面积188895万平方米,增长16.8%;房屋竣工面积66856万平方米,下降12.3%。1-11月份,房地产开发企业土地购置面积25326万平方米,同比增长14.3%;土地成交价款13746亿元,增长20.2%。1-11月份,商品房销售面积148604万平方米,同比增长1.4%,增速比1-10月份回落0.8个百分点。11月末,商品房待售面积52627万平方米,比10月末减少162万平方米。1-11月份,房地产开发企业到位资金150077亿元,同比增长7.6%,增速比1-10月份回落0.1个百分点。其中,国内贷款21807亿元,下降3.7%;利用外资102亿元,下降30.4%;自筹资金50619亿元,增长10.0%;定金及预收款49551亿元,增长15.7%;个人按揭贷款21420亿元,下降0.9%。

【统计局|70城房价】

国家统计局12月15日发布11月70个大中城市商品住宅销售价格变动情况数据。从新建商品住房销售价格指数来看,环比上涨城市数量从上月的65个下降为63个,减少2个。二手房方面,数据显示,11月二手住宅销售价格环比下降城市数量有17个,上月为14个。新建商品住房销售价格方面,4个一线城市中,北京、上海环比上涨,广州持平,深圳下降。呼和浩特环比涨幅领跑,福州、洛阳、桂林、大理环比涨幅均超过2%;5个城市环比下跌,比上月多1个,深圳、厦门、温州延续跌势,天津、金华由涨转跌。

【融360|房贷利率】

12月12日消息,据融360监测数据显示,11月全国首套房贷款平均利率为5.71%,相当于基准利率1.165倍,环比10月持平。2018 年 11 月全国首套房平均利率最低的城市前十分别为上海 5.19%、厦门 5.42%、大连 5.44%、福州 5.46%、乌鲁木齐 5.47%、北京 5.47%、太原 5.53%、昆明 5.54%、深圳5.61%、广州 5.62%。一线城市,北京首套房贷款平均利率为 5.47%,较上月持平;上海为 5.19%,较上月持平;广州为 5.62%,较上月回落 10BP;深圳为 5.61%,较上月回落 1BP。

【社科院|住房发展报告】

《中国住房发展总体报告》显示,2019年楼市最可能平稳调整和再度分化。未来国内外宏观经济形势更加错综复杂,房地产结构性泡沫高悬,楼市预期不仅更加重要,也更加敏感和多变,楼市未来一切皆有可能。尽管未来预期和市场走势还有待观察,课题组基于模型定量分析和影响因素变化分析,做出判断和预测:总体上,小幅调整是大概率事件。未来一年,一、二线城市总体上市场上行压力有一定增加,趋势是增长主导。三四线城市市场向下的压力再增加,库存可能再度增加。针对长效机制提出三点。第一,房地产税推出,只对新交易住房启动征收方案,不交易的住房暂不征收;第二,要打开市政债券;第三,土地财政退出。

公司估值

风险提示

部分房企部分区域以价换量、少部分房企出现经营性风险。

扫码下载智通APP

扫码下载智通APP