国信:债牛尾,票息为王;股牛头,进攻为主

本文来自微信公众号“国信固收研究”,作者为董德志、燕翔。原标题为《【国信宏观固收】总量宏观大类资产研判:债牛尾,股牛头》

摘要

1、虽然不排除2月份中国信用增速依然存在有波动的风险,但是大的信用底部大概率在一季度产生了,这对于二季度的实体经济平稳会产生积极作用。整体实体经济运行更可能是一步到位式的是在第一季度就铸就了底部。

2、基于上述判断,我们对于股债两大类资产未来走势做出如下判断:债牛尾,股牛头。

3、债牛尾,票息为王。

我们判断一季度极有可能已经构筑了信用增速的底部,从滞后2-3个月的维度来看,债券市场从信用增速触底至名义增速触底之间属于债券牛市的尾端,利率以弱势盘整为主。从名义增速回升开始,债牛结束,转入调整格局。

我们预计,从目前持续到3月底,债券市场处于牛市尾端期间,利率总体保持盘整格局,不会出现较大幅度的波动,但是债券市场投资者不宜期待过多的资本利得回报,更多的应适时调整自身持仓,建议降低久期、适度下沉信用资质、加大杠杆套息力度。在此期间,10年期国债利率将保持在3.0-3.30%之间波动,对应10年金融债券在3.60-3.80之间波动。

进入4月份后,我们可以看到名义增速将企稳回升,预计至少持续贯穿二季度,债券牛市在此阶段终结,步入利率上行轨道。在此期间,长期利率将展开相对剧烈的上行,我们预计10年期国债将上行至3.50%,10年期政策性金融债券利率将回升至4.0%。整体二季度是债券市场最受考验的时期。

4、股牛头,进攻为主。

信用增速触底,但是还尚无法看到名义增速的回升的时期,这意味着企业盈利尚无法得到改善,依然在下行中,但是未来前景可期待。

因此在信用增速触底,但名义经济增速下行、企业盈利下行时期,风险偏好会得以改善,且由于市场利率依然还在底部,所以股价的支撑主要将依赖于估值(利率低)和风险偏好改善(未来底部可期),总体是有利于权益资产的。

当名义增速也出现上行后,市场利率会出现回升,但是风险偏好与企业盈利的改善将居于主导,也是有利于权益资产的。

总体来看,估值、盈利、风险偏好,三者两者改善就会导致股指上攻。

5、信用改善只是初露端倪,是否存在“夭折”风险?

在当前货币政策基调宽松的背景下,融资需求一定是信用增速变化的先行驱动力(反之,在货币政策紧缩时期,资金、信贷的供给是信用增速变化的先行驱动力)。

即目前状态下,投资需求是社融之源头。

总体来看:三大投资支柱(基建投资、制造业投资、房地产投资)未来有望继续保持“两上一下”格局,固定资产总投资增速有望继续回升,导致社融增速显现改善,进而,两大资本市场进入“债牛尾,股牛头”时期。

正文

2019年开年第一个月的金融货币数据出炉,总体来看,2019年开年信用数据表现不错。从对宏观经济的影响来看,这些数据最大的亮点是信用构成结构的改善,在2018年拖累信用扩张的非标资产出现了一定程度的恢复,这是最大的亮点。

而最大的不确定性则是月增量过于巨大。平稳合理的扩张是最好的结果,过于巨大的扩张有可能会对未来可持续性产生干扰,令市场预期波动。

但是从上半年维度来看,我们预计虽然不排除2月份,中国信用增速依然存在有波动的风险,但是大的信用底部大概率在一季度产生了,这对于二季度的实体经济平稳会产生积极作用。

整体实体经济运行更可能是一步到位式的是在第一季度就铸就了底部。

基于上述判断,我们对于股债两大类资产未来走势做出如下判断:债牛尾,股牛头。

债牛尾,票息为王

做出债牛尾声的判断逻辑如下:

货币与信用本来就是实体经济的反应,因此信用增速与实体经济类似于硬币的两个方面,理论上可以用信用增速的变化来印证实体经济的变化,但是注意的是,这里所提及的实体经济是指名义经济增速,包含实际增长和通胀两个部分。

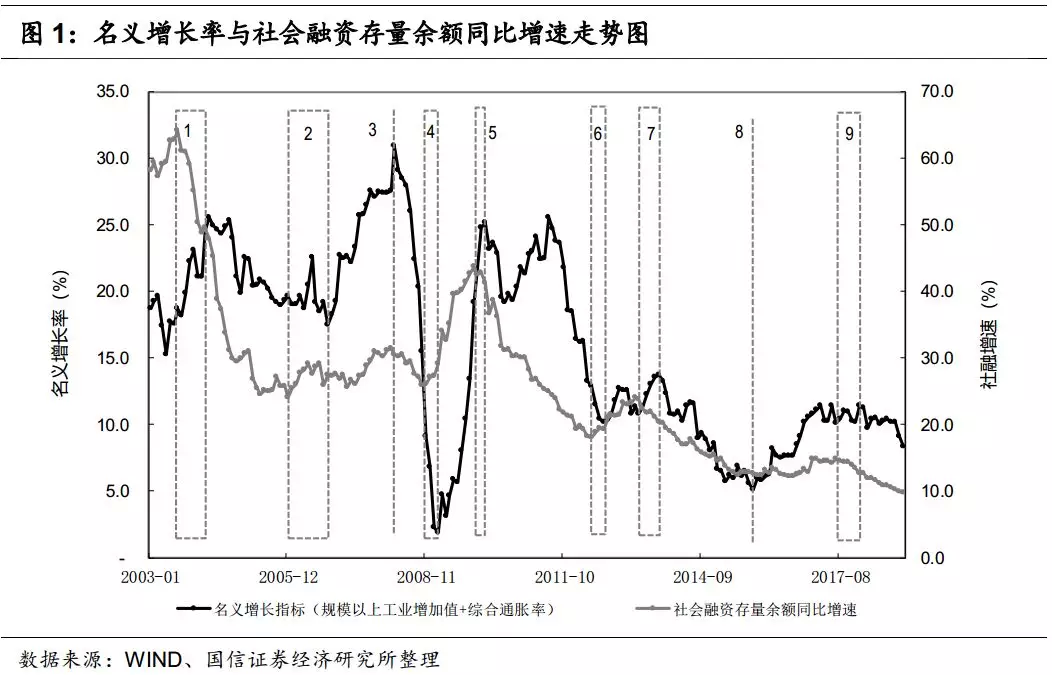

从实证角度来看, 2003-2018年以来的9次经济变化折点,用社会融资总量存量余额同比增速表征信用增速的变化,用“规模以上工业增加值+综合通胀指数(CPI与PPI的合成)”来表征名义经济增速的变化,两者的关系图如下所示:

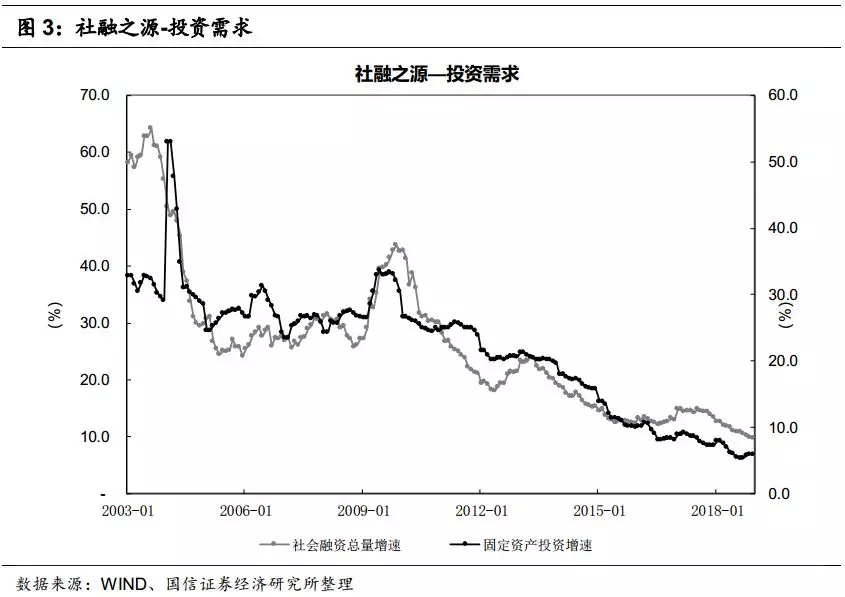

在历史周期,合计可以梳理出9次折点变化,确实也能直观意义上看出信用增速折点领先于名义增速折点,整理如下表格,更清晰可见:

从上述梳理的数据来看,9次折点变化中,只有第8次(2015年那次)关系较为奇特,名义增速底部转折点甚至发生在社融增速转折之前,其他8次均表现为社融拐点领先于名义增速拐点,但是两者的时滞周期并不稳定,最近十年以来,多表现为3-5个月时间,但是底部回升基本均为3个月,顶部回落表现为3或5个月。这可能和中国的经济结构特征有关,在地方政府以及国有企业这些预算软约束主体的影响下,中国的政策效应总体可能是:刺激见效易,收缩治理难。

因此从数据关系观察角度,确实看到了信用增速领先于名义经济增速,而且按照最近十年的领先周期来看,也是较为稳定的,在3个月附近。

当信用增速达到底部或到达顶部,而经济名义增速依然没有反应过程中,市场利率会如何反应?

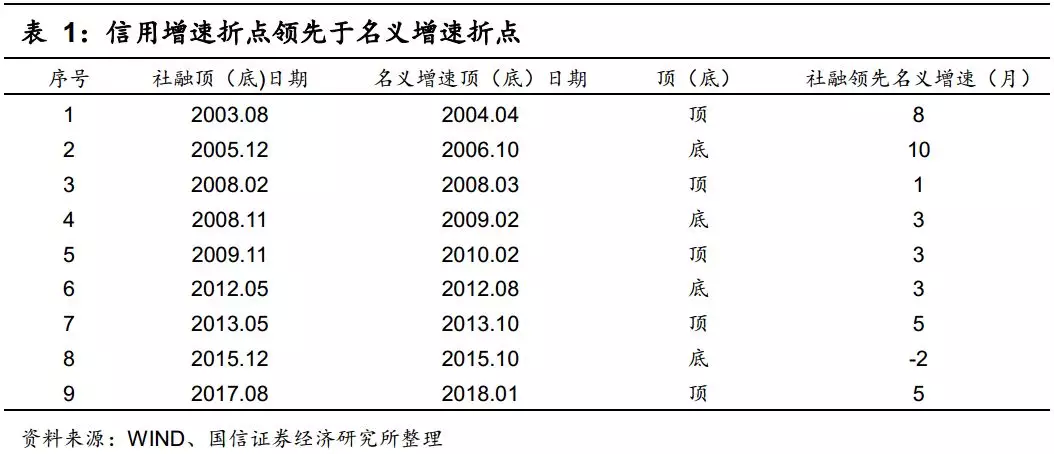

首先需要明确的是,市场利率与名义经济增长率关联密切程度更强,从月度频率观察,两者的折点多数时期可以达到亦步亦趋的程度,如下示意图所显示:

因此可以大致得出如下关系:

货币信用增速的拐点领先于名义经济增长指标的拐点,而名义经济增长指标的拐点近似于市场利率的拐点。

因此货币信用增速的拐点领先于市场利率的拐点,领先周期大致在2-3个月附近。

在这2-3个月的时滞时期中,利率依然会跟随名义增速的起落而起落,但是已经进入到一个趋势的尾端,投资者应该利用这有限的时滞周期来调整自己的持仓布局。

我们判断一季度极有可能已经构筑了信用增速的底部,从滞后2-3个月的维度来看,债券市场从信用增速触底至名义增速触底之间属于债券牛市的尾端,利率以弱势盘整为主。从名义增速回升开始,债牛结束,转入调整格局。

我们预计,从目前持续到3月底,债券市场处于牛市尾端期间,利率总体保持盘整格局,不会出现较大幅度的波动,但是债券市场投资者不宜期待过多的资本利得回报,更多的应适时调整自身持仓,建议降低久期、适度下沉信用资质、加大杠杆套息力度。在此期间,10年期国债利率将保持在3.0-3.30%之间波动,对应10年金融债券在3.60-3.80之间波动。

进入4月份后,我们可以看到名义增速将企稳回升,预计至少持续贯穿二季度,债券牛市在此阶段终结,步入利率上行轨道。在此期间,长期利率将展开相对剧烈的上行,我们预计10年期国债将上行至3.50%,10年期政策性金融债券利率将回升至4.0%。整体二季度是债券市场最受考验的时期。

股牛头,进攻为主

股票市场驱动三因素:估值(利率)、盈利和风险偏好。三者对股市的正负影响出现切换。

信用增速触底,但是还尚无法看到名义增速的回升的时期,这意味着企业盈利尚无法得到改善,依然在下行中,但是未来前景可期待。

因此在信用增速触底,但名义经济增速下行、企业盈利下行时期,风险偏好会得以改善,且由于市场利率依然还在底部,所以股价的支撑主要将依赖于估值(利率低)和风险偏好改善(未来底部可期),总体是有利于权益资产的。

当名义增速也出现上行后,市场利率会出现回升,但是风险偏好与企业盈利的改善将居于主导,也是有利于权益资产的。

总体来看,估值、盈利、风险偏好,三者两者改善就会导致股指上攻。

2018年以来的下跌主要是信用收缩以及贸易争端导致风险偏好显著降低,且企业盈利在信用收缩背景下也出现了回落。

2018年以来,A股市场从2月份开始一路走低,我们认为,造成股票市场大幅调整的直接原因,主要就是2018年去杠杆环境下,社融余额同比增速大幅下降和低评级债券信用利差大幅飙升。

与此同时,中美“贸易战”的不断升级极大的增加了未来中国经济的不确定性,成为了A股下跌的重要催化剂。三季度开始,整体经济去杠杆的节奏有所放缓,但实体融资情况依旧不容乐观,且国内经济下行压力渐显、上市公司业绩加速回落,同时叠加海外市场表现动荡,美股由牛转熊、国际油价一再下跌,投资者的风险偏好进一步降低,即使在政策利好频出的情况下,A股依旧表现不佳,震荡反复、多次寻底。

当前宽信用格局初露端倪,风险偏好改善。我们认为,此次2019年1月份社融和信贷数据的大幅回升,意味着宽信用的格局已经出现,此前压制市场的两座大山有望移除。展望后市,我们认为A股牛头已经显现,进一步行情非常值得期待。

信用改善只是初露端倪,是否存在“夭折”风险?

社融增速数据的改善只是第一个月发生,而且是开年第一个月,有不少投资者非常质疑其可持续性。

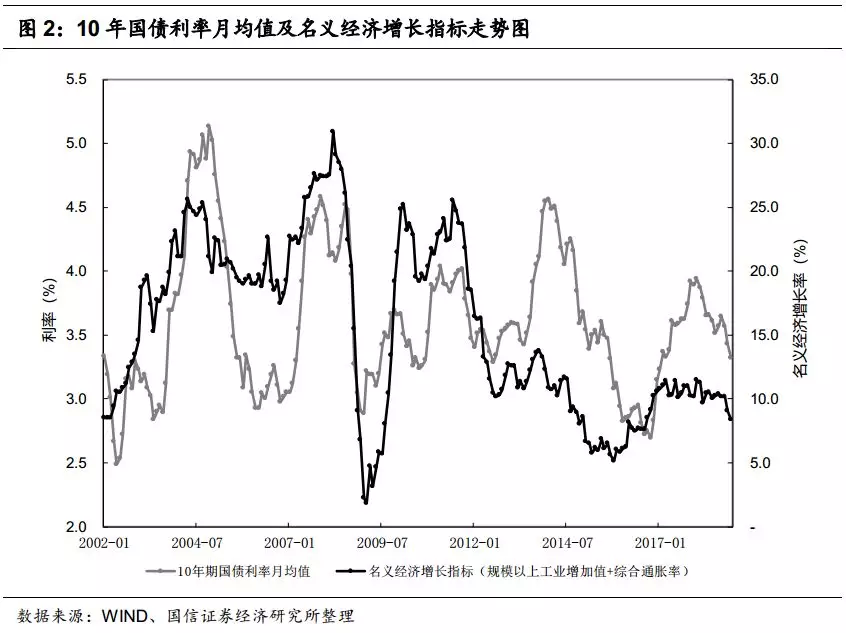

这确实构成上述所有分析建议的风险点,但是我们认为信用改善并非是体现在数据跟踪之中,这种改善是具有需求端的基本面支撑的,即固定资产投资的增速企稳是社融增速企稳的前提支撑。

在当前货币政策基调宽松的背景下,融资需求一定是信用增速变化的先行驱动力(反之,在货币政策紧缩时期,资金、信贷的供给是信用增速变化的先行驱动力)。

即目前状态下,投资需求是社融之源头。

2018年以来的固定资产投资增速一路下行,但是在四季度出现了些许可喜的变化,从10月份开始,固定资产投资增速摆脱了最低点,从5.3%回升至年底的5.9%。

这个回升虽然幅度有限,但是方向意义重大,其主要驱动力来自基建投资的企稳。

固定资产投资有三大构成支柱:基建投资、房地产投资以及制造业投资。在2018年中呈现“两下一上”格局:基建投资大幅度下行、房地产投资小幅度下行、制造业投资稳定回升。这一个组合导致了固定资产总投资持续下行,社融增速也持续回落。

去年下半年,伴随国家政策对于基建的支撑力度增强,从四季度开始,“两下一上”的格局转变为“两上一下”组合:基建投资企稳回升、房地产投资小幅下行、制造业投资稳定上行。这直接构成了固定资产总投资增速企稳。

展望后期,我们依然认为:

1、基建投资在国家政策支持下会保持上行态势;

2、而制造业投资的前瞻指标是企业盈利增速,一般后者领先前者12个月。鉴于去年下半年开始企业盈利出现回落,则制造业投资的回升至少要持续到今年中期,因此在未来半年时间中,制造业投资增速依然保持上行态势;

3、房地产投资保持小幅下行态势。

总体看,始自去年四季度以来的“两上一下”格局将继续维持,这将导致固定资产总投资增速继续回升。投资稳,则社融稳,因此社融增速在开年出现稳定迹象是具有需求端支撑的,是可持续的。

1-2个月内的短期的数据波动是正常的,但是从未来3-6个月维度来看,趋势性更为确定。

总体来看:三大投资支柱(基建投资、制造业投资、房地产投资)未来有望继续保持“两上一下”格局,固定资产总投资增速有望继续回升,导致社融增速显现改善,进而,两大资本市场进入“债牛尾,股牛头”时期。

扫码下载智通APP

扫码下载智通APP