周期还是结构?从挖掘机强势崛起看经济特征

本文来源于李迅雷金融与投资微信公众号,(ID:lixunlei0722),作者李迅雷。

因为经济存在波动,就有了周期之说,于是也逆周期政策随之而来;经济减速、回归均值,结构问题便开始突显,因此需要有结构性改革。就当今及今后看,周期在弱化,结构在强化。2019年经济总量增长仍平稳,但结构变化会越来越大,风险与机会更多呈现结构性特征。

挖掘机崛起不代表周期崛起

挖掘机用途广泛,建筑施工、采掘等都需要使用挖掘机,建筑和采掘都被视为周期性行业,因此,挖掘机通常也被看成与经济周期关联度较高的机械设备。但对比GDP增速与挖掘机销量增速的变化,挖掘机似乎与经济周期不是十分相关。

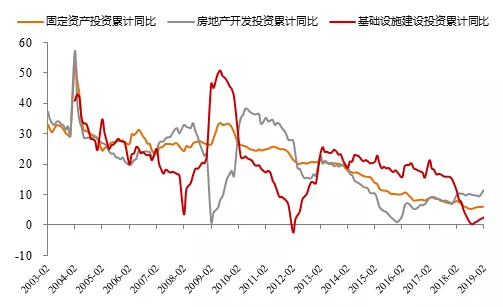

从固定资产投资增速看,2010年以后,一路下滑,从30%左右降至去年的5.9%,过去近10年来,毫无周期性回升迹象。而基建投资的增速变化,则明显呈现与房地产投资增速逆向波动的特征。说明这些年来,旨在稳增长的逆周期调控政策一直在实施,但这一政策并没有起到2009-10年那样让经济增速显著回升的效果。

基建投资呈现十分明显的逆周期特征

来源:WIND,中泰证券研究所吴嘉璐供图

房地产上行周期不等于经济见底回升

最近一轮挖掘机销量的见底回升是从2016年开始的,与房地产投资增速的见底回升时间颇为一致。可否这样理解:在经济总量增速下行的大趋势下,房地产从2016年开始,至今正在经历了新一轮小级别的上行周期?

我国挖掘机的销量和增速变化

来源:WIND,中泰证券研究所朱荣华供图

去年房地产开发投资增速为9.5%,今年3月房地产投资累计同比增速再度上行到11.8%,销售端也略有好转,这可否看成是始于2016年的新一轮房地产周期的延续?今年一二线城市房价回暖,带动房地产开发投资重心从三四五线城市偏向一二线。

来源:WIND,中泰证券研究所梁中华供图

从固定资产投资领域看,2017年以后,房地产投资确实成为一枝独秀,因为基建投资增速快速下降,制造业投资增速有所回落。房地产投资一枝独秀,固然有其合理的一面,如居民购房的刚性需求和改善性需求,但也存在一定隐患,即投资、投机性需求的占比仍比较高。

在房价不断上涨的前提下,地方政府通过卖地获得土地财政收入,开发商赚取利润,投资、投机者获得收益或潜在收益。此外,家电、家具、家装行业也从中受益,财产性收入的增加,带动消费增长,高端消费的增速尤快;同时还使得服务业比重进一步上升。

问题在于,房价不可能永远涨下去,投资增速也迟早会回落。泡沫破裂了以后,一地鸡毛怎么办?即便在高超的调控手段下,房价可以维持不跌,但土地财政恐怕难以维系,消费将进一步疲弱,还有很多意想不到的问题要爆发,即结构性问题会日趋严重。

例如,2018年,在房地产投资一枝独秀的背景下,民企的亏损面明显扩大,据2018年已经披露的年报看,上市公司的亏损比例已经超过2008年,且股权质押融资问题也成为难题。

科技型民企大股东股权质押率高于非民企

来源:WIND,中泰证券研究所谢春生供图

从今年第一季度的投资数据看,民间投资增速再度回落,从7.5%降至6.4%。这是否说明房地产投资高增长对于制造业投资带来一定的挤出效应?

来源:WIND,中泰证券研究所梁中华供图

在2010年之前,我国的房地产周期与经济周期的波动比较一致,但2010年之后,房地产政策在一定程度上也成为了逆周期调控政策,房地产与地方政府的利益更加紧密,稳增长与稳房价具有了同样的含义。其结果就是中国经济的潜在增速下行,房地产的上行周期却被拉长了。

因此,我们已经不能从单纯房地产周期来判断经济周期,因为经济周期性下行早在2011年已经就开始了,期间GDP增速之所以缓慢下行,是因为采取了逆周期的财政和货币政策,其代价是全社会杠杆率水平的大幅上升和边际刺激效应递减。

2015年至今年一季度,固定增持投资增速大约下降了4个百分点,GDP增速下降0.6个百分点点,说明经济仍处在下台阶的过程中,但为何挖掘机的销量还能保持两位数的超高增速呢?原因之一,随着劳动力成本的上升,机器替代人是大趋势。如2010年以来,小挖的销量占比不断上升,说明用途更广的小挖在替代人力方面更具有优势。

不同载重量挖掘机销量比重变化

来源:WIND,中泰证券研究所朱荣华供图

原因之二,设备更新所需,尽管设备更新具有周期性特征,但由于近年来环保要求的提高,对挖掘机的废气排放相应要求也水涨船高,使得挖掘机的更新周期被拉长了。

原因之三,小型挖掘机适用范围广、性价比高,不像大挖或中挖受经济周期的影响比较大,在市政建设这一刚需领域很具有优势,所以,小挖销量的火爆,也进一步证明挖掘机的周期性属性在下降。

换言之,挖掘机已经不能代表周期了,人力成本上升、环保达标要求提高、设备更新周期是导致挖掘机销量持续上升的根本原因。去年大家炒作消费降级,认为六个钱包空了,如今发现消费仍在升级,但居民收入增速确实下降了,3月份实际消费增速也在下降。

如今,你会发现,“代表”的代表性越来越差,各个领域似乎都一样,因为我们步入了一个分化时代。

同样,房地产的一枝独秀,也难以启动新一轮的经济周期,2018年以后,新周期之说便被证伪,虽然房地产仍然处在阶段性上行的短周期中(以2010年房地产投资增速见顶为拐点,房地产的长周期似乎是下行的)。

经济在分化、机会在结构:抓大放小

综上所述,中国当前经济的主要特征是结构变化而非周期变化。风险在结构上,机会也在结构上。有人说今年中国经济已经见底,周期将崛起,那么,如何解释我国从2009年以来一直采取逆周期政策来稳增长呢?显然,经济增速下行的压力始终存在,自从2008年11月决定重启积极财政政策自至今,已经有11个年头了。

今年年初,最高领导已就防范化解政治、意识形态、经济、科技、社会、外部环境、党的建设等领域重大风险作出深刻分析,其中经济风险防范方面提到的第一点就是“要稳妥实施房地产市场平稳健康发展长效机制方案”,其次是要防范金融风险,第三是企业融资风险,第四是僵死企业处置风险。

这么多年来的事实说明,稳增长相对容易实施,但调结构的难度依然很大,而且结构问题似乎也没有很好解决。

由此可见,当前的结构性风险已经非常突出,需要高度重视了。在经济增速下行趋势还将延续的形势下,存量经济主导的特征会越发明显,跑马圈地的时代基本已经结束,人口集中流向广东和浙江两省及少数大城市,导致人口分化;市场份额向头部企业集中,导致行业分化;经济总量向都市圈集中,导致区域经济分化;收入占比向少数人集中,导致收入结构分化。

事实上,随着人口、行业、企业、地域分化现象的出现,房地产市场也出现了分化现象:普涨的时代已经过去,一二线是三四五线的房价不再同步上涨,而是此消彼长了。一季度国有土地使用权出让金收入下降9.5%,实际上也反映出房地产开发商的观望情绪。

为何在2016年挖掘机销量开始持续攀升的时候,中小企业的日子反而开始难过了呢?民企的杠杆率水平反而提高了呢?股权质押融资问题变得越来越严峻了呢?这当然与环保要求提高、金融规范要求提高等有关,但根本原因还是在于存在经济下的分化和优胜劣汰趋势开始形成了。

据统计,2018年天猫上电动牙刷销量增长78%,我们总不能以此来推测新一轮人口出生潮要来了吧?同样,3月份我国新能源汽车销量增速同比翻番,也不能说汽车行业要回暖了吧?一二线房地产销量只占全国城市房地产销量的三分之一,其销量的上升同样也只是表明结构性回暖。

所以,挖掘机的崛起类似于消费升级,却不改消费增速的回落趋势。当然,结构性风险同时也对应着结构性机会。例如,大公司的市场份额会越来越大,利润率也在上升,抓大放小是上策。

IMF最近研究了21世纪初以来27个发达经济体和新兴市场经济体中近100万家公司的数据。发现在行业内,更高的利润率集中于一小部分公司。自2000年以来,利润率最高(前10%)公司利润率增长超过30%,而其余90%的公司利润率总体保持不变。

实际上,反映中国经济发展趋势和结构变化的A股市场也能够反映了存量经济主导格局下的分化现象以及大企业的优势和机会。如中证100指数目前是4272点,2015年的高点是4550点,因为分红后指数不除权,所以,目前中证100指数实际上已经创出了历史新高。

但反观中证1000,目前为6202点,而2015年该指数最高点达到15000多点,因为该指数所包含的中小市值股票分红率极低,可以忽略不计,所以,这1000只股票在过去近4年间平均跌了60%。

简言之,中国经济周期性特征在弱化,结构性特征在强化,要防范是结构性风险,要抓住的则也是结构性机会。未来,更少的城市会创造更多的GDP,更少的企业将获得更多的业内利润份额,更少的A股在总市值中的占比会更大,更少的人口或拥有更多的收入。

对于未来,虽然存在不可小视的泡沫、面对越来越高的杠杆率,但我还是相对乐观,毕竟我们现在自上而下都知道核心问题所在,而且政策工具箱的工具仍多。风险所在,同时也是机会所在。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP