Uber(UBER.US):“嗜血者”还是潜力股?

本文转自纽约养基场,作者:Lin

成立十年来还未盈利的UBER(UBER.US)要上市。它是来二级市场圈钱的还是未来会像亚马逊一样回馈股东?

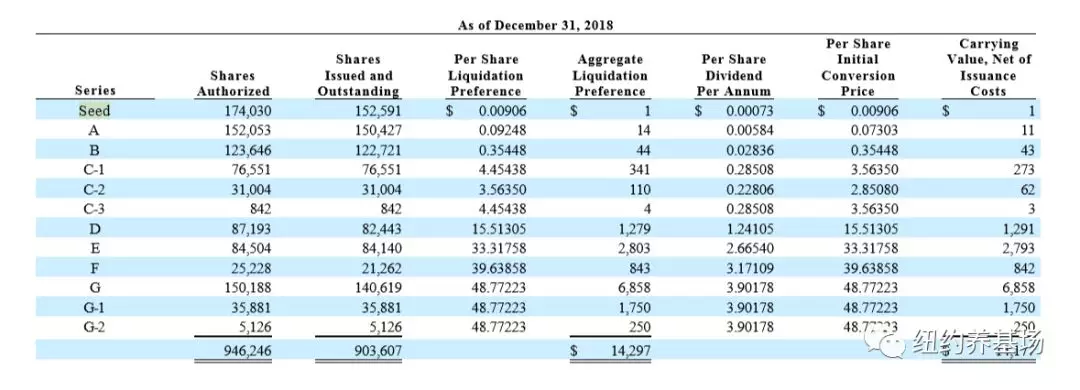

4月26日,Uber更新招股说明书,将发行1.8亿股,预计每股价格区间在44-50美元之间,将融资90亿美元。若以发行价指导区间上限计算,Uber估值将接近840亿美元。完全摊薄计算,包括股票期权、限制性股票或其他未包括在已发行股中的股权,其估值可能高达915亿美元。

Uber 将于5月10日登陆纽约证券交易所,是今年美国最大的IPO。也将是美国交易所历史上第九大IPO,是自阿里巴巴2014年创融资纪录250亿美元以来规模最大的IPO。

与此同时,招股书中还显示,第三方支付服务商PayPal和Uber达成协议,将以IPO发行价购买5亿美元非公开发行的Uber股票。对于Uber来说,同PayPal达成协议也对Uber有所帮助,对Uber来说,有金融服务元素对其日后成为“超级App”(指用户可在这款应用中享受多重服务,例如:交通、购物、支付等)是很重要的。

Uber已开始前往纽约、伦敦、波士顿和旧金山等城市进行路演,并在5月9日确定最终发行价。

由于Uber在定价方面采取了保守的做法。(此前,Uber IPO的主承销商摩根士丹利和高盛表示,Uber的IPO估值可能高达1200亿美元。4月初,Uber发布了招股说明书,多家媒体称,Uber预计IPO融资100亿美元,估值在900-1000亿美元之间。)新股发行已出现超额认购,上市首日股价上涨的可能性很大。

对于我们打不新的投资者,Uber上市后还可以买吗?我们先来看看Uber的情况。

一路扩张一路亏损

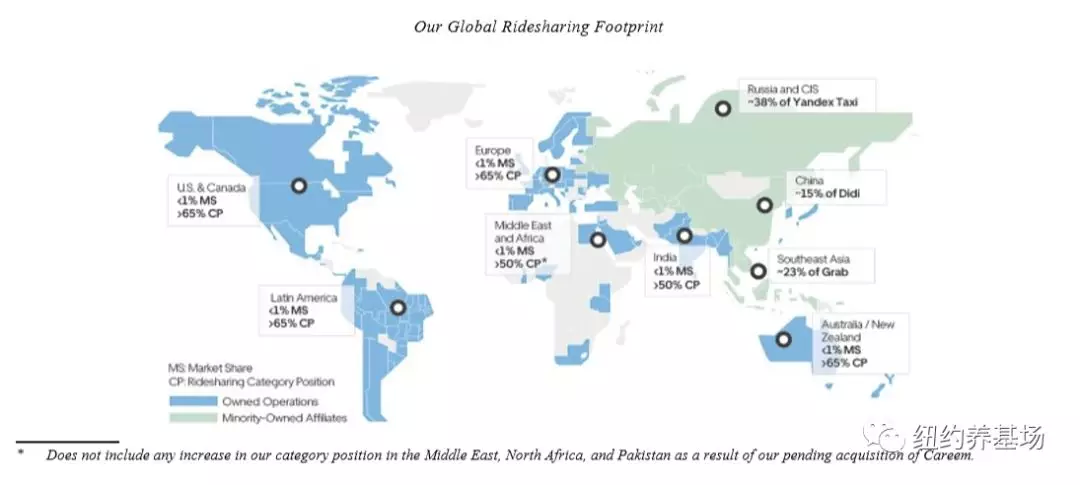

图:Uber及其持有公司在不同国家、地区的市场份额

Uber 刚兴起的那几年,市场上就热议 “Uber经济学”。Uber经济学的三个核心:平台(Platform)、共享(Sharing)和效率(Efficiency)。这三个词很精确地概括了Uber的作用。Uber用资源共享和动态需求匹配达到对闲置资源的高效利用,从而开始瓦解人类给予厚望的产权制度:使用权高于产权,共享高于独占,动态优化高于静态均衡。

在Uber的招股说明书中有句很燃的话:We ignite oppoitunity by setting the world in motion。

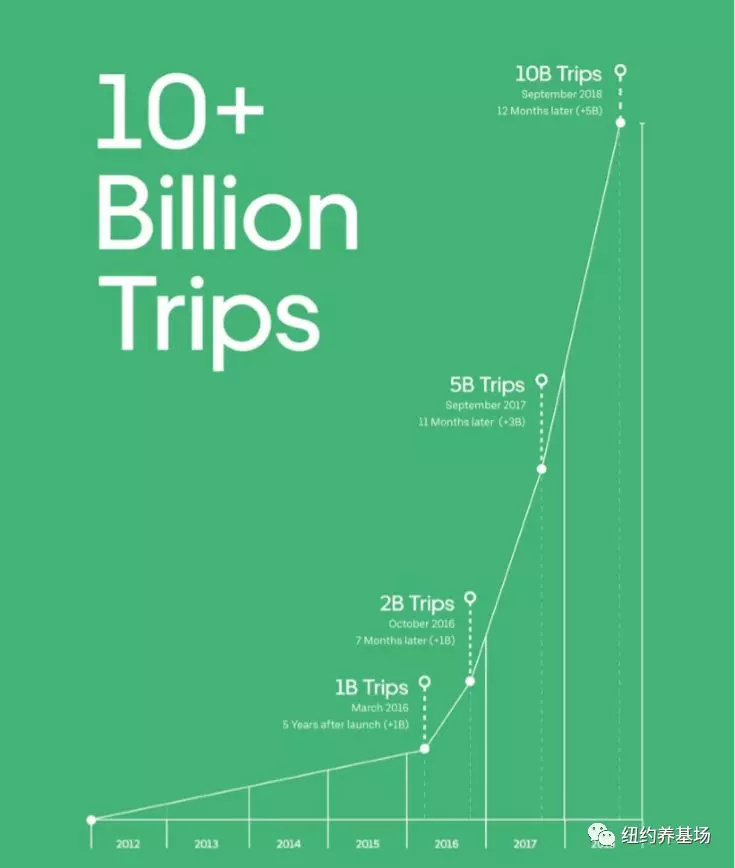

从创始人在瑟瑟寒风中打不到车萌生出做一款打车软件到现在,在十年的发展中,经过12轮,累计融资142.97亿美元。Uber在全球市场上攻城略地。

截止2018.12.31,业务遍布6大洲,700+个城市;三大平台业务(Ridesharing、Uber Eats、Other Platform);平台月活跃消费者达9100万;平台上有390万名司机;自2015年以来,司机在平台上已经赚了超过782亿美元。

然而这一切的一切都是建立在亏损的基础上。

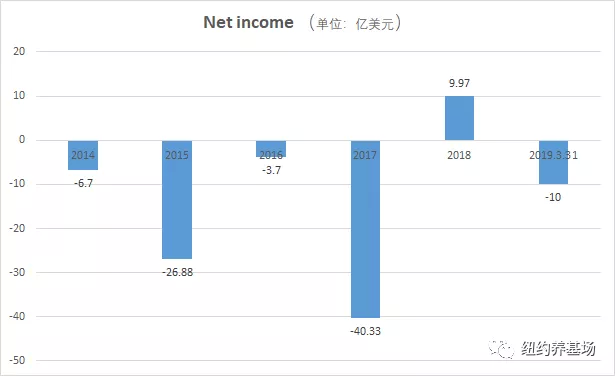

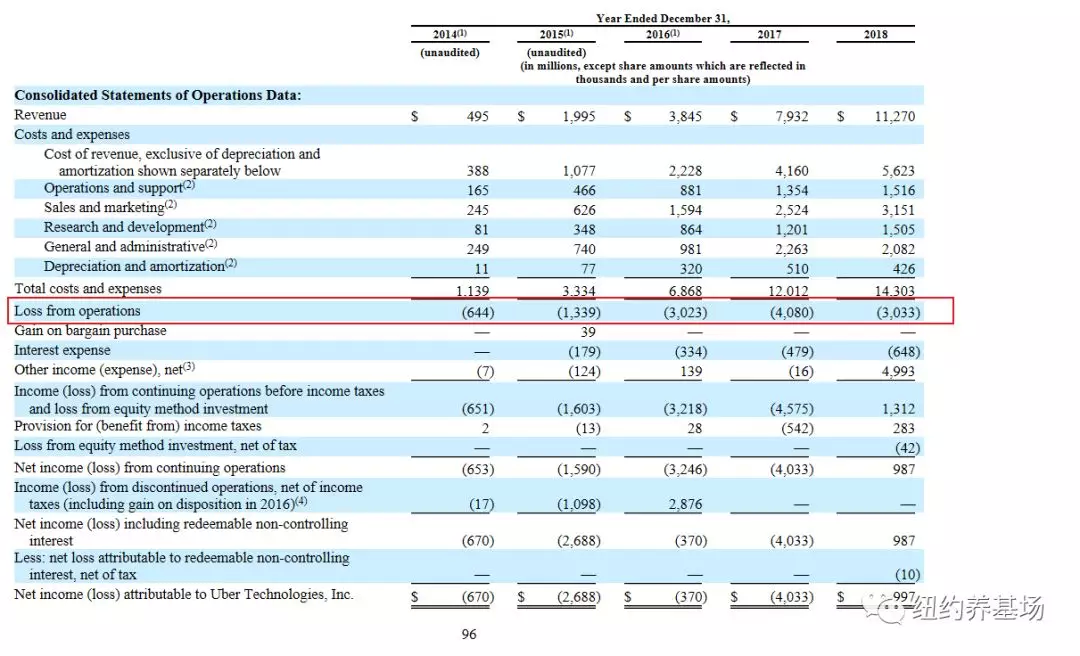

2018年度净收入为正的9.97亿美元的原因是因为从剥离俄罗斯/独联体业务和东南亚业务中获得的32亿美元一次性收益以及同期对滴滴投资获得20亿美元未实现收益(公允价值变动带来的)。这些都为一次性收益,不具备持续增长势头。2019年一季度依然亏损10亿美元。

不仅净收入为负,经营现金流也是负的。

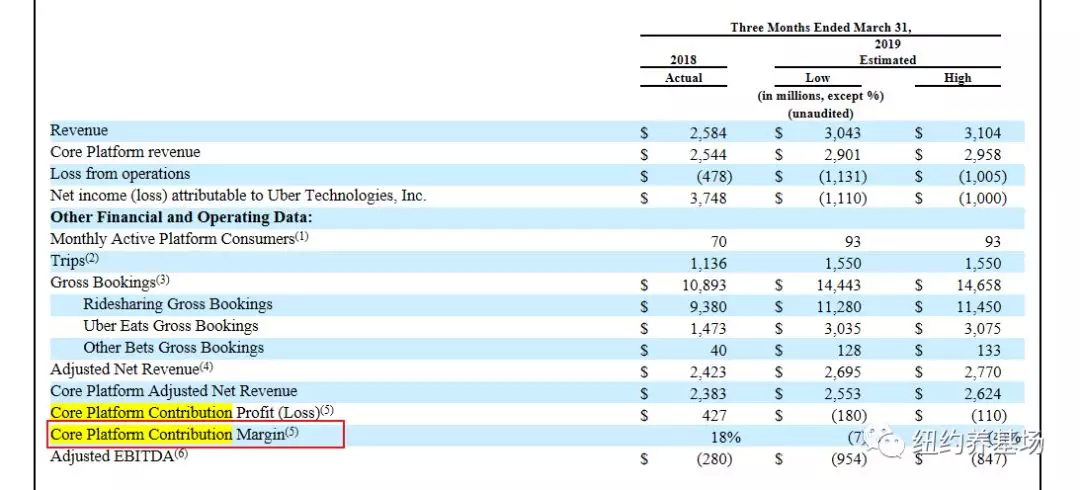

不过有个指标“核心平台贡献利润率(Core Platform Contribution Margin)”,大家可以关注下。

是指核心平台的收入在扣除直接费用(不包括间接未分配的研发和一般管理费用,如先进技术和其他技术项目的费用) 后所赚取的利润占核心平台调整后净收入的百分比。

按照这个标准,Uber在2018年首次实现盈利:以100亿美元的营收、9%的利润率计算,其利润约为9亿美元。当然,公司开支要比提供服务的直接开支多得多。但是,该公司所提供的核心服务实现了最基本的盈利,这对于Uber来说无疑是一项成就。

尽管如此,Uber的“核心平台贡献利润率”在过去几年发生了很大变化,从2018年第一季度18%的高点回落至去年第四季度的负值。该公司承认,预计这个数字“短期内仍将为负数,原因之一是打车服务行业的竞争日趋激烈以及Uber加大了在餐饮计划方面的投资。”2019年1季度预计是-7%到-4%之间。

在上市前夕,Uber扩张的脚步也未停止。比如将斥资几十亿美元收购中东地区最大的网约车公司Careem。

竞争对手

各个业务线上的竞争对手

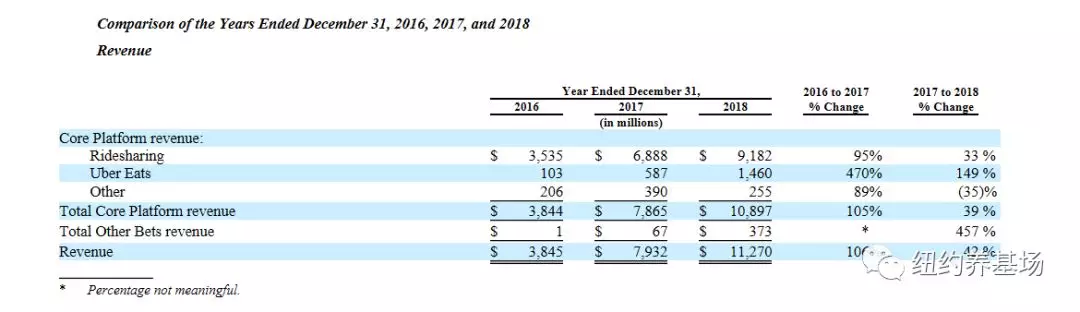

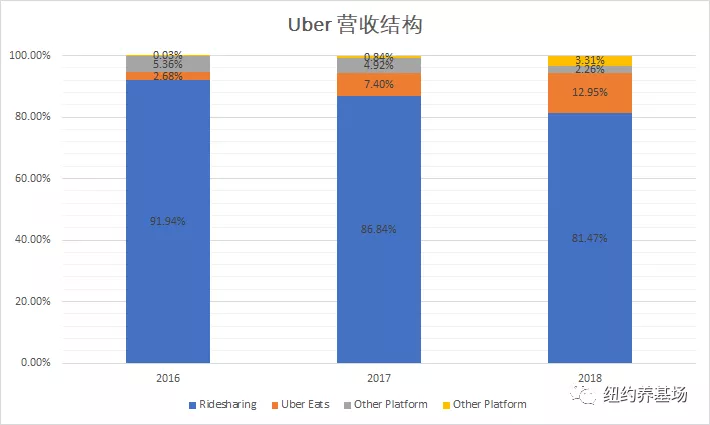

Uber的收入来自核心三大业务平台:Ridesharing、Uber Eats、Other Platform及其他收入(Total Other Bets revenue)。前者是主要的收入来源。Ridesharing占营收的大头,但占比在下降;Uber Eats的占比从2.68提升到12.95%。

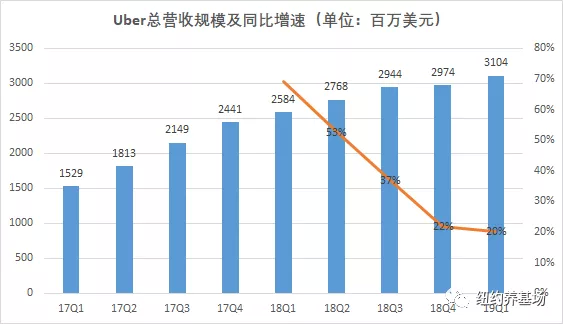

总体上营收的增速在下降,除了体量变大外,还有来自竞争对手的压力。

各领域的竞争对手:

共享出行:Lyft、OLA、Careem、滴滴、Taxify、Yandex、出租车等公共交通

单车及滑板车:Motivate (Lyft旗下)、Lime、 Bird、and Skip

自动驾驶:Waymo、Cruise Automation、特斯拉、苹果、Zoox、 Aptiv、May Mobility、Pronto.ai、Aurora以及Nuro(Uber甚至承认,这些公司的产品可能比自己的更有效,其中谷歌旗下的Waymo已经推出了商业化的自动车辆叫车车队)

外卖:GrubHub、DoorDash、Deliveroo、Swiggy、Postmates、Zomato、Delivery Hero、Just Eat、Takeaway.com及亚马逊

物流:C.H. Robinson、Total Quality Logistics、XPO Logistics、Convoy、Echo Global Logistics、Coyote、Transfix、DHL、NEXT Trucking

有木有一点美团的影子,美团全线出击时,是中国大半个互联网行业公司的公敌。这样看来Uber还算收敛,只是在有协同效应的业务上发力。

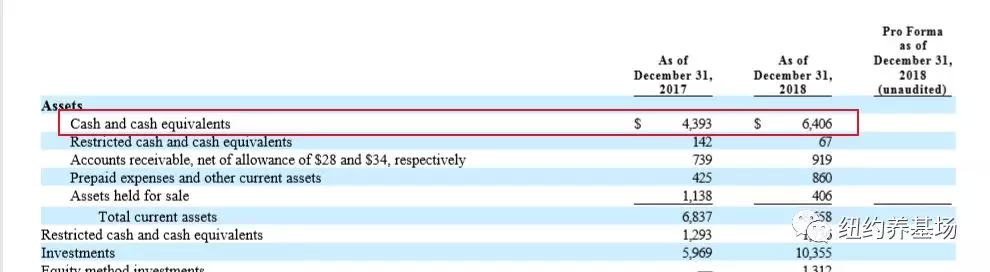

还有个好消息是Uber账上现金较充裕,可以和竞争对手慢慢耗。有64亿的现金,还有子公司账上有8亿美元现金。再加上上市即将融资90亿美元。合计160亿美元。

未来盈利之路

未来盈利之路如何走

在招股说明书中,Uber 列出了几点增长策略

在现有市场增加共享出行(Ridesharing)的渗透率

扩展个人出行的新市场

继续投资和扩张Uber Eats

寻找有针对性的投资和收购

利用我们的平台推出新产品

投资先进技术,包括自动驾驶技术

......

从这里我们可以看出Uber公司不着急盈利,还在想着怎么发展。

亚马逊虽然也是亏损多年,但是2000年后亚马逊的经营现金流就开始慢慢为正。在路演时,Uber把自己比作是下一个亚马逊。对比亚马逊清晰的营收发展路径,Uber目前尚不清楚是否有带来可观利润的业务。

笔者对未来做了两点猜想。个人收支想要结余无非四个字:”开源节流“,企业也是一样。

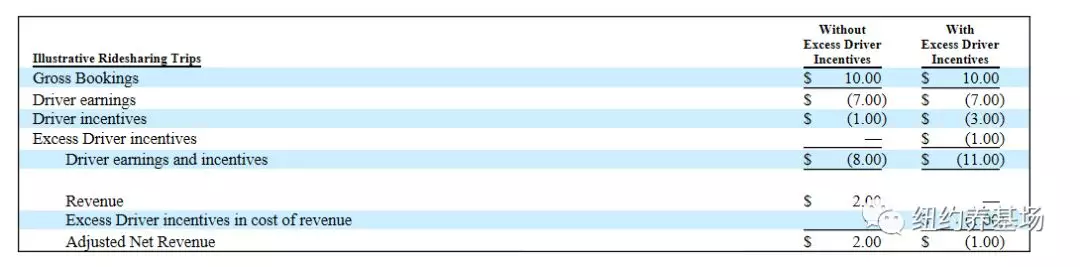

设想1 网约车,减少激励或提高抽成比率

减少对司机激励后的一单,可从原来的亏1美元到挣2美元。或者减少激励的幅度,这对增加营收的效果非常明显。

过去三年Uber网约车业务的抽成比例在不断提高。2016年-2018年的司机端抽成分别为18%、21%,以及22%。未来能否再提高些呢?竞争对手Lyft这一抽成比例达到27%。

设想2 自动驾驶技术

虽然在这方面Uber遇到了很多困难,但是未放弃这一领域。2018年3月,Uber旗下先进技术部门开发的自动驾驶汽车撞死了一名横穿马路的行人,这也是第一起自动驾驶汽车致行人死亡事故。但该公司仍在继续投资这项技术,并透露现在有1000名员工在先进技术部门工作。

近期消息丰田、日本电装、软银愿景基金将向Uber先进技术中心(ATG,即Uber自动驾驶团队)投资10亿美元,投后估值72.5亿美元。

Uber之所以非常重视这一技术,答案很显然,如果部分替代司机,这部分的收入抽成就变成了100%,更不需要啥激励措施。

然而这两条路都面临着竞争对手的压力。提高抽成比率或减少激励,可能意味着平台司机的流失;无人驾驶技术可能谷歌的产品更好,用其他公司的产品可能还得支付使用费,还有使用该技术法律监管方面的要求等等。

估值

由于目前uber的现金流为负用不了现金流折现模型来估值,用分部加总,找对标公司进行保守的毛估。

1、打车业务对标Lyft。

Uber Ridesharing 2018年收入92亿美元;lyft是22亿美元;

Uber2018年总打车订单额415亿美元;Lyft 是81亿美元;

Uber的共享出行业务规模大约是Lyft的5倍。

前文提到Uber2018年核心平台贡献利润率9%,Uber Eats的利润率会低些,所以假设Ridesharing 的利润率为10%,那么415*10%,再给20倍的估值,得830亿美元。Lyft用这个方法得162亿美元,当前Lyft市值178亿美元。

这只是保守估计,Uber的业务遍布全球。

根据招股书,截止2018年底,Uber在滴滴,Grab,和Yandex-Taxi等海外合资公司的投资价值103.6亿美元。

2、Uber Eats对标Grubhub。

目前,占据美国外卖市场龙头地位的是Grubhub。它的优势在于最早就进入外卖市场。根据Edison Trends的数据,Grubhub在美国占据着约34.4%的份额(UberEats为27.9%,DoorDash为17.9%,Postmates为11.8%)。

Grubhub 2018年营收只增加了48%,而Uber Eats营收增长了149%。当前Grubhub市值64亿美元。Uber Eats毛估为70亿美元。

其它的暂时省略。两者相加900亿左右。

小结

Uber共享出行全球霸主地位无疑,但是盈利之路漫漫。900亿美元估值,在市场行情还行的当下还算合理(偏低),要买的话只能当作风险投资。别忘了2000年科网股泡沫,未盈利的公司在弱市中估值杀得厉害。

扫码下载智通APP

扫码下载智通APP