中信证券投资策略:供给侧改革重塑证券行业格局,关注优势龙头公司

本文来自微信公众号“非银观点”,作者田良。

报告正文

发展直接融资,证券行业迎来新机遇

2018年12月,中央经济工作会议指出:资本市场在金融运行中具有牵一发而动全身的作用,要通过深化改革,打造一个规范、透明、开放、有活力、有韧性的资本市场。这也标志着资本市场改革进入新阶段。

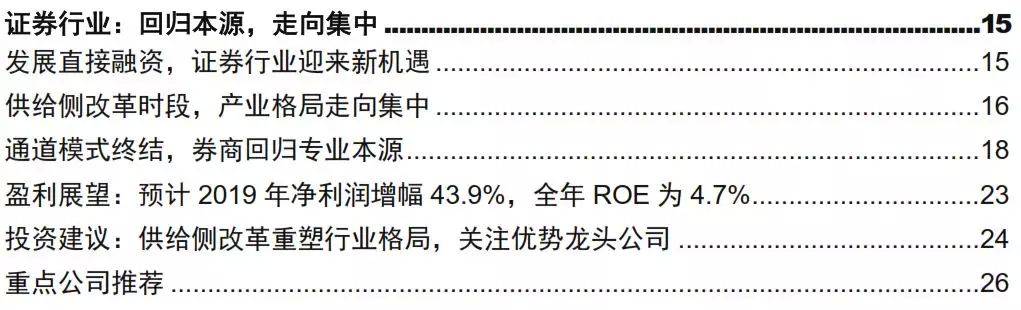

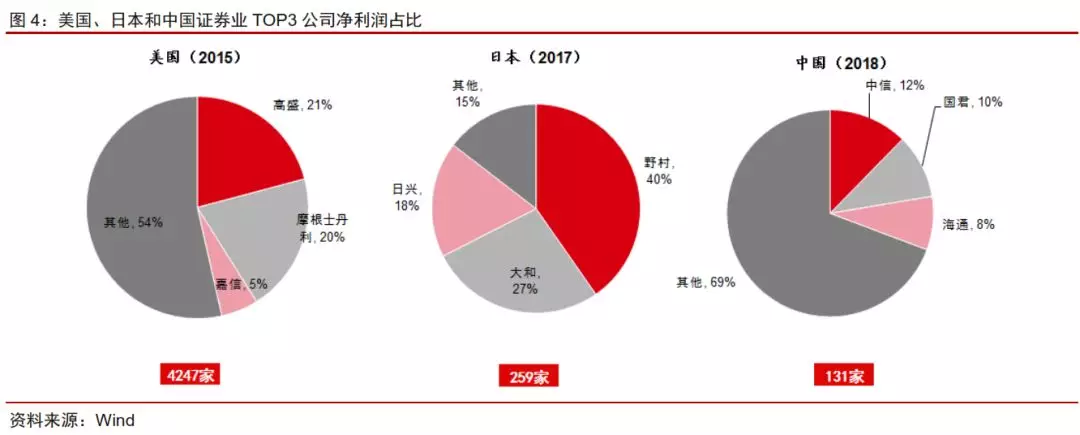

中国金融结构失衡。我国间接融资发展程度已经接近美国水平,世界银行统计的中国银行体系提供的国内信用占比GDP比例已经达到215%,接近美国(242%)水平,而以股票市场为代表的直接融资发展十分不足,2018年末以A股市值计算的股票化率为48%,加上香港和美国上市的中资中概公司,中国股票化率为72%,美国和日本的股票化率已达到166%和128%。

证券行业相对银行业发展缓慢。银行信贷、债券融资和股票融资是企业主要融资方式,从最近十年融资结构来看,股票融资仅占比6-7%。以2018年为例,新增信贷规模16万亿元,新发债券10万亿元(不含政府债和金融债),而股票融资仅1.2万亿元,占比仅4%。信贷和债券市场由商业银行主导,券商业务根基是股票市场,融资结构失衡导致证券行业相对银行发展缓慢,2018年证券业净资产和净利润分别相当于银行业的8.7%和3.6%。

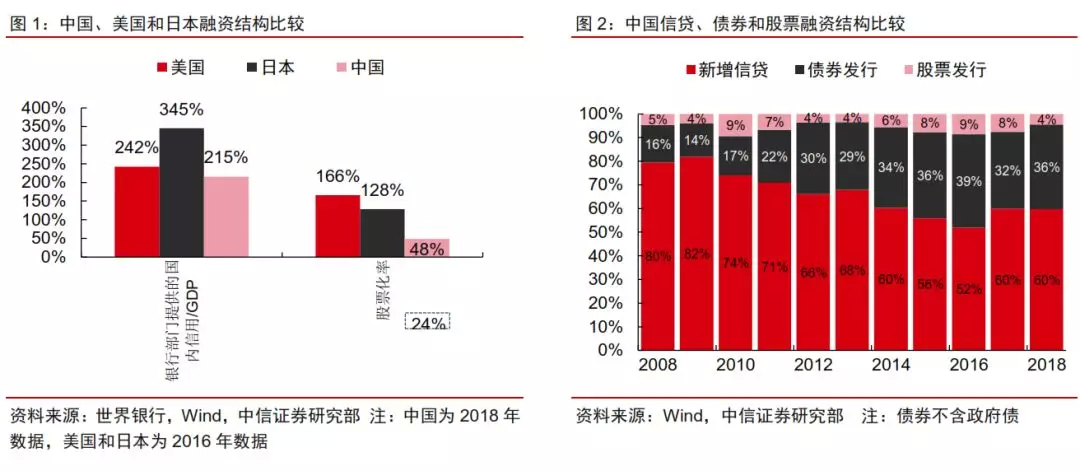

有效的资金配置是引导产业转型的前提。以资源消耗型为特征的传统产业逐渐成熟;企业整体债务规模累积,违约率上升;随着国际竞争加剧,低端制造业向境外转移,贸易摩擦频发。传统经济模式以房地产、基础设施建设和大宗消费品为主,抵质押物充足、现金流稳定可预期,银行信贷和债权融资可以匹配资金;而新经济和科技创新企业,轻资产、高成长、商业模式迭代快,必须借助风险收益定价的股票市场配置资源。

如果继续依赖以银行为主体的间接融资手段,金融风险无法转移。无论盘活存量、经济转型,还是混合所有制,都需要搞活资本市场,发挥直接融资功能,这是直接融资发展的大背景。当前我国面临的经济问题,美国在80-90年代也曾经历过,80年美国通过杆并购消化了过剩产能,带动产业调整, 90年代的纳斯达克市场通过制度创新,促成了新经济发展浪潮。

证券行业迎来发展新机遇。资本市场发展需要具有风险定价能力的专业机构、丰富的金融产品、良好的市场流动性和多样化的融资方式,需要券商发挥“融资安排者”、“财富管理者”、“交易服务和流动性提供者”、“市场重要投资者”和“风险管理者”职能,未来证券行业将出现3-5家业务能力精湛、服务功能全面、运营管理规范、具有国际影响力的一流投行。

供给侧改革时段,产业格局走向集中

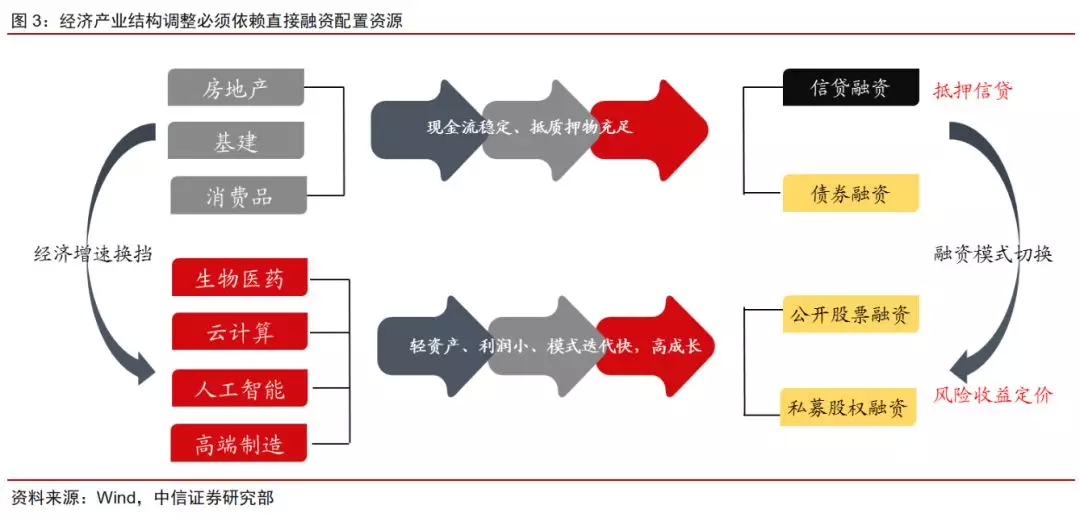

融资结构调整对证券行业专业能力提出更高要求,随着传统业务饱和度提升,依靠牌照红利的商业模式进入瓶颈期,证券行业已进入供给侧改革时段,财富管理转型、注册制改革、资产管理去通道和衍生品业务的马太效应,将加速证券行业集中度提升,中国证券业终究将形成美国和日本一样的寡头格局。

成熟市场证券业是集中的产业格局。2015年末,美国证券行业有4247家券商,利润前三名高盛、摩根士丹利和嘉信理财,合计占比行业利润占比46%;日本证券业是“三社寡占”格局,2017年龙头公司野村证券占比行业净利润40%,再加上大和证券和日兴证券,前三名合计占比日本证券业净利润85%。受商业模式同质化影响,中国证券行业仍是分散格局,2018年TOP3占比行业净利润31%。海外证券行业集中,主要由三个因素促成,这三个因素正在中国市场上发生:

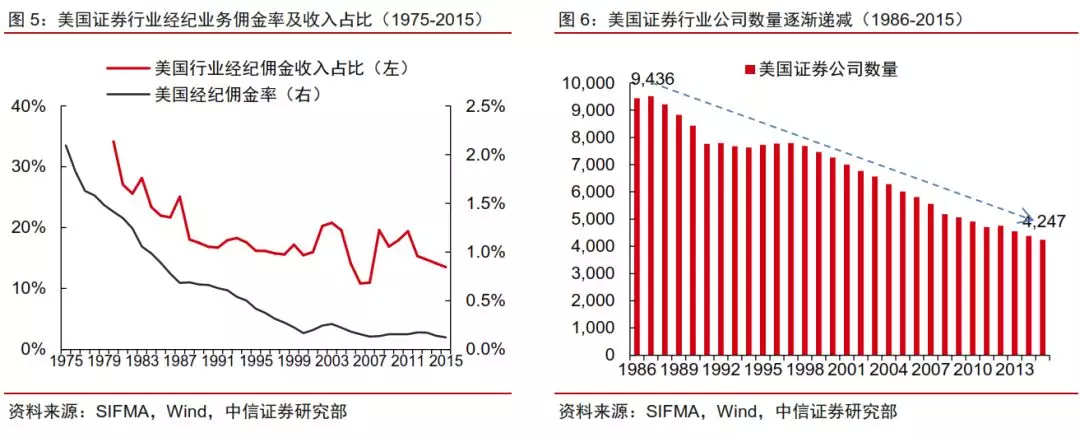

牌照红利消失,缺乏竞争力的公司退出市场。以美国证券行业为例,1975年佣金管制放开,到2017年美国证券经纪佣金率从2.1%降至1.2‰,期间降幅95%,经纪业务收入占比从35%降至10%。经纪收费下降过程也是券商业务多元化的过程,跟不上业务转型的公司会被市场淘汰。1986年美国有9400多家券商,80年代至今每年150-200家券商退出市场。中国的佣金率管制放开从2002年放开,费率从千三降到万三,经纪业务收入占比从70-80%降到20-30%。2018年12月,50%的上市券商月度亏损,一旦行情退去,中小券商仍面临生存压力。

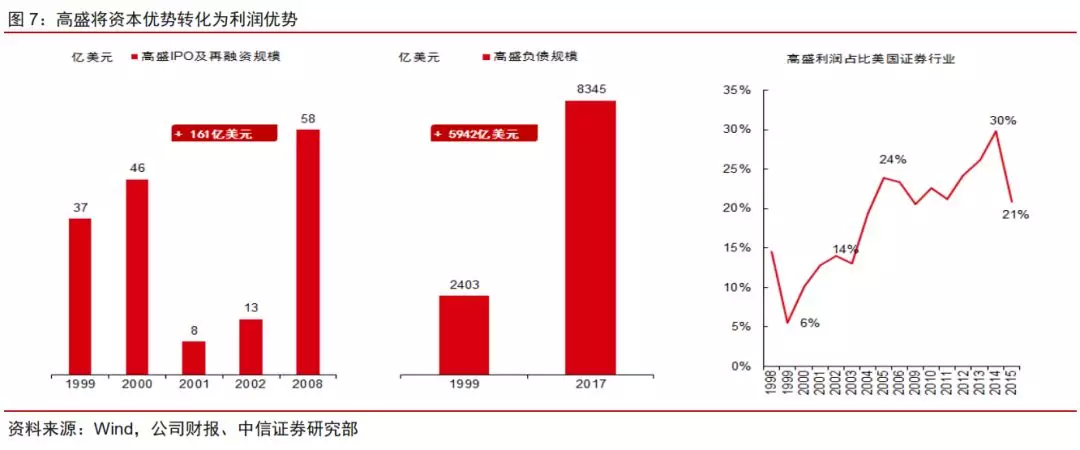

头部公司借助资本扩张,扩大领先优势。以高盛为例,自1999年上市以来,高盛共有5次股权融资,总规模161亿美金,相当于1000亿人民币;更重要的是高盛增加了杠杆,从上市到2017年,负债规模增加近6000亿美元,极大地满足了业务线资金需求。这样的资本扩张速度,中小投行跟不上,高盛的资本优势转化成了利润优势。1999年至今,高盛的行业净利润占比从6%上升到20%左右。国内证券行业十大券商在最近三年内都有股本扩充或者扩充方案,融资额普遍在百亿以上,头部券商已经发起资本争夺战。

并购整合补齐业务短板,扩张市场份额。2000年,高盛以63亿美元收购美国最大的股票和期权清算公司,纳斯达克第三大做市商Spear, Leeds, & Kellogg,打造交易业务领先优势。2009年,摩根士丹利财富管理业务与花旗美邦合并,这是一笔估值达到100亿美金的交易,为摩根财富管理业务发展奠定基础。嘉信和野村,出于获取客户和开拓新市场考虑,均有过大单并购。近些年中国证券业并购案例逐渐增多,中信证券收购广州证券、中金公司收购中投证券、方正证券收购民族证券、申万与宏源合并,预计随着牌照红利的消失,这样的并购会层出不穷。

通道模式终结,券商回归专业本源

对证券行业而言,不管是经纪业务交易通道,还是投行发行通道,又或是资管产品通道,随着监管政策调整和市场饱和度提升,原有的商业模式难以维系,券商将回归专业本源,更多的是靠资本实力、风险定价能力、业务协同能力和金融科技能力来创造盈利。

财富管理:客群定位决定资源匹配,决定业务模式

财富管理落地收入包括四类:一是账户管理费,二是提供产品的资产管理费、三是提供交易和销售通道的佣金、四是提供资金的利息,其中只有账户管理费是个性化服务收费,其他三种都是标准服务收费。不同机构的标准和非标准收费的差异很大,这是由其客群定位决定的,大众客户需要标准服务,高净值客户是定制服务。

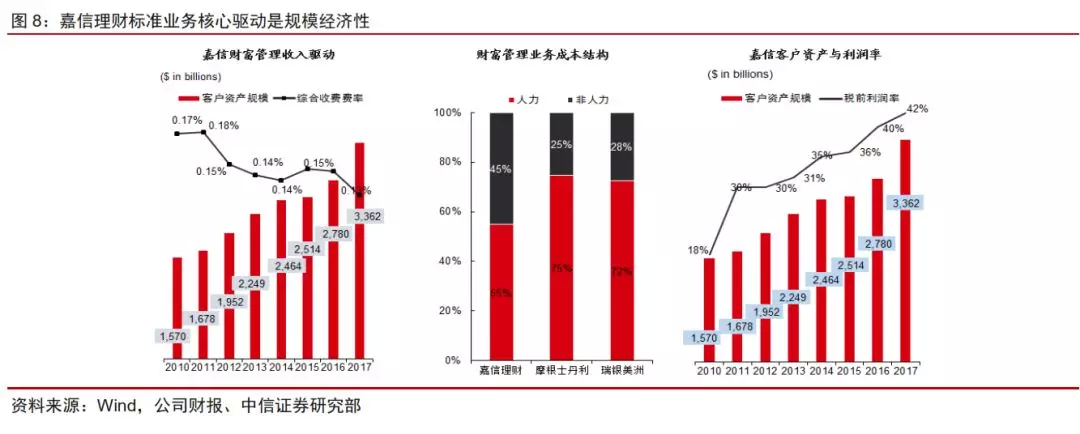

嘉信理财:标准业务的核心驱动是规模经济性。嘉信的策略是低价换取规模增长,通过规模经济性赚取利润。2010-2017年,嘉信在单位客户资产上的收费从1.7‰降至1.3‰,以低价策略结合服务获取客户规模增长,7年间嘉信客户资产规模增长一倍。嘉信的平台业务模式变动成本少,边际利润率高,随着资产增长其税前利润率从18%增长到42%,成为盈利增长的最核心驱动。这样的经营思路在嘉信45年历史中无处不在,1975年降佣金率、1986年养老金投资账户免费、2015年免费的智能投顾服务、不断的豁免货币基金管理费,这些举措目的都是为了实现规模经济性。对于国内券商而言,大众理财市场上,需要建立标准化的系统平台,将业务标准化流程化,用系统替代人力做标准服务,降低边际成本;同时做大客户资产规模,收费定价上适当让步,赚取规模经济性收益。

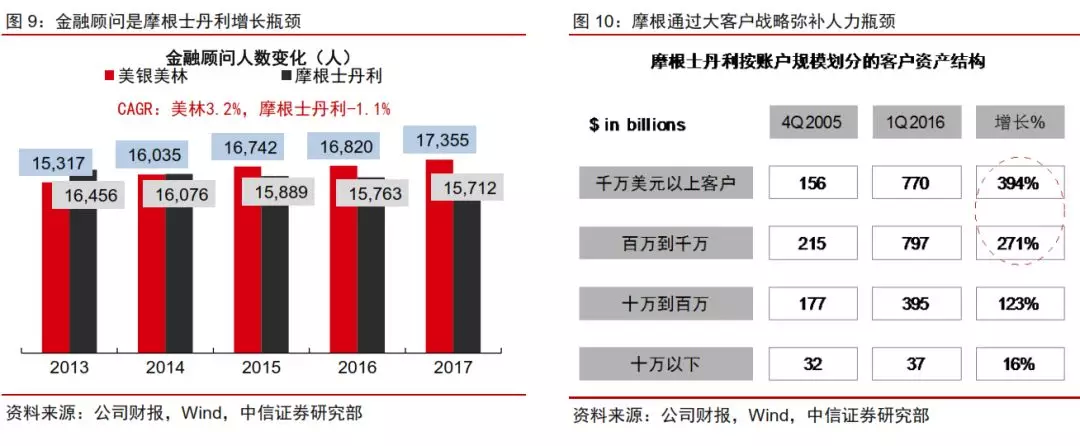

摩根士丹利:大客户战略弥补投资顾问瓶颈。高净值客户服务核心在于专业的金融顾问,美国资深金融顾问普遍从业15-20年,顾问人群很难爆发式增长,必须把有限的资源投入到高净值、超高净值客户身上,这就是摩根士丹利的大客户战略。2005-2016年,从摩根士丹利按照账户资产规模划分的客户资产结构来看,越是净值高的客户,增速越快,千万美元以上客户资产增长近4倍,资产余额占比38%。此外,摩根也借助大数据、云计算、人工智能、生物特征等金融科技,突破金融顾问产能瓶颈,让投顾工作效率提升。对于国内券商而言,需尽快推动投顾队伍转型,从选股择时的投资顾问,转向资产配置、税收规划、财富传承的金融顾问;需要建立跨业务协作平台,协调内部服务和产品资源,为金融顾问提供标准工作平台,减少顾问服务能力的差距。

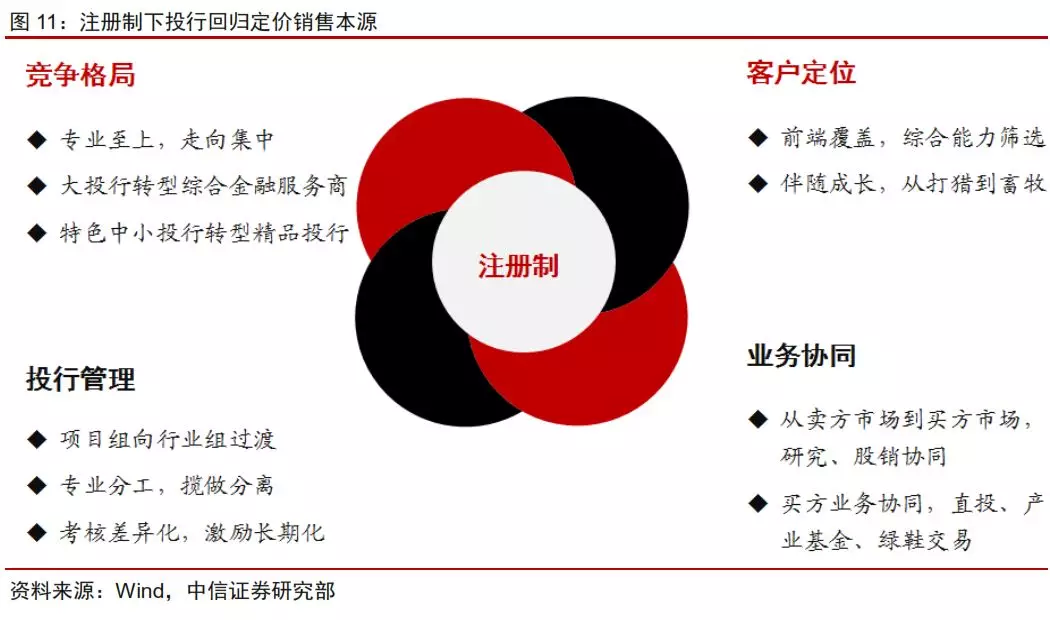

投行业务:注册制理顺市场关系,投行回归定价销售本源

注册制让新股从卖方市场转向买方市场,投行从以“以公权为中心”,转变为“以客户为中心”和“以市场为中心”,这对投行的项目选择、研究定价、机构销售、市值管理提出更高要求。注册制市场上,投行是一个高度集中的产业,第一梯队只有少数几家,它们牢牢占据核心地位,2017年美国TOP10投行IPO承销份额达到72%。预计随着注册制的推行,中国投行格局将再次改变,有核心竞争力的投行将在未来三至五年内确定第一梯队地位,投行业务进入寡头竞争阶段。

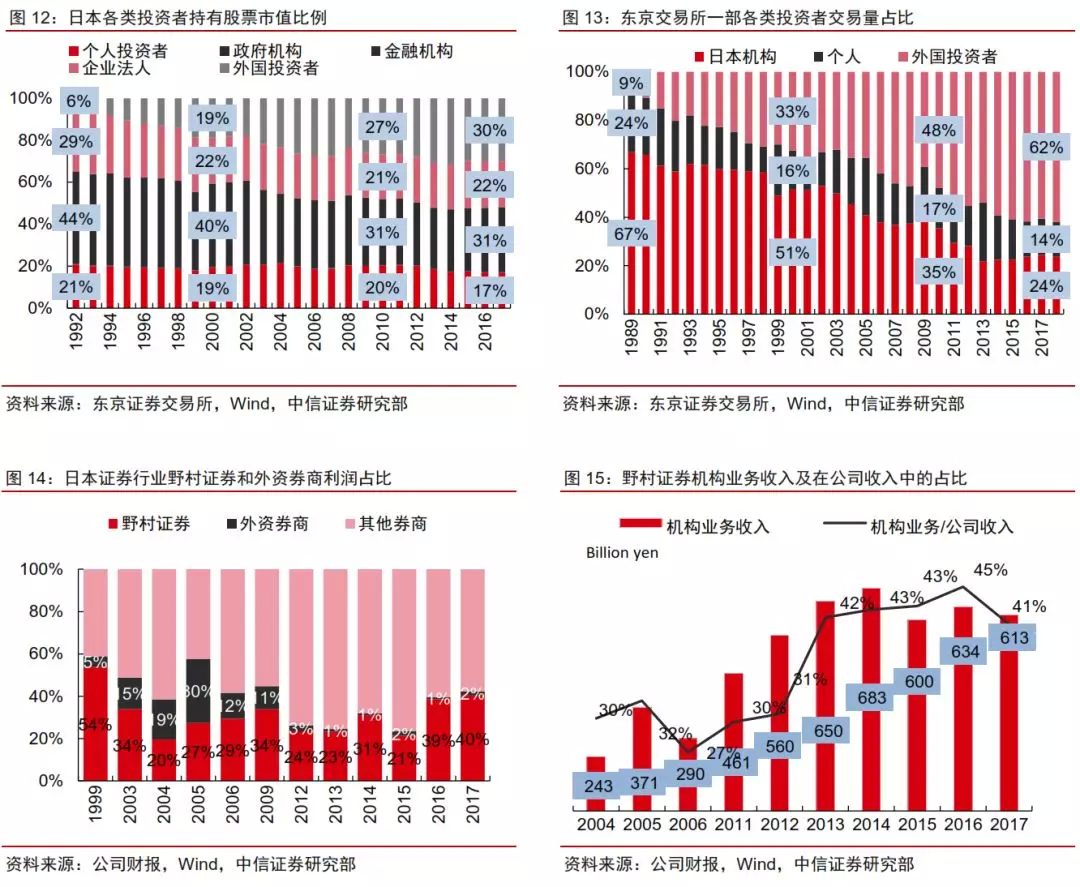

机构业务:外资改变市场生态,加速业务机构化

90代初,日本泡沫经济破灭之后,出于调整自身金融结构的需要,加速对外开放,外资在日股市场持有市值比例从1992年的6%升至目前的30%,交易量占比从9%增长到62%,成为日本市场上最主要的投资者。外资改变了市场的生态,对于市场制度建设、产品创新和投资理念产生了深远的影响。2004-2017,野村的机构业务增长了152%,在公司收入中的占比也从30%增长到41%,是公司最大的收入来源。随着A股纳入国际股票投资指数,外资持有A股市值逐渐上升,目前陆股通资金持有A股市值1.08万亿,QFII额度增加至3000亿美元,QFII投资范围将从交易所股票扩充到场外产品和金融衍生产品,外资已经成为A股市场上不容忽视的投资力量。

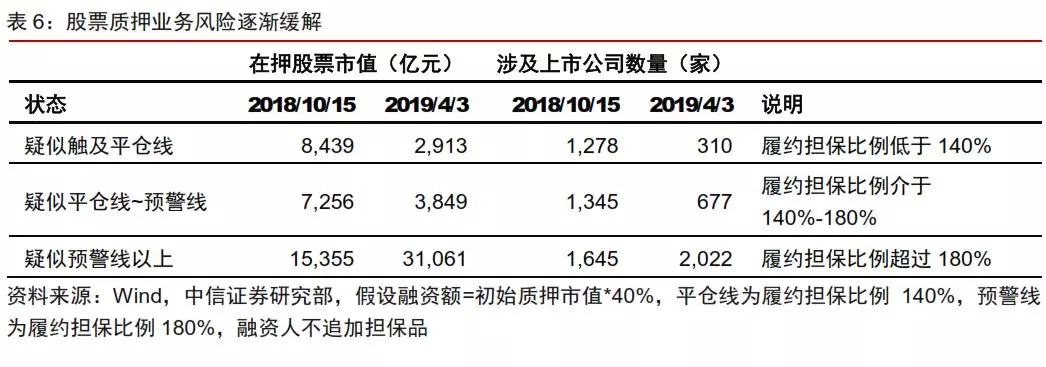

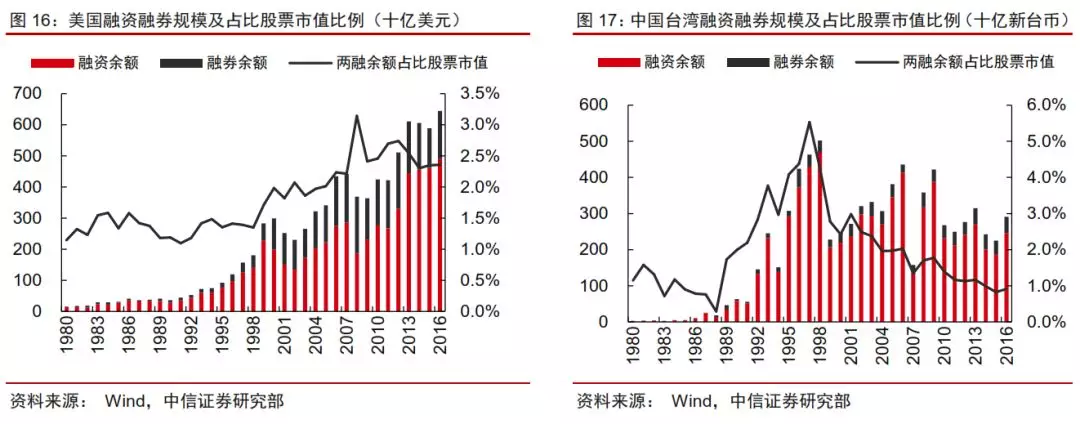

融资类:质押风险逐渐缓解,布局两融业务潜在增长点

随着年初以来我国股市的上涨,股票质押风险逐渐缓解,根据测算,疑似平仓线以下市值由2018年10月的8439亿元减少至目前的2913亿元,涉及上市公司数量由1278家减少至310家,券商仍需完善业务风险评估机制。两融规模短期受市场行情影响,从海外经验看,长期业务机会在于两方面:一是以对冲基金为代表的机构投资者需求增加,个人投资者顺周期特征强,且容易做到饱和;二是融券业务的发展,能多能空的业务模式更有利于规模稳定。

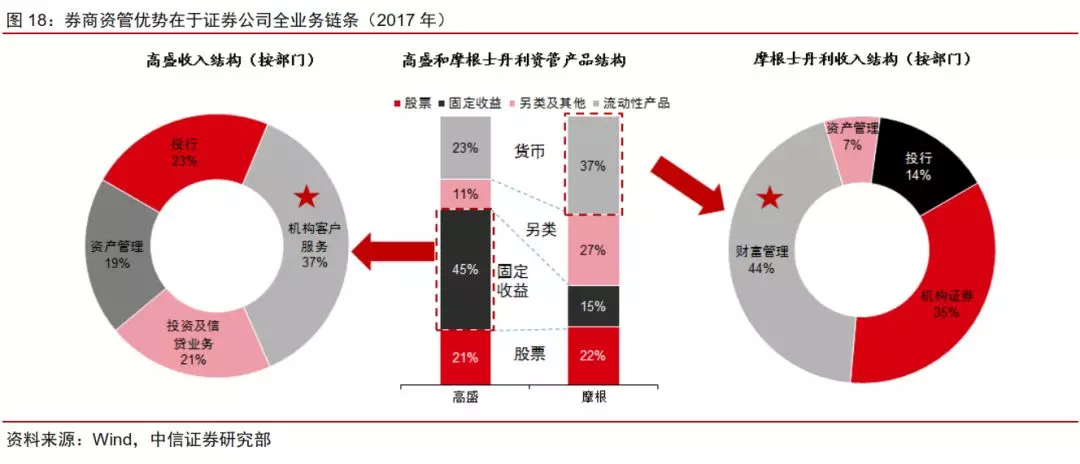

资管业务:券商资管优势在于证券公司全业务链条

相对于银行理财、公募基金和信托,券商资管优势在于证券公司全业务链条。高盛核心创收部门是机构客户服务部,该部门50%收入由FICC交易创造,在业务优势上打造产品特色,高盛资管部的产品结构中,固定收益产品占比达到45%。摩根士丹利核心创收部门是财富管理部,财富管理业务过程中有客户资金沉淀,摩根资产管理部的主打产品是货币基金。大资管时代机遇与挑战并存,唯有在优势上打造优势,才能形成稳定的商业模式。

盈利展望:预计2019年净利润增幅43.9%,全年ROE为4.7%

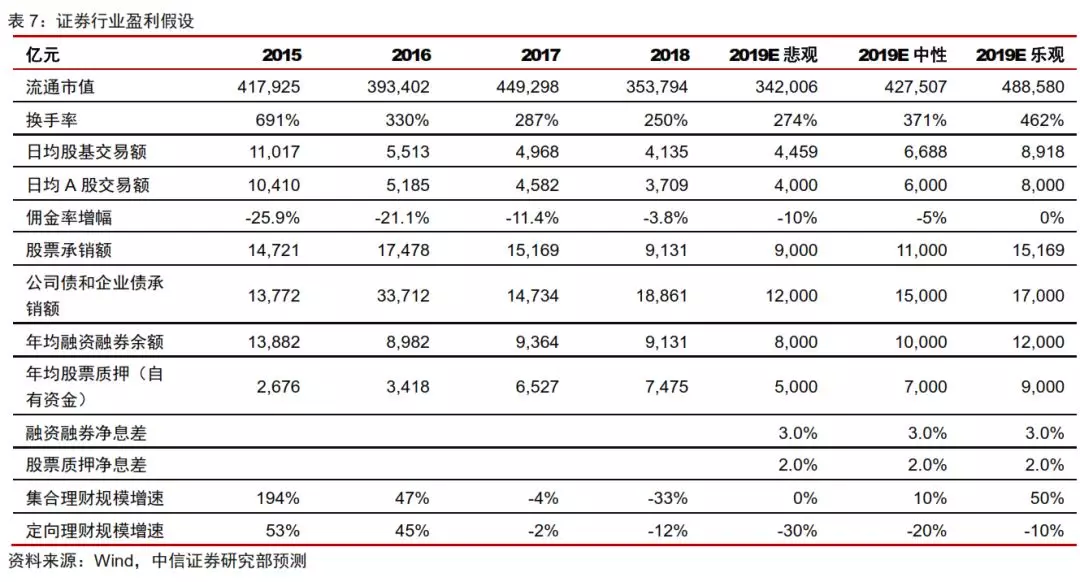

我们基于悲观、中性和乐观三种情形,对于我国证券行业作出2019年盈利预测,中性假设如下(其他两种假设见表格):

日均股票交易额6000亿元,同比增长62%;

全年股基经纪净佣金率0.0327%,同比降幅5%;

日均两融余额1万亿元,同比增长9.5%;日均股权质押融资余额7000亿,同比下降6%;

全年股票融资额1.1万亿,同比增长20.5%;信用债承销额1.5万亿,同比下降21%;

集合资管规模增速10%,定向资管规模增速下降20%;

投资业务收益1400亿元,同比增长69%。

预计2019年证券行业净利润同比增长43.9%。基于中性假设,预计2019年证券行业营业收入3474亿元,同比增长30.5%;营业成本2293亿元,同比增长27.3%;净利润958亿元,同比增长43.9%;全年证券行业ROE为4.7%。考虑行业IPO和再融资400亿元,预计年末净资产将达到2.30万亿,同比增幅7.18%。

投资建议:供给侧改革重塑行业格局,关注优势龙头公司

长期投资关注阿尔法。熨平周期看净资产增长,券商股有绝对价值存在。以大券商为例,将期末净资产,加回期间分红,扣除股权再融资计算,如海通、华泰和广发近5年(2014-2018年)净资产年均复合增长率分别为11.1%、15.7%和16.9%。基本面属性让券商有逃不脱的β,但穿越牛熊的周期来看,扣除分红和再融资影响,大券商仍然保持了11-17%的净资产增长率,有绝对价值存在。

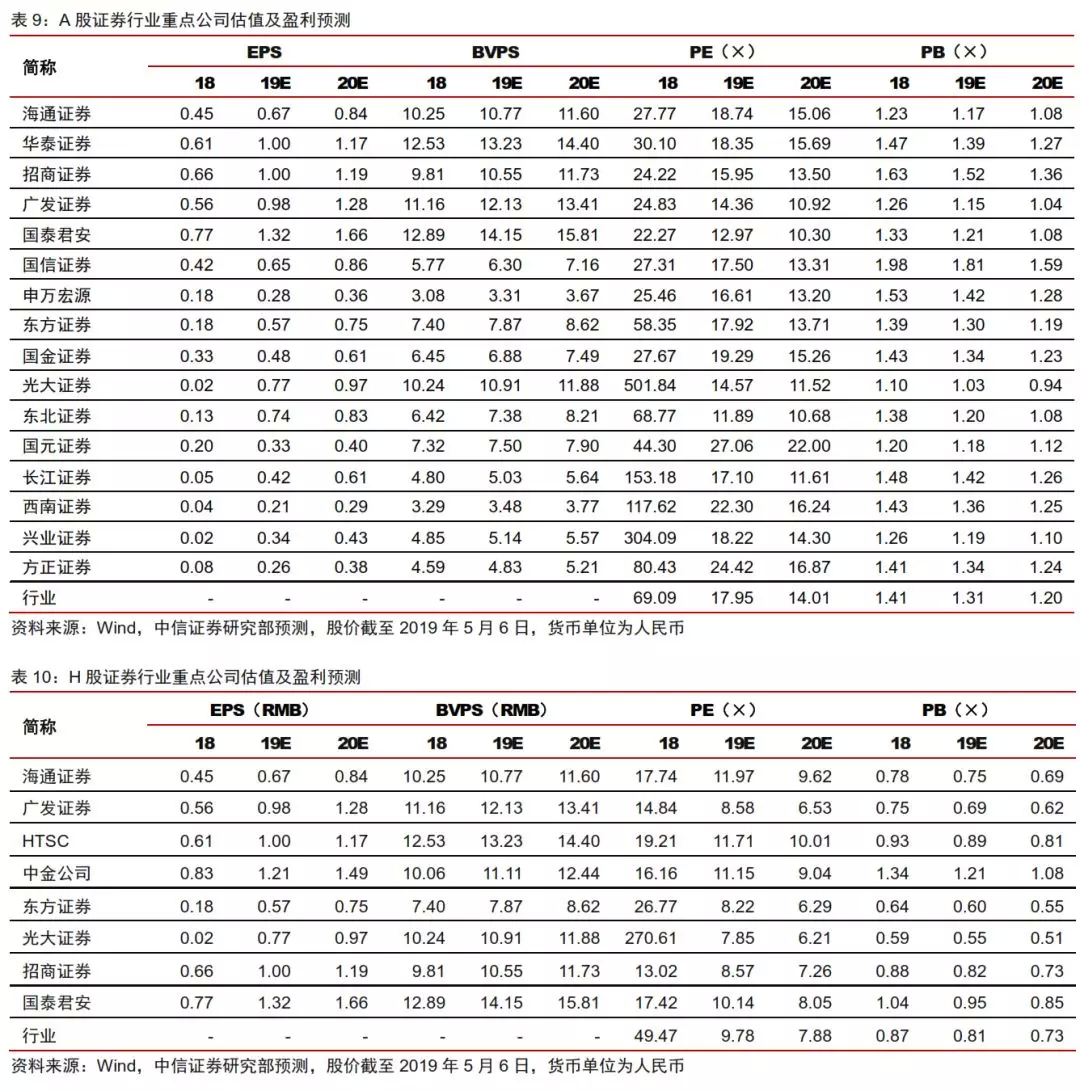

短期投资看贝塔。2019年以来券商指数累计上涨27.2%,行业平均PB为1.31倍,龙头券商估值1.59倍PB,资本市场制度改革带来估值修复已经完成,券商股投资进入“交投活跃度提升带来业绩改善”的贝塔阶段,这个阶段券商表现与A股市场风险偏好和资金面息息相关,需密切关注开户数、保证金余额、换手率和两融等市场指标变化。

供给侧改革重塑行业格局,关注优势龙头公司。随着内外部环境的变化以及市场估值的修复,A股市场走势仍有不确定性,β收益依靠交易能力把握;行业确定性来自供给侧改革,随着监管环境变化、投资者结构成熟和业务创新差距加大,强者恒强的时代正在来临,这是券商板块中长期的选股逻辑,建议关注在新周期中处于竞争优势的龙头公司。

风险因素:股债市场大幅下跌,质押坏账增加、业务创新不达预期。

重点公司推荐

华泰证券(06886):财富管理和机构业务双轮驱动

科技赋能助力财富管理转型。依托近1,300万的客户基础和超过2.4万亿人民币的客户账户资产,华泰持续优化组织和业务架构,打造线上线下一体化的财富管理服务体系:线上涨乐财富通APP月度活跃客户数突破700万,持续位居行业第一;线下依托241个经营网点的2,000多名投资顾问,为客户提供更针对性的资产配置服务;吸收AssetMark成熟经验,强化中台对前台的智力支持和能力传导,先进的中台已经成为投资顾问精准理解并高效服务客户的利器。

机制优化夯实机构业务基础。根据混合所有制改革试点方案,华泰不再设置总裁、副总裁岗位,启用执行委员会承担管理职能,执委委员选拔采取市场化选聘和契约化管理原则,推动公司管理机制国际化,薪酬体系市场化,让市场激发组织活力。相对于零售业务优势和净资产领先地位,华泰的机构业务是短板,机构业务的核心是人才,切入点是机制,机制吸引人才,人才带动业务,投行、衍生品、PB和FICC将是华泰机构业务的发力点。

风险因素:股票市场大幅下跌,交易量超预期下跌,业务转型低于预期。

维持公司A/H股“增持”评级。在2019/2020年日均股票交易额6000/8000亿元等假设下,维持公司2019/20年EPS 为0.88元/1.17元,BVPS为13.23元/14.40元的预测,当前A股价对应2019/20年PB估值为1.39/1.27倍,H股PB估值为0.89/0.81倍。供给侧改革和头部集中是证券行业中长期选股逻辑,苏宁阿里等战略投资者进入和混合所有制改革激发了组织活力,华泰正在坚定的推行数字化赋能下的财富管理和机构业务“双轮驱动”战略,强者恒强趋势料将会延续,维持公司A/H股“增持”评级。

中金公司(03908):受益于国际化布局和机构客群基础

受益于国际化布局和机构客群基础。受益于机构客群定位和综合服务能力,2018年公司境内经纪份额增长21%,份额增长抵御市场交易量下滑影响,佣金收入逆市上涨;境外收入占比首次超过境内,陆股通交易量增长近一倍,份额排名全市场(含外资投行)第二;美股交易收入同比增长40%。主经纪商业务以自主研发系统为依托,在业务规模和客户总量上跻身包括国际投行在内的香港市场前列。截至2018年末,中金公司QFII/RQFFI客户占比约40%;陆股通特别独立账户开户数约占全市场一半。

财富管理和PE基金成为新的增长点。中金公司正在将中投证券打造成为零售经纪与财富管理统一平台,以实现母子公司品牌统一,从客户分层、市场营销、产品策略、系统建设和人才团队方面全面对接。中金公司拥有4.7万名户均资产超过1500万的财富客户,中投证券拥有35万名户均资产58万的富裕客户,这将是财富管理业务的突破口。中金资本与各级政府合作地方引导基金和产业基金,与大型金融机构合作的创新型专户管理基金,公司成立两年时间,管理PE基金规模已达到2492亿元,2018年私募股权基金业务为中金公司贡献收入10.80亿元,占比大资管业务线收入的60.7%,成为稳定的盈利增长点。

风险因素:股票市场大幅下跌,交易量超预期下跌,业务转型低于预期。

维持公司 “增持”评级。在2019/2020年日均股票交易额6000/8000亿元等假设下,维持中金公司2019/20年EPS 1.21/1.49元,BVPS 11.11/12.44元的判断,当前股价对应2019/20年PB估值为1.21/1.08倍。供给侧改革和头部集中是证券行业中长期选股逻辑,中金公司兼具中国根基与国际基因,在投行、交易和海外业务上已经建立领先优势,财富管理和PE基金是新的盈利增长点,维持公司“增持”评级。

扫码下载智通APP

扫码下载智通APP