黄金矿业 繁华背后危机渐露

本文来自“掌上猎金”。

到目前为止,大多数投资者并没有意识到全球黄金开采行业的衰退。其实,这种神秘而潜在的衰退已经持续多年,不幸的是,市场上的投资者只关注行业短期业绩,而看不到金矿业几十年以来持续的变化。

然而,我们真的不能责怪投资者,因为他们的投资理念着眼于短期结果,而不是行业长期的基本趋势。此外,绝大多数投资者都没有阅读过黄金公司的财务报告,即使一小部分投资者研究过财务报告,也只不过关注行业内公司的短期业绩。

能源投入回报率(EROI)不断降低

我可能是少数喜欢阅读20—30年前出版的黄金公司年度报告的异类。虽然大多数人可能会觉得这种详细的研究报告枯燥乏味,但我非常着迷。下面我要分析下金矿业因不断下滑的能源投入回报率而不断衰退的现象。

简单地说,净能源对全球经济的贡献下降导致了能源投入回报率的下降。20世纪30年代,美国的石油EROI是100/1,这意味着石油行业能够以一桶石油的能源成本向市场输送100桶石油。到1970年,EROI下降到了30/1,而今天,美国页岩油的EROI还不到5/1。

请不要把石油利润和净能源混为一谈。尽管净能源的下降导致石油行业利润下降,但最严重的影响是,它最终将使全球经济“破产”。

下跌的EROI对黄金开采业产生了直接影响,尤其是自20世纪70年代以来。通过查看黄金开采公司的年度报告中的数据,我们可以看到金矿业是如何在牺牲投资者的情况下维持行业的正常运行的。

为了了解黄金开采行业是如何衰落的,我们需要看看过去50年资本投资是如何变化的。

黄金开采资本支出激增

在黄金开采行业中,EROI的下降与资本支出的增加之间存在着紧密的关系。例如,20世纪70年代美国最大的金矿业公司霍姆斯塔克矿业在资本支出上的投资仅占其1979年总收入的6%。

1979年,霍姆斯塔克矿业支出1430万美元用于资本支出,而总收入为2.35亿美元。由于黄金价格非常高,所以这是他们表现最好的一年。我们可以看到,在1975年,黄金价格低得多,资本支出占总收入的百分比只有5.8%。所以,当金价升至新高时,这个比率并没有改变那么多。

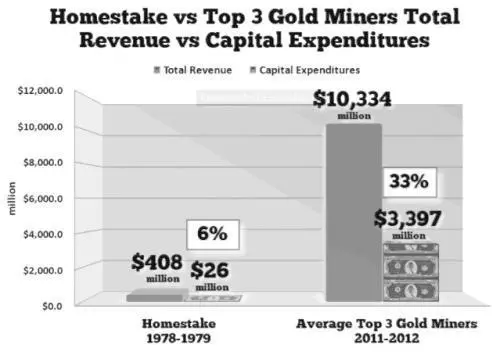

然而,如果我们将1978—1979年的霍姆斯塔克矿业开采高峰期与2011—2012年的三大黄金开采公司高峰期进行比较,则有证据表明资本支出与总收入之间的巨大增长。

图为霍姆斯塔克矿业总收入与前三大金矿业总收入的资本支出对比

可以看到,虽然霍姆斯塔克矿业在1978—1979年仅将总收入的6%用于资本支出,但在2011—2012年,巴里克(GOLD.US)、纽蒙特(NEM.US)和安格鲁戈德(AU.US)这三家金矿业公司在资本支出方面的支出占总收入的33%。因此,在黄金价格最高的年份,前三大黄金矿商的资本支出比率是霍姆斯塔克矿业的五倍多。

原因很简单。随着黄金矿业从地下向露天开采转变以增加产量的同时,金矿品位不断下降,这对商业成本产生了巨大的影响,不仅资本支出飞涨,而且成本也全面上涨。

为了简化图表,我计算了2011年和2012年巴里克、纽蒙特和安格鲁戈德的总收入,得出这两年的平均收入为103亿美元。然而我计算出他们的资本支出总额的平均值为34亿美元,相当于公司总收入的33%。

虽然巴里克确实做了一些糟糕的投资浪费了投资者大量的资金,但在2009—2018年,三大金矿的平均资本支出比例为25%。不管如何,自上世纪70年代末以来,金矿行业的平均资本支出翻了两番。

然而,金矿业过去几年出现了一个令人不安的迹象,为了取悦股东,黄金矿商决定削减资本支出,以增加现金流。2018年前三大金矿公司的资本支出占总收入的比例仅为18%,然而,资本支出的百分比下降必将使得金矿业未来的产量受到很大程度的限制。

金矿业如何牺牲股东利益维持经营

下图展示了黄金采矿业如何牺牲股东利益换取资金支持、增加产量的的商业模式。1978年,三大黄金矿商的投资者,生产一盎司黄金只需要相当于34股公司股票。然而,20年后的1998年,生产一盎司黄金需要52股公司股票。

图为霍姆斯塔克矿业与前三大金矿业每盎司黄金股票占比对比

2008年,生产一盎司黄金需要公司股票继续上涨至87股,然后在2018年几乎翻番,上升至163股。尽管其中一些公司实行了股票分割,但大多数发生在1997年之前,对数据的影响并不大。不管怎样,黄金采矿业都通过稀释股票的方式筹集资金,维持经营并且增加产量。

不幸的是,尽管资本支出增加和股权稀释,但自2012年以来,前三大黄金矿商的产量已下降近400万盎司。2012年之前三大金矿产量为1690万盎司,而2018年前三大金矿产量为1300万盎司,下降23%。

尽管黄金矿业投资者受到股票稀释的负面影响,但这还不是全部。如果我们考虑向投资者支付股息,或许会发现更加严重的问题。

如果我们一直追溯到1929年,一个霍姆斯塔克矿业的投资者获得了高达7美元的每股股息。所以,投资者所拥有的每一股股票,都会得到7美元。

然而在1979年,该公司投资股息降至每股2美元,但这是前三大金矿公司2012年峰值时平均每股0.90美元的两倍多。不幸的是,随着去年每股平均股息降至0.27美元,黄金矿业的情况变得越来越糟糕。

当然,如果采矿业要稀释股票,那么即使它支付的股息总额相同,每股价格也会下降。但是,这里也有一家公司的业绩亮眼,那就是纽蒙特矿业公司,2018年,该公司每股股息最高,为0.56美元。以下是前三大金矿商的每股股息:纽蒙特每股股息为0.56美元;巴里克每股股息为0.19美元;安格鲁戈德每股股息为0.06美元。

可以看出,安格鲁戈德每股股息最低,只有区区6美分。此外,自2012年以来,纽蒙特的黄金产量一直保持在最佳水平,因为它只下降了7%,而安格鲁戈德黄金产量下降了13%,巴里克黄金产量下降了40%。

如果回顾一下本文中的数据,在过去的几十年里,黄金开采行业一直处于衰退中。由于黄金价格下跌,现在生产黄金所需的资本支出比40—50年前要多得多。因此,金矿业牺牲了股东利益,以筹集资金增加产量。

然而,顶级的黄金矿商在最高价年份发生的大量资本支出并没有增加产量,甚至连保持稳定的产量目标都达不到。正如前文所述,自2012年以来,前三大金矿的供应量已经下降了近400万盎司,其中大部分来自巴里克的产量下降。

不幸的是,对于投资者来说,他们看不到黄金开采行业正在经历什么,因为他们主要关注的是行业短期业绩。虽然金价大幅上涨将大幅推高黄金矿业股,但这对投资者来说前景堪忧,因为该行业已受到EROI下跌的负面影响。

小结

黄金开采行业(以及全球经济)的潜在衰退,是由于EROI下跌导致的,而这个问题被市场上大多数投资者所忽视。人们往往会认为经济增长将永远持续下去,商业周期也会持续下去。例如,解决市场体系中巨额债务的一个办法就是用黄金支持美元和全球货币。虽然这听起来是一个可行的解决方案,但它没有考虑到最重要的因素——能量产出率的巨大负面影响。

扫码下载智通APP

扫码下载智通APP