重资产油服公司迎来复苏之路 中海油服(02883)钻井板块毛利率有望回到15%左右

本文来自“樨樨和她的油气小伙伴”,作者为天风证券张樨樨团队,本文观点不代表智通财经观点。

投资要点

1. 轻资产型vs.重资产型油服公司

本文将重资产型油服公司作一个类别进行分析。按照从重资产到轻资产排序应该是,装备服务>技术服务>工程公司>设备生产。

2. 重资产油服公司14-17年“断臂求生”

重资产型油服公司降成本方式主要有二:减员、减资产(处置资产或计提减值)。国际油服公司,以Transocean和Diamond为代表的海上钻井服务公司,无论是员工数量,还是钻井平台数量都大幅下降1/3到2/3不等(14-17年)。中国油服公司,也经历了人员精简,以及资产减值或者资产处置,但不如国际公司剧烈。

3.面对需求恢复,油服公司扩大投资意愿很低

上一轮周期痛苦的记忆直接导致了,面对这一轮需求复苏,油服公司资本开支回升的意愿并不强。融资租赁、经营租赁和分包,成为行业新趋势。

4. 盈亏平衡点下降才是真的改善

我们一般会对油公司进行盈亏平衡点的分析,对油服公司很少这样做,这是本文的创新之处。我们仅对中海油服、石化油服的钻井板块(最典型的重资产业务)进行分析。

结论是:2014~2017年,盈亏平衡点都出现了比较明显的下降,但是二者驱动因素不尽相同。中海油服本身成本管控不错,是跟随行业景气进行调节。而石化油服基础差、包袱重,2016年以来通过主动的减员增效、计提减值,成本累计下降了60亿,未来还有小幅下降空间。预计2019年,随着钻井使用率和价格的恢复,二者的钻井板块毛利率都有望回到15%左右。

风险提示:油价大跌风险再度压制长周期资本开支信心的风险;油服公司缺少资本开支,导致未来分包成本增加,拉低毛利率的风险。

1、轻资产型vs.重资产型油服公司

油服公司可以用三个方式分类:

一是专业分类:具体做哪个环节的,油服细分为32个专业,具体从事的是钻井服务、压裂服务、完井服务、测录井服务等等。

二是市场分类:主要服务哪个市场,中国市场、中东市场、美国市场,以及作业能力偏向于哪种资源类型,常规陆上、海上、超深水还是页岩油气。

三是按资产结构及其对业绩弹性的影响角度分类:是轻资产型还是重资产型公司?显然,重资产型公司在景气下行和低迷期,业绩表现会比较差;而在景气回升期,弹性会更明显。重资产型油服公司,是本篇报告的主题。

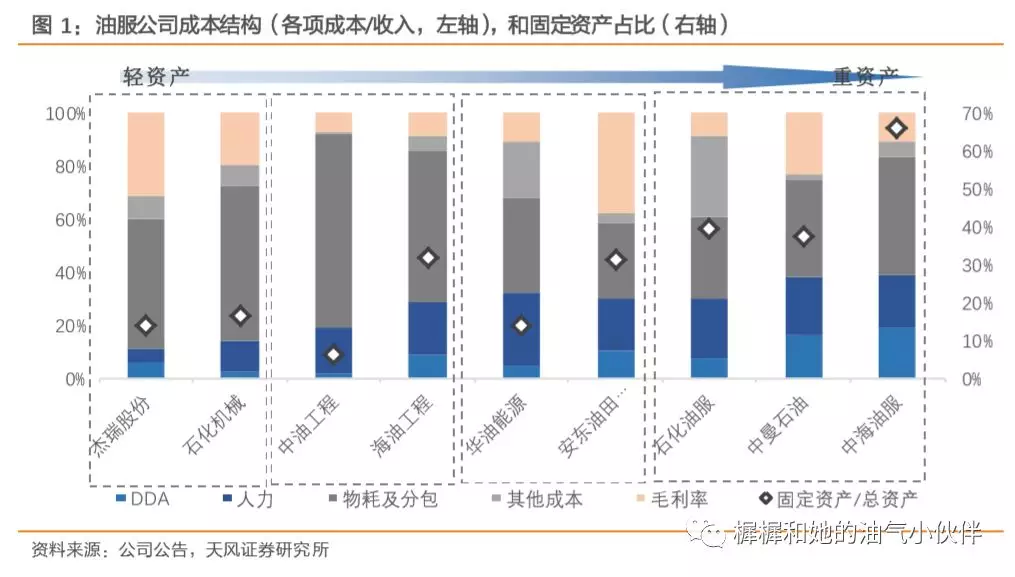

把国内几家主要的油服公司,从资产结构、成本结构角度,从“轻”到“重”做个排序。虽然样本有限,但是可以看出大体规律:设备公司(杰瑞股份、石化机械)最“轻”、工程公司(中油工程、海油工程)其次、技术服务公司(华油能源、安东油田服务)再次、设备服务公司(石化油服、中曼石油、中海油服)最“重”。

2、重资产油服公司14-17年“断臂求生”

重资产型油服公司降成本方式主要有二:减员、减资产(处置资产或计提减值)。

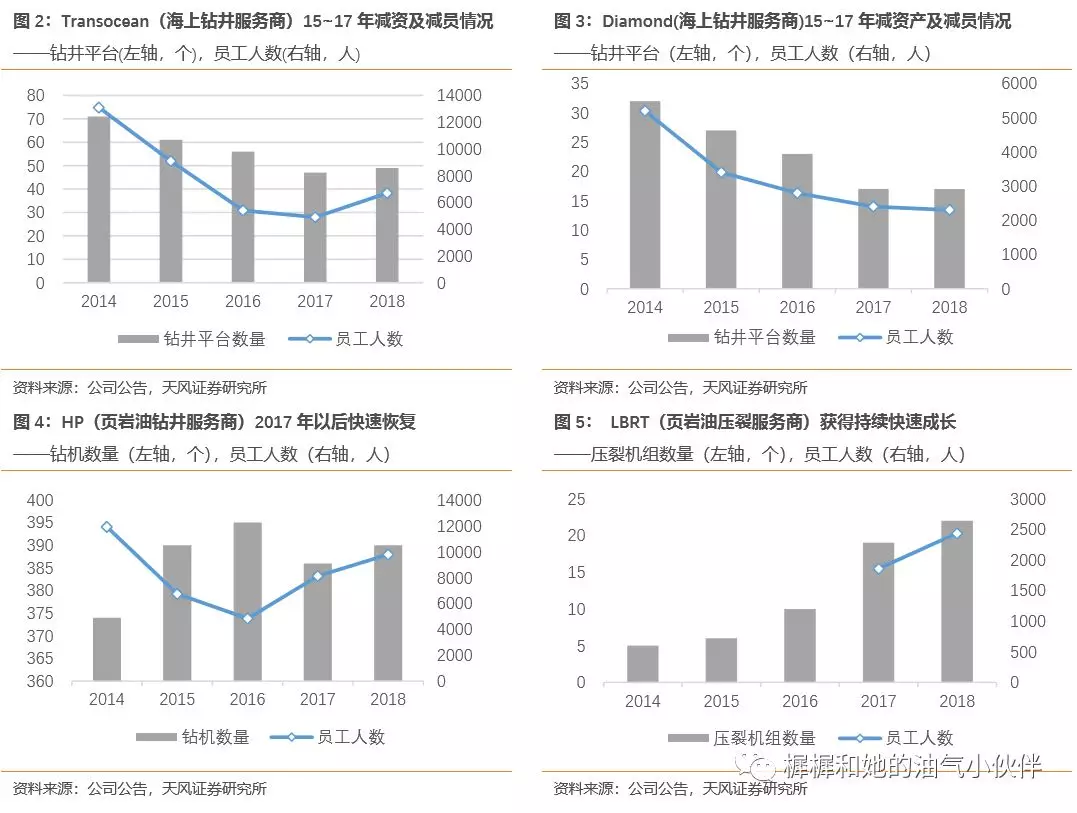

国际油服公司,同样是重资产型的,在油价低迷的2014~2017年的命运不尽相同。以Transocean和Diamond为代表的海上钻井服务公司,经历了“断臂求生”,无论是员工数量,还是钻井平台数量都大幅下降1/3到2/3不等,也进行了巨额资产减值(14-17年)。而以HP和LBRT为代表的页岩油服务公司,则获得了一定增长。HP虽然减员,但钻机数量略有增加。LBRT是2017年上市的北美压裂服务公司,上市以来员工数量和运营的压裂机组数量都获得了高速增长。

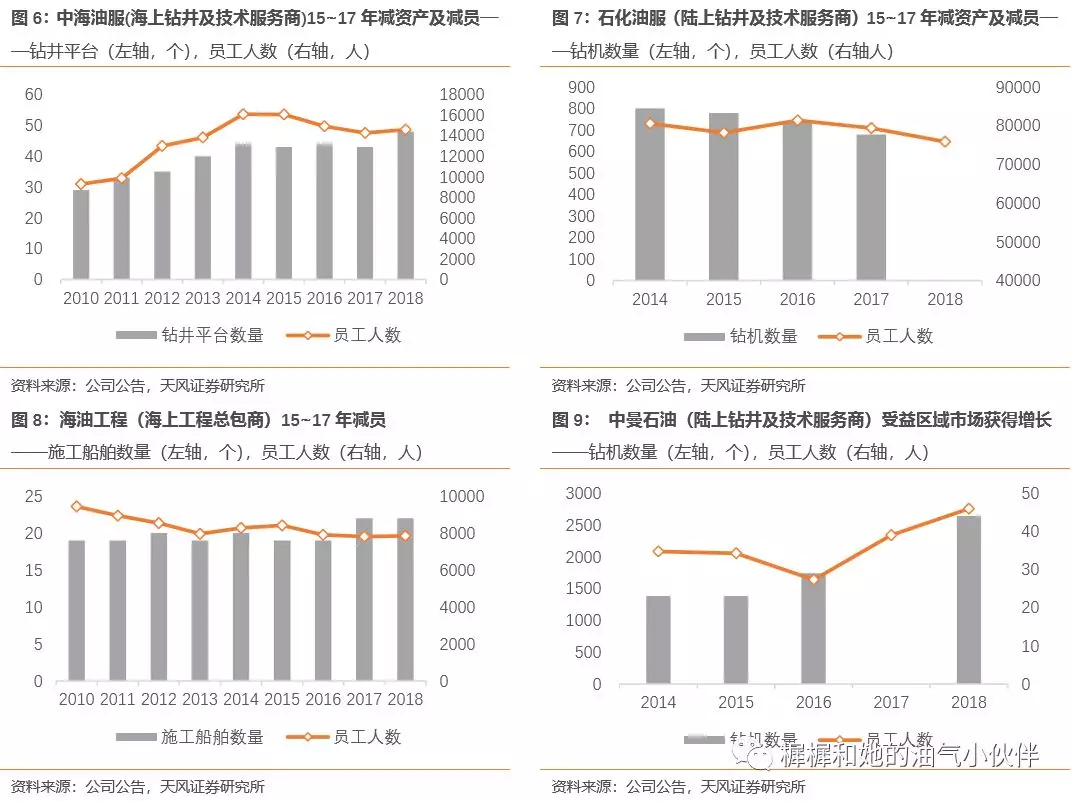

中国油服公司,也经历了人员精简,以及资产减值或者资产处置,但不如国际公司剧烈。中海油服、石化油服在2015~2017年分别计提了114和115亿人民币巨额减值。人员也有不同幅度的精简。

3、面对需求恢复,油服公司扩大投资意愿很低

上一轮周期很多油服公司受过严重伤害,当时一些油服公司购置新设备、大量招聘员工,之后2014年底到2015年油价暴跌之后,这些设备和员工成为了巨大的负担。痛苦的记忆直接导致了,面对这一轮需求复苏,油服公司资本开支回升的意愿并不强。以最为重资产的两家——中海油服、石化油服举例,2017年相比前期高点资本开支下降73%和86%,而2019年规划的资本开支仅恢复到历史高点的1/3左右。

还有一个新趋势——设备租赁,目的是轻资产化。石化油服与太平石化金融租赁签订了10亿元的融资租赁业务,这10个亿在资产负债表上就从固定资产变成了负债。

少做资本开支,那么应对市场需求增长,必然要增加分包和经营租赁。中海油服2018年各业务板块成本中,分包和经营租赁比例都有所上升。石化油服也是如此。

4、盈亏平衡点下降才是真的改善

我们一般会对油公司进行盈亏平衡点的分析,对油服公司很少这样做。这应该是本文的创新之处。但我们仅对中海油服、石化油服的钻井板块(最典型的重资产业务)进行分析。因为技术服务相对装备服务来讲,不太适合这种思考方式。

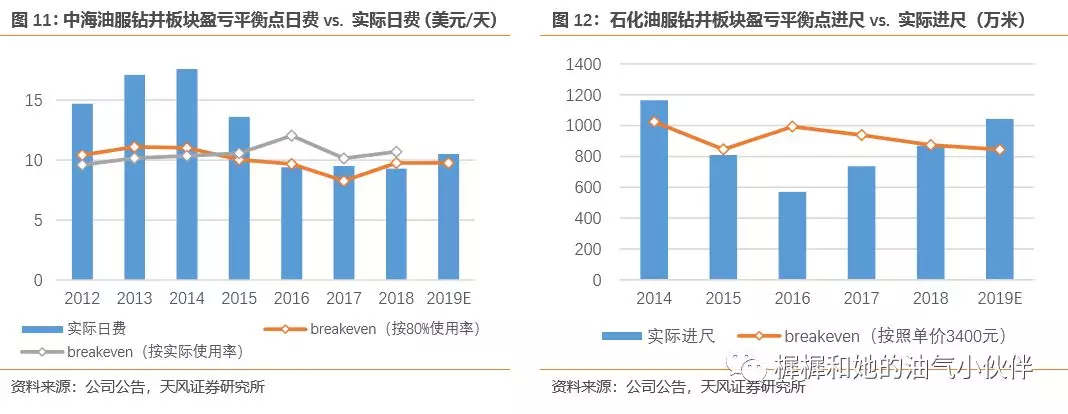

中海油服:1)钻井服务的使用率和日费都是大幅波动的,这会导致业务的收入、盈利弹性巨大。2)中海油服的历史成本控制情况一直都还可以,最艰难的2016年毛利率到-17.7%,之后随着行业回暖都回升到0附近。中海油服可以看作是个基础比较好的选手,成本控制行为根据行业情况调节,景气差的时候压成本,景气恢复之后有所放松。

我们预计2019年,公司钻井平台使用率有望回升到80%左右,日费按照2018年下半年平均水平10.5美金/天的话,公司钻井服务板块毛利率有望回升到15%左右。

石化油服:1)只有钻井进尺(工作量)大幅波动,单位价格一直在3400元/米左右变化不大,即收入盈利弹性主要体现在工作量上。2)石化油服可以看作一个基础薄弱的选手,历史上包袱重、成本高。在2016~2017年公司的钻井实际进尺和breakeven之间有非常大的差距,2016年的毛利率达到-28.3%。相比而言,2016年两家公司同样是巨亏,中海油服计提减值是主要因素,而石化油服都是经营亏损(石化油服计提巨额减值是在2017年)。石化油服明确提出了降本目标,2016/2017/2018年分别降本13/15/32亿,2019年计划进一步降本6亿元。持续降本带来盈亏平衡点下降,2018年钻井业务已经回到盈亏平衡。

我们预计2019年,公司工作量跟随中石化资本开支回升后,钻井服务毛利率有望回到15%左右。

综上,本文将重资产型油服公司作为一个类别进行分析。按照从重资产到轻资产排序应该是,装备服务>技术服务>工程公司>设备生产。

2014~2017年的超低油价时期,这类公司可以用“断臂求生来形容”,尤其是海外公司。国内公司在这一阶段也进行了减员和计提减值,资产和装备的扩张处于冻结状态。因为这痛苦的记忆,到2018年需求回暖之后,公司的扩张意愿普遍非常谨慎。

具体到公司,对中海油服、石化油服的钻井板块(最典型的重资产业务)进行了盈亏平衡分析。2014~2017年,盈亏平衡点都出现了比较明显的下降,但是二者驱动因素不尽相同。中海油服本身成本管控不错,是跟随行业景气进行调节。而石化油服基础差、包袱重,2016年以来通过主动的减员增效、计提减值,成本累计下降了60亿,未来还有小幅下降空间。预计2019年,随着钻井使用率和价格的恢复,二者的钻井板块毛利率都有望回到15%左右。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP