美股16次熊市中 美联储紧缩是“罪魁祸首”

本文来自微信公众号“Kevin策略研究”

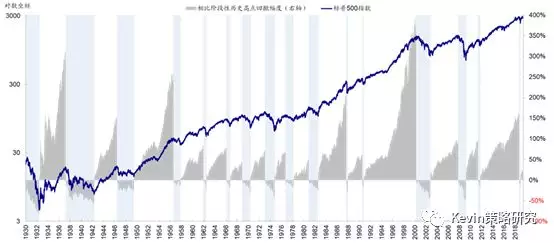

如果从2009年3月的底部算起,美股本轮牛市已经持续了10年有余。虽然期间也经历过数次较大动荡,但整体上行趋势一直延续至今,过去10年的年化回报高达11.4%(全收益回报13.8%)。然而,投资者对于美股本轮牛市可能逐渐进入尾声的担忧却在不断增多,这种声音在2018年初和10月两次剧烈动荡中一度达到顶点。尽管随后市场均得到修复,但在当前美国增长动能不断放缓、估值算不上便宜,贸易摩擦不确定性有增无减的背景下,这一担忧依然挥之不去。

就此,我们在本文中从长周期历史视角出发,梳理了美股1929年以来16次熊市背后的触发因素,并归纳为四种情形,其主要意义在于为当前市场提供参考和借鉴,供投资者识别哪些是目前可能面临的主要挑战、进而重点加以关注和防范。

熊市的定义与划分:1929年以来16轮熊市阶段

我们使用常用的定义来划分熊市,即符合以下两个条件:1)指数层面最大回撤幅度至少在20%以上;2)下跌过程持续时间超过2个月。

基于此,以标普500指数为研究对象,1929年以来共有16次熊市阶段。整体来看,以中位数计,16次熊市平均时长17.4个月、最大回撤~29%、平均间隔50个月。较为突出的有:1)回撤幅度最大,1929~1932年跌幅86%,持续33个月;2)持续时间最长,1937~1942年持续62.5个月,跌幅60%;3)下跌时间最短:1990年7~10月,持续~3个月,跌幅~20%;4)距离当前最近,如果不算2011年欧债危机和2018年四季度的话,2007年10月~2009年3月是距目前最近的熊市阶段,持续17个月,跌幅56%。

市场进入熊市的两个特征:1)指数最大回撤幅度至少在20%以上,2)整个下跌过程持续2个月以上的时间

美股历次熊市阶段、背景和表现梳理

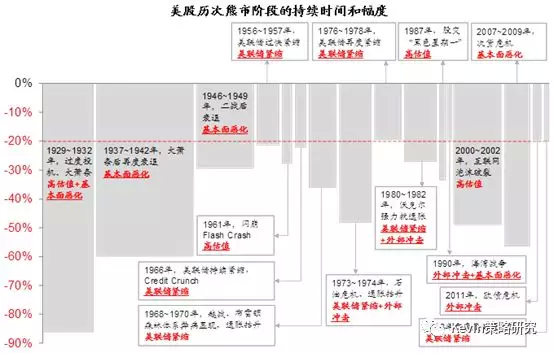

美股历次熊市阶段的持续时间和幅度

熊市的触发因素:美联储、基本面、高估值、外部冲击

对上述16次熊市做归因分析后,我们发现背后触发因素都可以归纳为美联储紧缩、基本面恶化、高估值、外部冲击这四种情形的一种或两种。需要说明的是,这里所指的触发因素,并非简单的非此即彼,实际情形通常是多重因素的交织叠加甚至相互强化,但为了突出重点,我们选取的都是最直接和最核心的矛盾。举例而言,2007年金融危机下的熊市是典型的基本面因素主导,当时估值并不高且美联储早已停止加息;2000年科技泡沫则是典型的高估值问题,经济陷入衰退要待一年后的2001年3月;上世纪七八十年代则更多是美联储应对高通胀而快速加息所致。

整体来看,上述16次熊市中,1)美联储紧缩所造成的最多,达7次,且多数出现在上世纪60~80年代;2)基本面恶化导致的有5次;3)高估值触发的熊市有4次;4)外部冲击引发的熊市也有4次,其中3次都与地缘冲突引发的石油危机有关。

对美股历史上16轮熊市阶段背后触发因素的划分归纳(红框为主要触发因素所对应的指标)

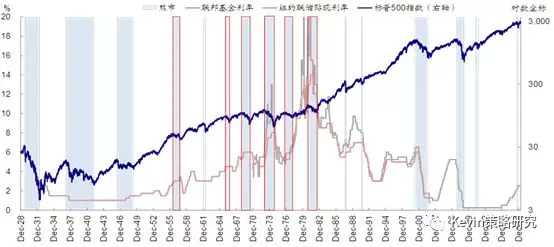

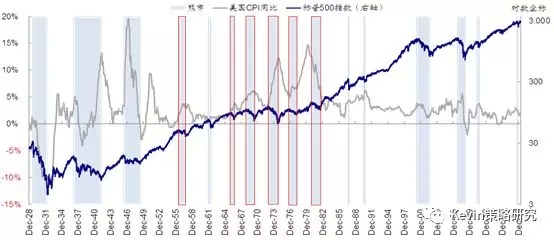

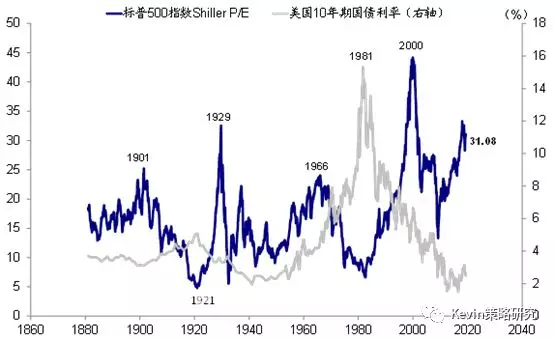

因素#1:美联储紧缩:划分标准为熊市开启往往处于美联储的紧缩周期中,利率水平(包括市场利率)升至相对高位,典型阶段有1956年、1966年、1968年、1973年、1976年、以及1980年;2018年10月大跌一定程度上也可以视作美联储持续紧缩下利率抬升所致。这一阶段的特征是:处于美联储加息周期中,市场利率处于高位,但是距离经济衰退仍有距离、或并不处于衰退期之中。

值得注意的是,如果不算2018年10月的话,因美联储紧缩触发的熊市阶段都集中出现在上世纪60~80年代,对应美国国内通胀大幅抬升、布雷顿森林体系临近解体、越战、以及两次石油危机等宏观背景,因此货币政策和利率的波动性也很大。但此之后,因货币政策紧缩造成的熊市的频率就相对降低了。

美股熊市 vs. 美联储货币政策周期

美股熊市 vs. 通胀水平(CPI同比)

因素#2:基本面恶化:划分标准为熊市的开启与基本面的迅速恶化甚至衰退相重合,典型阶段为1929年崩盘、1937年大萧条后再度衰退、1949年二战后衰退、1990年短暂衰退,以及2007年10月次贷危机。这一情形下的特征是:熊市开启均与经济衰退基本同步,且往往与美联储宽松周期也相隔不远,但估值水平并不高。2007年次贷危机便是较为典型的基本面恶化引发的熊市,与经济进入衰退期(2007年10月)基本同步;同时市场估值低于历史均值,美联储也早在1年多前的2006年6月就停止了加息。当然,如果同时还叠加其他因素的话,例如1929年的高估值、1937年货币供应收紧,则会进一步加大市场的下行压力。

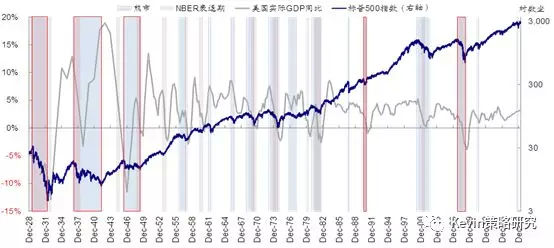

美股市场表现 vs. 经济衰退期

美股熊市 vs. 失业率及工资增速

因素#3:高估值:划分依据为市场估值水平已经超过当时历史均值上方2倍标准差;典型阶段为1929年崩盘、1961年闪崩(Flash

Crash)、1987年股灾、以及2000年科技泡沫。这一情形下的特征为:估值过高,但通常并没有出现经济衰退。除了1929年还同时伴随大萧条的出现,使得市场跌幅高达86%以上之外,其他几次距衰退都有较长时间,甚至没有出现衰退。

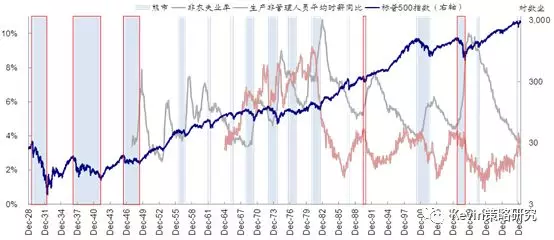

从标普500指数的静态估值水平来看,1961、1987和2000年都是典型的高估值;相比之下,当前的估值水平并不算高

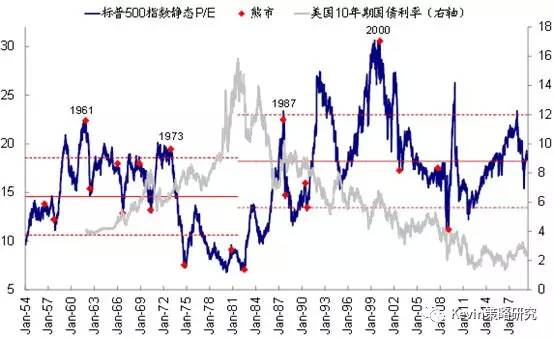

从更长周期的Shiller PE来看,也有类似的结论;但略有不同的是,当前的估值水平也已经显得偏高

因素#4:外部冲击:划分标准为熊市开启时,上文中提到的前三个因素都没有处于比较紧张的状态,但外部冲击成为诱发上述因素恶化和市场下跌的直接原因,典型阶段如1973和1980年两次石油危机、1990年海湾战争,以及2011年欧债危机。

对当前的启示:基本面恶化和外部冲击或是主要挑战

我们在上文中对熊市历史经验的总结和归纳,更为重要的意义是为当前提供参考和借鉴,供投资者识别目前可能面临的主要挑战,并重点加以关注与防范。对照上文中归纳的四种情形,对当前市场而言,不难看出,高估值和美联储紧缩暂时都不是非常紧要的问题,但基本面和外部冲击的演变则是当下更需要关注的潜在挑战。具体而言,

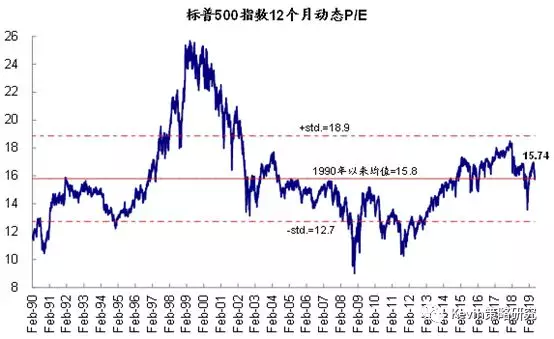

估值:美股估值水平处于长期历史均值附近,虽不便宜但也算不上泡沫。相比历史上四次因高估值导致的熊市阶段,目前美股估值略低于1990年以来的历史均值,故高估值应该不是当前市场面临的主要问题。但反言之,处于合理水平的估值在避险情绪升温时对市场也无法起到支撑和保护效果。

目前美股的估值处于1990年以来历史均值附近

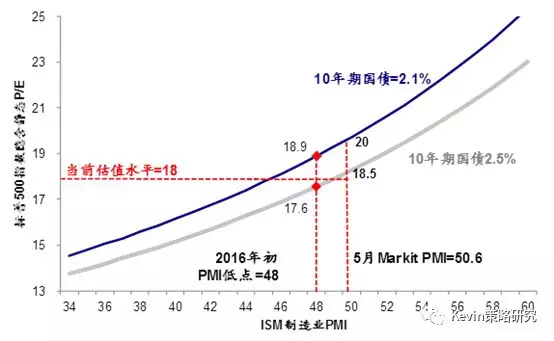

当前的增长(PMI)和流动性环境(10年期国债利率)可以支撑更高的估值水平

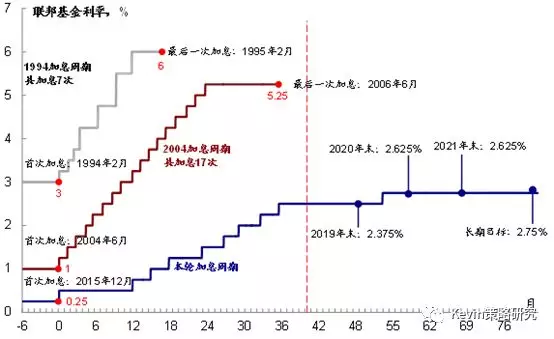

美联储:美联储已经暂停紧缩(加息与缩表),市场利率亦明显回落。2019年初,美联储鸽派转向,目前加息已经暂停,缩表也逐渐退出(9月份停止)。这一背景下,金融条件再度宽松,市场利率已明显回落。因此,历史上因美联储快速加息使得金融条件收紧利率快速抬升所引发的熊市经验也并不适用于当前。

3月FOMC“散点图”显示2019年将不再加息

美联储“缩表”将于今年9月结束

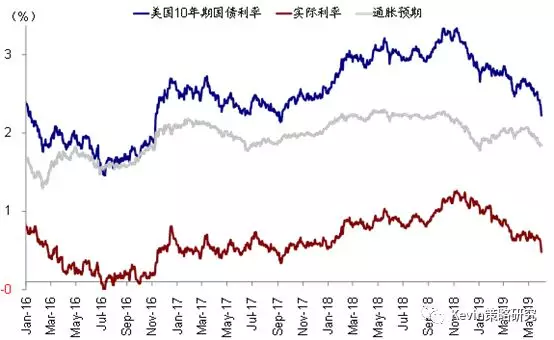

美国10年期国债收益率近期大幅回落至~2.1%

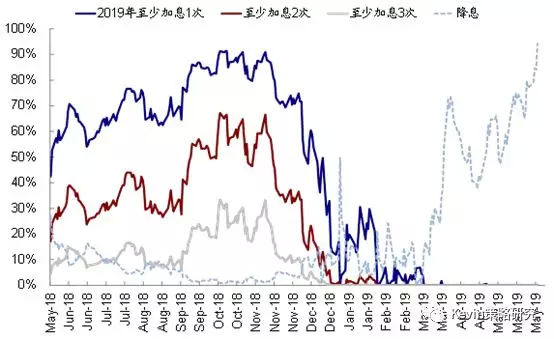

CME利率期货隐含的年底前降息概率已经大幅攀升94%

基本面:下行压力在加大。相比高估值和美联储紧缩,基本面可能是当前美股市场面临的更大挑战。当前纽约联储模型预计的2020年衰退概率已升至27.5%,2s10s收益率曲线一度缩窄至14个基点。从企业盈利角度,受2018年高基数影响,2019年盈利增长会明显回落,当前一致预期预计2019年标普500

EPS增长~4%,市场预期在2018年四季度经历大幅下调后近期有所企稳,但贸易摩擦再度升温加大了下行风险。如果后续贸易摩擦不确定进一步升温导致市场大幅下调对于2020年的增长预期的话,或将给市场带来更大的压力。

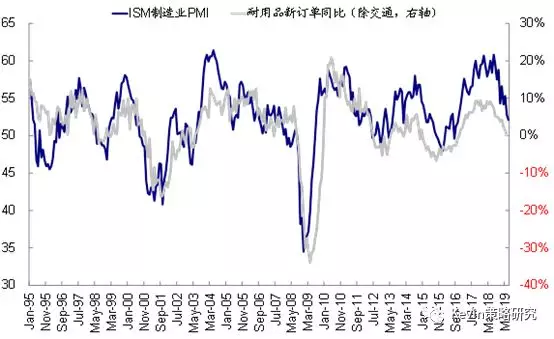

美国ISM制造业PMI已经呈现出持续放缓迹象;剔除交通的耐用品新订单同比增速也持续回落

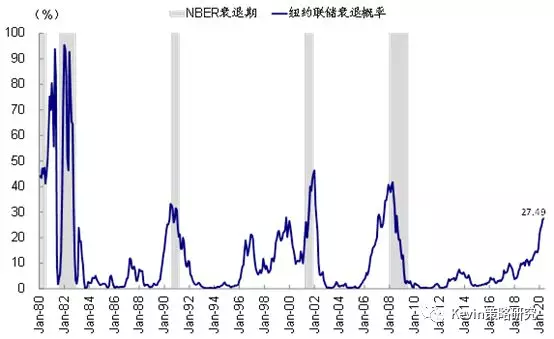

纽约联储模型测算2020年4月的衰退概率为27.5%

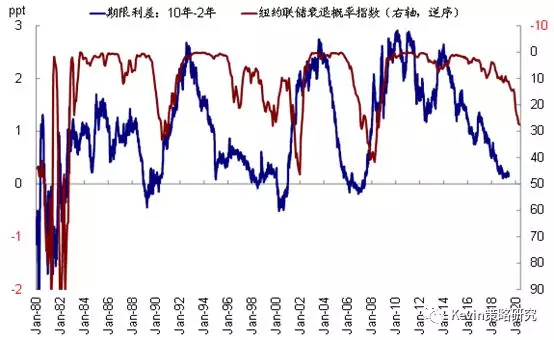

美国2s10s期限利差5月末一度收窄至14个基点,月末略有回升

可比口径下,一季度标普500指数EPS同比增长2.4%,较去年四季度11.9%的增长进一步明显放缓

目前市场一致预期标普500指数2019年盈利增长4.1%,近期盈利预测已经有所企稳

外部冲击:贸易摩擦也是主要挑战,主要体现在短期打压市场情绪、中期影响配置意愿、长期甚至改变增长前景。如果静态假设标普500指数2018年来自中国的收入(约5430亿美元,约占2018年总收入11.6万亿美元的5%)因此减少一半即2700亿美元的话,我们预计将拖累2019年整体盈利增长2.3个百分点。

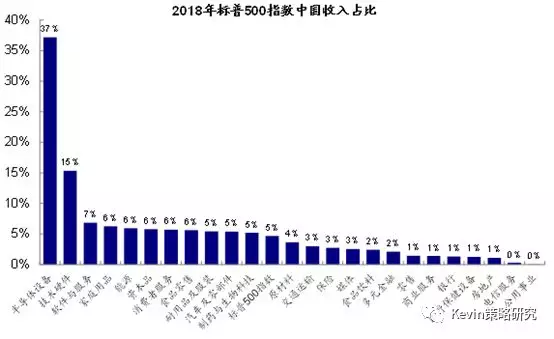

2018年标普500指数各板块中,半导体设备、技术硬件、软件与服务等板块中国收入占比较高

假设标普500指数2018年来自中国的收入(5430亿美元,占2018年总收入11.6万亿美元的~5%)减少一半,将对2019年整体盈利增长造成2.3个百分点的拖累

扫码下载智通APP

扫码下载智通APP