中国人寿(02628)1H19业绩预增点评:权益投资及所得税返还带动业绩激增,预计全年ROE达13.3%

本文来自“大金融研究”微信公众号,作者为申万宏源非银组。

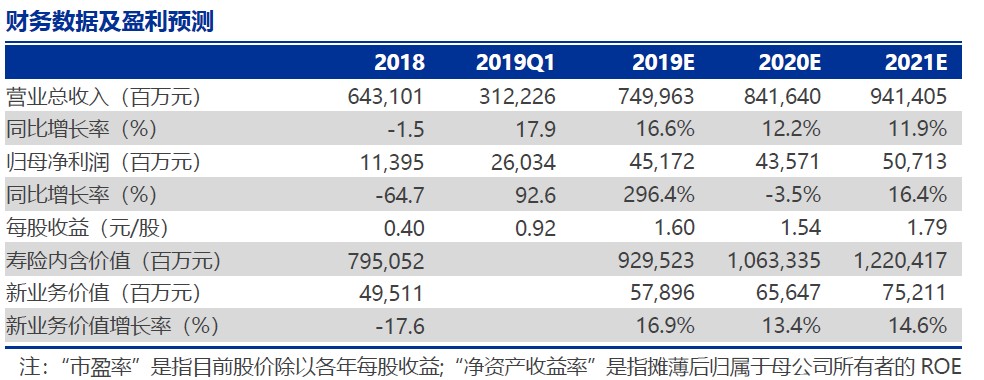

事件:公司披露2019年中报业绩预告,预计实现归母净利润同比增加约115%到135%,扣非后归母净利润同比增加约85%到105%。公司披露业绩增长的主要原因:投资收益同比大增+《关于保险企业手续费及佣金支出税前扣除政策的公告》减少所得税51.54亿元。

业绩增长略超预期。根据预告中枢,1H19公司归母净利润为369.52亿元(预期约350亿元),同比增长125%,其中2Q19实现归母净利润109.18亿元,同比激增275.8%;1H19公司扣非归母净利润为322.53亿元,同比增长95%。

上半年权益市场量价齐升,长端利率低位震荡,投资收益超预期带动净利润快速增长。根据公司公告,“在既定战略资产配置策略安排下,及时布局,主动操作,叠加2019年上半年境内股票市场大幅上涨影响,公开市场权益类投资收益同比大幅增加”。2018年下半年新任管理层履新以来,公司对净利润和价值指标口径的考核占比达到40%和30%,投资部门作为公司净利润重要贡献逐步强化市场化考核,优胜劣汰下,投资收益成为全年利润超预期表现的基石。1H19沪深300指数上涨27.1%,上证50上涨27.8%,10年期国债到期收益率从上年末的3.23%年内最低下降至3.07%附近,半年末回升至3.23%,虽然对当年新增再配置资产投资收益产生压力,但预计大幅提振交易性债券投资收益。我们预计,2018年公司实现投资收益+公允价值变动合计达1645.44亿元,同比大增59.4%。

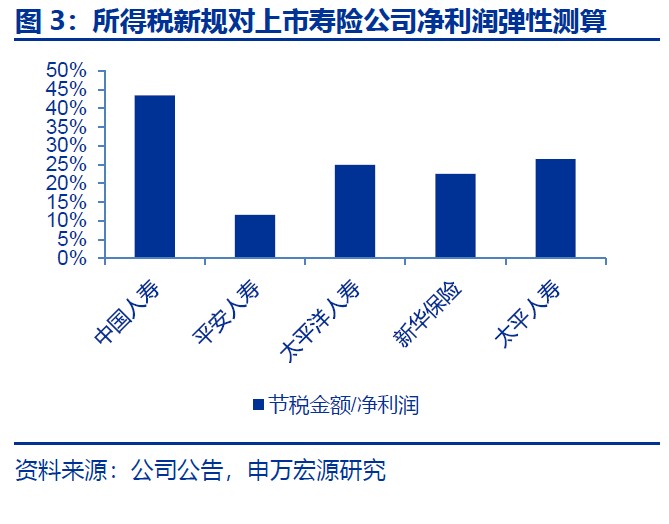

所得税新规返税一次性影响“空中加油”,51.54亿元非经常损益带动归母净利润加速上升。根据5月29日财政部发布的《关于保险企业手续费及佣金支出税前扣除政策的公告》,人身险公司的手续费及佣金支出与当年保费收入扣除退保金的税前可抵扣上限比率由10%大幅提升至18%,并且超过部分允许结转以后年度扣除。公司2018年这一比率为14.9%,我们预计19年至21年这一比率分别为16.2%、17.2%和17.2%。受益新规,我们预计19年公司合并报表实际所得税为-13.77亿元,利润总额和归母净利润同比增速分别为230.0%和296.4%。

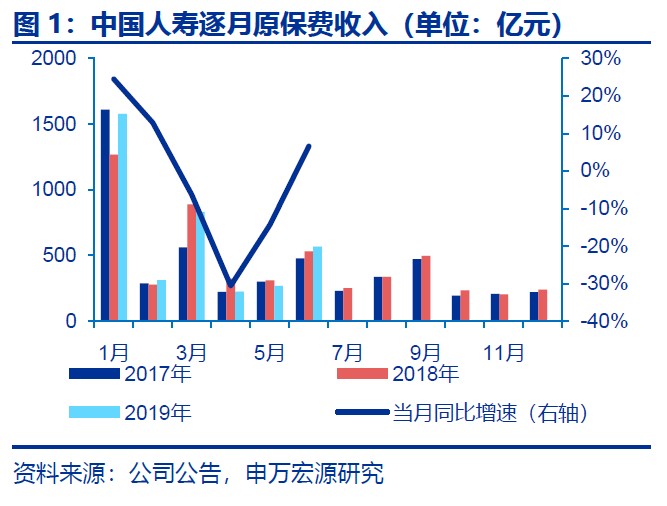

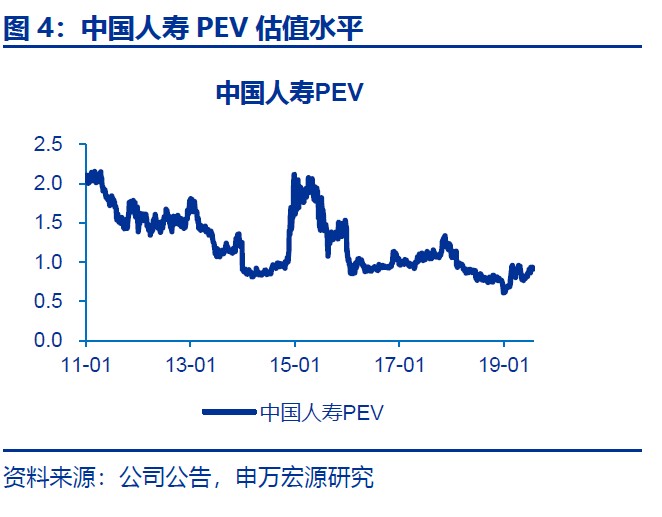

投资建议:全年价值口径量价改善趋势确立。预计全年总保费达5857.05亿元,同比增长9.3%,NBV1H19同比增速为18%(增速大幅领跑上市险企),全年为16.9%,受益于所得税返还和投资回报偏差(预计约为158.8亿元)共振影响,全年EV同比增速达16.9%。结合所得税新规影响、中报预告和权益市场变化,我们调整盈利预测,预计公司19-21年归母净利润同比增速分别为451.72、435.71和507.13亿元,同比增速为296.4%、-3.5%和16.4%(上期预测426.35亿元、450.83和504.74亿元),ROAE由上年同期的3.6%提升至13.3%(创出2011年以来新高)当前收盘价对应19至21年PEV分别为0.91X、0.80X和0.69X,当前估值处于历史16%分位数,维持增持评级。

风险提示:权益市场大幅波动、长端利率单边下行,保障型产品销售不及预期

扫码下载智通APP

扫码下载智通APP