负利率当前,垃圾债才是硬资产?

本文来自“万得资讯”。

香港万得通讯社报道,当所有人都在谈论负利率时,我们离负利率世界真的不远了。上周,贝莱德CIO在博客中表示,负利率之下,没有什么是硬资产,包括黄金(详见《贝莱德CIO:货币宽松的尽头是什么?》。但凡事总有例外,负利率临近前,垃圾债表现特别耀眼。

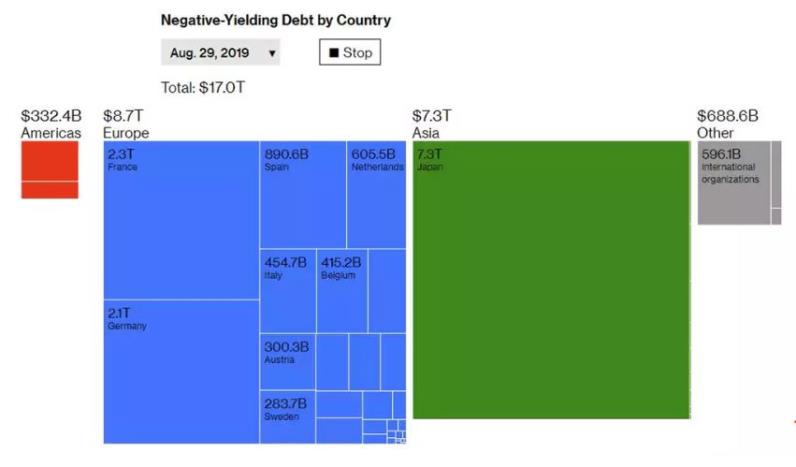

据统计,截止到8月底,全球共有17万亿美元的负收益率债券。美联储不仅在7月底降息,而且已经在8月开始悄无声息的购买美国国债。更加宽松的货币政策,不仅仅是华尔街的野望,也很有可能成为美联储未来的选择。

在美国国债市场仅获得1.5-1.6%的收益率,投资级公司债券收益率不到3%。在这样的背景下,投资者对垃圾债券的兴趣更加浓厚。

2019年,也确实是垃圾债券扬眉吐气的一年。目前,可交易的高风险企业垃圾债券年初至今的投资回报达到11.1%,几乎与罗素2000年初至今11.6%的涨幅持平。同时,垃圾债券的平均收益率已经下降至5.8%,这是自2018年2月以来的最低水平。

管理着1650亿欧元的资产Pictet Asset Management SA资深投资经理Andrew Wilmont :“市场将继续寻求收益,高收益债券成为投资级买家的新猎场。在市场收益率不断趋于负值之际,他们正在寻找更好的回报。”

负利率当前的投机游戏

一方面,负利率定义下,持有"安全”的债券到期没有安全感。

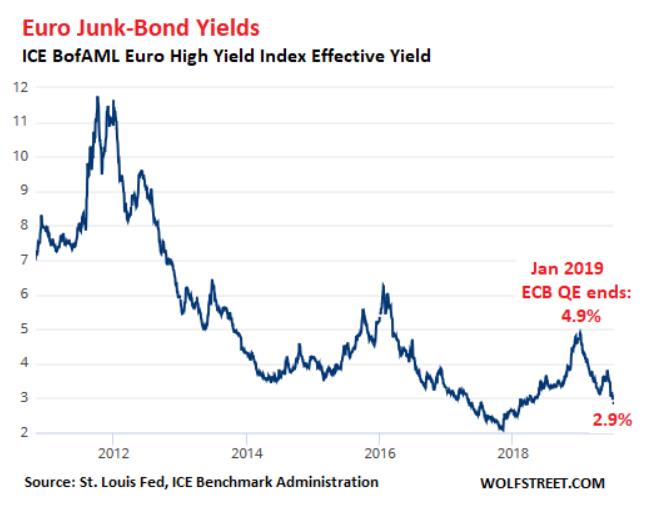

根据美银美林的数据,在欧央行释放鸽派信息,特别是侯任欧央行行长Christine Lagarde公开表示,负利率对欧洲来说利大于弊之后,欧洲负利率债券激增。

在这种背景下,投资者购买任何收益率的债券,都不是为了持有到期。负收益率债券持有到期必定遭受损失,因此购买债券,仅仅是为了以更高的价格卖给下一个接盘者。

评论称,这种思维方式现在已经完全抹杀了投资者的理性。但是一旦大央行们开始实行负利率,没有投资者能够理性,因为负收益率债务的定义是非理性的。

另一方面,如果垃圾债券的收益率变得越来越低,投机成了唯一的出路。

如上图所示,欧元区垃圾债的收益率已经降至2.9%,这与美国长期国债收益率相差无几。

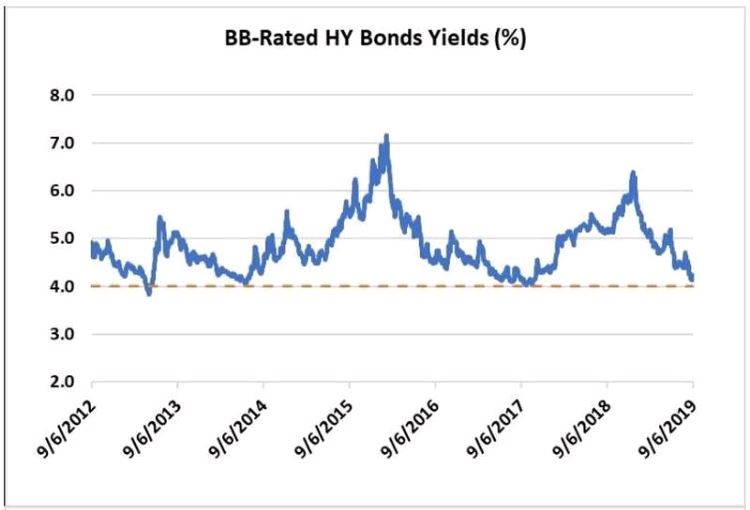

美国方面,最新一家快餐连锁公司Restaurant Brands 发行的8.5年期垃圾债券的收益率只有3.875% ,比Ball Packaging 公司在2013年发行的10年期垃圾债4%的收益率还低。

在违约风险很高,收益率又非常低的背景下,投资者有什么理由购买垃圾债并持有到期呢?

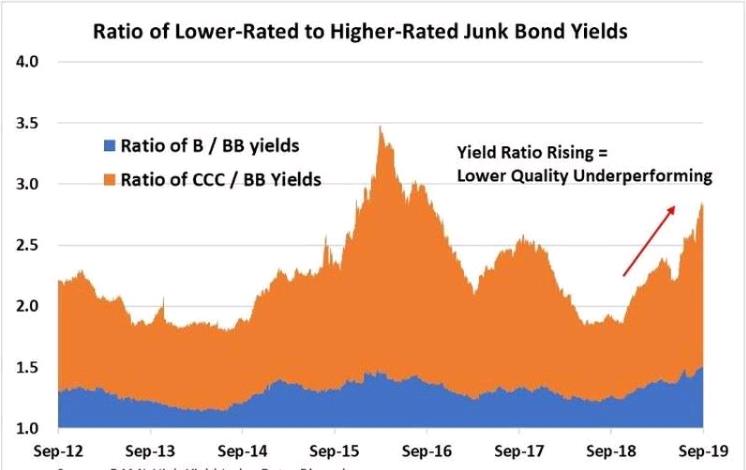

高收益与高风险并存

2013年也曾出现类似的情况。不过今非昔比,美债收益率曲线全面倒挂。有什么因素能够刺激垃圾债抛售呢:不那么鸽派的欧央行、德国强有力的经济刺激、全球经济同步增长,还是美联储没有如市场预期搬降息?

当然,这一切都很难预测也很难去定义。但无论如何,现在的垃圾债市场提供了丰厚的回报,而利率下调成为垃圾债火爆的原因之一。

尽管购买垃圾债的理由有千千万,但风险也很大。

首先是利率方面的风险,这在2013-2014年已经见证过了。当时美联储正转向利率正常化,期限较长的垃圾债券对利率相对敏感,市场因而出现抛售行为。

当时,Ball Packaging 发行的10年期收益率为4%的垃圾债跌11%,面值跌至89美元。

现在的情况与2013年大不相同,但是利率方面的风险并非是完全不存在的。

别忘了,作为全球经济的“风向标”波罗的海干散货指数(BDI)自8月7日低点1712点触底回升,9月4日达到2518点,创下2013年12月以来新高。另外,全球的贸易关系缓和,而且以后出现缓和的概率远远大于其他情况。

美联储主席鲍威尔最近两次公开讲话都强调了,没有“衰退”。简而言之,利率的风险较小,但依旧存在。

其次是本金损失风险。

在低评级债券中,违约或重组导致的本金损失风险更高。就美国垃圾债市场而言,主要分布在能源、电信、医疗保健和基础产业。其中,能源板块对垃圾债总量贡献最大,违约率最高。

人人皆知,能源板块违约率升高。投资高收益率债券就像一个击鼓传花的游戏,总有“最后一个投资者”为之前疯狂埋单。

2013年的教训告诉我们,当高收益率债券交易变得拥挤的时候,退出的道路总是更加的拥挤和狭窄。

扫码下载智通APP

扫码下载智通APP