为什么美联储的“放水”遭到了华尔街的“抵制”?

本文来自“万得资讯”。

美联储为了防止货币市场利率飙升,近期不停的在投入流动性。然后事情也许并不会一帆风顺。

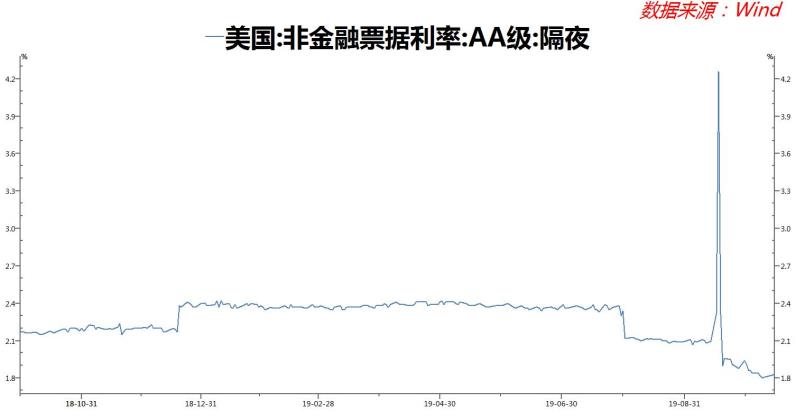

美联储上周五宣布,它将开始每月购买大约600亿美元的国库券,这些国库券的到期日不足12个月,目的是在现金紧缩后向隔夜的回购市场注入资金,其利率在九月份飙升。

许多投资者曾预期美联储会采取行动,但对计划中的购买规模之大还是感到一些惊讶,一些人质疑美联储如何在不降低2.3万亿美元的市场规模的收益率情况下购买这些债券。

货币市场基金人士不愿将债券出售给美联储,再返回市场

一些作为美国国债最大持有者之一的货币市场基金人士表示,他们不愿将其手中的债券出售给美联储。在这样一个背景下, 这也对现在美联储的回购计划构成了一些障碍,因为美联储现在试图增加短期借贷市场中的流动性。

而对于很多持有短期债券的基金经理来说,一些监管规则不允许他们购买期限不超过13个月的资产的货币市场基金管理者面临的问题是,他们宁愿现在持有国库券,也不愿将其出售给美联储再返回市场。购买收益率可能较低的债券。

State Street Global Advisors现金管理全球负责人皮亚•麦卡斯克(Pia McCusker)说该机构不会出售这些短期债券。该公司在其3500亿美元的货币市场基金中持有超过220亿美元的国库券。如果抛售的话,Pia McCusker认为虽然会得到一些短期的收获,但是其以后会以更低的利率来替代现有的资产。

根据Investment Company Institute的数据,货币市场基金是美国国债的最大市场,截至8月底,它们占到近5500亿美元。目前也有一些基金经理表示如果目前价格没有急剧上涨的话,他们没有任何动力去抛售手上的这些债券。

美联储或许“找不到”现券

摩根大通资产管理公司流动性投资组合管理全球负责人约翰•托宾(John Tobin)认为美联储目前的回购政策引发了一个问题,即他们去哪里找到这些现券。摩根大通资产管理公司在5,550亿美元的货币市场基金中持有700亿美元的国库券。

货币市场基金经理已经在处理国库券收益率下降的问题。例如,在4月份的时候,12个月期票据的收益率为2.45%。现在,该证券还剩六个月才到期,而该票据目前的收益率仅为1.66%。

预计到今年年底,市场收益率将进一步走低。期货市场预计,美联储在本月底开会时降息的可能性为70%。一个更复杂的问题是,由于银行往往在每个季度末退出短期贷款市场,以整理资产负债表,因此货币市场基金缺乏可供购买的其他选择。

其他持有大量美国国债的国家的数据很少。美国财政部的数据显示,各国央行等官方外国投资者持有约2800亿美元。持有大量现金的公司也被认为是大投资者。负责确保美国政府债券顺利拍卖的银行集团仅持有70亿美元。

Federated Investors全球流动性市场首席投资官Deborah Cunningham表示,这些投资者可能与货币市场基金有不同的优先考虑,可能更愿意向美联储出售资产,从而缓解市场的潜在压力。她说目前还不确定美联储需要支付多少钱,以及他们需要和谁打交道才能得到他们想要的债券数额。他们可能不得不提供一些相当高的溢价,以吸引人们出售。

扫码下载智通APP

扫码下载智通APP