从百年高盛(GS.US)看中国券商业:合理看待估值——增速是关键

本文来自 微信公众号“方正证券研究”。

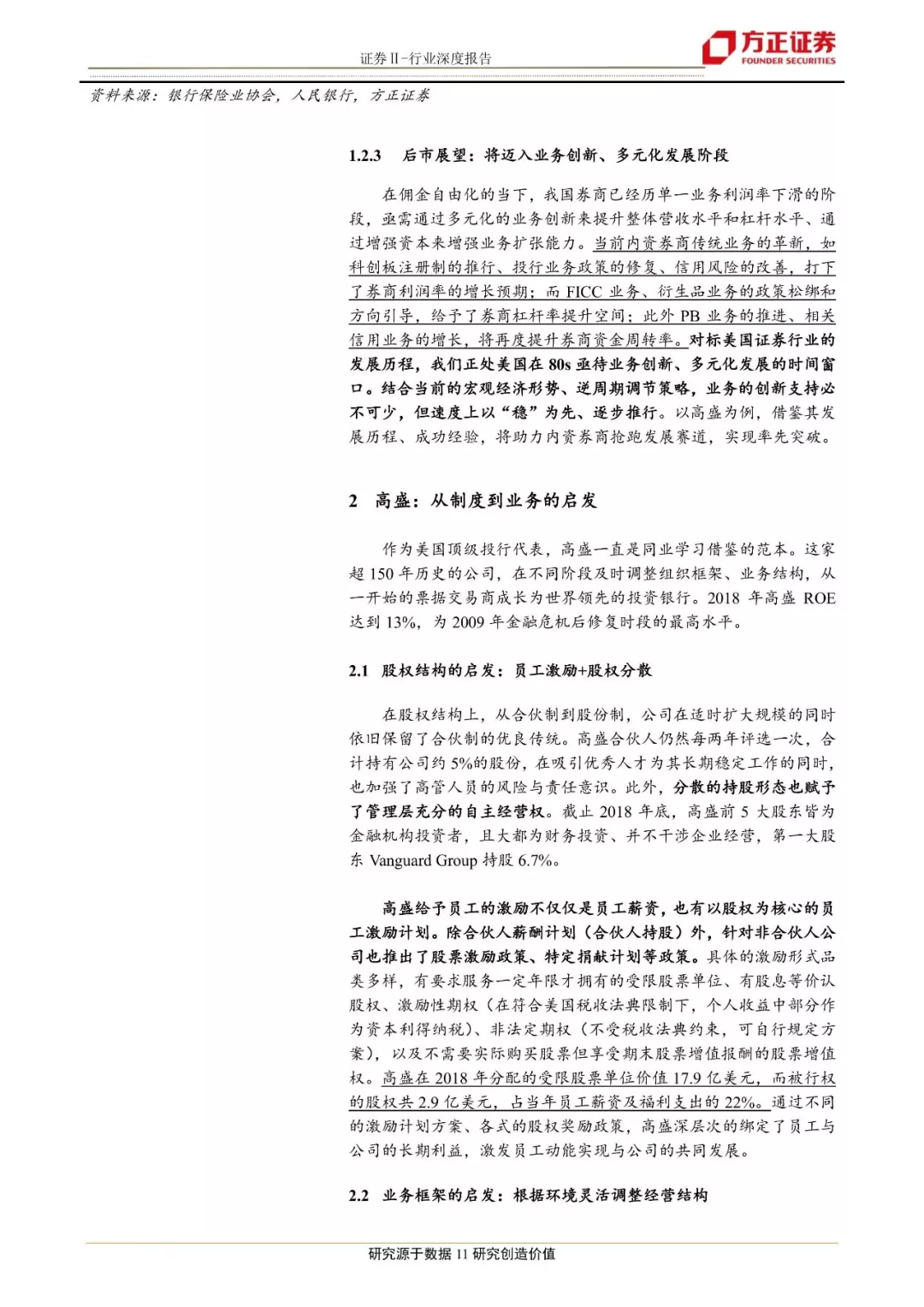

80年进阶,美国投行的业务发展与高盛的经营格局。我们将美国投行自1933分业经营开始的发展历程切分4个阶段:

1)1933-1975年塑造经营模式,分业经营下的投行传统业务发展并逐渐走向多元化。期间高盛有条不紊的先做强主营票据业务,再丰富了套利交易、兼并收购等其它业务。

2)1975-1998年业务创新。1975年美国投行佣金自由化后券商迫切需要转型创新+80s布雷顿森林瓦解汇率、利率管制放开,汇率和利率波动频繁又激发资产保全需求,因此FICC迅速发展。期间高盛收购J.阿朗公司拓展商品期货业务,杠杆率大幅提升至30倍。

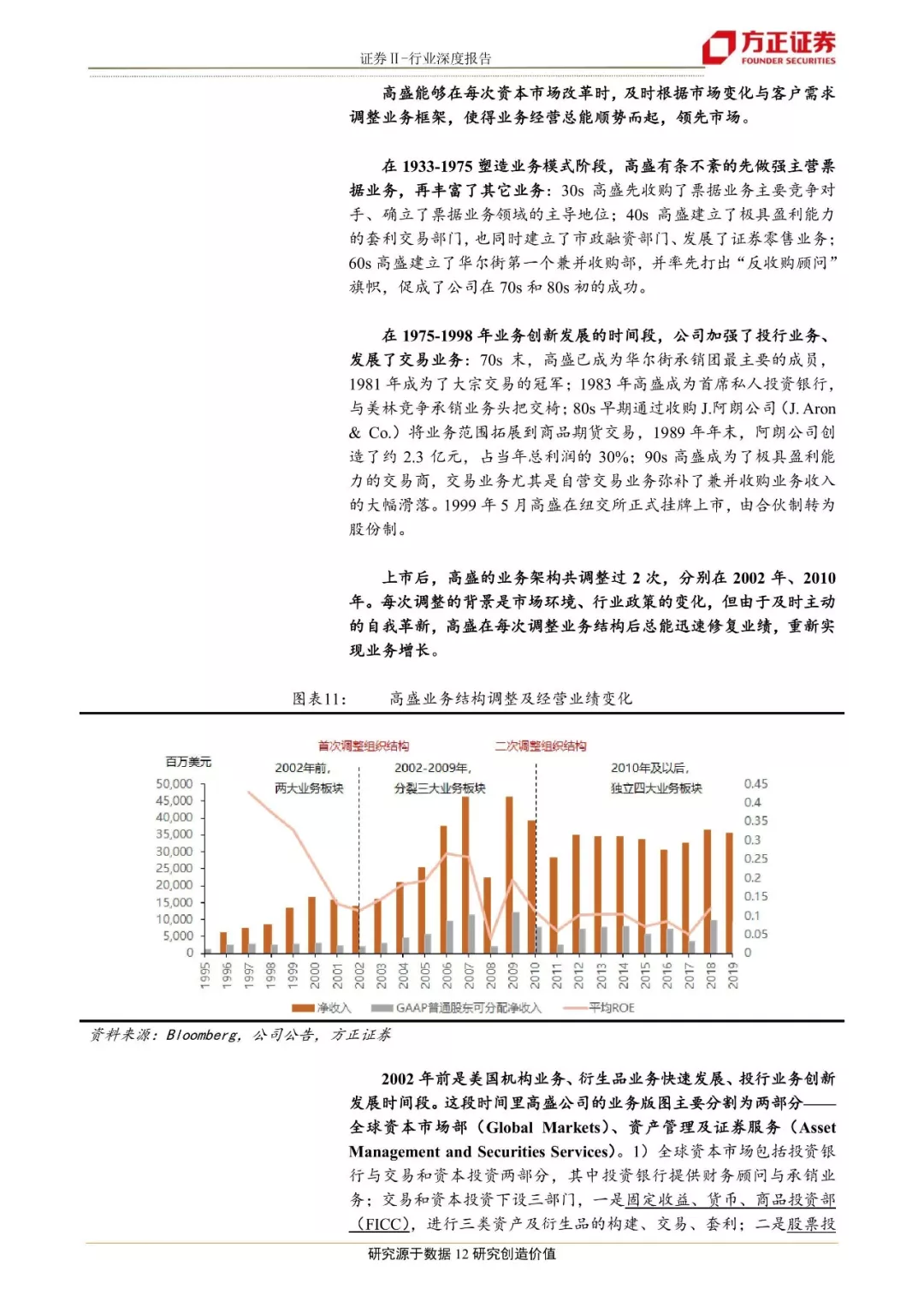

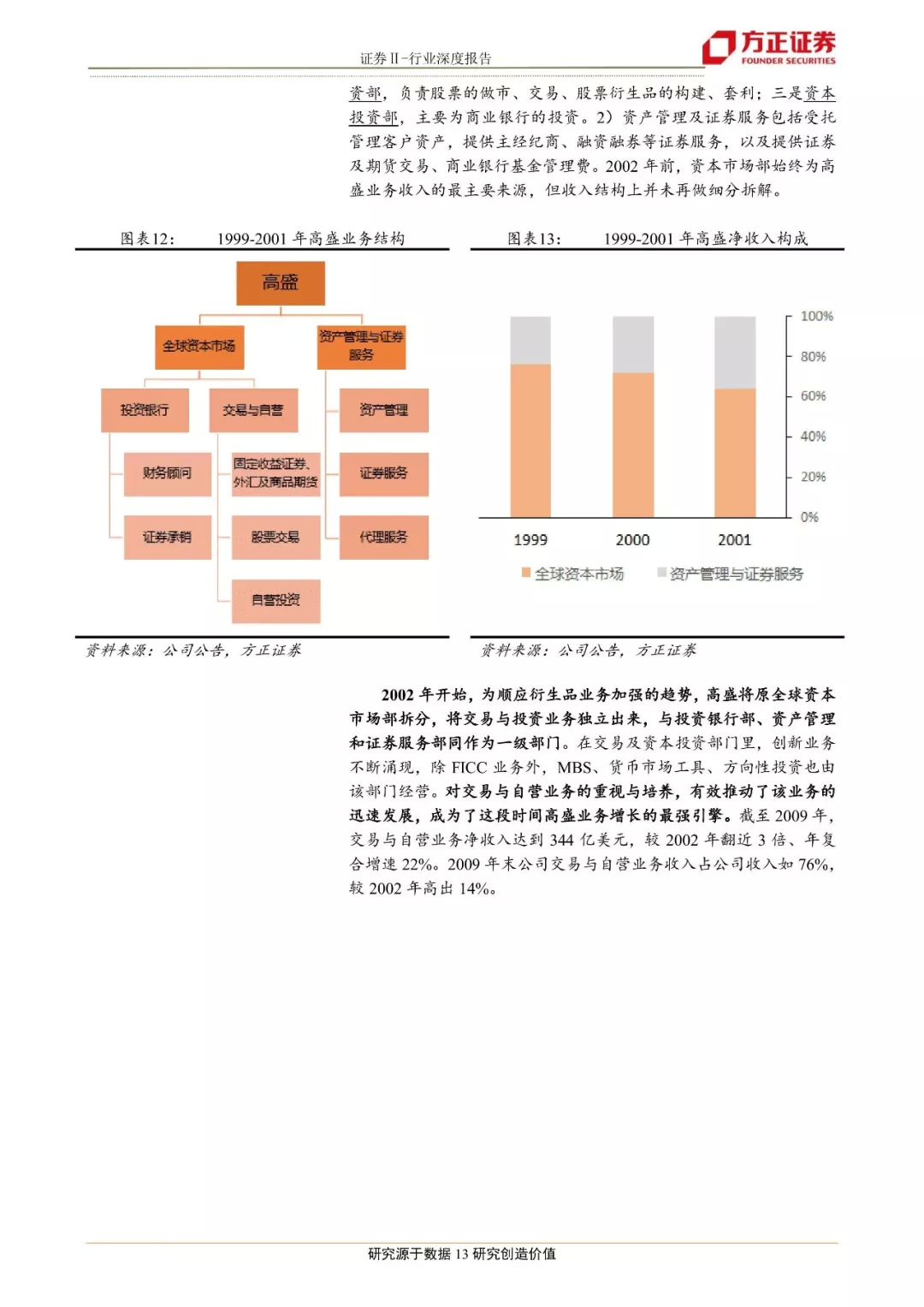

3)1999-2007年混业经营。以客户需求为导向的PB业务兴起,降息周期再度催化衍生品,高盛独立出交易与投资业务,杠杆先降后增。

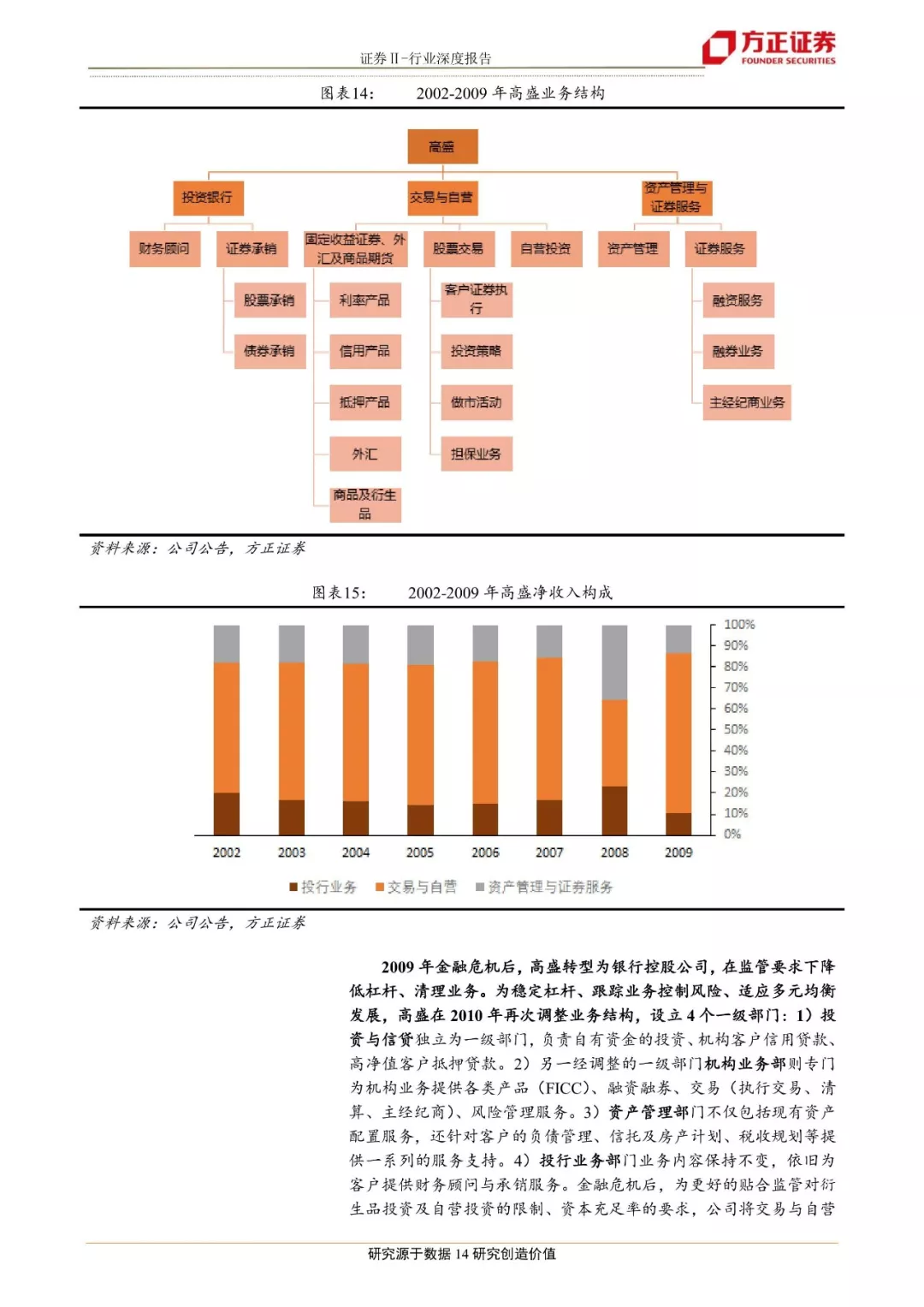

4)2008-今去杠杆、打造全能银行。次贷危机后,高盛转型银行控股公司,根据监管要求重组业务条线,传统业务收入占比提升、杠杆率下降,但依旧保持业务多元发展态势。

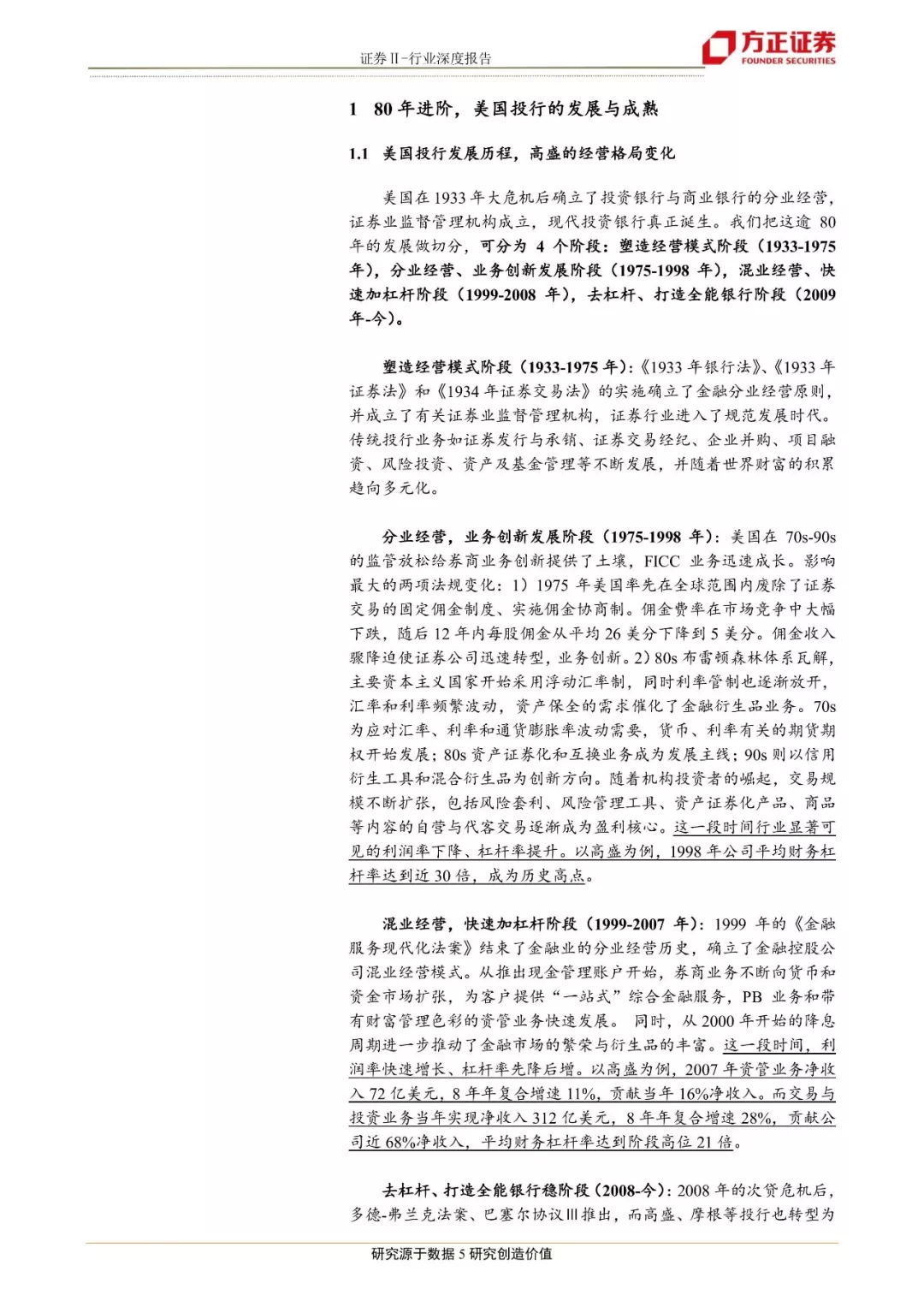

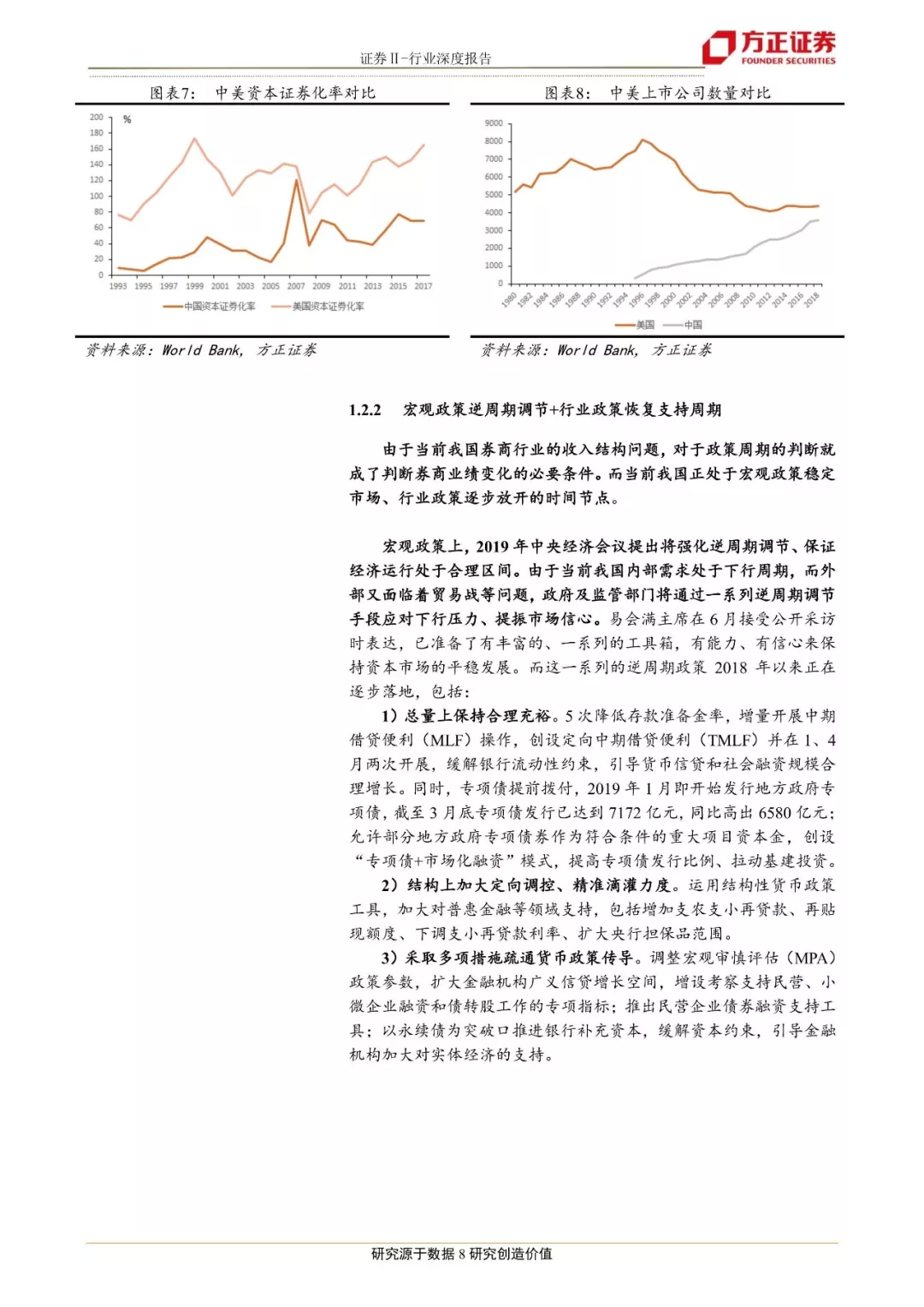

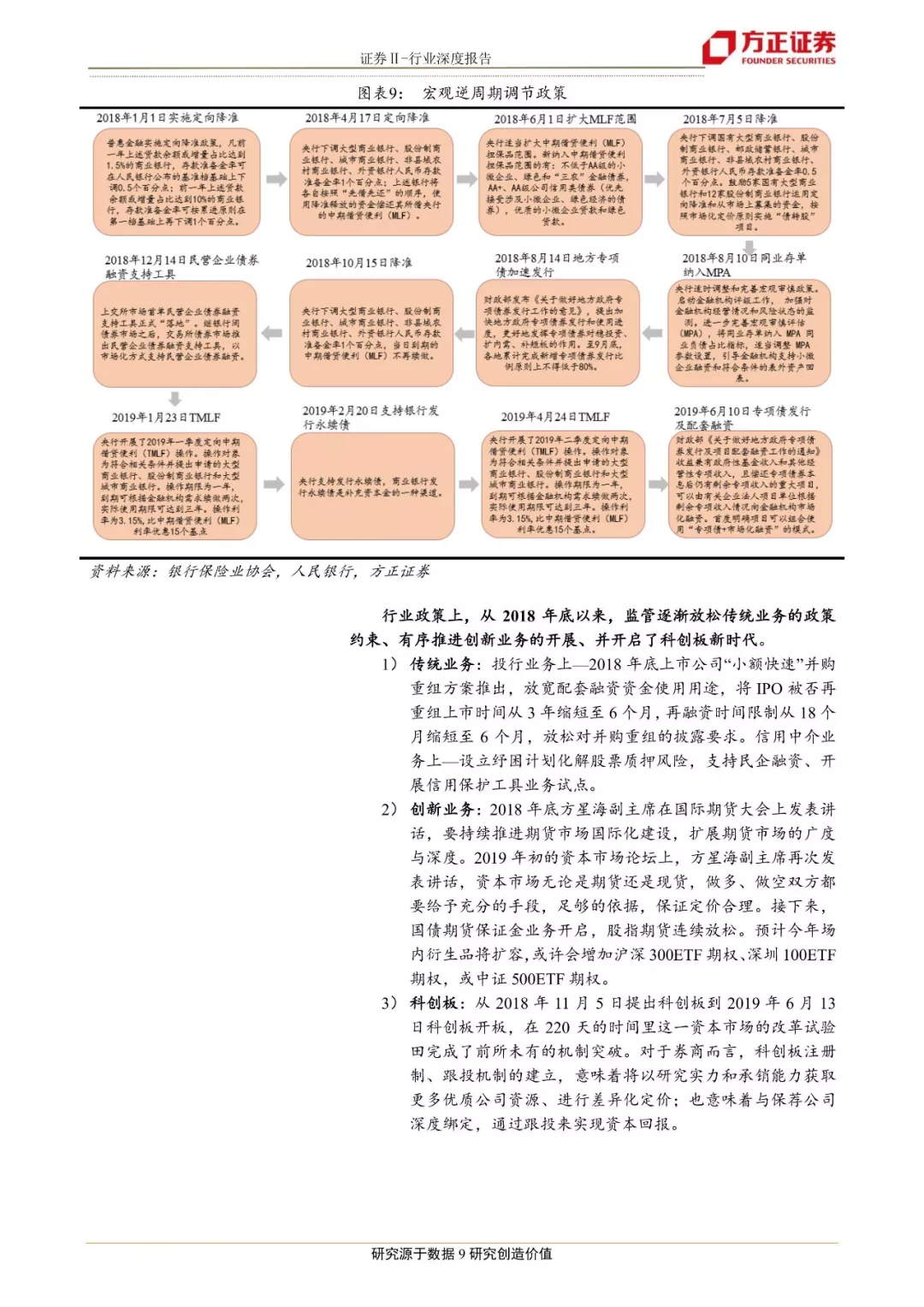

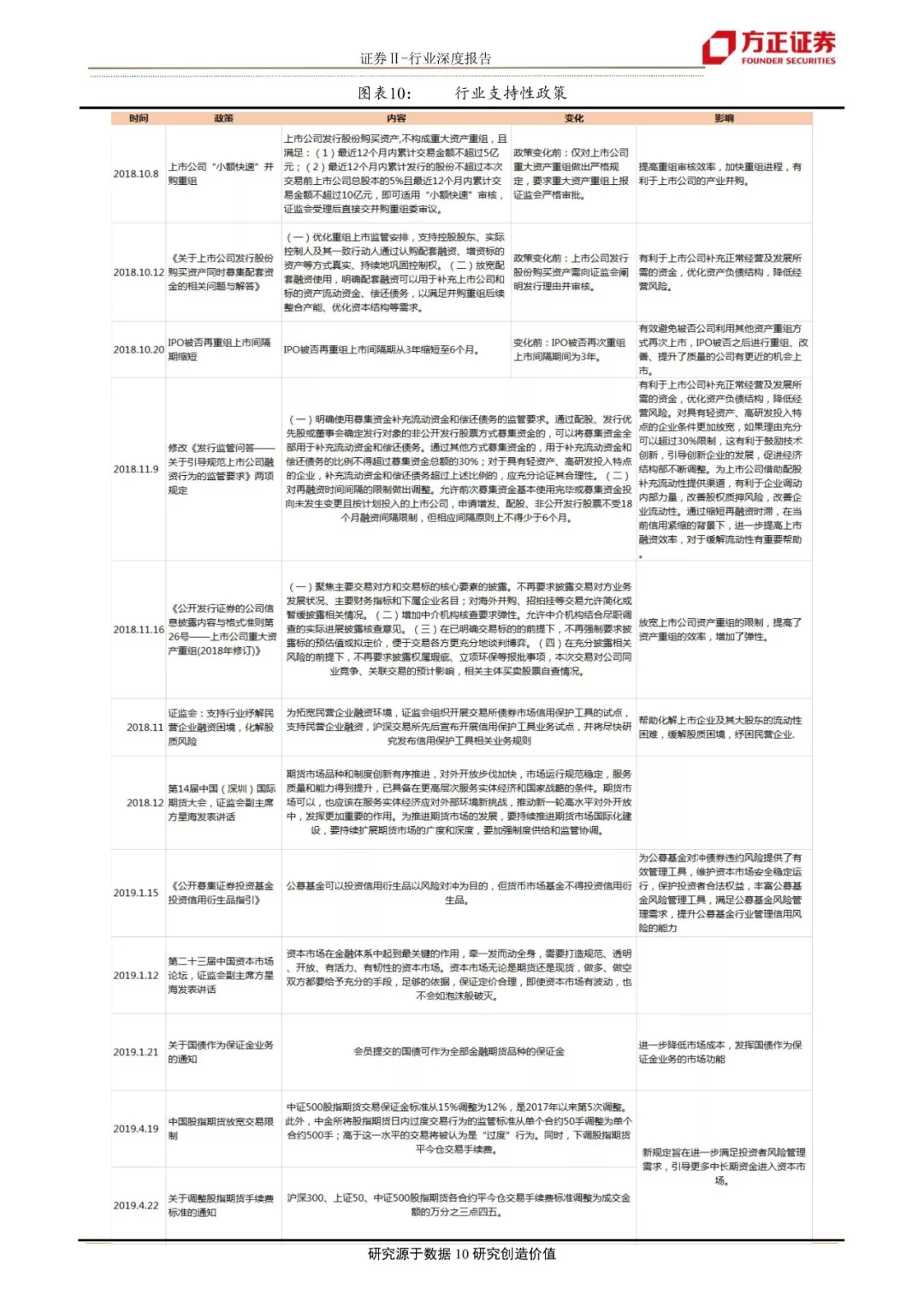

我国的发展不同在于,由于前期市场制度不健全、直接融资市场孱弱,造成了内资券商资本实力较弱、主要依靠经纪佣金与自营收入的单一业务结构。因此行业波动与证券市场关联度高、与宏观经济背离,而证券行业加总规模仅与高盛一家总资产相当。由于收入结构的问题,对于政策周期的判断就成了判断券商业绩变化的必要条件。对标美国证券行业的发展历程,我们正处美国在80s亟待业务创新、多元化发展的时间窗口。结合当前直接融资发展方向、逆周期调节策略,业务的创新支持政策有望持续出台,但速度上以“稳”为先、逐步推行。

对标美国投行龙头高盛集团(GS.US),股权结构、业务框架对内资券商发展均有启示。

1)股权结构上,持股分散。高盛当前5大股东皆为金融机构投资者,第一大股东Vanguard Group持股6.7%。此外,高盛保持着合伙制传统,定期评选并赋予股权。对非合伙人也推出了股权激励政策、激励性期权。2018年员工行权股权2.9亿美元,占当年薪资及福利支出22%。近几年来部分内资券商引进其余行业龙头为战略投资者,在完善股权结构的同时产投融结合。同时,部分券商也开始探索推行员工持股计划。

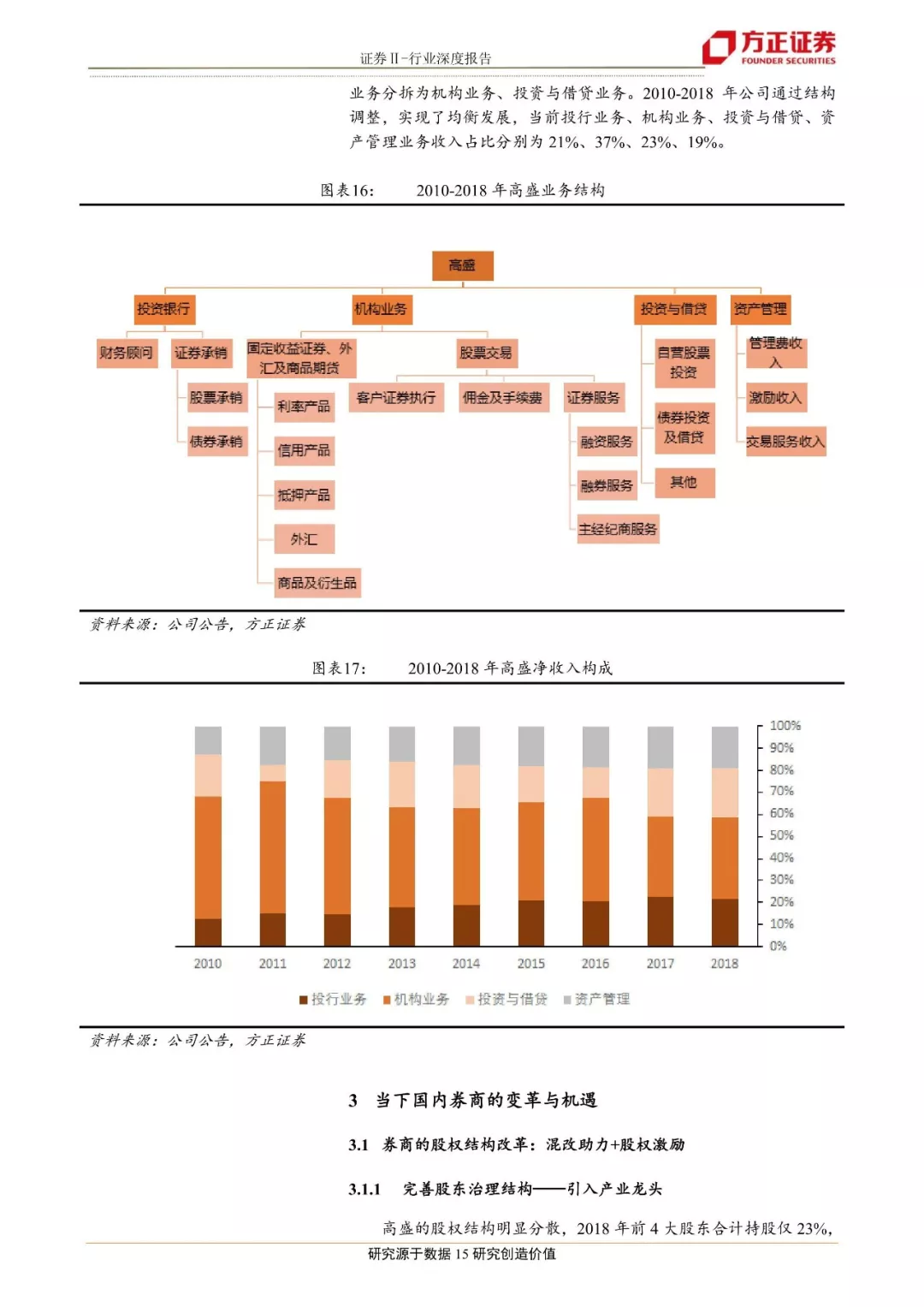

2)根据环境及时调整经营结构:高盛根据发展方向的变化逐渐拆分业务板块,强化线条管理、加强风口业务。2009年转型银行控股公司后,为稳定杠杆、适应多元均衡发展,高盛拆分机构业务与投资借贷业务,与投行业务、资产管理业务并行四大板块。当前中信证券业务结构也跟随市场环境逐步拆分、为捕捉将来的行业风口做好准备,现有架构由投行业务、经纪业务、交易、投资、资产管理、研究、托管、国际业务组成。

机构业务的发展机遇—FICC、权益衍生品、PB业务、股本投资。FICC:收获至少4笔收入—代理交易、做市服务产生的价差收入、手续费,产品设计的财务顾问费用,管理风险敞口的利息收入等。2019年陆家嘴论坛上,证监会提出对外开放的9项措施,其中便包括加大期货市场开放力度,扩大特定品种的范围。在以实体经济为重心、提升直接融资占比、人民币国际化的当下,FICC业务有望迎来开放性的支持政策。

权益衍生品:包括场内基金、可转换证券,权益类期权、期货、以及权益类场外衍生品,业务收入包括做市价差收入、手续费、产品设计的财务顾问费用。国内权益衍生品市场衍生品的发展一波三折,当前正在修复期。

1)场内业务:2019年4月,股指期货在半年内第三次松绑,2019年开始股指期货重新活跃,截止5月累计成交量已超越去年全年成交量。而上证50ETF期权已成为全球第四大ETF期权产品,较2015年设立之初比增长了11倍。

2)场外业务:期权业务保持稳态发展,而市场集中度也在不断提升。2019年3月互换业务新增规模排名券商CR5 94.6%、场外期权业务新增规模排名券商CR5 78%。

PB业务:内资券商在2002年佣金放开后,开始将经纪业务重心转向对佣金率不太敏感、对服务质量敏感的专业机构投资者。私募规模的快速增长对托管和外包服务需求增强,但在选择PB服务商时,则更注重有产品销售能力、资本引荐能力的券商。因此,在渠道、资源上具备优势的大券商将更受欢迎。

股本投资:当前内资券商的股权投资业务分别由两个子公司负责——私募基金子公司,负责管理私募股权基金;另类投资子公司,从事自营以外的金融产品、股权等另类投资业务,资金来源为自有资金。截止2018年末,中信证券股权投资与私募基金两者合计贡献当年营收20%、当年净利润6%。随直接融资市场的发展、经济结构转换的推进,具备资本实力与投资能力的证券公司将收获更多的超额回报。

合理看待估值:增速是关键。P/B=(ROE-g)/(r-g),当公司业绩增长大于股东要求回报时(g>r),即便公司当期ROE小于股东要求回报,对业绩增长拉动ROE提升的预期也将保证P/B估值的溢价。高盛在1999-2007年混业经营、快速加杠杆阶段,利润增幅大都高于当期ROE,而估值也在利润增长预期引导下大都高于2倍PB。我们预期今年龙头券商利润增幅将达到15%-50%,而随着支持政策的持续落地,增幅或将进一步提升。此外,券商业务结构的多元化将降低其β属性,维护利润增势的稳定。机构业务中的FICC、衍生品、股权投资均需要丰富的资本金支持,而PB业务则需要强大的渠道资源与便捷的后台支持。因此,具备资金实力和资源优势的龙头券商将优先获益。当前大型券商估值2019年PB预计1.1-1.5倍,仍处于较低水平。推荐机构转型领先的中信证券(06030),资本补充充足、渠道优势突出的华泰证券,以及PB业务显著、积极推进转型的招商证券(06099)。

风险提示:政策推出不达预期,外部环境变化市场大幅波动。

扫码下载智通APP

扫码下载智通APP