方正证券:电商之外再探搜索,Facebook(FB.US)Q3收入再超预期

本文来源微信公众号“杨文仁研究笔记”,作者方正证券钟星杰,原标题为《Facebook(FB.O)2019Q3点评:电商之外再探搜索,隐私与垄断调查阴影之下,收入再超预期》。

事件:

19Q3营收17,652百万美元(YoY+29%,QoQ+5%),超一致预期3.05亿美元;摊薄EPS 2.12美元,超一致预期0.24美元。

点评:

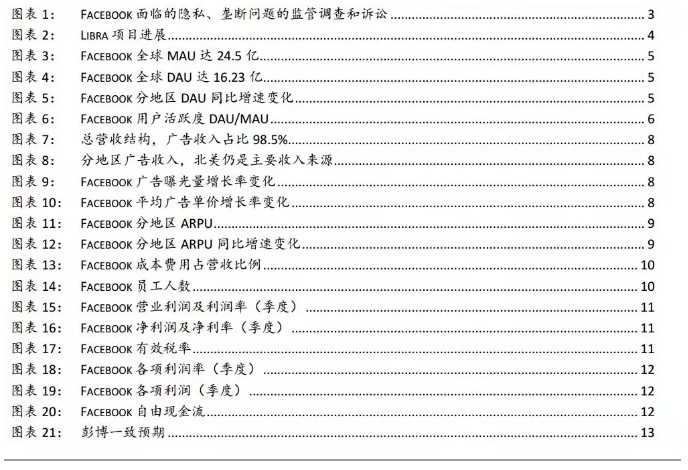

1. 隐私、垄断诉讼监管继续,Libra项目前景未明

缴纳50亿美元罚金与FTC和解后,Facebook仍然面临反垄断调查和他国机构的隐私问题调查。7月份,Facebook披露FTC对其进行的反垄断调查。9月份,欧盟对Libra计划展开反垄断调查。10月份,美国47州检察官联手对Facebook展开反垄断调查。同月,欧盟宣布完成对于Facebook泄密问题的调查,Facebook可能再次面临20多亿美元的罚单。6月份,Facebook推出其数字货币Libra计划,希望打造基于区块链的、以资产储备为保障的跨境支付数字货币。随后,多国金融监管机构表示担忧,Libra被美国监管机构紧急叫停。在举行多场听证会后,FB仍未取信于国会议员。多家公司退出Libra协会。

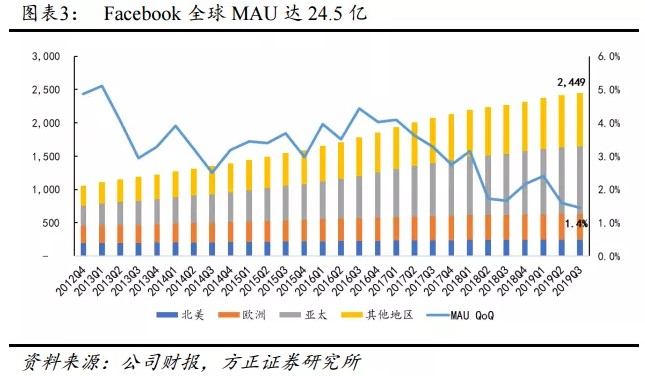

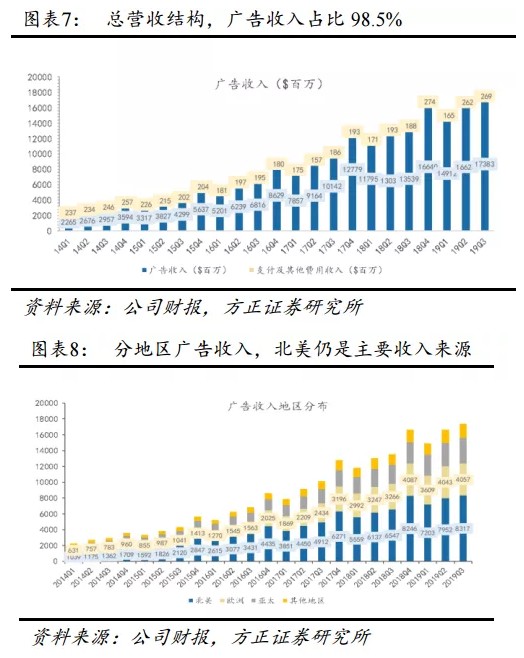

2.【用户】全平台DAU 22亿,视频是美国外用户参与度提升核心原因

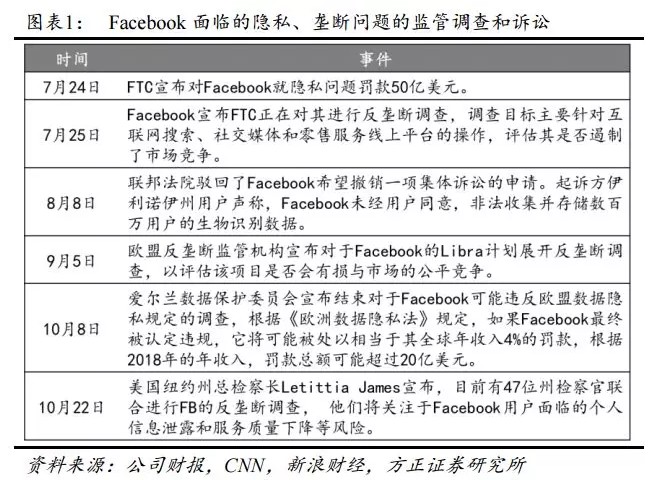

Facebook全球MAU达到24.5亿(YoY+7.8%,QoQ+1.4%),环比增速较上季度下降0.2 pct,亚太和其他地区用户增速略有放缓,但仍保持对Facebook用户增长的主要贡献;全平台DAU超22亿。北美地区DAU增长,其主要原因仍是核心信息流的用户参与度提升,而美国之外的地区,则主要归因于视频参与度的提升。

3.【产品】加强隐私和透明度管理,试水搜索广告,优化客户广告体验

19Q3广告产品的更新加强了政治广告的监管,提供了历史记录清除工具以保护用户隐私。在Stories中推出广告模板,广告主可便捷发布。Instagram更新功能深化品牌与个人内容连接,降低种草-购买间使用摩擦。

4.【商业变现】19Q3公司营收176.5亿美元,同比增长29%,广告曝光同比增37%,仍然为增长核心驱动;管理层指引Q4收入减速,数据隐私对广告收入快速提升仍为掣肘

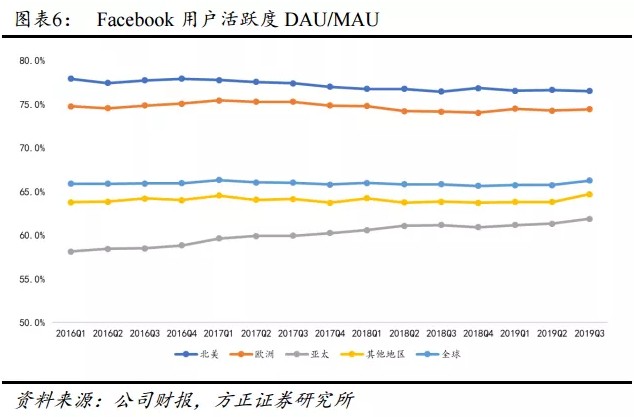

19Q3广告收入为17,383百万美元(YoY+28.4%,QoQ+4.6%),占营收比例达98.5%;移动端占比94%。目前Stories变现效率尚不及信息流,短期内Stories收入仍将依靠广告曝光驱动,带动平台广告价格走低;平均广告单价同比降低6%,广告曝光量仍为核心驱动,同比提升37%。政策监管及平台、产品加强隐私管理或导致广告精准度下降,公司营收增速在19Q4及2020年面临减缓压力。

5.管理费用回落,净利润回升,全年资本支出指引收至预计下限

19Q3总费用10,467百万美元(YoY+32%,QoQ-15%),预计19年总费用为460-480亿美元。20年将扩大员工招聘,主要服务平台隐私安全建设;净利率35%(YoY-3pct,QoQ+19pct),净利润环比大幅上升主要由于上季度计提的20亿美元罚金。资本支出为3,676百万美元(YoY+10%,QoQ-3%),19年全年资本支出预计在160亿美元左右。主要支出仍是数据中心建设和对服务器的持续性投入。自由现金流为5,631百万美元(YoY+36%,QoQ+16%)。

6.盈利预测与估值:根据彭博一致预期,公司 FY19-21年营业收入分别为702/853/1,025亿美元,调整后EPS为9.28/10.87/13.02美元,对应P/E为20.3/17.3/14.5x。

风险提示:活跃用户增速放缓风险、监管政策变化风险、广告行业不景气风险、优质内容生产风险、收入不及预期风险、互联网行业估值调整风险、内容成本上升风险、市场竞争风险、汇率风险等。

图表目录

事件:

1 GAAP数据: 2019Q3营收17,652百万美元(YoY+28.6%,QoQ+4.5%),超出彭博一致预期305百万美元;营业利润7,185百万美元(YoY+24%,QoQ+55%),净利润6,091百万美元(YoY+19%,QoQ+133%);摊薄EPS为2.12美元,去年同期为1.76美元,高出一致预期0.24美元。

2 分业务收入: 2019Q3广告业务收入为17,383百万美元(YoY+28.4%,QoQ+4.6%);支付及其他业务收入为269百万美元(YoY+43.1%,QoQ+2.7%)。

3 运营与其他财务数据:

Facebook月活跃用户数达到24.5亿(YoY+7.8%,QoQ+1.4%);日活跃用户数达到16.23亿(YoY+8.6%,QoQ+2.3%);2019Q3全球有约28亿用户使用Facebook旗下产品(Facebook,WhatsApp,Instagram或Messenger),平均每天至少使用一款产品的用户超过22亿。

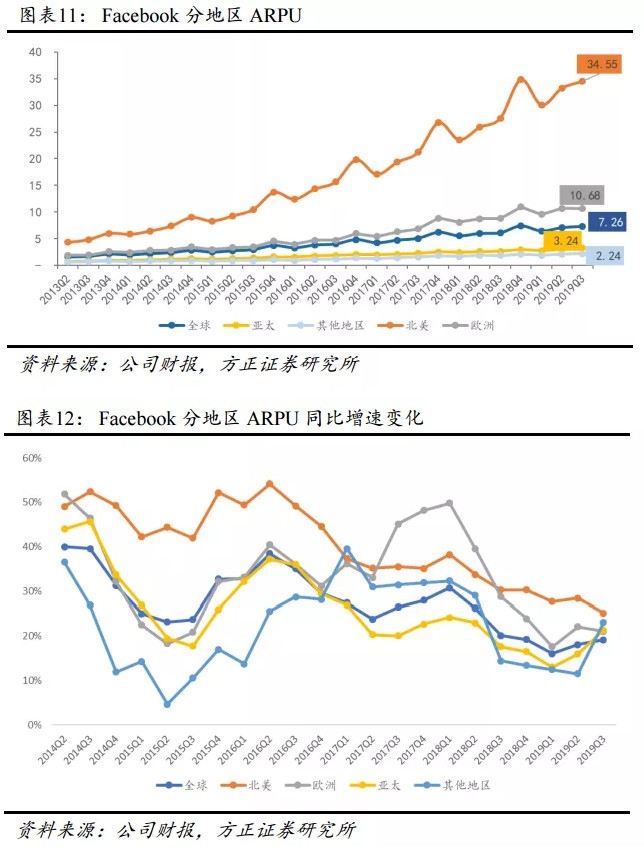

2019Q3全球范围ARPU为7.26美元(YoY+19.2%,QoQ+3.0%);北美地区ARPU最高,为34.55美元(YoY+25.1%,QoQ+3.8%)。

2019Q3自由现金流为5,631百万美元(YoY+35.6%,QoQ+16.3%);CapEx为3,676百万美元(YoY+10.0%,QoQ-2.6%)。

点评:

1 隐私、垄断诉讼监管继续,Libra项目前景未明

继FTC对Facebook处以50亿美元罚单后,欧盟对于Facebook的隐私问题调查也已完成,根据欧盟《欧洲数据隐私法》规定,Facebook将可能被处以超过20亿美元的罚款。与此同时,关于Facebook的反垄断调查也分别于6月和9月由FCT和欧盟竞争事务委员会开展。

Facebook于6月18日宣布推出基于区块链技术的数字货币Libra后,由于Facebook被曝出的隐私、垄断等问题,美国国会表达出对于Facebook的不信任,多国金融监管机构也表达了对于Libra关于金融主权、隐私、金融犯罪等领域的担心。经过多轮听证会,Facebook反复强调Libra只是支付工具,无意挑战主权货币,不会逃避监管,也不会在未批准的情况下推进。但几轮听证会仍未打消外界疑虑,9月份后,欧洲多国宣布禁止Libra。9月16日,Libra项目代表接受26家央行官员质询。10月份后有多家公司宣布退出Libra协会,Libra项目未来前景不明。

2 【用户】全平台DAU 22亿,视频是美国外用户参与度提升核心原因

19Q3 Facebook全球MAU达到24.5亿(YoY+7.8%,QoQ+1.4%),环比增速较上季度下降0.2 pct。北美地区MAU增速略有提升,环比增加300万人(YoY+2.1%,QoQ+1.2%),环比增速较上季度上升0.8 pct;欧洲MAU环比小幅增加200万人达到3.87亿,环比增速较上季度上升0.2 pct;亚太地区MAU增速放缓,达10.13亿(YoY+10.5%,QoQ+1.0%),环比增速较上个季度下降1.2%;其他地区总体MAU达8.02亿(YoY+9.0 %,QoQ+2.6%),同环比上涨明显,地区增速最快。

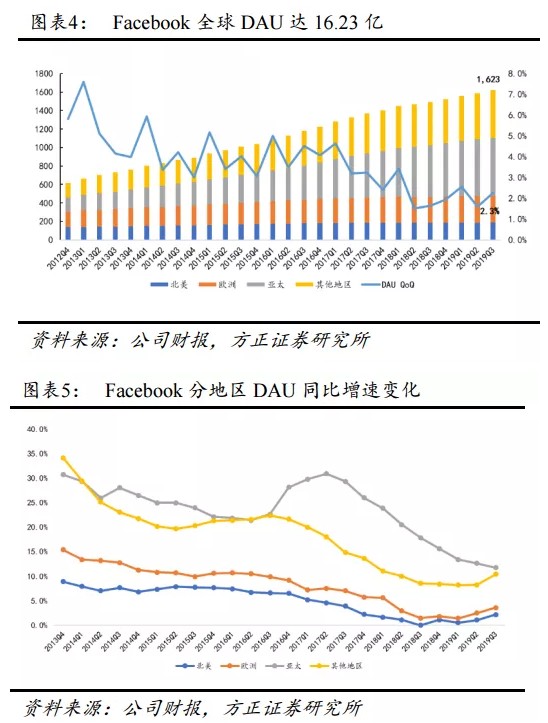

19Q3 Facebook全球DAU达到16.23亿(YoY+8.6%,QoQ+2.3%),环比增速较上季度上升0.7pct。北美地区DAU相较19Q2增加200万人,达1.89亿;欧洲市场19Q3的DAU相比19Q2增加200万人,为2.88亿;亚太和其他地区DAU持续保持增长,但亚太地区增速放缓,环比增速较上季度下降0.5pct;印度、印尼和菲律宾的用户增长依旧是DAU增长的主要驱动因素。北美地区本季度有较为强劲的DAU增长,其主要原因仍是核心信息流的用户参与度提升,管理层预计该地区的用户增长在未来将面临波动。而美国之外的地区,则主要归因于视频参与度的提升。

19Q3 Facebook用户活跃度(DAU/MAU)整体与上季度相比小幅上升0.5pct,为66.3%。北美地区用户活跃度在本季度同比小幅上升0.1pct,环比小幅下降0.1pct,欧洲地区用户活跃度同比上升0.3pct,环比上升0.1pct;亚太地区用户活跃度同比和环比分别有0.7pct和0.6pct的上升;其余地区用户活跃度为64.7%,同比和环比均有0.9pct的上升。此外,根据Facebook公布的统计指标,Facebook旗下任一款App(Facebook、Instagram、Messenger或WhatsApp)的使用人数与上一季度相比小幅上升,每天使用的人数上升至22亿。

3 【产品】加强隐私和透明度管理,试水搜索广告,优化客户广告体验

19Q3,Facebook对旗下多款产品的广告投放都做了更新,为商家提升了广告投放的精准度,将强了广告透明度管理,为用户提供更快捷方便的体验。

8月份,受剑桥事件的影响,Facebook加强了用户隐私保护、提升了自身透明度并加强了政治广告的管理。8月20日,Facebook更新了历史清除工具,它允许用户管理Facebook对用户使用历史的获取活动,并更新了软件中和隐私活动相关的用词,使含意更为清晰。由于临近2020年美国大选,Facebook进一步提高政治广告的透明度,它加强了虚假账户的清理,并要求政治广告在投放前必须经过授权。

尽管这些变化可能会对公司业绩产生影响,但Facebook认为这对于公司业务的长期健康发展是有利的。Stories推出后,Facebook的广告投放方式逐渐发生改变。Stories方面,Facebook、Instagram和Messenger相继推出了广告模版,企业可以更便捷地改变模版字体格式和布局,更便捷地发布有吸引力的广告。

搜索广告方面,8月份Facebook对搜索广告商家进行了小范围测试,10月17日,Facebook进一步提高了搜索广告的商家范围,并且商家可以设置在搜索人群中进行进一步筛选。在广告算法方面,Facebook也更新广告覆盖率的算法。同一客户在一定时间段内接触两次同一广告只被计为一次接触,Facebook延长了该时间段,广告覆盖率将略微下降。

Messenger广告方面,8月29日,Messenger推出新的广告工具,该广告工具有三个核心特点:1)可以让企业设置类似聊天机器人的对话方式快速、自动地锁定潜在客户;2)将日历、预约与Facebook整合在一起,当潜在客户发送预约消息的时候,企业可以通过Messenger接受预定;3)改进了事件报告功能。

在Instagram广告方面,Instagram为Stories平台提供了协同功能和变现功能,它包括:1)允许了多个其他预选账户将其自身的照片分享到企业的Stories平台上,使更多人参与品牌知名度的构筑;2)允许企业在征求他人同意的时候将他人的照片或录像转发到自己的Stories平台;3)允许企业将部分内容标注为推广产品,使之可以直接通过一个原生下单流程进行销售。在产品展示方面,Instagram正在与商家一起测试现实增强(AR)功能,这将使得产品图片的真实感进一步提升,有利于用户的消费决策。同时,Instagram推出了产品发布提醒功能,商家可以让用户提前查看未发布产品的信息,并最早在产品发布前一小时向用户推送产品发布提醒,这有助于在产品刚发布、用户兴趣最浓的时候促使用户消费。

4 【商业变现】19Q3公司营收176.5亿美元,同比增长29%,广告曝光同比增37%,仍然为增长核心驱动;管理层指引Q4收入减速,数据隐私对广告收入快速提升仍为掣肘

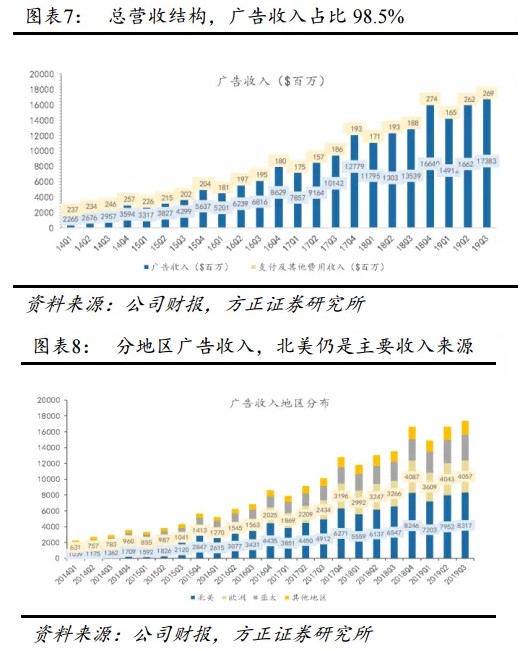

2019Q3公司实现营业收入17,652百万美元(YoY+29%,QoQ+5%)19Q3广告收入为17,383百万美元(YoY+28%,QoQ+5%),占营收比例98.5%;广告收入同比增速略超上季度。移动端广告收入为163亿美元,约占2019Q3广告收入的94%,移动端广告收入占总广告收入比与上季度持平。在MAU同比增长8%的基础上,平台实现31%的收入增长(基于不变汇率)。

公司收入增长目前仍然由信息流及Stories广告推动,但公司仍保持对广告形式的探索以在未来提升客户的广告体验及拓宽广告领域的变现渠道:

i) 目前公司的700万广告商中,300万通过Stories发布广告,Stories广告的投放需求仍在进一步扩大,这一季度公司开始使用可定制竖屏模板帮助更多广告商节约时间和资源,使其进入Stories领域。目前Stories变现效率尚不及信息流,短期内Stories收入仍将依靠广告曝光驱动,不由价格驱动;

ii) 探索搜索广告盈利模式。目前公司开始在Marketplace的搜索功能下添加广告。然而用户在Facebook产品系中,使用搜索绝大多数的对象为人,因此该广告盈利模式仍处于发展早期;

iii) 增强广告投放效果。本季度通过Instagram Stories推出了基于AR效果的互动广告,完成小型beta测试,测试中,广告主的产品销售转化率得到显著提升。

另外,VR一体机Oculus Quest推动了本季度其他收入的增长($269百万,YoY+43%),单位售价为400美元。未来,Facebook将致力于引入更多VR平台内容以及提升产品来帮助用户获得更优质的体验。

从地区细分来看,北美广告市场仍是广告收入的主要来源。19Q3北美市场广告收入达8,317百万美元(YoY+27%,QoQ+5%),同比增速较上季度下滑3pct,占总广告收入47.8%,与上季度持平;欧洲地区广告收入为4,057百万美元(YoY+24%,QoQ+0.3%),同比增速与上季度持平;亚太地区广告收入为3,243百万美元(YoY+35%,QoQ+9%),同比增速上涨5pct;其它地区广告收入为1,766百万美元(YoY+34%,QoQ+7%),同比增速上涨13pct。其中,亚太和其它地区广告收入增速上涨分别受产品优化、有利的宏观经济趋势(特别是巴西市场,18Q3基数较低)影响。

2019Q3广告收入的增长主要是由广告曝光量的增长驱动。2019Q3,平均广告单价同比降低6%,但广告曝光量同比提升了37%,与Q2相似,广告曝光量的增加主要由Instagram Stories与信息流广告,以及Facebook 信息流的广告曝光量的增长驱动;广告平均单价同比下滑的主要原因是:1)公司广告模式正逐步转向以Stories广告为主的混合形式,Stories广告的单价低于信息流广告;2)广告单价继续受货币化程度较低的地区驱动,导致平均价格下降。

公司管理层预计19Q4营业收入同比增速将较Q3下降中高个位数的百分比。由于:1)18Q4产品成功优化所带来的高基数(广告竞价优化,以及IG信息流及Stories广告库存的增加等);2)广告定位精准度有关的不利影响。公司预计2020年收入减速不会如19Q4显著,但仍然受到不利因素影响:1)来自GDPR等监管层面的管控,以及在法规下,用户可选择不允许公司采用他们的相关数据进行广告精准化;2)移动平台对隐私管理的重视使得广告精准面临更大障碍;3)Facebook最近推出OSA,用户对于储存在平台的活动信息具备更高的控制权。

5 管理费用回落,净利润回升,全年资本支出指引收至预计下限

5.1 ARPU

19Q3,Facebook全球范围ARPU达7.26美元(YoY+19.2%,QoQ+3%)。分地区看,北美和欧洲ARPU分别为34.55美元(YoY+25.1%,QoQ+3.8%)和10.68美元(YoY+21.1%,QoQ-0.2%),亚太地区ARPU为3.24美元(YoY+21.3%, QoQ+6.6%),同比增速较19Q2提升5pct,主要受本季度产品优化、广告加载管理影响。其他地区ARPU 为2.24美元(YoY+23.1%,QoQ+5.2%),同比增速较19Q2提升12pct,主要受益于该地区本季度更有利的宏观经济。

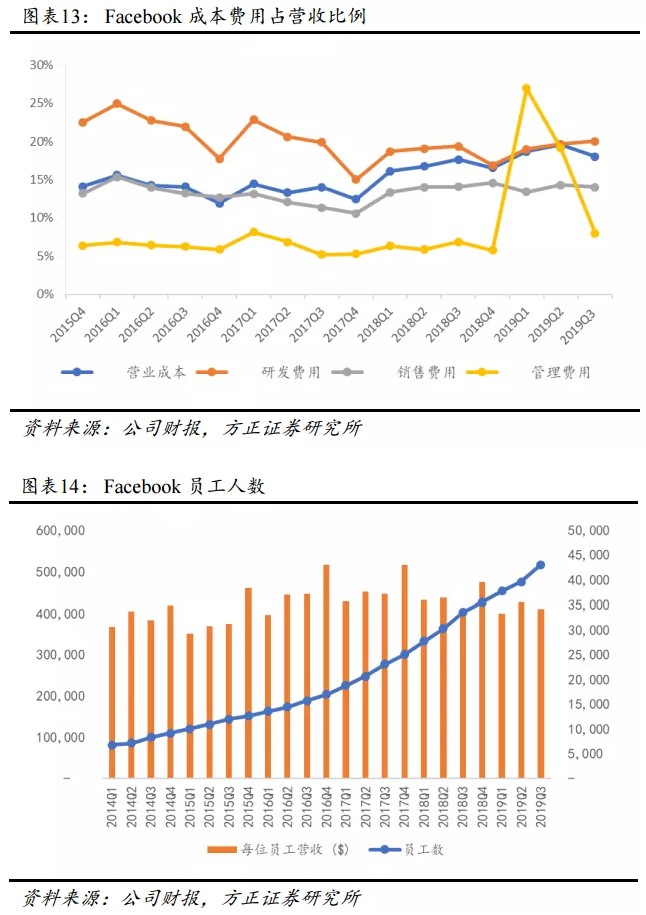

5.2 营运费用

19Q3成本费用(营业成本、研发费用、销售费用以及管理费用)总和为10,467百万美元(YoY+32%,QoQ-15%)。2019Q3营业成本3,155百万美元(YoY+30%,QoQ-5%),,销售费用2,416百万美元(YoY+25%,QoQ+0.1%),管理费用为1,348百万美元(YoY+43%,QoQ-58%),研发费用3,548百万美元(YoY+34%,QoQ+7%),总费用同比增长率较上季度降低34pct,为32%。三费营收占比方面,19Q3研发费用、销售费用与上季度持平,分别为20%、14%,销售费用同比、环比持平,研发费用同比持平,环比上升了1pct,而管理费用由于上季度罚金影响,本季度环比下降11pct,同比提升1pct。公司管理层预计2019年总费用为460-480亿美元(已包括计提的50亿美元罚款费用)。

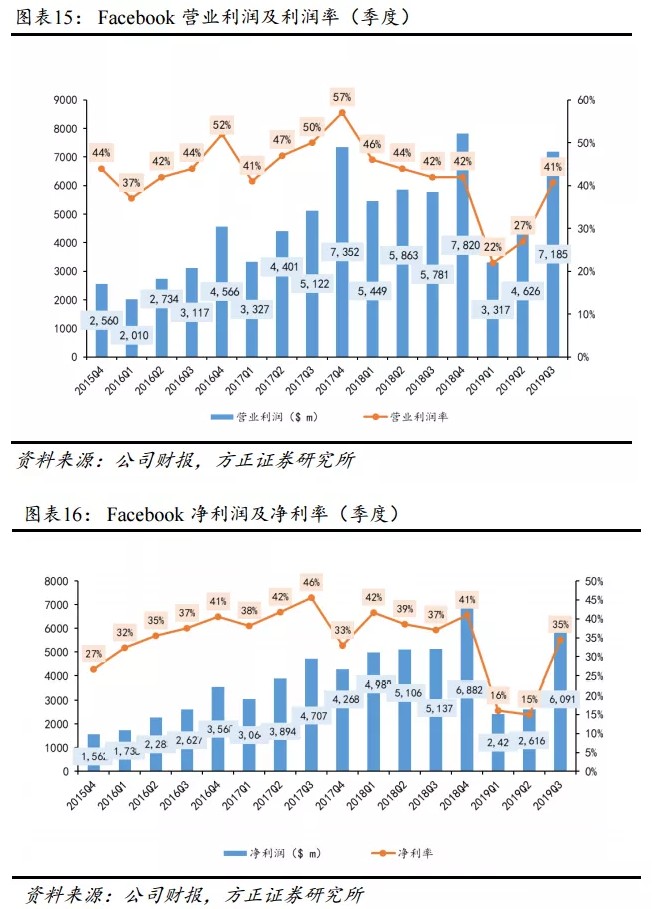

本季度员工人数增加3,379人至43,030人(YoY+28%,QoQ+9%),员工人数环比涨幅比较一季度上升3pct,单位员工营收为41万美元,环比下降4%。

公司预计2020年总费用在540-590亿美元之间,将重新扩大员工的招聘,特别是在公司的重要优先事项上,包括隐私安全及投资上招募人才。同时其他开支,如营销推广等。公司仍将依赖人工对内容进行标签与分类,短期内AI机器学习无法取代人力。

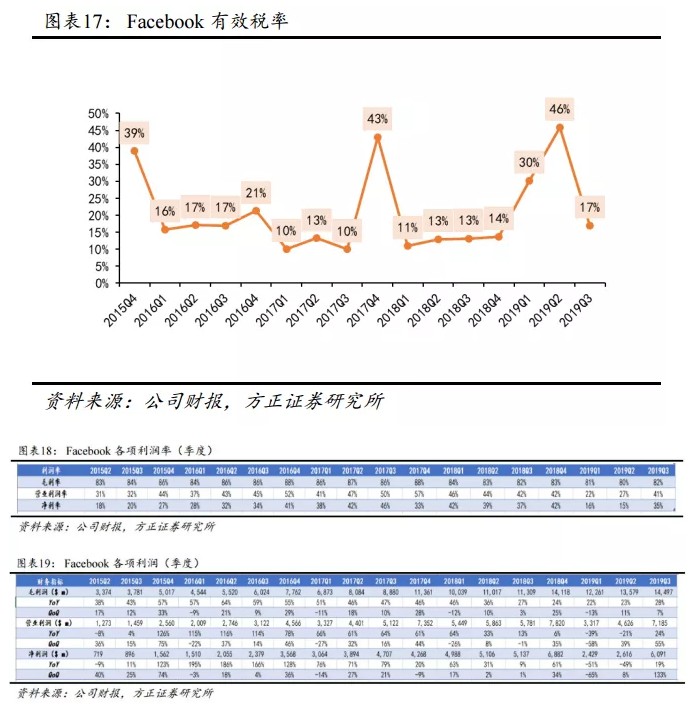

5.3 营运效率

公司19Q3毛利率环比上升2pct。营业利润为7,185百万美元(YoY+24%,QoQ+55%),营业利润率41%,环比提升14pct,同比下降1pct,主要是上季度计提罚金,本季度管理费用下降;销售及营销费用占收入比例、研发费占收入比例与上季度持平;管理费用占比为8%,环比下降11pct,同比上升1pct。

19Q3净利润为6,091百万美元(YoY+19%,QoQ+133%),净利润率35%(YoY-3pct,QoQ+19pct),净利润同比小幅上升主要由于在Facebook、Instagram上移动广告收入同比增长28%,环比大幅上升主要原因为上季度计提的20亿美元罚金。19Q2有效税率为17%,相应的所得税费用为1,238百万美元。17Q3/18Q3/19Q3的有效税率分别为10%/13%/17%,公司预计19Q4有效税率将在18%-20%之间。

EPS为2.12美元(YoY+21%,QoQ+133%),主要受管理费用回落及毛利率提升影响。

5.4 资本支出

2019Q3公司资本支出(包括偿还融资租赁的本金)为3,676百万美元(YoY+10%,QoQ-3%),该增长主要受到数据中心、服务器、办公设施以及网络基础设施投资的增长推动。公司再次调低全年资本支出预算至160亿美元左右,靠近之前预期的160-180亿美元下限。

公司预计将继续在围绕Facebook、Instagram的产品创新、平台隐私安全以及ARVR等新领域持续投入。公司给出的20年资本支出指引在170-190亿美元之间。

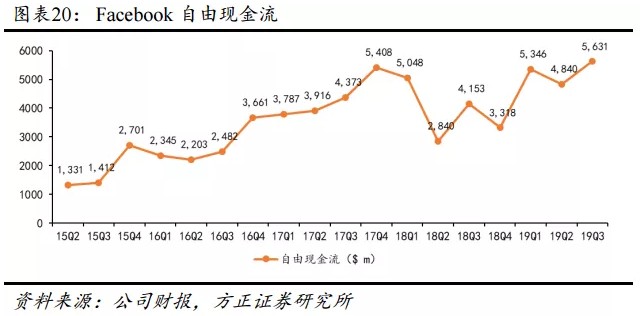

5.5 自由现金流

2019Q3自由现金流为5,631百万美元(YoY+36%,QoQ+16%)。19Q3经营性现金流9,307百万美元(YoY+24%,QoQ+8%)。

6 盈利预测

19Q3 Facebook EPS为2.12美元,较一致预期高0.24美元。根据彭博一致预期,公司FY19-21年营业收入分别为702/853/1,025亿美元,调整后EPS为9.28/10.87/13.02美元,对应P/E为20.3/17.3/14.5x。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP