2020年全球经济展望:政策托底,经济寻底

本文源自“中金宏观”微信公众号。

2019年全球增长下行压力加大,但政策支持力度有所上升。2018年货币政策紧缩滞后效应、中美贸易摩擦加剧,导致2019年全球增长下行。但年初以来全球央行开启宽松潮,对下行压力起到一定对冲作用。向前看,基准情形下,我们预计2020年全球的主基调是风险缓和,政策托底;经济增长逐步探底,直至暂时企稳。

基准预测为尾部风险边际缓和:美国对华关税安排维持现状;英国顺利退出欧盟。近期中美贸易谈判呈现边际缓和迹象。我们预计美国对中国2500亿美元产品已加征的25%关税维持不变,但上调至30%的计划暂停;对3000亿美元产品中的list A清单加征的15%关税不变,但对list B在12月15日上调关税计划暂停。预计英国2020年退欧并进入过渡期,开启与欧盟及全球贸易伙伴的贸易谈判。

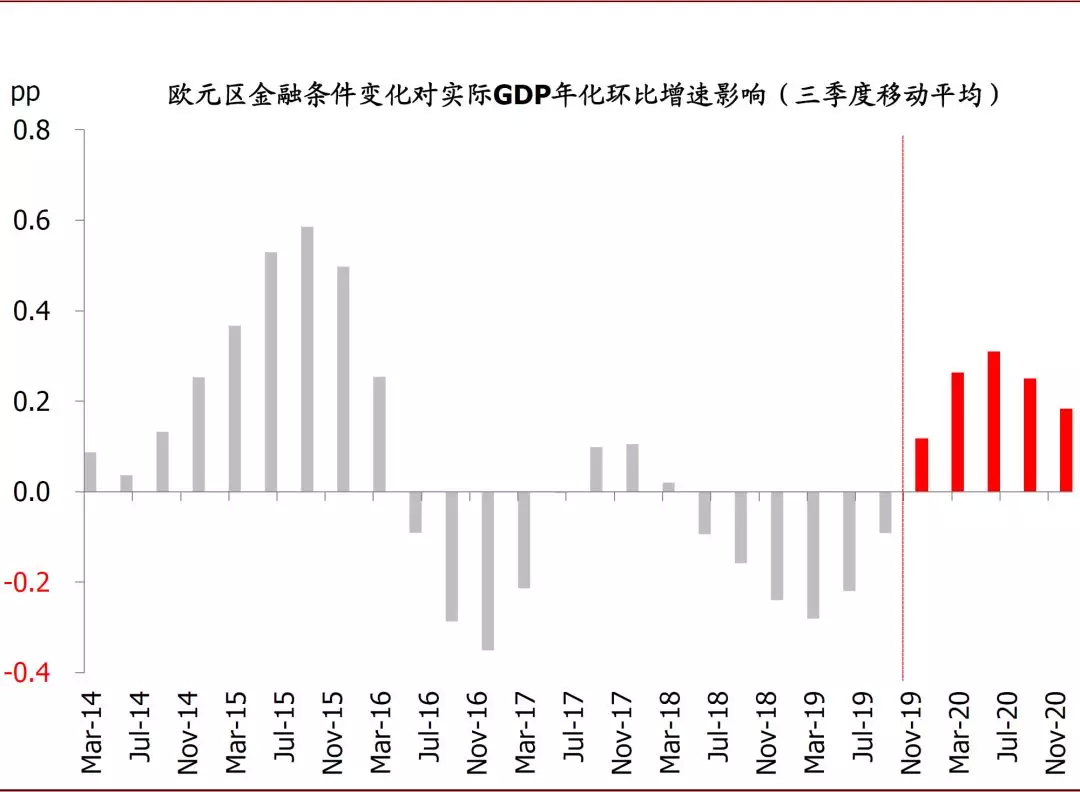

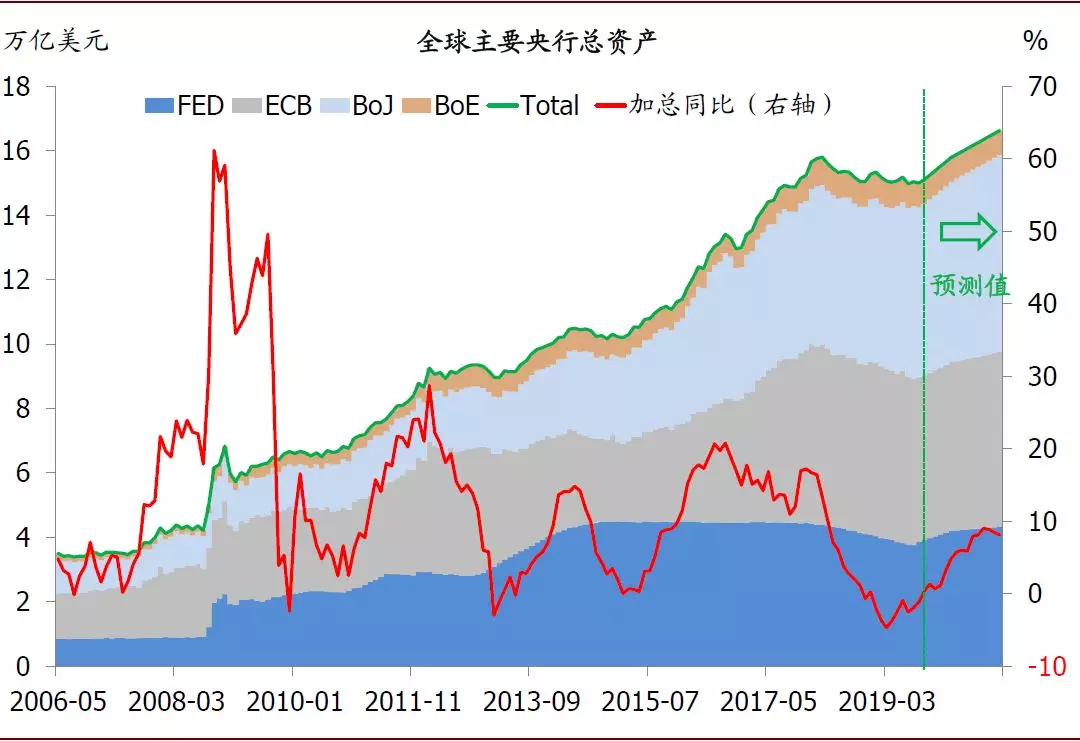

预计美联储政策结束“中周期调整”,重回“数据依赖”;继续托底但宽松节奏放缓,上半年降息1次25bps,但随后按兵不动。今年7月以来3次降息后,美联储基本完成对此前收紧过度过快政策“失误”进行修正的“中周期调整”。我们预计2020年的政策逻辑有望重回“数据依赖”。我们预计美联储在2020年中前再降息一次对经济进行托底,随后保持不变;欧央行在新一任行长拉加德领导下有望延续德拉吉的宽松立场,2020年上半年再度降息2次共20bps,且有一定概率将月度资产购买(QE)规模从当前的200亿欧元上调至300亿欧元。与此同时,主要新兴市场央行也有望继续降息对内需进行托底,其中就包括印度、巴西、俄罗斯、印尼、土耳其等央行。但值得强调的是,在经历了2019年迅速放松、及近期贸易摩擦风险边际缓解后,全球央行在2020年上半年可能放缓宽松节奏,观察前期宽松效果,基于实体经济情况再做判断。

图表: 全球央行在今年下半年进入宽松高潮

资料来源:Bloomberg, 中金公司研究部

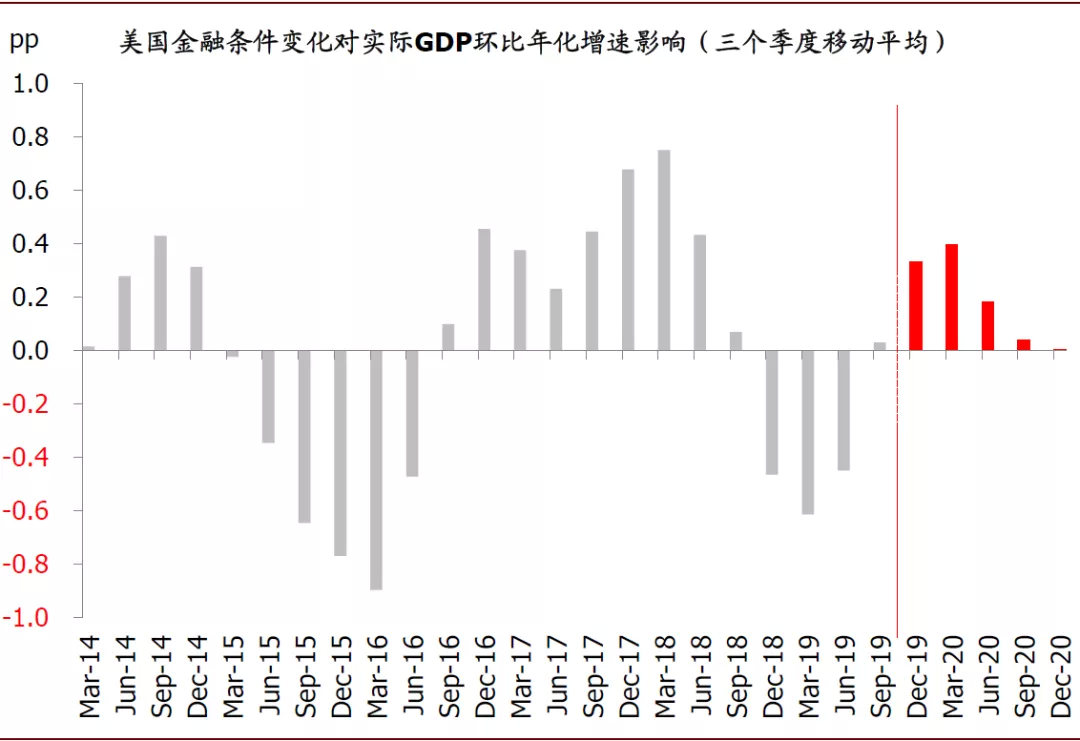

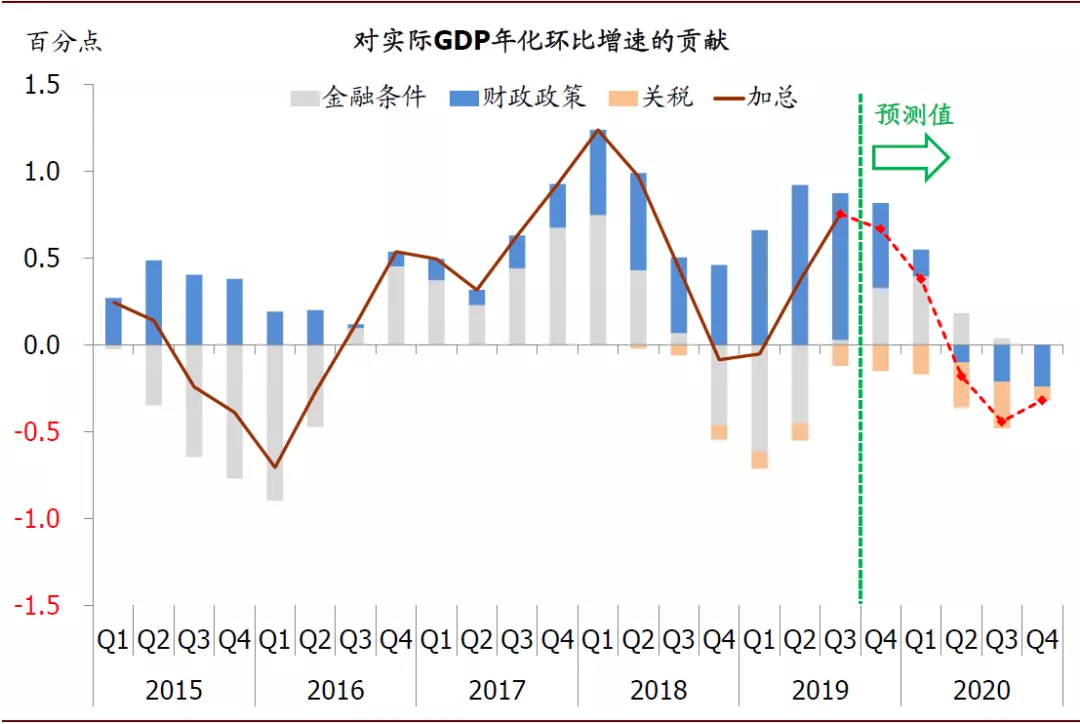

图表: 美联储降息带来的金融条件转松正在对增长形成支撑

资料来源:Haver Analytics, Bloomberg, 中金公司研究部

图表: 欧央行宽松金融条件转松有望对增长形成支撑

资料来源:Haver Analytics, Bloomberg, 中金公司研究部

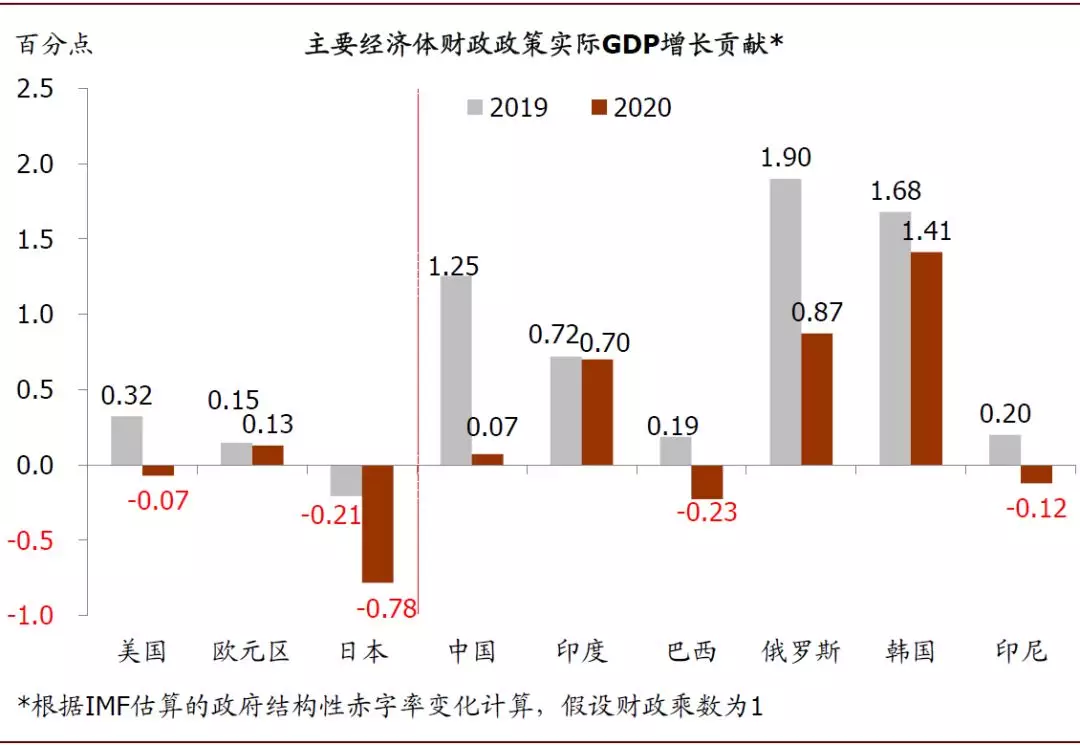

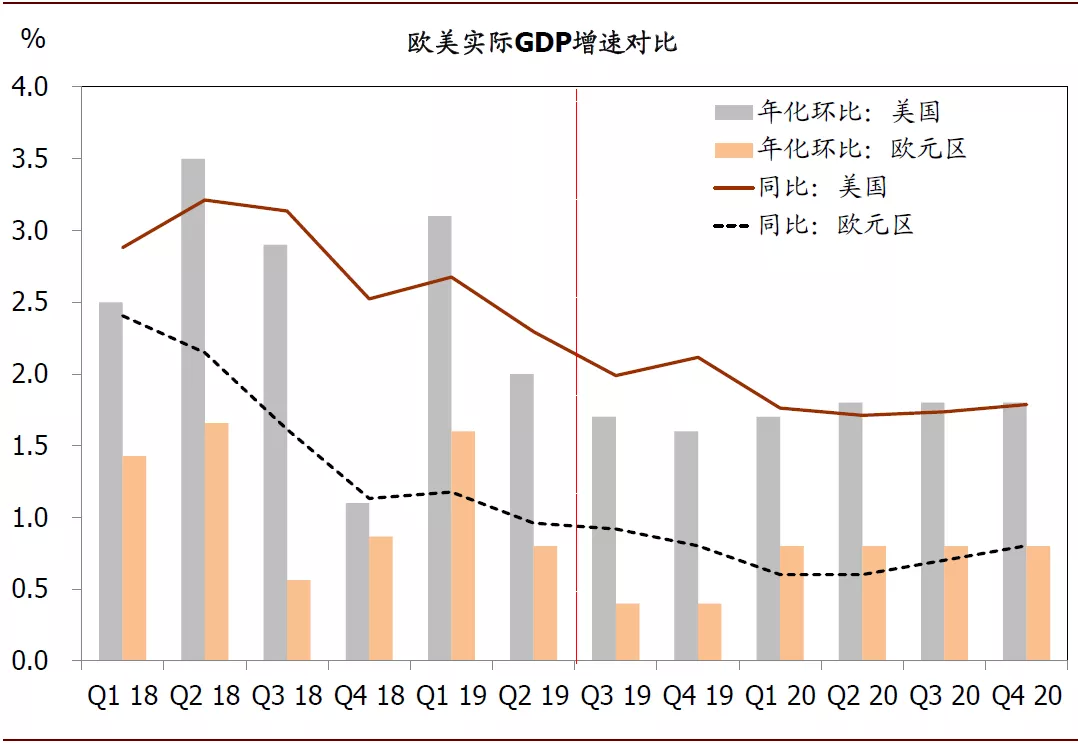

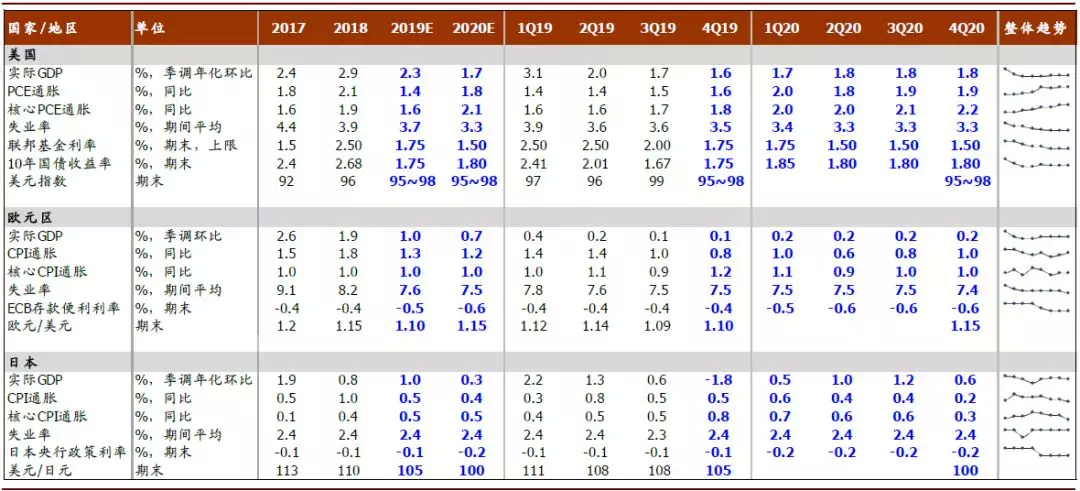

虽然全球经济可能放缓,但陷入衰退的风险相对较小。预计2020年全球经济在风险因素边际缓和,且央行宽松对实体经济支撑作用逐步释放背景下,增长将经历逐步寻底过程:1)预计全球增长在2020年整体相对2019年继续放缓,其中美国1.7%(vs.2019的2.3%),欧元区0.7%(vs.2019的1.0%),日本0.3%(vs.2019的1.0%);2)但放缓速度不再那么急剧,增长动能逐步探底,直至暂时稳定。

图表: 2020年部分国家财政扩张对增长形成支撑

资料来源:Haver Analytics , 中金公司研究部

图表: 预计2020年美欧逐步寻底,增长差不再扩大

资料来源:Haver Analytics, 中金公司研究部

图表:综合财政、金融条件及关税的情况看,美国经济在2020年有望经历放缓寻底的过程

资料来源:Haver Analytics, 中金公司研究部

图表: 中金海外宏观预测表

资料来源:Bloomberg, Haver Analytics, 中金公司研究部

美元上行空间有限,预计2020年末在95~98左右;美国10年期国债收益率年末在1.7~1.9%之间。在全球央行托底,经济温和增长,衰退风险不大的环境中,我们预计欧美增长差不再扩大,因而美元年末可能维持在95~98左右,且更可能偏向弱方,因日元由于日本央行宽松空间受限而可能被动升值。另外,2020年美国通胀上行、但全球通胀压力整体可控,美国10年期国债收益率上行空间有限。

我们的预测权衡了上行和下行的风险

具体来看,下行风险包括:中美贸易谈判可能再生波澜、甚至美欧贸易摩擦也可能加剧、美国总统大选及弹劾进展可能触发金融市场动荡从而引发金融条件紧缩、欧洲政治风险(英国退欧、意大利民粹党推动提前大选)及银行业风险可能发酵等,这些情形下,我们预计央行将加码宽松进行对冲;上行风险包括:中美贸易谈判进展好于预期,政策宽松效果好于预期,增长反弹,通胀回升,这一情形下,预计美联储保持观察,2020年可能不再降息。

关键问题(一):美联储政策逻辑如何切换?

美联储货币政策逻辑:从修正政策“失误”和对冲贸易摩擦的“中周期调整”,切换回“数据依赖”的“观察模式”:

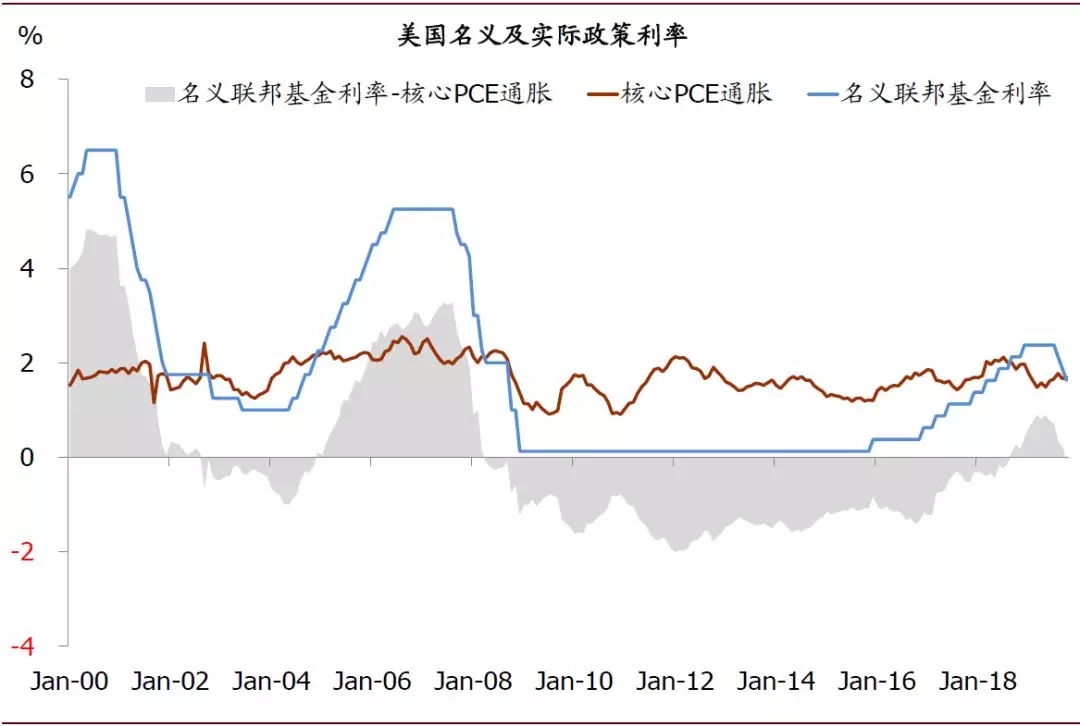

“中周期调整”基本结束。2019年以来,美联储立场转变的两大驱动因素就是:1)修正2018年加息过度过快的“失误”;以及2)对冲贸易摩擦加剧这种额外冲击带来的下行风险。因而,美联储将其2019年初以来的货币政策概括为“中周期调整”。具体而言,此前2018年美联储连续4次快速加息,使得实际联邦基金利率(名义联邦基金利率减去核心PCE通胀)在2018年8月由负转正,为2008年金融危机以来首次。货币政策快速收紧、叠加中美贸易摩擦加剧及全球经济放缓拖累增大,使得美国经济自2018年4季度开始承压快速下行,金融市场也大幅调整。

随后美联储于今年初开始对政策进行“中周期调整”,修正紧缩过头的“失误”:先是于年初将此前的加息指引去除,并表示处于“自动驾驶”的缩表政策也可以调整;然后7月首度降息、8月提前停止缩表、10月重启扩表。目前看,经过2019年以来连续三次降息修正,联邦基金利率目标区间回落至1.5~1.75%。考虑到核心PCE通胀已反弹回到1.8%左右,这意味着实际联邦基金利率又重新转负。Powell在新闻发布会上也特意提及这点,表示当前实际政策利率为负,低于中性利率,因而货币政策已经是偏于宽松,目前看也暂时处于一个合适的位置(remain appropriate)。这意味着,美联储认为对此前政策收紧过度“失误”的修正基本结束,且政策宽松状态足以对冲目前贸易摩擦不确定性及全球增长放缓造成的下行拖累。

货币政策重新切换回“数据依赖”的“观察模式”,预计2020年上半年再度降息1次25bps。目前,美联储的立场重回“数据依赖”的“观察模式”,是否降息将依赖于数据表现。向前看,不可否认,降息对地产、以及消费,均在起到一定刺激效果,劳动力市场也依然相对健康,新增非农就业依然保持在较高趋势。但我们预计,关税对消费者收入的冲击还在进一步传导发酵、此前财政刺激效果的消退均可能使得消费动能进一步放缓。叠加目前为止投资依然没有看到明显起色,我们预计美国经济未来几个季度还将面临一定下行压力。面临这一下行压力,我们也预计美联储在2020年上半年可能再度降息1次25bps,但在随后保持按兵不动。

图表: 美国名义及实际联邦基金利率

资料来源:Haver Analytics, 中金公司研究部

关键问题(二):美债收益率向何处去?

10年期国债收益率在1.7~1.9%区间波动。2020年美国长端国债收益率的走势,将受到正反两方面因素的对冲影响:

美国名义增长企稳形成支撑。我们预计,美国通胀在2020年相比2019年将边际回升,核心PCE通胀可能上升至2.0%以上。主要原因包括增长动能逐步探底、稍高的工资增速及回稳的房价对通胀的传导、以及关税对物价的传导。同时,随着货币政策支撑效果继续展现,以及贸易摩擦风险可能边际缓和,实际增长也将逐步探底。因而,整体而言美国的名义GDP也将略有稳定,对美国的国债收益率形成一定的支撑。不过这一点可能已经基本反映在近期的市场预期中了。

但全球增长可能依然偏弱,欧元区负利率进一步加深可能再对美债收益率施加向下压力。我们预计,中国的通胀在2020年1季度达到高峰后,将自2季度开始回落,且PPI负增长进一步加深,对全球通胀施加下行压力。另外,我们也预计,欧元区增长在2020年依然面临一定下行压力,欧央行可能在2020年进一步推进负利率,降息20bps至-0.7%,从而对包括美国在内的全球利率施加向下压力。

美联储、欧央行扩表扩张全球流动性。美联储已经于今年10月中重新扩表。我们预计其将保持6个月每月600亿美元左右的购买力度重建“缓冲”,并在随后进入每月150亿美元的永久性 “被动有机增长”(organic growth)。结合欧央行自11月开始每月200亿欧元的新一轮QE,全球主要央行资产负债表将重新转为正增长,为全球注入流动性。

图表: 全球央行总资产有望重新转为扩张

资料来源:Haver Analytics, Bloomberg, 中金公司研究部

关键问题(三):欧央行宽松空间是否受限?

短期依然有空间,但中期确实受限:

利率方面,虽然我们同意德拉吉的看法,即目前-0.5%的水平下,负利率整体还是利大于弊。不过正如学术界所论证,负利率有其极限。当负利率下降至一定水平,央行进一步加深负利率将导致银行面临盈利压力增大,可能使得银行转为提高贷款利率以弥补负利率带来的损失。这将与央行推进负利率以试图进一步拉低实体经济融资利率从而刺激需求的初衷背道而驰。我们预计欧央行负利率的极限水平在-1%附近。

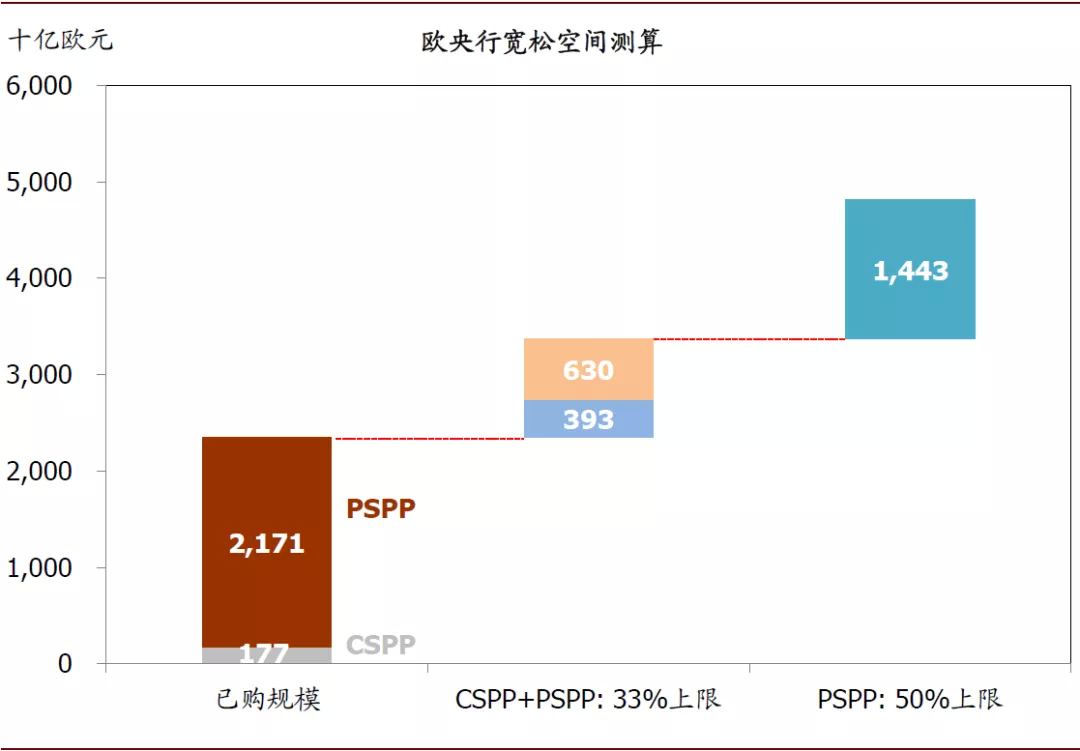

资产购买(QE)方面,基于当前QE规则我们简单测算欧央行资产购买空间。首先,国债(PSPP)项目。欧央行不能购买任一发行国国债超过33%规则下,我们测算PSPP购买空间大概为6300亿欧元;其次,公司债(CSPP)项目。欧央行购买投资级公司债不能超过单只债券面值70%规则下,我们测算CSPP购买空间约3900亿欧元。因而,PSPP和CSPP加总可买空间大约为10200亿欧元。如果欧央行后续加快每月购买速度,这个空间将被较快耗尽。而修改规则,将国债购买上限从当前的33%上调至50%,虽然能够再释放1.4万亿欧元购买空间,但将面临德国的强烈反对。

图表: 当前规则下欧央行QE空间大概1万亿欧元

资料来源:Haver Analytics, Bloomberg, 中金公司研究部

关键问题(四):美元能否继续强势?

预计已经处于多年高点的美元,在2020年美元难以继续走强,全年在95~98区间波动,且更可能偏向弱方,主因尾部风险边际缓和、全球增长探底、美联储扩表、日本央行宽松受限导致日本被动升值:

中美贸易摩擦及英国退欧等尾部风险可能边际缓和。这些风险因素的边际缓和,在情绪上将有利于风险偏好的回归,推动对美国之外资产的需求,从而限制美元走强。

全球增长探底,增长差难再扩大。随着全球央行在2019年快速宽松,以及2020年可能继续托底对实体经济的支持效果逐步展现,我们预计美国与全球增长差难以进一步扩大,甚至有一定概率重新收敛。

美联储重新扩表,日本央行宽松受限,日元可能被动升值。自2014年美联储停止缩表、并在随后加息以来,虽然过程中有波动(例如2017年复苏共振后欧元走强美元走弱)但整体而言,美联储政策的收紧带动美元走强。但美联储10月重启扩表,且为了将持续注入流动性,一定程度将对美元施加下行压力。尤其值得注意的是,日本央行2020年进一步面临宽松受限的困境,日元可能被动升值。

我们预测面临的风险包括:如果再度出现尾部风险加剧,如中美贸易摩擦加剧、英国退欧或者意大利政治风险尖锐化,美元可能再度走强;而如果全球经济表现好于预期,那么美元可能比我们预测的更弱。

图表: 美元处于多年高位

(编辑:任白鸽)

扫码下载智通APP

扫码下载智通APP