受命于危难之际 欧洲央行新领导班子面临重重挑战

“从整个欧洲到欧元区,再到法国,经济均出现增长放缓,我们正在努力恢复增长。”–伊曼纽尔·马克龙(Emmanuel Macron)

法国总统完美地总结了欧洲的现状。自身疲软的经济增速和全球不确定因素给遭受重创的欧洲经济体带来更大的压力。

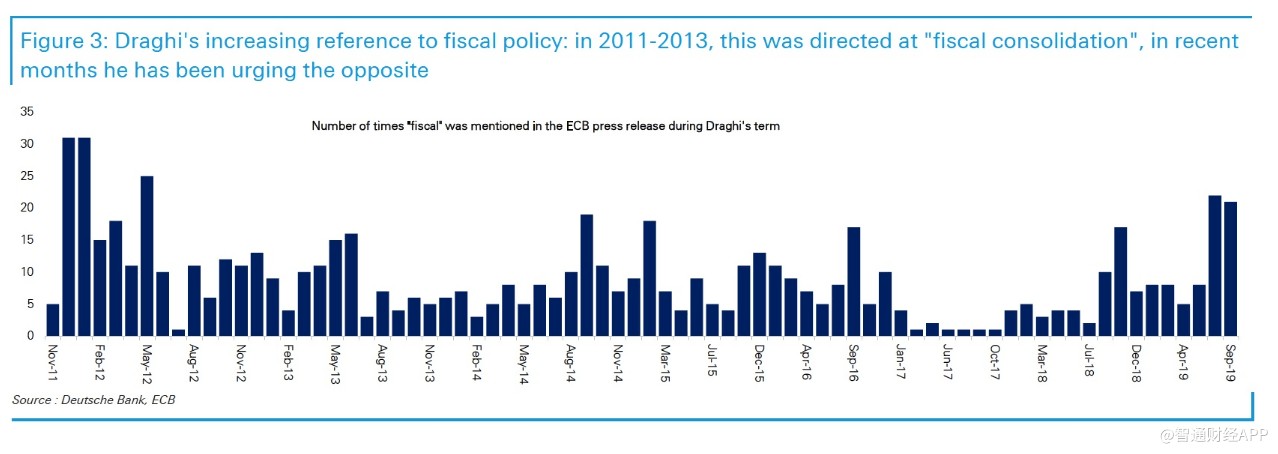

欧洲央行(ECB)再次启动量化宽松(QE)计划,这是前鸽派行长德拉吉赠予欧元区的“礼物”。新任行长拉加德(Christine Lagarde)需要施展比个人魅力更多的东西,以就管理委员会达成共识。

据智通财经APP了解,德意志银行预计,随着市场学会解读新行长发出的信号,欧洲央行的信息波动性也将增加。最初的预期是,她不会倾向于像德拉吉那样预先宣布政策,但她会选择一种共识驱动的方法。

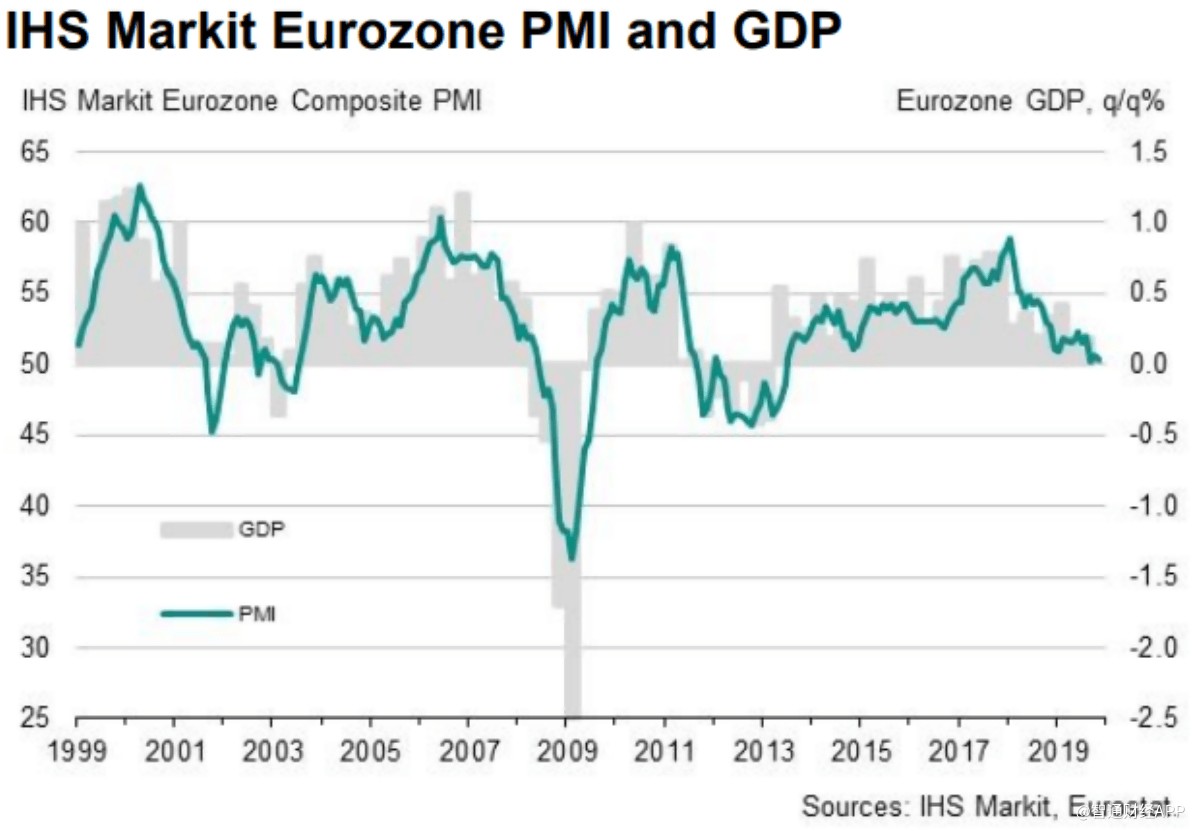

欧洲的采购经理人指数(Purchasing Managers' Index,PMI)证实了经济放缓。尽管德国制造业PMI最近创下了5个月以来的新高,但仍低于用来区分经济收缩和扩张的50这一水平。

欧元区PMI与GDP之间存在明显的相关性,这表明50这一水平对经济增长将意味着什么。下图证明了德拉吉的鸽派传统(即重启量化宽松计划)的合理性。

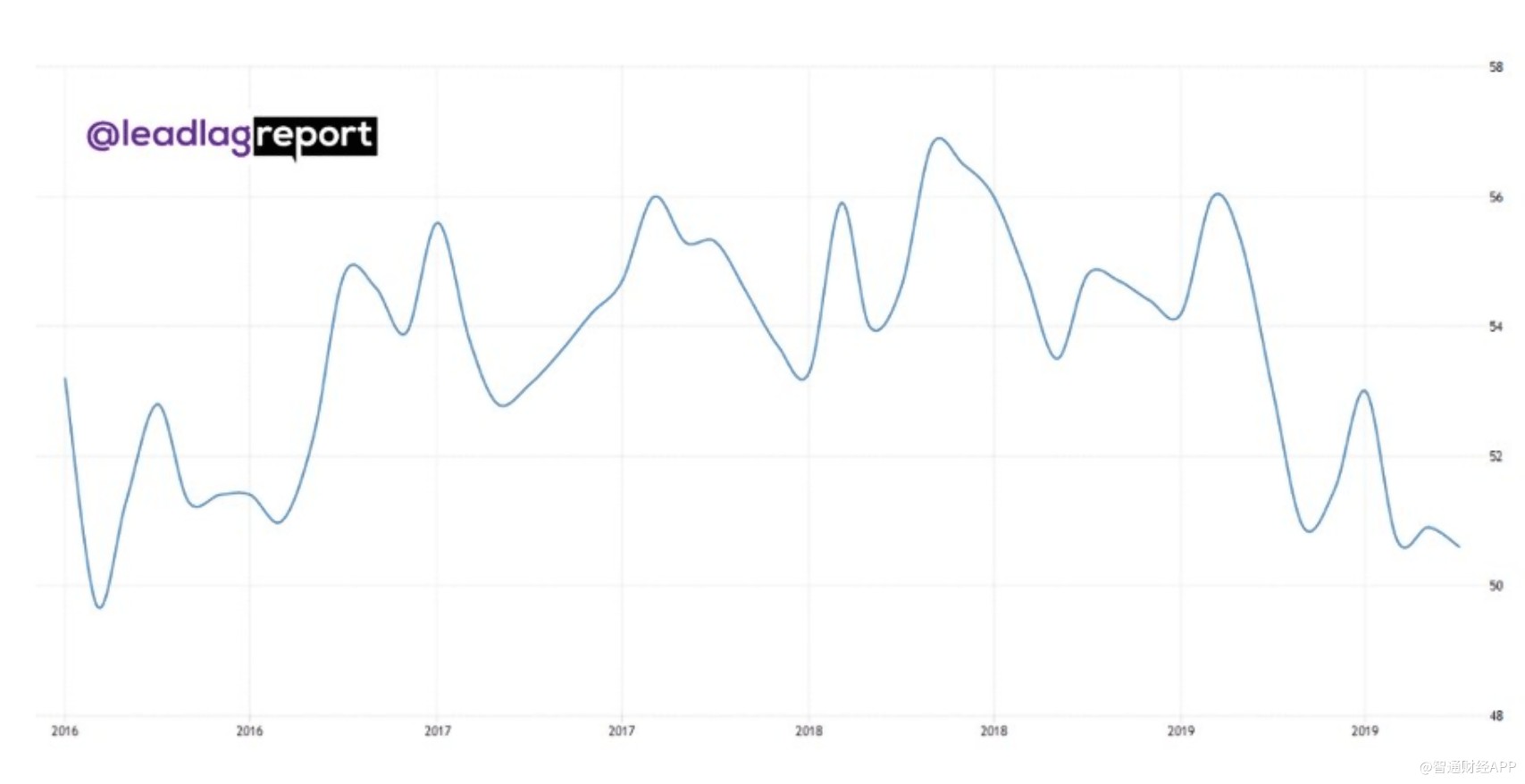

相比之下,由于需求放缓,美国服务业PMI降至2016年2月以来最低水平,但美股却依然屡屡刷新高点。

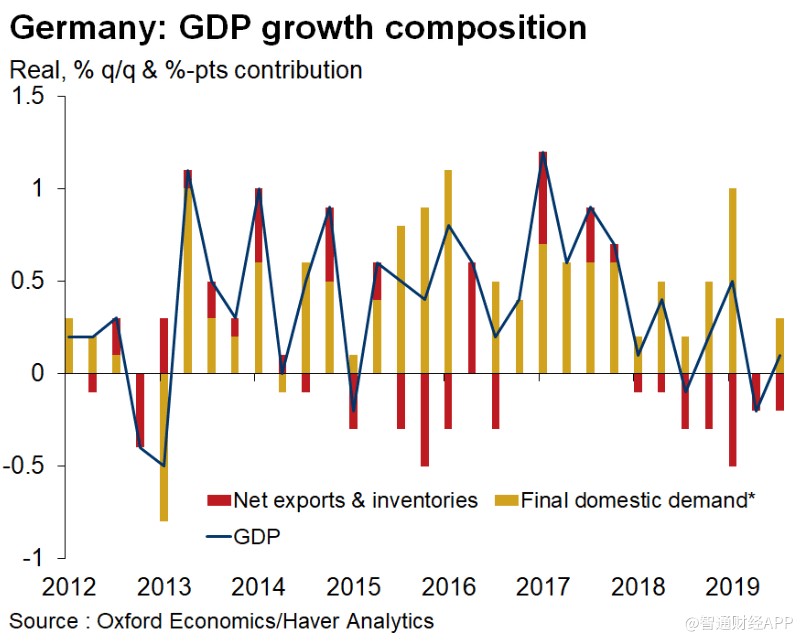

作为欧元区经济增长驱动引擎的德国,却几乎无法避免技术性衰退。德国经济持续受益于强劲的国内需求,但设备投资暴跌2.6%对第三季度的国内生产总值是一个很大的拖累。

回到欧洲央行,它的任务核心是通胀——让通胀率稳定在2%以下,但接近2%。该行勉为其难去接近该目标,因此相应地扩大资产负债表。由于通胀预期呈下降趋势,欧洲央行新一届领导层将很难实现政策正常化。

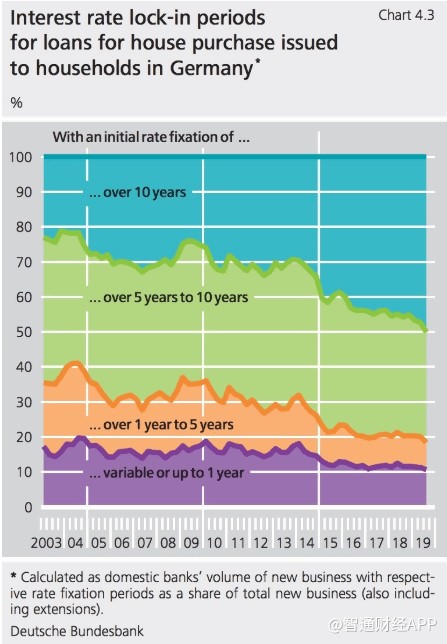

该行政策应该不会突然就实现正常化。面对负利率环境,欧元区商业银行采取了自我保护措施。例如,德国银行业已经延长了他们的期限转换,因为利率锁定期超过10年的新购房贷款的份额在10年内翻了一番,达到了50%。

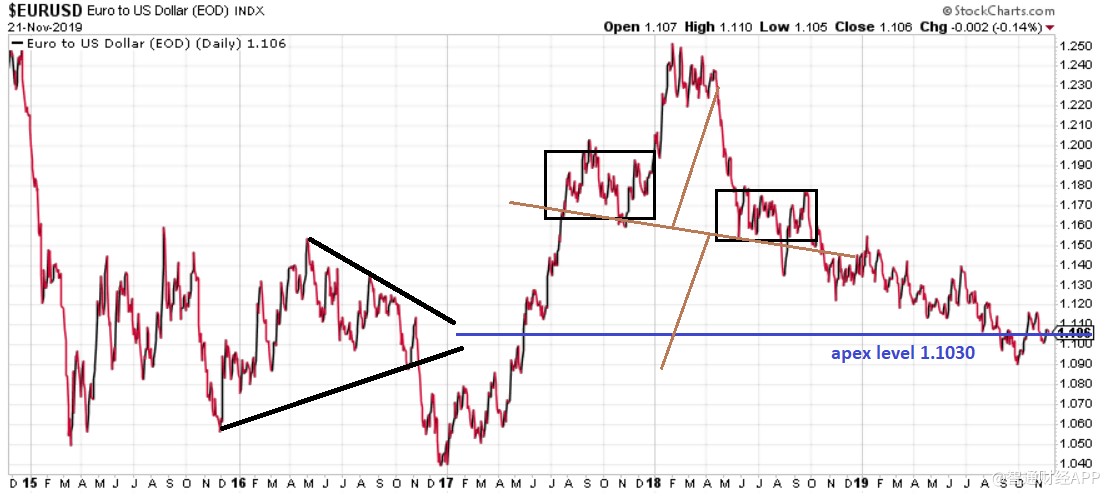

从上述所有情况来看,欧洲央行近期不会调整货币政策,因此焦点将转向欧元及其走势。尽管美联储在去年10月底连续第三次降息,但欧元兑美元很难跌破1.10,不过依然承压。

从技术面来看,欧元/美元前一个看跌的收敛三角形(1.1030)的顶点(即收敛三角形的两条趋势线的交点)是关注焦点。按照三角形型态预期的趋势(即限制下行空间)来看,该货币对最终将反弹至1.25。

然而,该货币对呈现头肩型态,这是一个经典的逆转型态,下一步趋势已经形成。

现在的问题是,欧元/美元将持续多久才能形成低位较低点和低位较高点?预期该货币对将会下探而买入该货币对是一种冒险的做法。在接近顶点的位置卖出也有风险——技术反弹并非不可能。

该货币对似乎完美地反映了欧洲央行新领导层过渡这一阶段。在新行长发布新指引之前,预计该货币对将会维持低迷。

扫码下载智通APP

扫码下载智通APP