野村证券:2020年全球经济是通胀还是通缩?投资者需注意这三点

智通财经APP获悉,近几个月来,美国收益率曲线急剧变陡,同时大宗商品的价格在过去几周悄然走强,美国盈亏平衡点的上升、以及周期性股票(温和)跑赢大盘,引发了市场对2020年以及接下来十年出现通货再膨胀的担忧。

不过,也并非所有人都认为通货再膨胀会发生。

上周五(12月20日),来自野村证券的量化分析师Charlie McElligott在其短期展望中表示,基于交易战略的角度以及几个市场因素的考虑,预计短期内出现通货再膨胀的概率正逐渐变小。此外,许多阻止出现通货再膨胀的风险依然存在。

智通财经APP了解到,摩根士丹利近期警告称,在2018年,市场曾担心将出现通胀局面。到了2019年,所有资产都出现了上涨。但在2018年,几乎所有资产都出现了下跌,市场开始担心全球经济的过剩产能正在被耗尽,或正如摩根士丹利总结的那样“通货膨胀是一个我们需要关注的风险。换句话说,如果你希望2020年再次出现通货膨胀,那么你的愿望可能会成真。”

不过,也有人对此持怀疑态度。野村证券的另一位量化分析师Masanari Takada表示,在出现通货再膨胀之前,投资者应该关注以下三点。

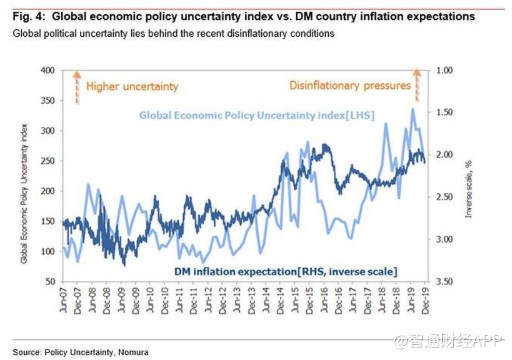

首先是全球地缘政治的不确定性。Takada指出,自2005年以来,全球政治不确定性的增加给经济和物价带来了下行压力。当前的反通胀趋势是这种趋势的延伸,政治不确定性比任何对经济本身的担忧都更重要。从这个角度看,2020年一系列的重大事件(如美国大选、经贸关系等)的动向就值得投资者密切关注。

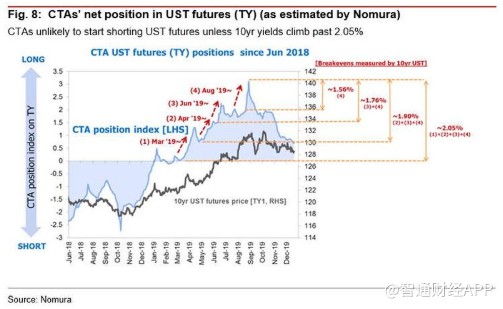

其次是关注追逐趋势的期货顾问(CTAs)是否参与了通货再膨胀的交易。尽管大多数的CTAs正在退出反通胀交易(如债券期货的多头头寸或大宗商品的空头头寸),但没有迹象表明他们在进一步采取行动。如下图所示,以通货再膨胀拐点为基准的美国国债为例,CTA已结清其在主要国债期货市场的大部分多头头寸。Takada认为,就算没有其他原因,追逐趋势的投资者也没有任何动力继续进行假定长期利率呈下降趋势的反通胀交易。也就是说,CTA尚未开始建立债券期货的空头头寸。

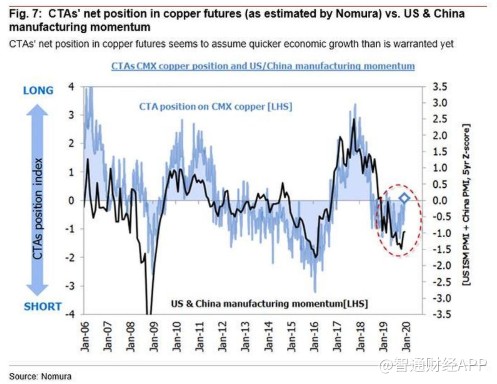

此外,目前CTA在COMEX铜期货和WTI原油期货中均持有少量市场中性头寸(下图方形区域),意味着从那时起,他们已转入观望模式。在这两个CTA头寸中,COMEX铜期货的总净头寸与全球制造业势头有着很强的相关性。野村证券认为,CTA目前在铜期货市场的地位,是以更快的经济增长速度为前提的。

最后,野村证券认为打算涉足通货再膨胀交易的投资者应关注是否出现了信贷扩张的信号。从历史上看,通货再膨胀的高峰期往往在政策当局主动扩大信贷之前出现的。投资者可以用24个月的夏普比率(风险调整回报率)来衡量长期持有在全球股票(MSCI ACWI)中的价值表现。

此外,还有一点值得注意的是,如下图所示:近期收益率曲线趋陡,主要与美联储“人为的操作”有关,而3M10Y曲线大幅变陡的唯一原因是,美联储所谓的“非量化宽松”将资产负债表扩大了近4000亿美元。

而接下来美联储所谓的“非量化宽松”的回归将给市场注入高达1万亿美元的流动性,将再次激起市场对通货再膨胀的担忧。正如摩根士丹利利率策略师所预计的那样,“美联储将在4月至5月期间扩大其资产负债表。在那以后,市场可能将再度面临一个没有美联储政策支持的局面。”

换而言之,在2020年4月之前,通货再膨胀不过是美联储制造的另一个假象。之后,全球债务将达到创纪录的255万亿美元,这将引发通货紧缩。

扫码下载智通APP

扫码下载智通APP