30家券商12月份经营数据全在这儿了!中金看好华泰(06886)银河(06881)

本文来源于中金研究报告,作者为分析师姚泽宇、蒲寒。

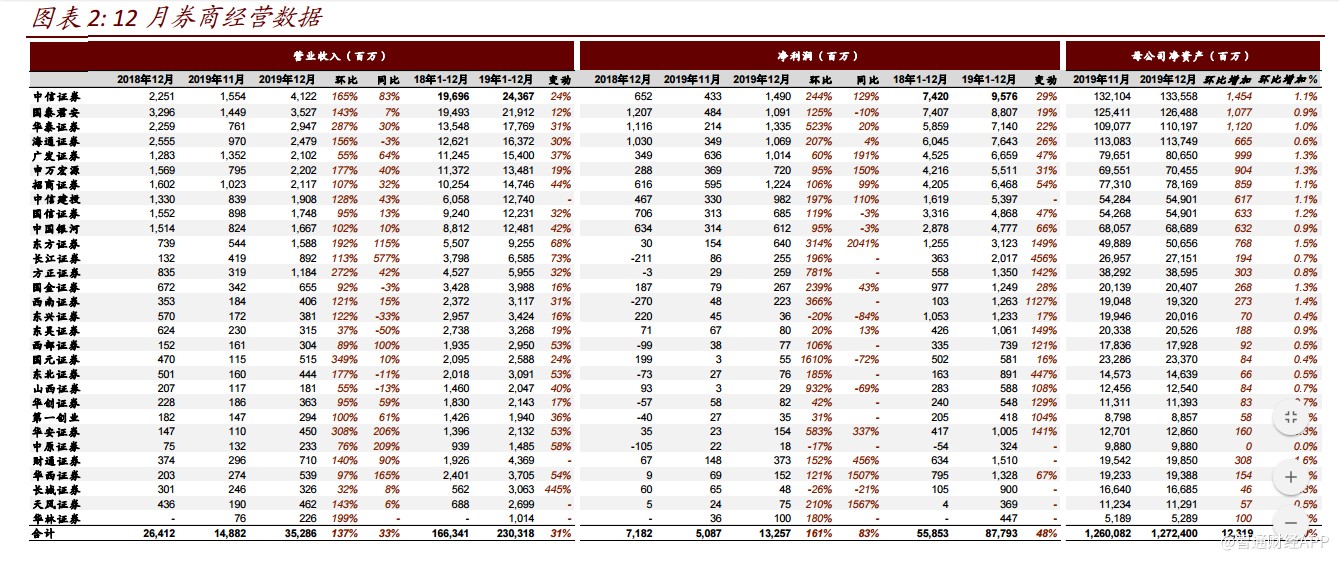

30家上市券商公布12月经营数据:单月营收合计353亿元,环比+137%/同比+33%;净利润合计133亿元,环比+161%/同比+83%。

19年全年业绩大涨收官:19年1-12月合计净利润同比+48%至878亿元,累计涨幅较上月扩大7ppt。考虑月报不含直投、另类投资、海外业务等子公司业绩,我们预计19年行业合并报表口径盈利增速将高于月报口径。

中金认为,投资、交易、投行全面向好带动12月业绩同/环比大幅增长,进一步推高全年业绩增速。往前看,今年1月以来主要股指延续上涨趋势、股票日均交易额近7500亿元,市场正反馈效应有望推动板块业绩及估值进入上行通道。

投资收入随市提振仍是业绩增长最主要贡献。12月沪深300指数+7.0%/创业板指+8.0%/中证全债+0.3%,同比于12M18:沪深300指数-5.1%/创业板指-5.9%/中证全债+0.5%、环比于11M19:沪深300指数-1.5%/创业板指-0.4%/中证全债+0.6%,主要股指表现显著改善。此外,月报口径不含科创板跟投以及直投业务的投资收益,实际投资收入波动可能更大。

交易活跃提升,带动经纪及两融业务向好:

1)12月股票日均交易额同比+92%/环比+26%至5,119亿元,月度交易额同比+111%/环比+32%。

2)信用业务方面,两融余额同比+35%/环比+6%至1.02万亿元。3)此外,12月科创板企业日均交易额~93亿元、占当月沪深交易额~1.8%。

IPO及再融资规模增长推动投行业务收入提升:

1)12月IPO融资额同比/环比+1679%/+26%至506亿元,截止12月底共有70家科创板企业上市(7月25家/8月3家/9月5家/10月7家/11月16家/12月14家)。

2)再融资金额同比+54%/环比+28%至1,363亿元。

3)企业主体债融资额同比+21%/环比-6%至1.3万亿元。

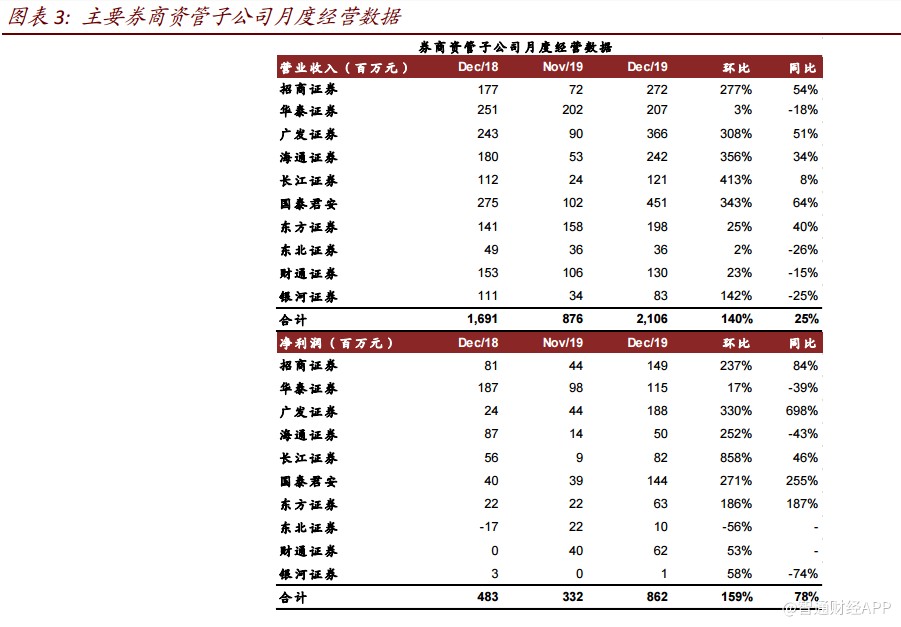

资管业务同比有所增长。据月报披露的10家资管子公司业绩来看:合计营收同比+25%、净利润同比+78%(环比考虑季末部分资管收入集中确认而不可比)。

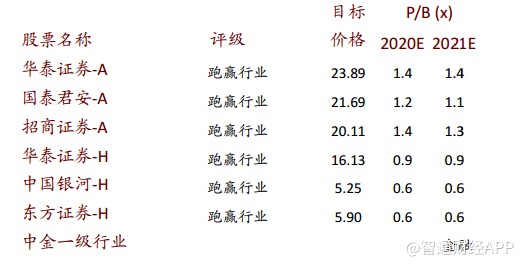

估值与建议

当前A/H大券商交易于2020年1.48x/0.87xP/B,中金重申看好板块的观点:

1)短期而言,在贸易摩擦缓和、流动性改善、市场风险偏好提升、资本市场改革持续落地的背景下板块有望复制过去两年的“开门红”行情、估值进一步修复至19年初高点;

2)中期来看,自上而下的资本市场改革与开放进程有望继续推动头部券商由估值提升到盈利改善;

3)长期来看,在机构业务、财富管理、产业投行以及以强大中后台建设和领先公司治理为基础的全业务链协同方面具备优势的公司,有望具备长期的alpha。

风险

交易回落、股/债市场大幅波动、市场改革不及预期。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP