联储“甩锅式”降息,意在何为?

本文来自微信公众号“文话宏观”,作者:张文朗 刘政宁。

摘要

3月15日,美联储紧急宣布一系列货币宽松政策,包括降低政策利率、鼓励再贷款、扩大资产购买规模、启动货币互换等。美联储未等到周四的议息会议,而是在周一亚洲市场开盘前宣布政策,反映了情势的紧急。这一举动也被市场戏称为“甩锅式”降息。

从政策内容来看,美联储希望尽快缓解流动性紧缩,帮助实体经济应对卫生事件冲击。尽管上周美联储刚刚提高回购额度,但银行体系未能及时为市场提供流动性。过去十年金融监管加强,很多银行(尤其是投行)的价格发现功能被大大削弱,他们已无力再充当市场的“稳定器”。

往前看,美联储将“亲自上阵”,视情况而加大宽松力度,比如扩大购买资产的范围。与2008年相比,美联储仍有一些政策工具尚未使用,未来还有空间,但美联储需加强与市场的沟通,避免使自身成为市场波动的来源。中期来看,货币政策无法阻止卫生事件扩散,要想稳定市场预期,还需靠各国出台更有力的“抗疫”和经济救助措施。

正文

美国时间3月15日,美联储紧急宣布一系列货币宽松政策,主要包括七个方面:

(1)将联邦基金利率从此前的1~1.25%下调至0~0.25%区间;

(2)降低再贷款窗口利率至0.25%,鼓励银行通过再贷款工具缓解流动性压力;

(3)鼓励银行充分利用美联储提供的回购窗口,为市场提供流动性;

(4)鼓励银行使用资本和流动性缓冲帮助实体经济;

(5)降低所有银行的存款准备金至零;

(6)扩大资产购买规模,未来数月购买5000亿美元国债,2000亿美元房屋抵押证券;

(7)与加拿大、欧元区、日本、瑞士央行进行货币互换。这些央行将每周为各自市场提供美元流动性。

此次政策调整的力度超出市场预期。美联储一次降息100 bp的情况非常罕见,过去二十多年从未发生。同时推出的其他政策力度较大,比如鼓励再贷款、扩大资产购买规模和范围等,这些都超出市场预期。时间点上,美联储并未等到周四的议息会议,而是在周一亚洲市场开盘前宣布相关政策,也反映了事态的紧急。这一举动也被市场戏称为“甩锅式”降息。

从政策内容来看,美联储主要希望解决两个问题:流动性紧缩和实体经济的困境。

上述政策中,第2、3、5、7项是针对流动性。尽管美联储于上周四紧急推出了5000亿美元的回购额度,但一级交易商认购并不积极,第一笔只成交780亿美元。但另一方面,美股、油价、美债、黄金同步共振下跌,主要货币兑美元互换基点大幅下降,FRA/OIS利差显著走阔,均反映出市场流动性紧缺。这表明流动性传导机制出了问题,美联储必须尽快修复,防止引发流动性危机。

第1、4、6项是针对实体经济。美联储在政策声明中表示,卫生事件将给经济前景带来下行风险,我们之前也提到,一些行业(如能源、航空、批发零售、餐饮住宿)将会受到较大冲击,资金流面临断裂风险。对此,降息和扩大资产购买规模有助于降低利率水平,帮助降低实体经济融资成本,而鼓励银行使用资本缓冲也能为实体经济提供更多信贷支持。

流动性之困,金融监管之殇。美联储采取如此大力度的政策,一个原因在于银行体系没能及时为市场提供流动性支持。过去十年美联储扩表、商业银行缩表,金融严监管越来越严,很多银行、尤其是投行的价格发现和做市功能被大大削弱。当流动性收紧时,这些银行首先保护自己的资产负债表,另外受限于金融监管和持续退化的业务能力,他们也无力再充当市场的“稳定器”。

相反,过去十年很多对冲基金充当了“中间人”的角色,但这些机构无法直接从美联储那里获得资金,在流动性收缩时他们也自身难保。其结果是,银行资金充足,对冲基金等非银机构资金紧缺,货币政策传导不畅。从这个角度看,流动性的困局部分是金融监管所致。

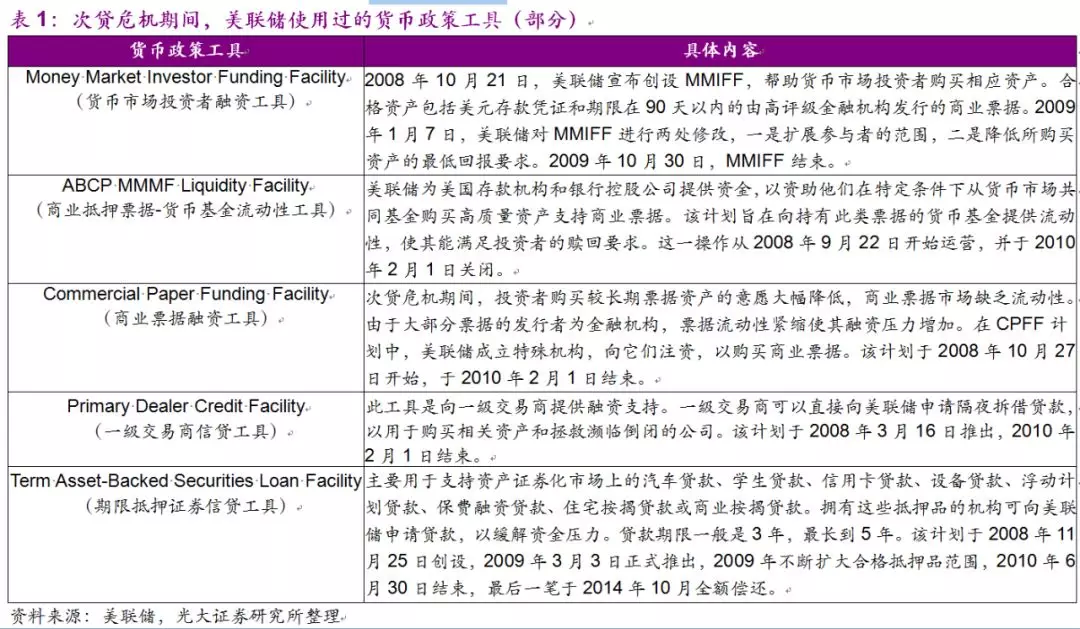

往前看,美联储货币政策仍有空间,但控制卫生事件还需靠公共卫生政策。当前美联储已经看到了流动性的问题,后续大概率将“亲自上阵”,视情况而扩大资产购买范围和规模,针对特定的行业提供救助。与2008年相比,美联储仍有许多政策工具尚未使用,比如向银行和货币基金提供定向流动性、购买商业票据、向资产抵押证券持有者提供贷款等(表1)。

美联储的政策工具还是比较充足的,对此市场无需过度担心。但美联储需加强与市场的沟通,避免使自身成为市场波动的来源。另外,中期来看,货币政策无法阻止卫生事件扩散,要想稳定市场预期,还需靠各国出台更有力的“抗疫”和经济救助措施,降低投资者的恐慌情绪,帮助居民和企业渡过难关。

(编辑:孟哲)

扫码下载智通APP

扫码下载智通APP