平安研究:流动性冲击蔓延,美国市场这两个信用风险点值得关注

本文来自平安研究。

近日,全球资本市场从避险模式切换到现金为王的流动性风险模式。以美股为代表的主要国家风险资产连续多日大幅调整,3月12日开始,风险资产与避险资产开始同时下跌,市场进入追逐现金的流动性风险模式。市场流动性风险迫使各国央行加入降息队伍,北京时间3月16日美联储继本月3日降息50BP以后再次大幅降息100BP,将联邦基金利率目标区间下调至零至0.25%的超低水平,然而美国三大股指期货继续大幅下跌。

本次美联储救市缺乏抓手,直接购买股票面临制度性障碍,流动性风险可能演化为信用风险。与以往经济危机相比,本轮市场调整中并没有受到“挤兑”风险的金融机构,使得美联储缺乏一个直接救助的对象,于是市场开始关注美联储直接购买股票这一方案。

但是从历次危机来看,美国对联储直接干预股市非常谨慎,程序上也需游说国会改变立法,创设一系列制度安排。从国际上看,日本央行自2010年开始购买股票ETF,我国香港地区金融监管局在1997年亚洲金融危机期间也直接参与股票市场,在联储降息空间已经用尽的情形下,后续联储动作值得关注。

近期美国货币基金已经有赎回迹象,公司债市场也有大幅波动,流动性风险若无法有效控制,下阶段可能演化为信用风险。

美国市场存在两大结构性信用风险点,分别为高杠杆的消费类企业和投机级油气生产商。我们认为美国企业部门整体杠杆率偏高,但这一指标主要衡量的是全部债务压力,企业部门的短期偿债指标仍然比较稳健。分行业来看,消费类行业短期偿债指标偏弱,叠加公共卫生事件和高杠杆的多重影响,信用风险值得担忧。

油气行业受到石油谈判破裂的拖累腹背受敌,但行业更多展现出分化格局:投资级企业杠杆率较低,偿债压力不大;投机级油气企业缺乏流动性储备,极度依赖债务滚动,我们预计本轮油价调整对行业冲击幅度可能大于2015年,盈利预期弱化会加剧行业信用收缩。目前油气行业垃圾债规模大约为1700亿美元,占全部公司债市场的比重为4%。

整体而言,外部风险给境内债市带来机会,中期利好债市,但短期内忍受市场高波动也几乎是必然的。

风险提示:若全球货币政策放松不及预期,可能加大全球市场波动风险。若海外疫情发展超预期,全球企业生产受到影响,不排除有发生金融危机的可能。若未来海外企业信用风险爆发落地,可能引起金融市场动荡。

01从避险模式到现金为王的流动性风险模式

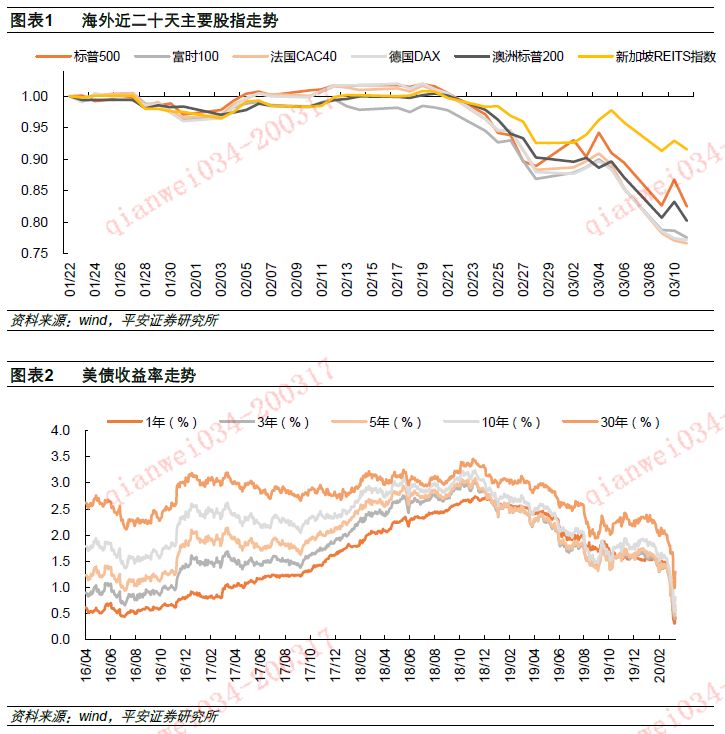

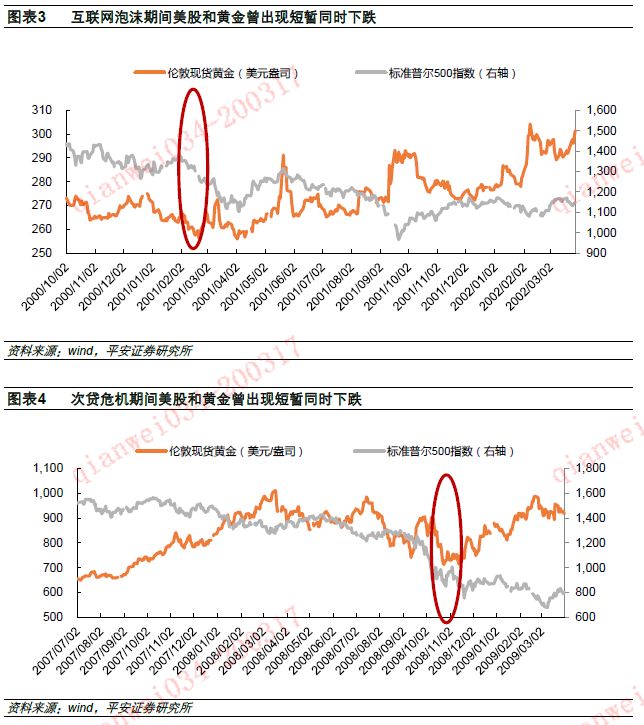

近日,全球资本市场从避险模式切换到现金为王的流动性风险模式。以美股为代表的主要国家风险资产已连续调整20余日,避险资产美债则连续多日大幅收涨。截至3月15日北京时间24点,美国一周内发生第二次熔断,同时泰国、菲律宾、韩国、巴基斯坦、印尼、巴西和加拿大均出现罕见的熔断,美股三大指数均跌逾9%;欧洲stoxx600指数下跌11%;英国富时100指数下跌10.87%;VIX盘中逼近70,创2008年危机以来的历史高点。进入3月12日以后,风险资产与避险资产开始同时下跌,市场进入追逐现金的流动性风险模式,避险资产代表黄金日内跌幅超过6%,比特币跌幅超过20%。

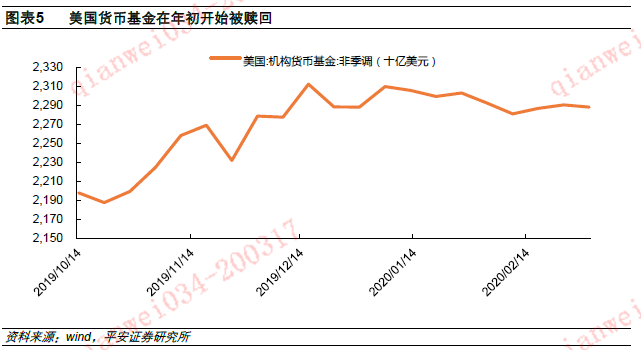

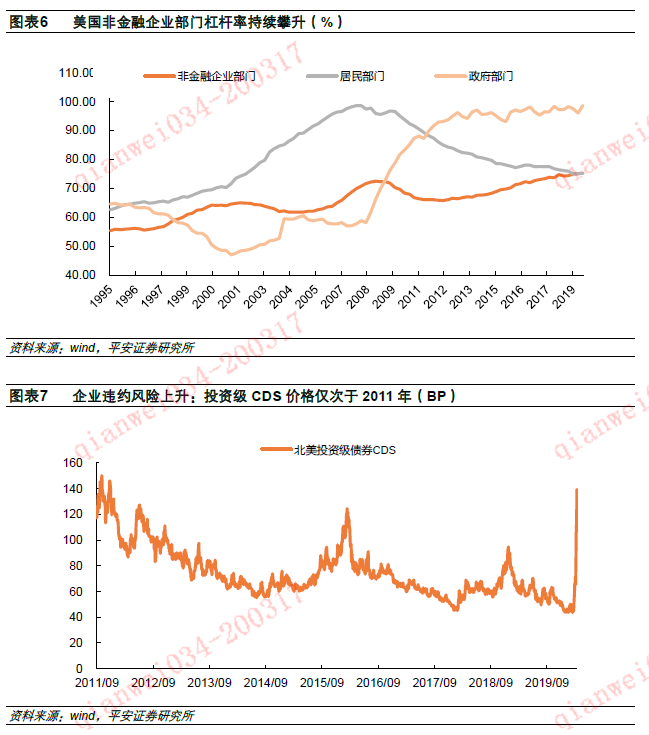

从1979-1982年的滞涨危机、1990-1991年美国银行体系信用危机、2001年互联网泡沫危机和2008年次贷危机来看,资产的表现都分为两个阶段。第一阶段市场处于情绪恐慌时期,投资者纷纷涌入黄金、美债等避险资产,风险资产表现不佳;但随着风险资产的大幅调整,市场逐渐产生对流动性的担忧,避险资产在此时遭到大幅抛售,进入现金为王时代。

02美联储直接购买股票存在制度障碍,流动风险可能演化为信用风险

历史上,美联储救市手段之一是通过向挤兑机构(商业银行)注入流动性,但本轮缺乏注资对象。在2008年次贷危机乃至更早之前的1990-1991年信用体系危机中,美联储作为最后贷款人的角色直接向处于流动性旋涡中的商业银行提供流动性。2008年雷曼破产后,高盛和摩根士丹利从投资银行转变为商业银行,以终身享受联邦紧急贷款项目。但本轮危机似乎并没有直接面临挤兑或者破产的机构,使得美联储缺乏注入流动性的抓手,因此由美联储直接购买股票列入考虑方案。

美国对联储直接干预股票一直很谨慎,也面临着制度障碍。

首先,从历次股灾救市来看美国政府和美联储并没有直接干预股市,包括1987年股灾、2001年网络泡沫破灭以及2008年次贷危机,联储救市措施包括提供流动性、降息减税以及救助处于危机边缘的金融机构。

其次,联储购买股票需要推动国会通过并创设一系列规则,包括如何购买、怎样定价、未来如何卖出或持有等,后续仍需观察。

最后,从其他国家的经验来看,央行直接干预股市是非常时期的非常之举,需面临较大的道德风险问题,可能扰乱市场定价。

1997年香港股灾中,香港政府和金融监管局同时进入股市和汇市进行干预,但当时主要目的是狙击国际游资对香港金融市场的冲击。日本央行早在2010年开始买入股市ETF,2020年3月2日和6日日本央行买入日本上市的ETF规模累计达到2000亿日元,单日买入额均创下历史新高。

流动性风险通过货币市场、债券市场向企业部门信用风险传递。在低利率环境的滋养下,美股已经连续走出超过十年长牛,大量投资者选择通过ETF投资股票指数,当股价势头大幅反转时,指数基金在短期存在巨大的赎回压力。

2020年初以来,当公共卫生事件在中国蔓延时,美国货币基金已经开始被赎回。美国的货币基金主要投资于商业票据,这是许多美国公司获取短期融资的重要市场,这意味着流动性风险可能通过这一途径向信用风险传递。

03信用风险之一:高杠杆消费类企业值得担忧

美国市场目前有两大信用风险点,分别为企业部门的高杠杆和油价大跌对依赖垃圾债的油气行业带来冲击。我们认为高杠杆问题短期内相对可控,主要原因在于杠杆率衡量的是整体债务压力,而这些高杠杆企业短期偿债指标仍然比较稳健,但是消费类行业短期偿债指标偏弱值得担忧。油气行业中的投资级企业杠杆率较低,偿债压力不大,风险在于垃圾级油气企业,这部分债券规模大约为1700亿美元,占全部公司债市场的比重为4%。

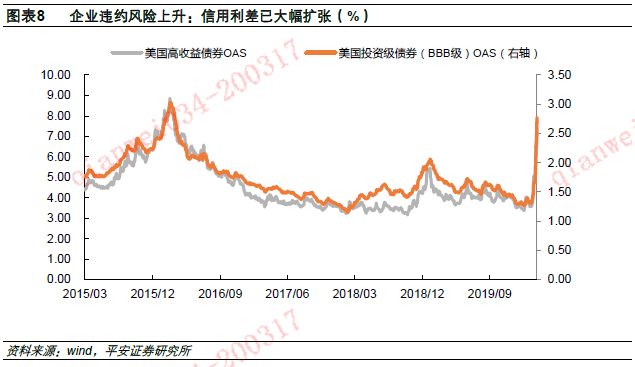

高杠杆企业整体短期风险相对可控,但部分消费类企业风险值得担忧。近几年美国非金融企业部门杠杆率持续攀升,在发债回购股票的浪潮中美国上市公司已经把杠杆用到极致,大量企业实际杠杆率已经超过100%,这使得金融体系对利率变化颇为敏感。事实上,美国市场对信用风险的预期已经大幅上升,信用利差大幅走阔。北美CDX指数(包含125种CDS资产)大幅跳升,接近2011年的历史高点;美国高收益债利差也从3月初的4.9快速上升至6.5,接近2016年初高峰,也体现了这种担忧。

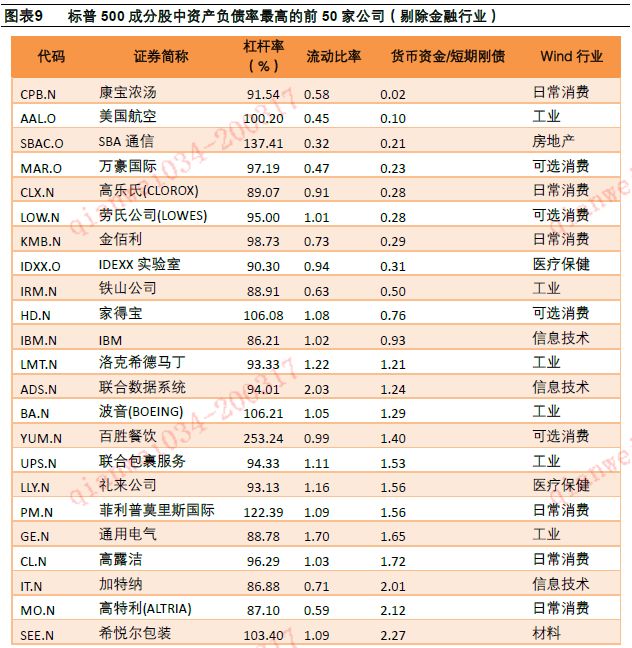

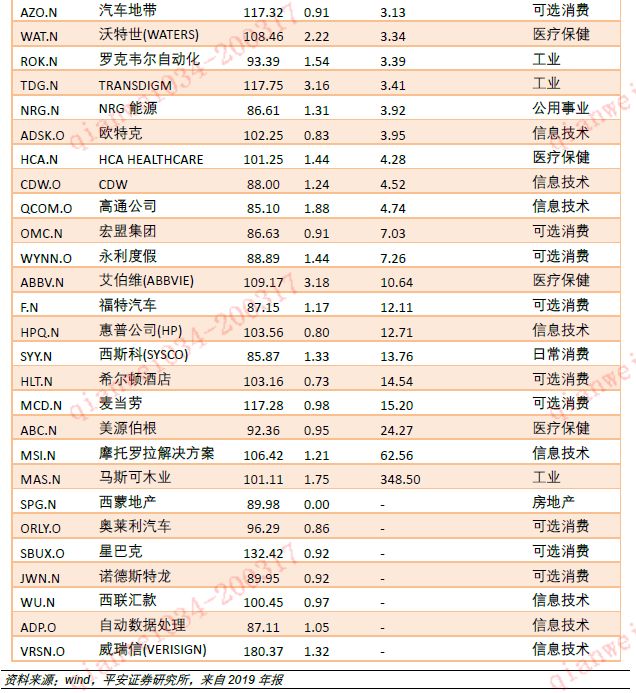

我们以标普500成分股中杠杆最高的前50家公司(剔除金融行业)为样本来观察,这些企业资产负债率均超过85%,中位数大约为96%,排名前三位的行业分别是可选消费(26%)、信息技术(22%)和工业(18%)。进一步观察,样本企业流动比率中位数为1.02,货币资金/短期刚性债务中位数为3.34,说明整体短期偿债压力尚可;但值得关注的是,康宝浓汤(CPB.US)、美国航空(AAL.US)、SBA通信(SBAC.US)、万豪国际(MAR.US)等消费类行业的流动比率明显较低,或面临一定的短期偿债压力。

04信用风险之二:投机级页岩油企业短期流动性风险高

页岩油是石油的一种,是美国重要的战略资源。根据EIA,美国页岩油资源丰富,技术可采资源量约580亿桶,占全球的16.8%,其页岩油开发走在全球前列。2019年预计全美页岩油产量为770万桶/日,约占美国全部石油产量的63%左右。

油价跌破美国页岩油企成本线,由此可能引起企业停产,打击全球产业链和美国经济。3月6日,OPEC与俄罗斯在维也纳会议上就减产协议的谈判破裂,OPEC、俄罗斯与美国三大产油方供给量都处于历史峰值附近,而原油价格跌破历史低位。除非后续谈判出现缓和,否则产能高峰运行叠加公共卫生事件影响下需求走弱,将使得油价长期维持在低位。

截至3月12日,布油期货结算价格达到33.85美元/桶,已经超过rystad测算的美国页岩油企48-52美元/桶的成本价格。美国页岩油企业以私企为主,这意味着油价持续低于成本线以后,部分油气企业不得不面临停产的困境。2019年,国际油价在55-60美元/桶左右时,美国已经有超过30家油企申请破产。2020年,页岩油企业破产潮似乎又将来临。

基于不同油价情景假设测算,2020年行业受到冲击幅度大概率高于2015年。近十年来,美国石油开采基本处于上升的趋势,2015年页岩气革命以后,美国石油开采成本大幅跳升至新台阶,随后资本扩张暂缓,技术逐渐成熟,石油开采成本大幅下行后保持平稳。我们测算了不同情境下美国油气企业平均营业利润率,假设生产成本分别为45美元/桶和52美元/桶,2020年石油均价分别为20美元/桶、40美元/桶和55美元/桶,则营业利润率会下滑至-108%至5.45%这一区间,受冲击幅度大概率高于2015年。

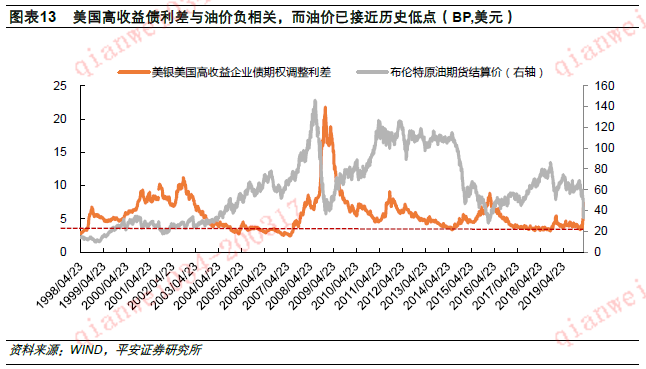

此外,页岩油企与垃圾债市场关系密切,流动性冲击将通过债市增加企业的再融资压力。发行公司债是页岩油企业重要的融资途径之一,特别是高收益债(三大评级BBB-及以下)。根据Bloomberg数据,截至2020年3月10日美国能源型企业(ICB行业分类)公司债存量规模为4779亿美元,占全市场比重的12.33%;高收益债的存量规模为1772亿美元,占美国高收益债总规模的比重为14.88%。从数据来看,油价与高收益债利差存在明显的负相关。若流动性冲击持续,页岩油企业的债务滚动将面临很大的压力。

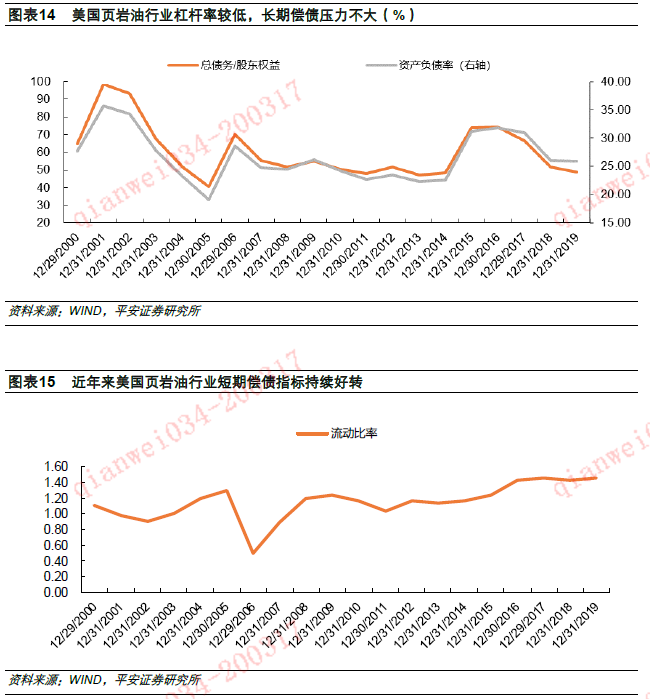

页岩油行业整体偿债压力并不大,投资级稳健,但垃圾级企业面临较大短期流动性风险。美国油气行业在2015年页岩油技术突破后加了一波杠杆,随后市场担忧页岩油企业风险的呼声较高,行业开始了缓慢去杠杆。

截至2019年末,代表标普500油气价格开采指数指示的行业平均资产负债率为25.87%,总负债/股东权益为48.60%,处于近十年来行业中位数附近且与其他行业相比明显偏低。代表短期偿债压力的流动比率持续上升至2019年的1.45,与2017年持平,处于行业峰值附近,显示出行业整体抗风险能力仍相对较好。

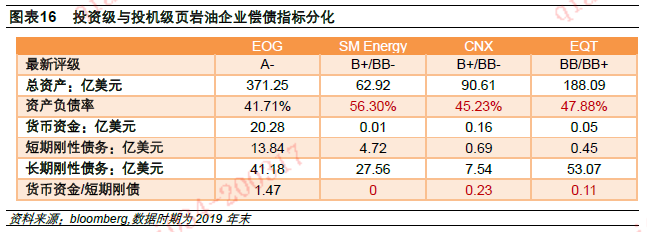

但是从样本分析视角,我们看到页岩油行业处于明显分化的状态,投资级企业经营稳健,安全垫高,而投机级企业面临较大的短期流动性风险。投资级企业以EOG公司(EOG.US)为例,这家创立于休斯顿的公司属于全美五百强企业,目前最新评级为A-,货币资金对短期债务覆盖比率为1.47,意味着当油价大幅低于成本时适当停产维持最小开支能够支撑超过一年时间。

高收益级发行人,我们分别分析了SM Energy(SM.US)、康索尔能源(CNX.US)和EQT(EQT.US)三家企业,他们的最新信用评级分布在BB-到BB+。近期垃圾债市场价格已经反馈对部分油气企业的不信任,其中SM Energy发行的总规模4.77亿美元的公司债从90美分跌到了42美分,我们相信这几家企业基本能够代表美国投资级油气企业的状况。

截至2019年末,SM、CNX和EQT三家公司的资产负债率在45%-56%,显著高于行业平均水平,其中EQT的长期刚性债务规模相对于资产也非常高。短期偿债指标方面,三家公司的货币资金/短期刚性债务覆盖率均没有超过0.23,其中SM公司保有在手资金仅有1万美元,几乎对短债没有覆盖,这使得企业债务到期极度依赖经营性现金流入或债务滚动,否则将直接陷入违约。

05外部风险为境内债市带来机会,但短期难以避免高波动

疫情在海外进一步发酵,持续激发市场的恐慌情绪,与往年经济危机相比,目前包括美国在内的世界主要经济体都徘徊在0利率或负利率,货币政策失灵但又不得不放,财政政策受制于债务压顶。近几年美国经济积累的高杠杆问题加剧了金融体系的脆弱性,石油谈判破裂进一步增加了市场对油气行业信用风险的担忧。我们看到美国市场的流动性风险可能持续向信用风险传递,两大风险点分别为高杠杆的消费类企业和投机级油气生产商,对股市和债市都将带来较大冲击。

我们认为美国已经进入实质上的经济危机模式,下阶段QE扩容乃至干预股市都有想象空间。

06风险提示

1)全球货币政策超预期,若全球主要经济体货币政策放松不及预期,可能加大全球股市、债市波动风险;

2)海外公共卫生事件发展超预期,若海外公共卫生事件发展继续恶化乃至失控,全球企业生产受到影响,不排除有发生金融危机的可能;

3)海外信用风险超预期,当前高收益债收益率已经大幅上行,若未来海外企业信用风险爆发落地,可能引起金融市场动荡。

扫码下载智通APP

扫码下载智通APP