国金证券:澳优(01717)2019年完美收官,2020年有望持续向上,维持“买入”评级

本文来自国金证券。

业绩简述

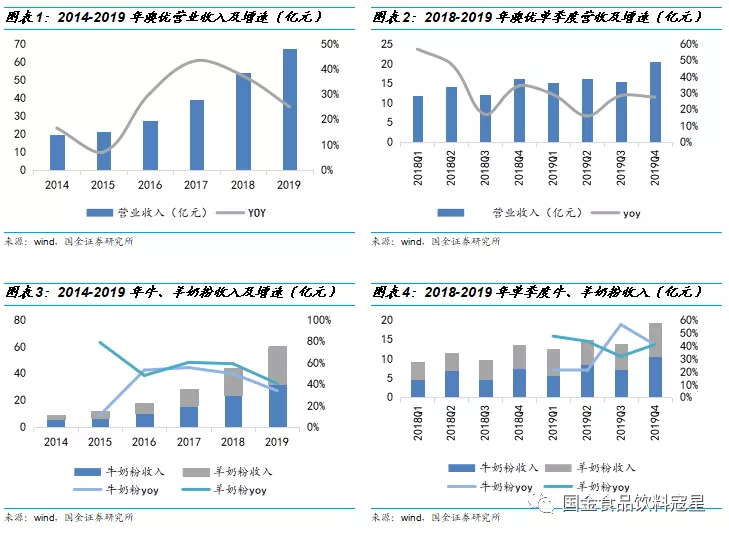

澳优(01717)于3月17日发布2019全年业绩,全年实现营业收入67.36亿元(同比+25.0%),归母净利润8.78亿元(同比+38.3%),若撇除金融衍生工具损益,经调整后归母净利润9.42亿元(同比+62.0%)。

业绩点评

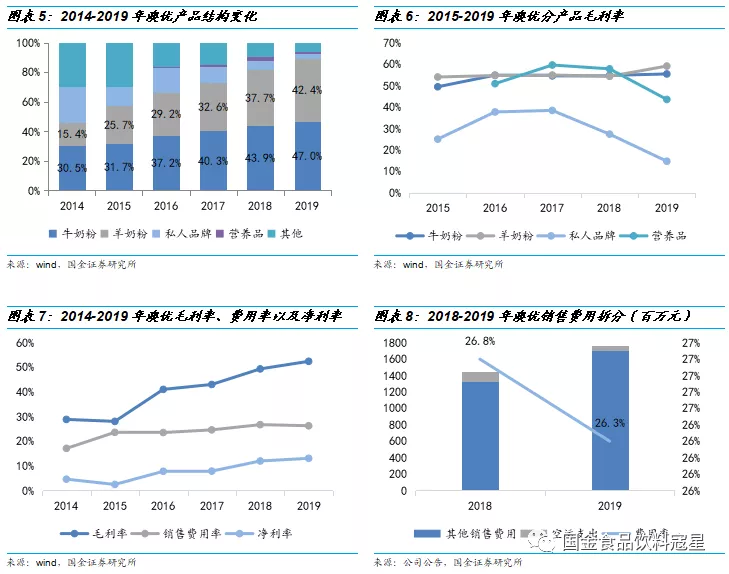

19年完美收官,自有品牌奶粉表现亮眼。澳优实现营业收入67.36亿元,同比+25.0%,主要受自有品牌业务拉动(同比+36.9%)。其中牛奶粉受新注册配方增量带动,全年收入同比+33.8%;羊奶粉受益于渠道持续优化下的单店质量提升,全年仍然维持着较高的增长态势(同比+40.5%)。由于公司将更多资源倾斜在自有品牌,贴牌业务收入有所下降。此外,19年是营养品的调整年(同比-12.8%),主要在于苏芙拉的外包商处于调整更换期,产出有所下降,整体营养品业务受到影响。公司19年不断拓展营养品布局,计划20年推出益生菌产品,我们预计20年营养品有望恢复增长。

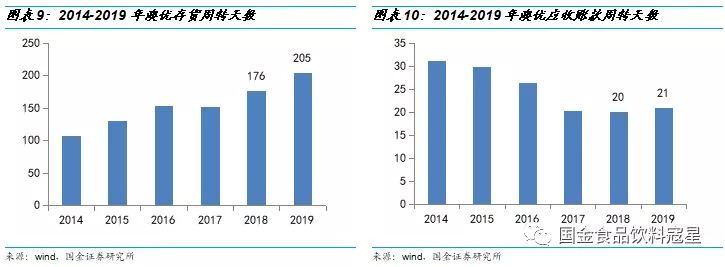

产品结构优化助力公司毛利率提升,物流结构调整促使费用率有所下降。2019年公司实现毛利率52.5%,同比+3.1pct,主要在于拥有较高毛利率的自有品牌业务占比提升7.8pct。费用端来看,尽管2019年公司加大了品牌的宣传与投放,但2019年销售费用率同比下降-0.5pct,主要与物流结构的改变有关,19年公司铁路运输占比上升,空运费用率下降1.2pct。2019年净利率提升1.1pct至13.1%,调整后净利率提升3.2pct至14.0%。

19年虽历经坎坷,但仍然不断前行,基本面有望持续向上。2019年公司虽经历了两次机构做空,但在此期间也经受住了市场的考验,同时也在工厂、配方、渠道、品牌建设等多个方面实现突破。虽然有疫情扰动以及更加激烈的行业竞争,但公司规划全年整体收入增速不低于20%,其中牛奶粉目标增速20-25%,羊奶粉目标增速25-30%,仍然较为积极。根据我们当前跟踪来看,目前公司线上增速较高,带动整体收入增长,销售模式调整取得较好的效果,一季度有望迎来开门红。

盈利预测

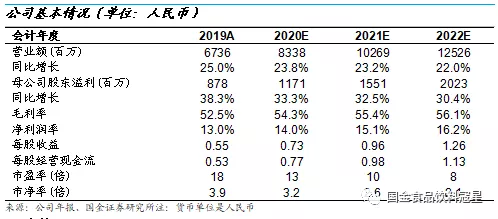

我们预计公司20-22年收入分别实现83.4/102.7/125.3亿元,分别同比+23.8%/23.2%/22.0%;归母净利润分别实现11.7/15.5/20.2亿元,分别同比+33.3%/32.5%/30.4%;EPS分别为0.73/0.96/1.26元,对应PE分别为13X/10X/8X,维持“买入”评级。

风险提示

需求下滑/行业竞争加剧/羊奶粉增长不达预期/海外疫情超预期/食品安全

报告全文

19年完美收官,自有品牌奶粉表现亮眼。澳优2019年实现营业收入67.36亿元,同比增长25.0%,主要受自有品牌奶粉业务拉动:全年实现自有品牌婴幼儿奶粉60.23亿元,同比增长36.9%(其中四季度自有品牌业务实现收入19.13亿元,同比增长40.7%)。分业务来看:

牛奶粉受新注册配方增量带动,全年实现收入31.67亿元,同比增长33.8%,其中19Q4实现收入10.52亿元,同比增长40.7%。若撇除新注册配方增量贡献,我们预计牛奶粉全年同比增速也在25%以上,仍有较高的增长。

羊奶粉全年实现收入28.56亿元,同比增长40.5%,其中19Q4实现收入8.61亿元,同比增长40.7%,增速环比三季度提升9.2pct,公司核心逻辑得以验证。19年公司对佳贝艾特渠道进行了持续优化,单店质量有所提高,全年仍然维持着较高的增长态势。

私人品牌(贴牌代工业务)表现相对不佳,其中代工业务全年收入为2.02亿元,同比下降40.3%,主要在于公司资源有所倾斜,将工厂产能更多分配给高毛利、高增速的自家品牌奶粉,因此代工业务以及其他副产品收入(如牛油等)有所减少,但整体产品结构也更为优化。

19年是营养品的调整年,全年实现营养品收入1.19亿元,同比下降12.8%。19年公司主要产品苏芙拉的外包商(主要负责包装设计)处于调整更换期,产出有所下降,因此整体营养品业务受到影响。公司在19年也在营养品上做了很多事情,包括收购丰华生技、云养邦,并计划于20年推出益生菌产品,我们预计20年营养品有望恢复增长。

产品结构优化助力公司毛利率提升,物流结构调整促使费用率有所下降。2019年公司实现毛利率52.5%,同比提升3.1pct,主要在于拥有较高毛利率的自有品牌奶粉业务占比提升7.8pct至89.4%(2019年牛奶粉毛利率为55.5%、羊奶粉毛利率为59.1%,均高于公司整体毛利率)。分产品来看,2019年牛奶粉与羊奶粉毛利率均有同比提升(分别提升0.7pct、4.8pct),主要在于荷兰新工厂产能利用率提升导致的摊销成本下降以及牛奶粉中高端占比的进一步提升。费用端来看,尽管2019年公司加大了品牌的宣传与投放(佳贝艾特与悠蓝分别签订代言人,同时加强了线上广告与赞助投放),但2019年销售费用率仍有同比下降(同比-0.5pct至26.3%)。销售费用率的下降主要与物流结构的改变有关,19年公司铁路运输占比上升,空运支出大幅下降(2019年空运费用0.62亿元,同比下降45%),空运费用率下降1.2pct,是导致销售费用率下降的主要原因。

毛利率提升+费用率下降推动净利率提升1.1pct,调整后净利率提升3.2pct至14.0%。2019年公司实现归母净利润8.78亿元,同比增长38.3%,若撇除非经性损益(2019年金融衍生工具带来的公允价值亏损为0.64亿元),经调整后归母净利润实现9.42亿元,同比增长61.9%。从上述分析来看,毛利率的提升以及净利率的下降共同推动澳优净利率的提升:2019年净利率提升1.1pct至13.1%,而调整后净利率也提升3.2pct至14.0%。

存货周转天数有所提升,应收账款周转稳定。2019年公司存货周转天数为205天,较2018年提升29天,我们认为主要原因有两点:1)澳优工厂主要位于海外,而海外产品若要运输至国内则需要通过当地质检,其中荷兰的质检尤为严格。2019年3月份公司拿到新注册配方,但由于质检审批时间拖累导致新品货物有所积压,未能及时输送国内;另外,2019年三季度时佳贝艾特检验工厂系统被黑,同样导致佳贝艾特产能供应不足(所以Q3羊奶粉增速环比下滑),也因此拖慢了存货周转。2)铁路运输虽成本较低,但速度不比空运,物流结构的调整也进一步导致存货周周转效率变慢。此外,2019年澳优应收账款周转天数为21天,同比基本持稳,也反映出了澳优与经销商之间较为稳定的合作关系。

2019年虽经历坎坷,但公司依然在各个方面持续前进。2019年公司虽经历了两次机构做空,但在此期间也经受住了市场的考验。此外,公司还在各个方面持续实现突破:1)工厂以及配方注册速度如期进行,荷兰Pluto工厂和Hector工厂正式揭牌,新西兰PNL工厂获得中国海关总署批准注册登记,19年已通过15个系列45个配方;2)产品矩阵持续优化(发布海普诺凯萃护新品以及成人羊奶粉营嘉),进军益生菌领域,拓展营养品业务,稳步迈入“黄金十年”战略的第二阶段;3)发力品牌建设,赋能渠道,澳优加快营运平台从数字化到智慧化的升级,完善精准会员服务模式,品牌服务水平和效率不断提升;4)保障上游供应,公司计划于荷兰投资建设新基粉塔,以及一些处理羊奶与羊乳清蛋白的设施(预计基粉年产能3.5万吨,羊乳清蛋白年处理量4400吨,预计2022年落成),以保障公司未来羊奶粉的上游供应。

疫情下及时调整销售模式,一季度有望迎来开门红。公司反馈,疫情下澳优及时转变为线上营销模式,叠加消费者持续囤货行为,我们认为影响较为有限。同时公司也在不断协助终端进行物流配送,整体供应链照常进行。此外,公司海外主要工厂距离疫情爆发区域非常远,生产照常进行,一带一路保障中欧班列正常运行,物流一切正常。我们认为,公司未来门店仍将不断优化,牛羊奶粉有望继续维持较高增长,同时营养品在经历2019年调整后有望恢复增长,基本面有望持续向上。虽然有疫情扰动以及更加激烈的行业竞争,但公司规划全年整体收入增速不低于20%,其中牛奶粉目标增速20-25%,羊奶粉目标增速25-30%,仍然较为积极。根据我们当前跟踪来看,目前公司线上增速较高,带动整体收入增长,销售模式调整取得较好的效果,一季度有望达成公司全年目标增速。当前估值仅为13倍,较前期已处于低位,建议重点关注。

盈利预测

我们预计公司20-22年收入分别实现83.4/102.7/125.3亿元,分别同比+23.8%/23.2%/22.0%;归母净利润分别实现11.7/15.5/20.2亿元,分别同比+33.3%/32.5%/30.4%;EPS分别为0.73/0.96/1.26元,对应PE分别为13X/10X/8X,维持“买入”评级。

风险提示

需求下滑/行业竞争加剧/羊奶粉增长不达预期/海外疫情超预期/食品安全。

附:财务预测表

扫码下载智通APP

扫码下载智通APP