中金:下调美国2020年GDP预测至负增长

本文来自微信公众号”中金点睛“。

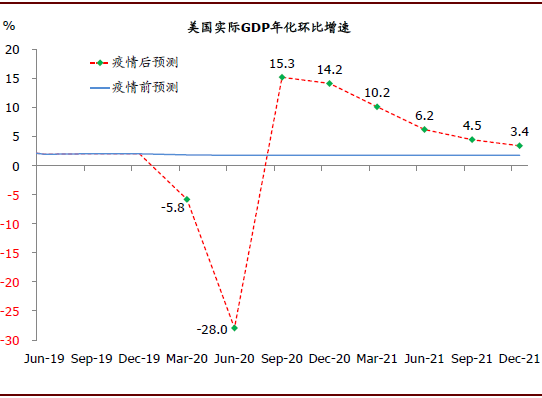

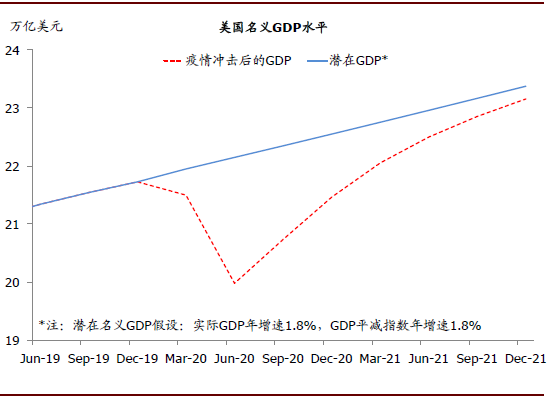

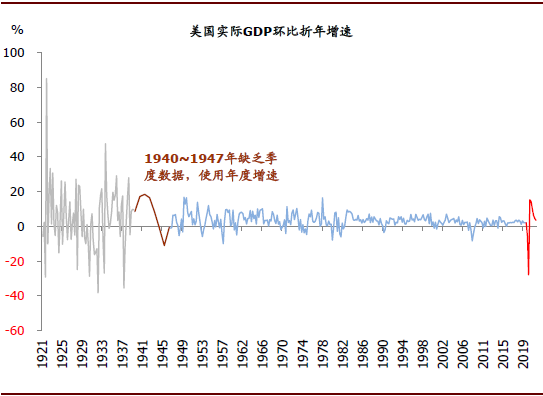

鉴于美国公共卫生危机加剧,我们下调美国2020年实际GDP预测至负增长。虽然近期美国货币和财政宽松加码,但我们预计尚难完全抵消公共卫生危机对经济的负面冲击,其经济可能经历1&2季度深度负增长、但随后逐步修复的深V型走势,预计Q1/Q2/Q3/Q4实际GDP年化环比增速分别为-5.8% /-28% /+15.3% /+14.2%,全年增速-4.0%。

摘要

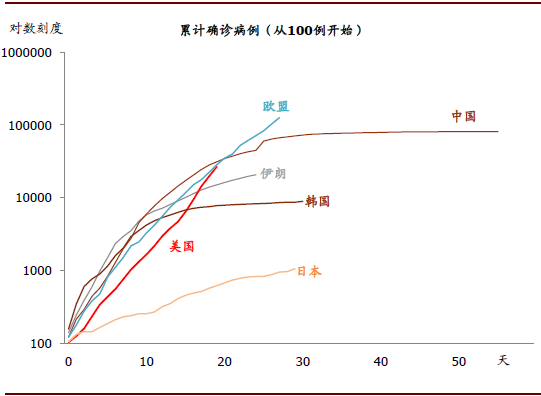

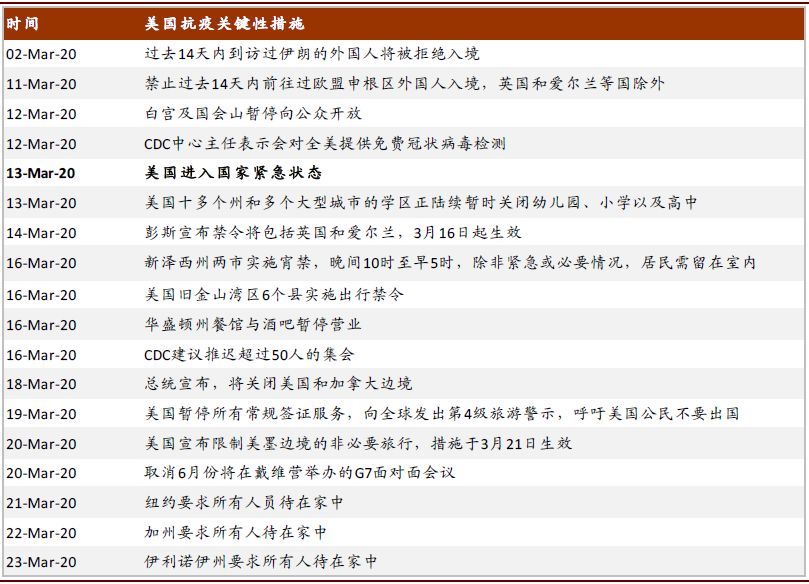

公共卫生危机迅速加剧,美国按下“暂停键”。3月3日确诊人数突破100人后,美国公共卫生危机迅速加剧。截至3月22日,确诊人数上升至26,747人。美国13日宣布进入紧急状态后,应对措施不断升级,基本按下“暂停键”。

公共卫生危机升级对美国经济需求和生产均将造成冲击。参照中国经验,公共卫生危机进入高峰爆发期、但应对措施升级后(T=0),1个月左右有望有效遏制[1]。因而,我们预计的基准情形是,美国公共卫生危机高峰从3月下旬持续至4月末,对经济负面影响高峰也在这一期间,随后负面影响将逐步减小:

1. 依赖于人与人接触的服务消费首当其冲。我们将服务消费根据对人与人接触需要分类,预计严重受影响的,如博彩、团体游,高峰时期90%活动停止;较受影响的,如公共交通、影院、体育比赛等,高峰时期80%活动停止;部分受影响的,如餐饮住宿,高峰时期70%活动停止。其余服务业可能也一定程度受影响,但幅度相对更小。根据其在GDP中比重,我们预计3月下旬至4月末高峰时期这些服务消费停滞将导致期间GDP比正常水平下降6.6%。

2. 建筑投资也部分受影响。根据中国相关经验,以及美国部分建设项目取消情况看[2]我们预计高峰时期建筑施工下降20%,房产交易下降50%,这两项在高峰时期将导致GDP比正常水平下降1.4%。

3. 供给侧制造业开工可能下降。为避免重复计算,在计入商品生产开工下降对经济影响后,我们不再统计公共卫生危机对居民商品消费、出口、及外国游客本地消费影响;不过计入批发零售这两个流通环节。我们假设高峰时期制造业开工下降20%,批发零售同幅度下降。加总看,高峰时期开工下降将导致GDP比正常水平下降4.7%。

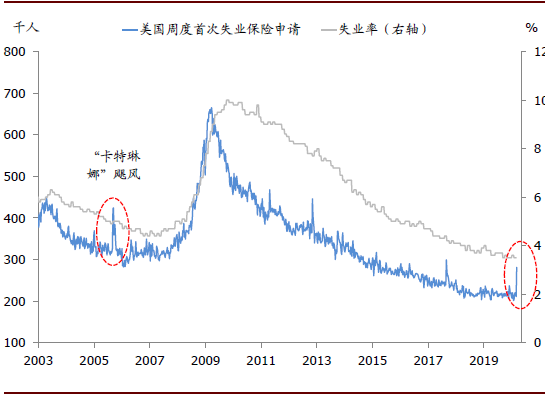

综上,我们预计美国2020年实际GDP在1~2季度深度负增长,其中2季度年化环比负增长28%,同比负增长7.4%,随后逐步回升。这其中已计入近期美国政府将推出规模1万亿美元财政刺激的预期。据奥肯定律,我们预计2季度经济下探过程中,失业率最高可能上行5个百分点左右。

政策应对:货币和财政政策治标,遏制公共卫生危机治本。美联储未来可能侧重于疏通实体经济融资的政策,包括重启TALF,甚至直接购买公司债。

美债和美元:我们预计10年期美国国债收益率年中触底于0.75%,年末回升至1.0%左右,主因经济修复及赤字率扩大;预计美元指数在“美元荒”暂缓、避险情绪消退后,将于年末回落至95~98区间。

我们的预测综合考虑了下行和上行风险。下行风险包括,美国或者其它地区控制不力;失业率上升较快冲击居民收入、以及企业现金流压力加大均可能带来违约风险;欧洲银行和主权债务风险和新兴市场货币风险。上行风险包括,公共卫生危机控制效果好于预期或政策刺激力度大于预期。

正文

I. 公共卫生危机加剧,美国经济按下“暂停键”

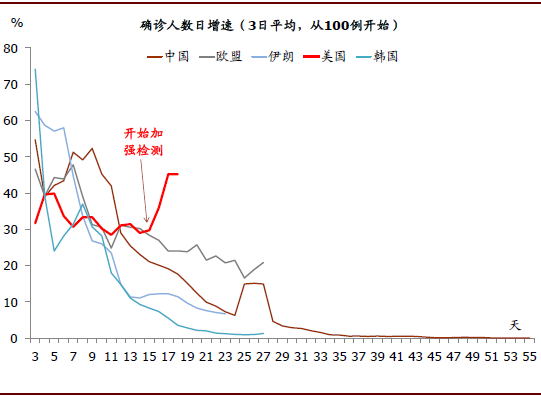

美国公共卫生危机迅速加剧。3月3日确诊人数突破100人后,美国公共卫生危机迅速加剧。近期其加强检测后发现大量存量感染者,近3天日均增速确诊增速达42%,也即不到两天翻一倍的节奏。截至3月22日,其确诊人数上升至26,747人,仅次于意大利和中国。如果这一趋势延续,其确诊人数可能较短时间超过意大利和中国。

美国经济基本按下“暂停键”。随着公共卫生危机加剧,美国13日宣布进入紧急状态,应对措施也不断升级。对外,美国已禁止来自欧盟旅客入境,且关闭对加拿大边境;对内,其虽然尚未实施全国性“封城”,但加利福尼亚州等经济重镇已要求所有人员待在家中。

图表: 美国新冠确诊人数攀升至仅次于欧盟和中国

资料来源:WHO,中金公司研究部

图表: ......且近期增速依然较高

资料来源:WHO,中金公司研究部

图表: 美国13日宣布全国进入紧急状态,应对措施不断升级,基本按下“暂停键”

资料来源:华尔街日报,华盛顿邮报,中金公司研究部

II. 美国经济可能经历1&2季度深度负增长、但随后逐步修复的深V型走势

公共卫生危机升级对美国经济需求和生产均将造成冲击。参照中国经验,公共卫生危机进入高峰爆发期、但应对措施升级后(T=0),1个月左右有望有效遏制。因而,我们预计的基准情形是,美国公共卫生危机高峰从3月下旬持续至4月末,对经济负面影响高峰也在这一期间,不过在公共卫生危机缓和后,其对经济的负面影响也将逐步减小:

依赖于人与人接触的服务消费首当其冲。我们将服务消费根据对人与人接触需要分类,预计严重受影响的,如博彩、团体游,高峰时期90%活动停止;较受影响的,如公共交通、影院、体育比赛等,高峰时期80%活动停止;部分受影响的,如餐饮住宿,高峰时期70%活动停止。其余服务业可能也一定程度受影响,但幅度相对更小。根据其在GDP中比重,我们预计3月下旬至4月末高峰时期这些服务消费停滞将导致期间GDP比正常水平下降6.6%。

建筑投资也部分受影响。根据中国相关经验,以及美国部分建设项目取消情况看,我们预计高峰时期建筑施工下降20%,房产交易下降50%,这两项在高峰时期将导致GDP比正常水平下降1.4%。

供给侧制造业开工可能下降。为避免重复计算,在计入商品生产开工下降对经济影响后,我们不再统计公共卫生危机对居民商品消费、出口、及外国游客本地消费影响;不过计入批发零售这两个流通环节。我们假设高峰时期制造业开工下降20%,批发零售同幅度下降。加总看,高峰时期开工下降将导致GDP比正常水平下降4.7%。

综上,我们预计美国2020年实际GDP在1~2季度深度负增长,其中2季度年化环比负增长28%,同比负增长7.4%,随后逐步回升。这其中已计入近期美国政府将推出规模1万亿美元财政刺激的预期。据奥肯定律,我们预计2季度经济深度下探过程中,高峰时期失业率可能上行5个百分点左右。

图表: 公共卫生危机冲击较为明显的各类行业

资料来源:Haver Analytics,中金公司研究部

图表: 美国经济按下暂停键后,我们预计其2季度增长深度下探,年化环比增速-28%

资料来源:Haver Analytics,中金公司研究部

图表: 4月高峰时期,产出可能比潜在水平低10%左右,不过公共卫生危机缓和后有望逐步收敛

资料来源:Haver Analytics,中金公司研究部

图表: 2020年2季度实际GDP环比降幅,可能是二战结束以来下探幅度最深的一次

资料来源:Haver Analytics,中金公司研究部

图表: 首次申请失业救济人数在3月第二周迅速攀升,意味着劳动力市场压力增大,失业率可能很快上升

资料来源:Haver Analytics,中金公司研究部

III. 政策应对:货币和财政政策治标,遏制公共卫生危机治本

公共卫生危机加剧,美联储和财政部有必要为金融市场、企业和家庭提供流动性支持以渡过难关:

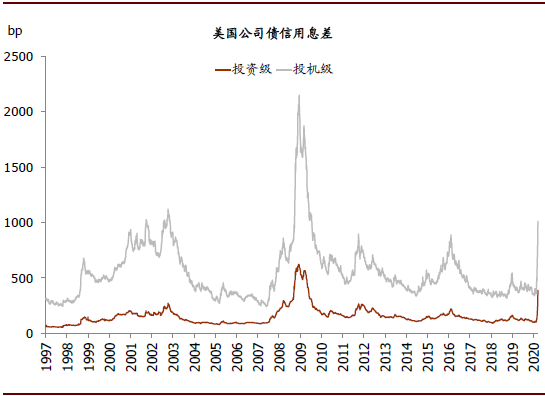

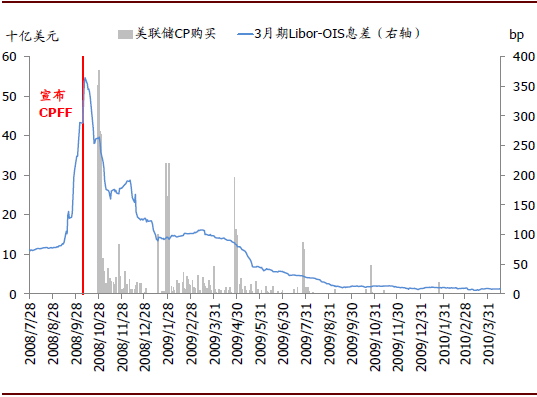

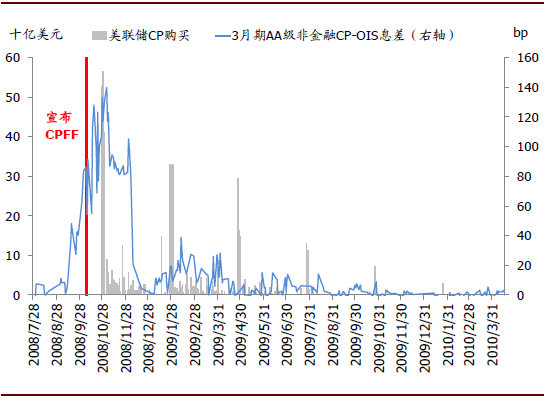

提供充足美元流动性,保证金融市场正常运作。在公共卫生危机发酵期间,市场不可避免情绪紧张,造成近期的公司债信用息差飙升、股权风险溢价调升;风险资产的调整令避险情绪上升,也导致美元现金需求上升,全球美元流动性紧张,金融条件收紧。如果任其发展,金融条件的收紧将令本已经面临公共卫生危机冲击的实体经济雪上加霜。作为应对,美联储已经出台一系列政策,包括重新降息至零下限,重启7000亿美元QE,鼓励银行使用贴现窗口等,均有助于改善市场流动性。美联储重启商业票据购买,对缓和高评级企业(金融和非金融)短期融资压力可能有所帮助。

目前为止,资本市场情绪似乎尚未完全稳定。但如果有必要,我们预计美联储将毫不犹豫在这方面进一步加码,为市场提供流动性,包括扩大QE购买规模等。

直接帮助缓解实体经济融资压力。随着在未来一段时间继续处于高峰期,实体经济企业将面临一段时期现金流大幅下滑压力,期间如果不能获得及时融资,甚至有可能技术性破产。类似地,对于家庭而言,未来一段时期其工资收入可能下降;甚至部分人员因被解雇而暂时性失去收入来源;但另一方面,家庭的房贷及基本生活却依然需要现金流支出。我们认为,美联储未来可能侧重于帮助实体经济获得信贷的政策,其中包括重启资产定期资产担保证券贷款机制(Term Asset-Backed Securities Loan Facility , TALF),甚至向国会要求授权购买公司债。

不过,这方面财政政策可能更加具备指向性。当前美国国会正在酝酿的“第三阶段”财政刺激计划中,不仅包含向家庭直接发放现金,也包括向小企业提供贷款等。这对于家庭和企业顺利度过公共卫生危机冲击高峰期将可能起到较大帮助。

不过,我们再次强调,货币和财政政策,更多是帮助企业和家庭尽力渡过公共卫生危机带来的经济压力较大时期难关,尤其是在2季度,但这些只是治标之策。而从根本上解决问题的治本之策,依然在遏制公共卫生危机发展,尽快进入“平台期”,让制造业复工,居民出门消费和活动,经济生活恢复正常化。

图表: 近期美国资本市场动荡,公司债信用息差快速上升

资料来源:Bloomberg,中金公司研究部

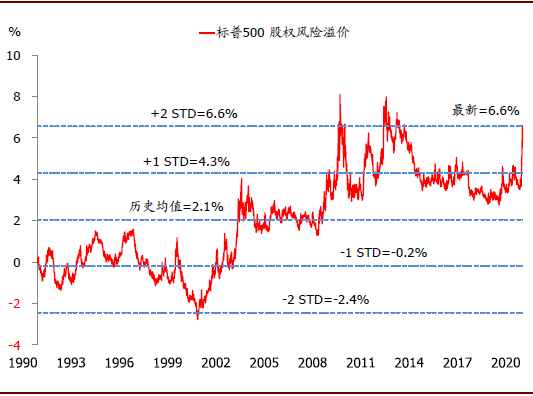

图表: 标普500股权风险溢价接近历史均值两倍标准差以外

资料来源:Bloomberg,中金公司研究部

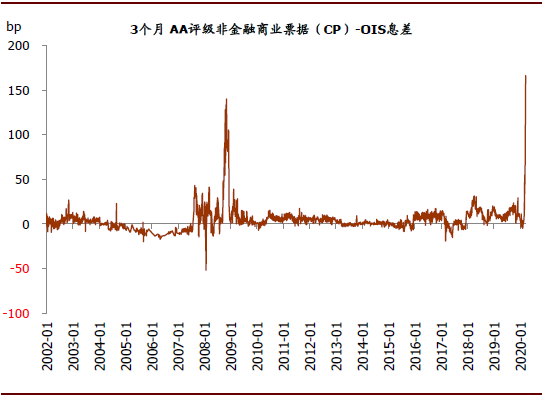

图表: 企业短期融资的商业票据市场融资利率 -OIS息差也跳升

资料来源:Bloomberg, 中金公司研究部

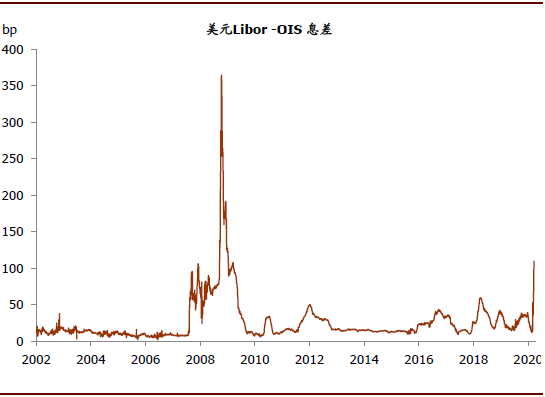

图表: 美元Libor-OIS息差也上升幅度较大,显示美元流动性偏紧张

资料来源:Bloomberg, 中金公司研究部

图表: 2008年10月宣布商业票据购买工具后,Libor-OIS息差回落

资料来源:Bloomberg, 中金公司研究部

图表: 商业票据-OIS息差也在购买实施后下降

资料来源:Bloomberg, 中金公司研究部

IV. 预计美国国债债券收益率温和回升,美元温和回落

我们预计10年期美国国债收益率年中触底于0.75%,年末回升至1.0%左右,主因经济修复及赤字率扩大。

我们也预计美元指数在“美元荒”暂缓,因避险情绪消退后,将于年末回落至95~98区间。

图表: 我们预计10年期美国国债收益率年中触底于0.75%,年末回升至1.0%左右

资料来源:Bloomberg, 中金公司研究部

图表: 预计美元指数在“美元荒”暂缓,因避险情绪消退后,将于年末回落至95~98区间

资料来源:Bloomberg, 中金公司研究部

V. 对下行风险和上行风险的考虑

我们的预测综合考虑了下行和上行风险:

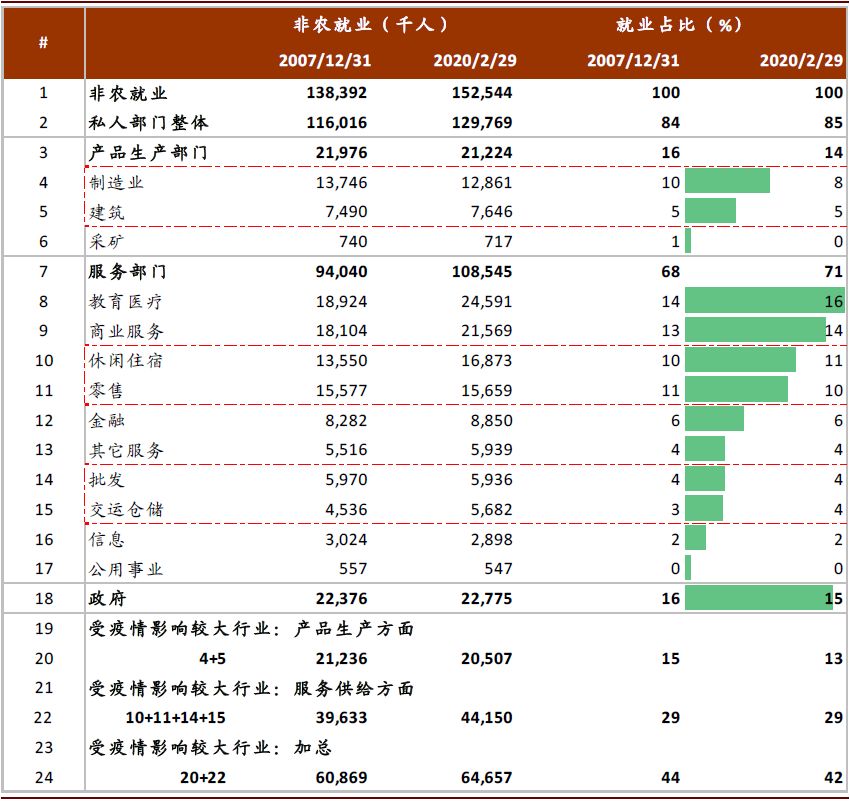

下行风险方面,如果美国或者其它地区公共卫生危机控制不力,令公共卫生危机持续过久,失业率上升较快冲击居民收入、以及企业现金流压力加大均可能冲击家庭和企业资产负债表,带来违约风险。从非农就业数据看,占总就业42%左右的行业可能受公共卫生危机直接冲击。这意味着此次经济深度下探中,失业率上升可能是广泛且幅度较大的。此外,摩根大通银行对60万家小企业统计显示,小企业现金储备近中位数仅仅为27天左右,其中餐饮等行业仅仅为16天。

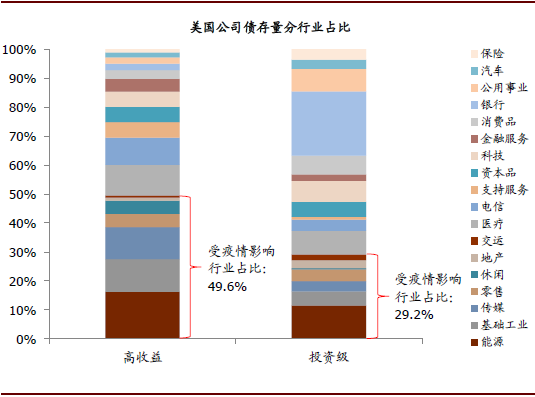

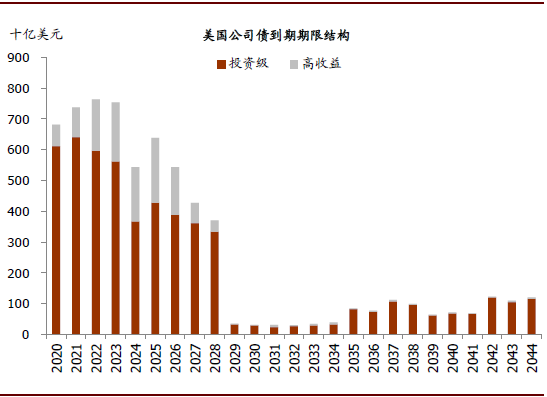

因而,公共卫生危机持续的时间长度,就显得极为关键。公共卫生危机持续越久,家庭和企业现金流承担的压力就越大,其资产负债表出现永久性问题甚至违约的可能性越大。我们提示尤其关注美国高息债企业的现金流压力。

上行风险包括,公共卫生危机控制效果好于预期或政策刺激力度大于预期。尤其关注美国财政政策刺激是否超过我们已经计入的1万亿美元左右的力度。

图表: 较多行业就业可能受到公共卫生危机直接冲击

资料来源:Haver Analytics, 中金公司研究部

图表: 美国公司债可能受公共卫生危机影响行业占比,投资级为29.2%,高收益债则高达49.6%

资料来源:Bloomberg,Factset,中金公司研究部(数据截至2020年3月22日)

图表: 美国公司债到期压力较大

资料来源:Bloomberg,中金公司研究部

(编辑:玉景)

扫码下载智通APP

扫码下载智通APP