东方证券(03958)19年年报点评:投资收益大幅增长,资管业务保持优势

本文来源微信公众号“欣琦看金融”,作者国泰君安分析师刘欣琦/高超,文内评级及估值主要针对东方证券A股。

导读:

东方证券(03958)金融资产持续扩张,股票和债券配置均衡,后续投资和资管业务收入持续增长可期,减值计提充足为后续业绩释放奠定基础。目前东方证券A股2020年PB 1.16倍,增持。

投资要点:

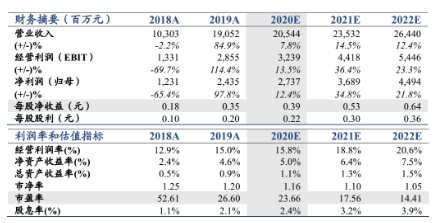

维持“增持”评级,维持目标价13.77元/股,对应2020年P/B1.72倍。公司2019年营收/归母净利润为190.5亿/24.4亿元,同比+85%/+98%,ROE 4.61%,同比+2.2pct,低于我们预期,主要受减值计提增加影响。投资收益同比大增557%,是公司盈利高增的主要驱动;资管/经纪/投行/利息净收入分别同比-24%/+14%/-8%/+2%。公司金融资产持续扩张,股票和债券配置均衡,后续投资和资管业务收入持续增长可期,减值计提充足为后续业绩释放奠定基础。考虑疫情对2020年权益市场扰动,我们调整公司2020-22年EPS至0.39/0.53/0.64元(调前20-21年0.44/0.52元),增持。

投资收益大幅增长,主动资管规模持续扩张。1)公司自营投资收益同比+555%,金融资产规模较年初+50%,投资收益率回升至5.1%(18年为0.6%)。期末669亿交易性金融资产中债券/股票占比分别为46%/12%,配置相对均衡。2)期末公司主动资管规模达2212亿,较年初+12%,资管收入同比下降预计受管理费率下降影响,东证资管资管业务净收入行业排名第2,保持领先优势。3)公司19年代买证券净收入市占率1.46%,排名行业第20,与2018年持平。期末两融余额132亿,较年初+29%;代销收入同比+7.5%。4)19年公司IPO/再融资/非金融公司债主承销规模分别-16%/+77%/+1.5%。

股票质押减值计提充分,为后续业绩释放奠定基础。19年末公司股票质押余额较年初-15%至205亿,累计计提18亿减值(2019年计提9.7亿),拨贷比达8.8%,后续计提压力下降明显,为业绩释放奠定基础。

催化剂:资本市场改革创新政策落地。

风险提示:权益市场波动对公司投资和资管业务带来不确定性。

(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP