摄像头芯片(CIS)市场预计2022年将达230亿美元,手机,汽车和安防成主要领域

本文来自微信公众号“半导体风向标”,作者:吴文吉、陈杭。

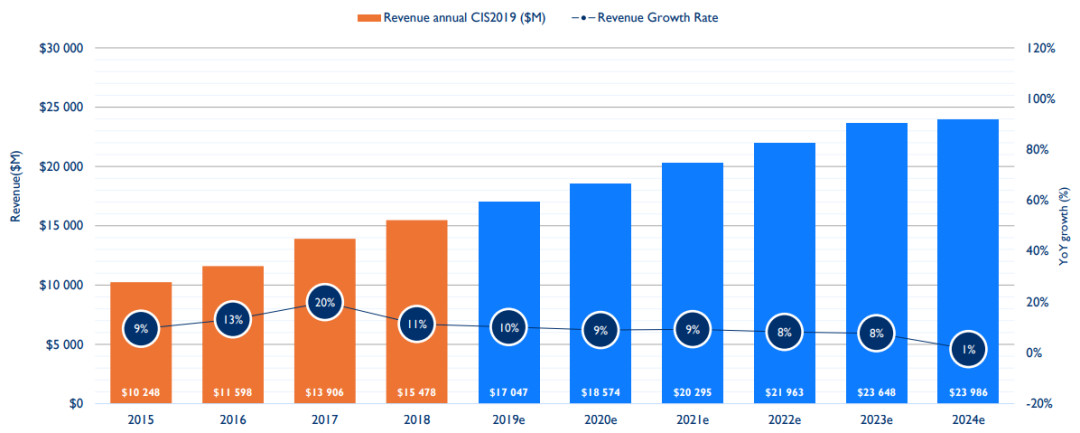

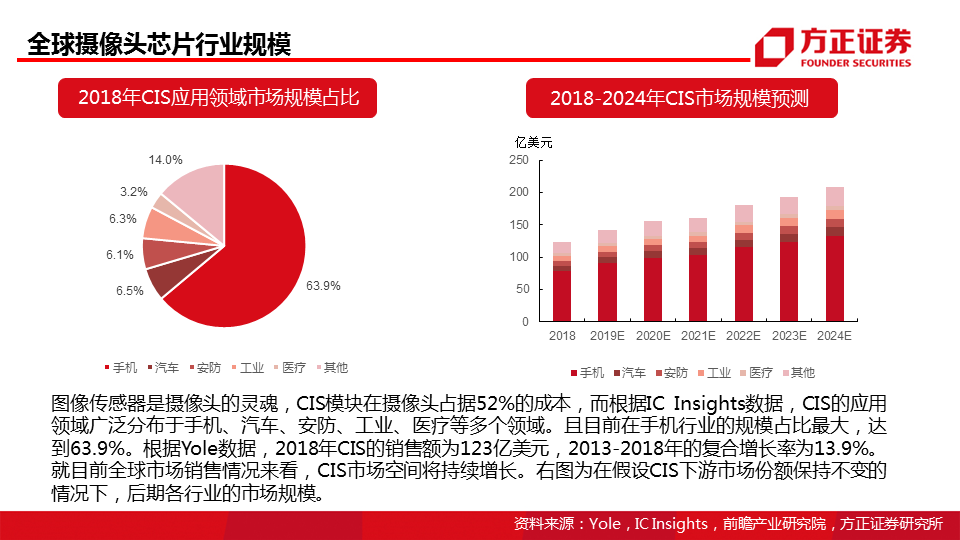

市场空间对比:根据国际知名资讯机构Yole的数据显示,2019年CIS市场160-170亿美元,预计到2022年会接近230亿美元。CIS封装占比20%,对应2022年预计会有46亿美元的市场。

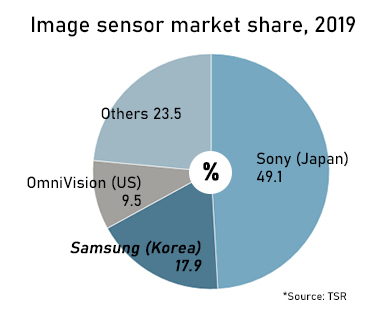

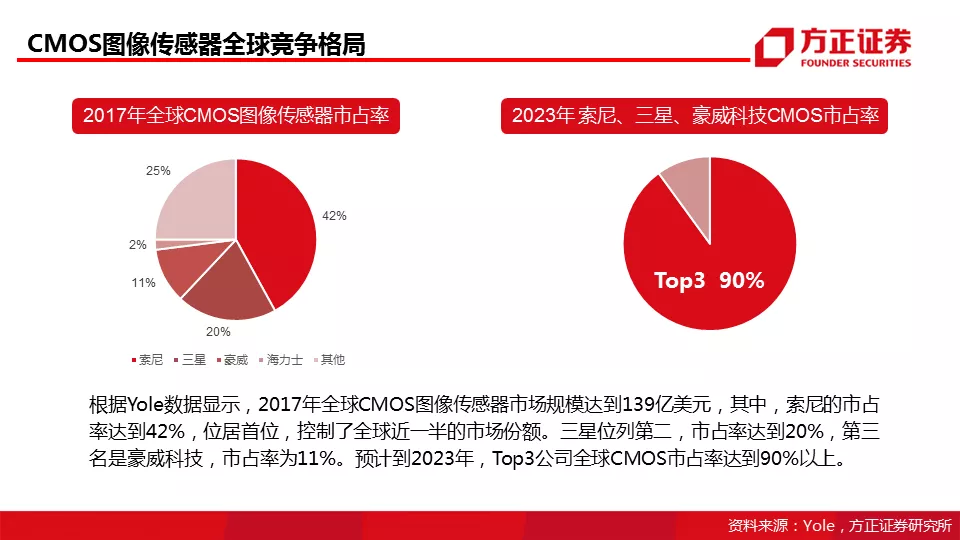

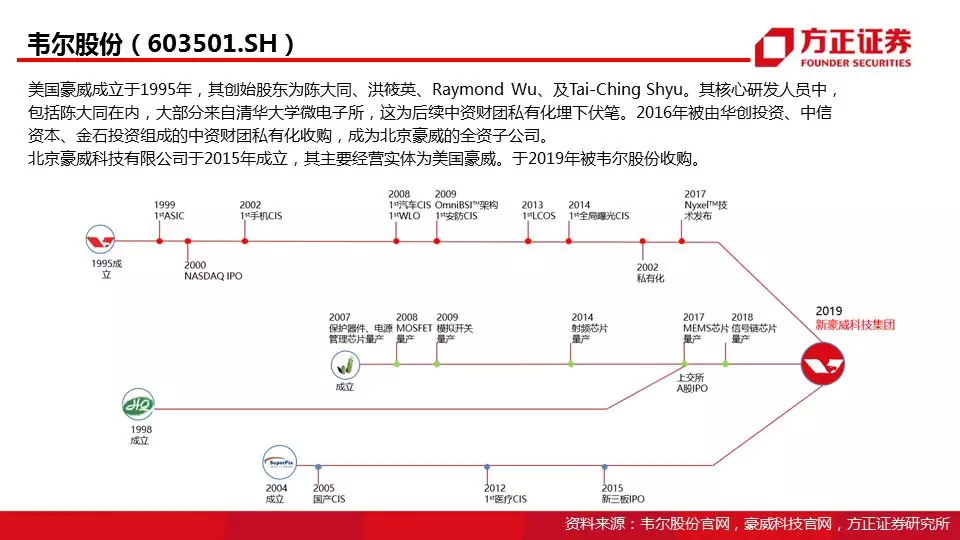

竞争格局对比:20多年前豪威科技开发了第一款嵌入式CIS到现在,CIS行业没有真正新进入的玩家,只有索尼三星和豪威,其他的小公司都是从这3家公司里面跳槽或者挖团队建立起来的。CIS封装行业主要是中国台湾和大陆企业,19年底精材科技关闭12寸CIS封装线之后,全球主流的两条12寸封装线只有在晶方科技和华天科技。

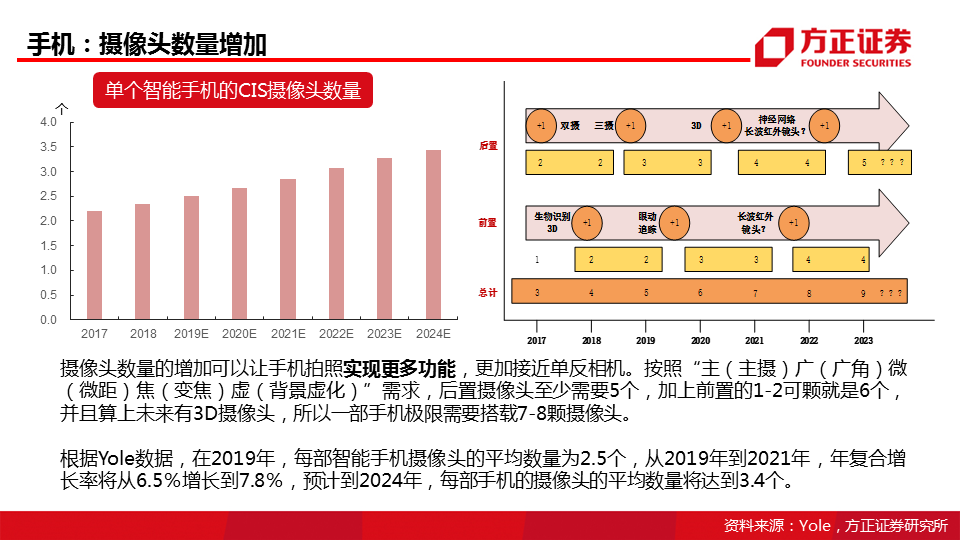

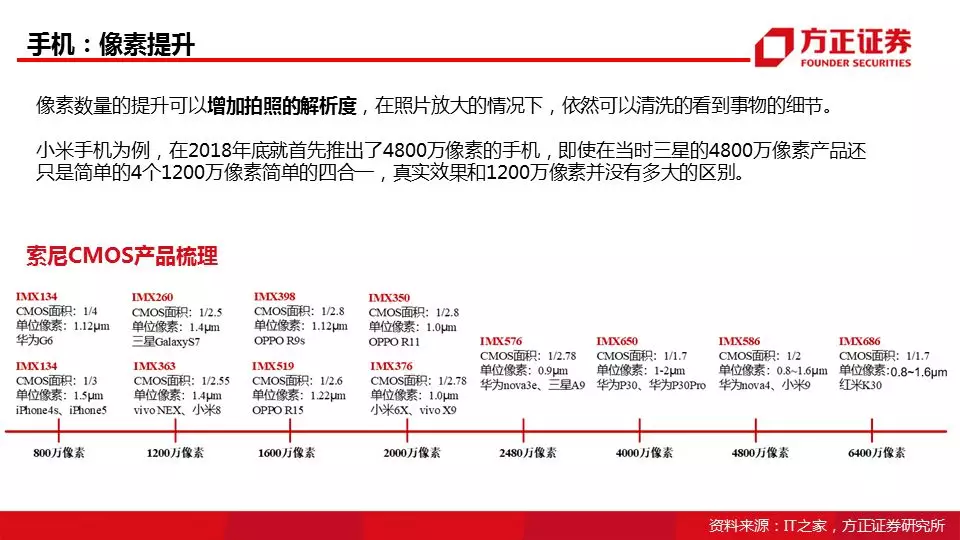

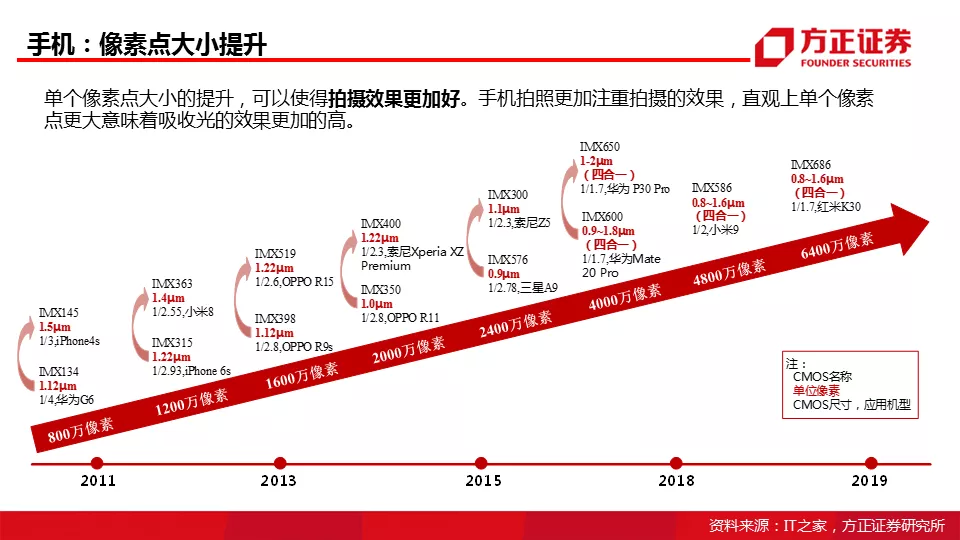

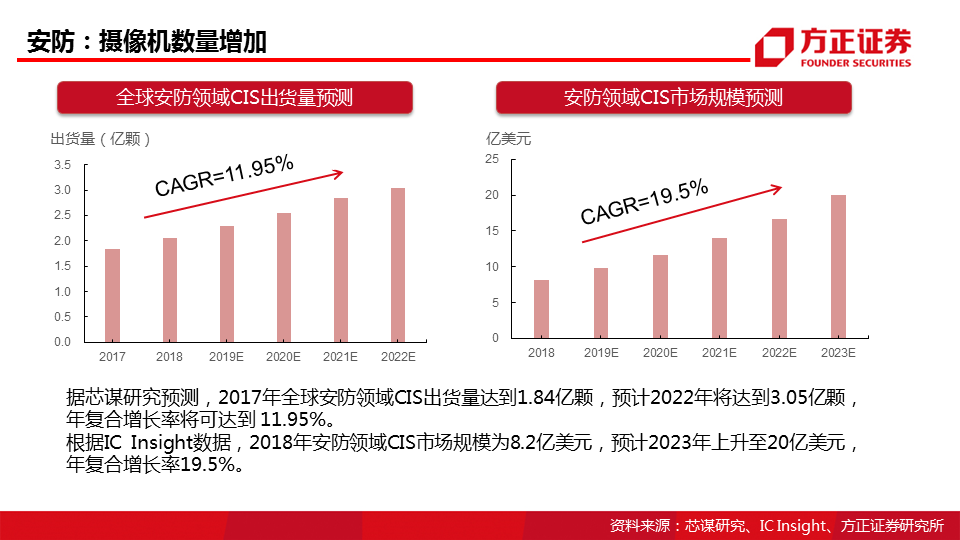

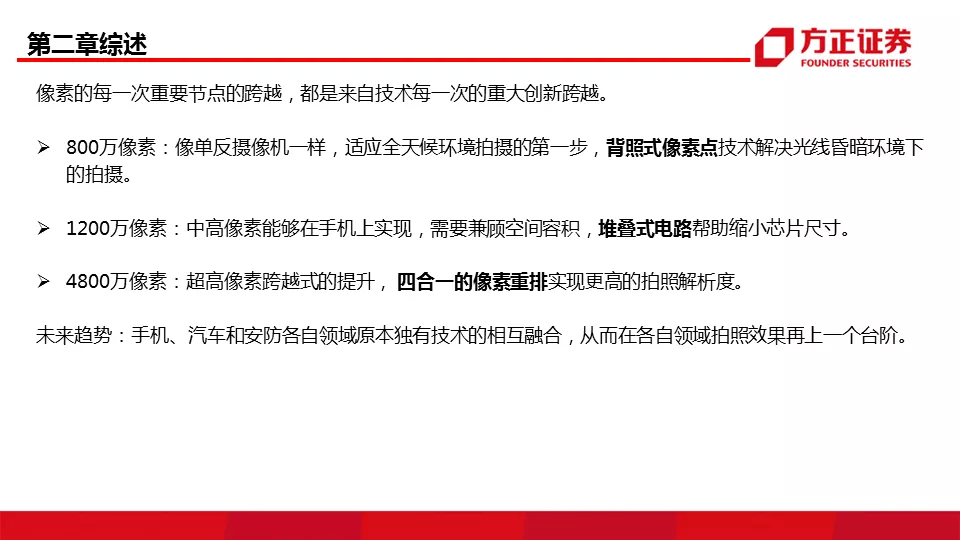

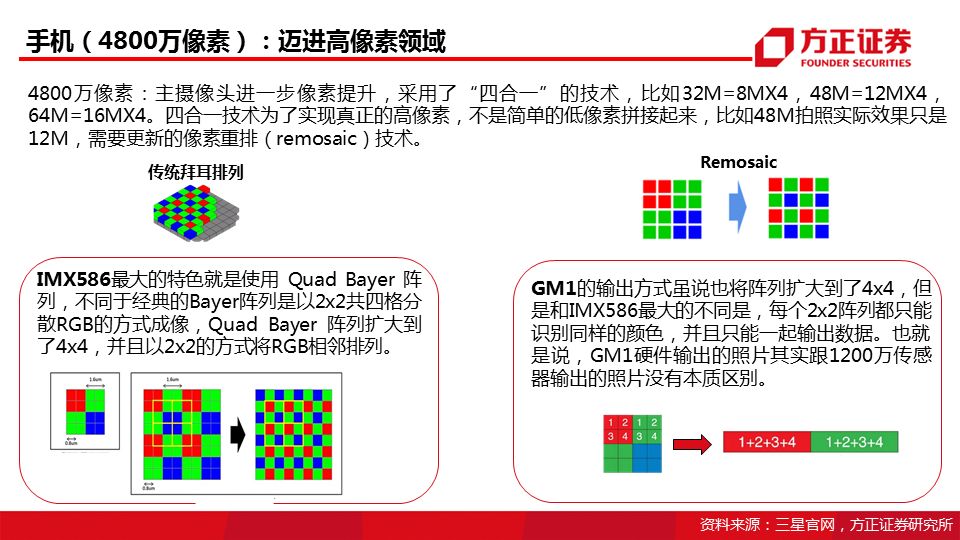

CIS晶圆行业驱动因素:CIS晶圆受益于摄像头数量的增加和像素点增加的双重因素。摄像头像素的增加意味着芯片面积的增加,原本12寸晶圆切割1.3微米1200万像素的产品可以切割2500颗左右,而现在主流的0.8微米4800万像素的产品只能切割1200颗左右,像素越高消耗的晶圆厂的产能越大,供需缺口增加,价格就会上涨。

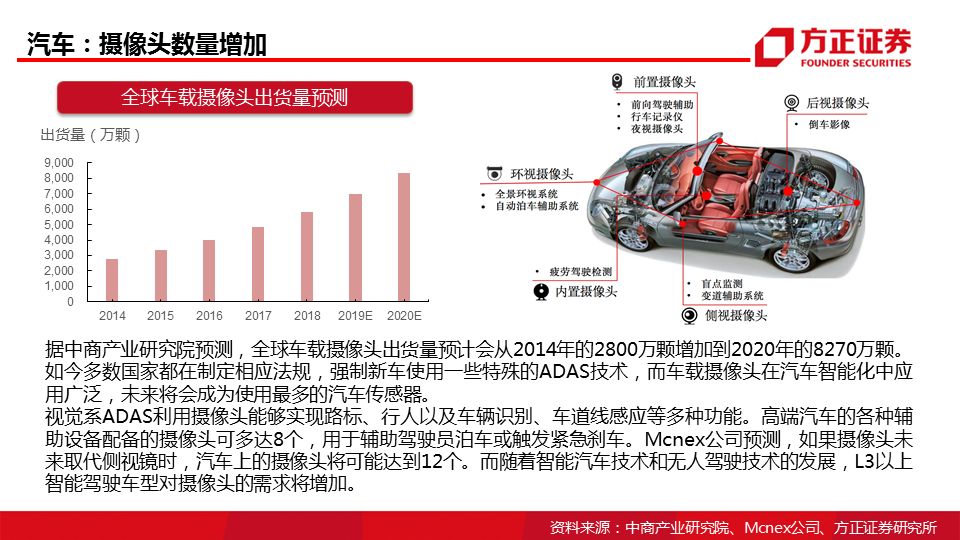

CIS封装行业驱动因素:这里主要指的是CSP封装形式的CIS封装,行业增长因素主要来自于800万像素以下低像素摄像头颗数的增长。2019年的年中,随着各大品牌厂商主摄像头都使用4800万像素产品,为了降低成本和品牌宣传,大量的叠加了2颗200万像素的产品,这使得低像素产品的市场自2015年萎靡衰退以来第一次迎来爆发式的增长。

毛利率对比:由于报价模式的不同,CIS晶圆公司都是按颗产品来报价,而CIS封装公司是按照折算的8寸晶圆来报价,在这种情况下,单片晶圆能够切割的芯片数量越多,成本就越低,毛利率就越高,所以CIS封测厂的毛利率可以在50%左右,而fabless模式的CIS晶圆设计公司毛利率在30%左右。 投资建议:建议关注CIS产业链标的1) 晶方科技(603005):全球第一的12寸CIS封装厂;2) 华天科技(002185):全球第二的12寸CIS封装厂;3) 韦尔股份(603501):全球排名第三的CIS晶圆设计公司。 风险提示行业竞争公司扩产速度较快导致价格下跌;2)销售不达预期终端客户砍单;3)产业外公司进入加剧竞争。

1 CIS行业市场空间根据国际知名资讯机构Yole公布的数据,2019年CIS市场空间在160-170亿美元。未来3年年复合增长9%左右。

2

CIS行业竞争格局根据TSR的数据显示,2019年豪威科技市占率9.5%,未来还有巨大的提升空间,我们预计3-4年之后,豪威科技的市占率可以提升到25%。

另附方正证券研究所于2019年12月25日发布的《摄像头芯片研究框架总论》

扫码下载智通APP

扫码下载智通APP