三生制药(01530)2019年报点评:业绩稳健增长,在研管线不断丰富,估值具有吸引力

本文来自微信公众号“医心医意要健康”,作者:光大医药团队。

业绩增长略低于预期。三生制药(01530)2019年实现收入53.2亿人民币(+16.0%),实现归母净利润9.7亿元人民币(-23.8%),不考虑可换股债券利息开支、三生国健奖励股份开支等的正常化纯利为13.9亿元人民币(+19.4%)。毛利率增加1.7pct到82.6%,EPS0.38元人民币,正常化纯利增长略低于市场预期。

特比澳销售持续强劲,益赛普受竞品纳入医保影响渐显。核心品种:1)特比澳全年收入23.2亿元(+39.1%),强劲增长与医院认可度提升有关,预计20年有望保持双位数销售增速。2)益赛普全年收入11.4亿元(+3.0%),中国市场份额约为60.9%,份额基本维持稳定,考虑到竞品纳入医保,预计20年益赛普有望保持约低个位数增长。此外,益赛普预充式水针剂型已申请生产,有望增加患者便利性和依从性,贡献增量。

促红素产品有望维持稳定,蔓迪快速增长。1)促红素产品:益比奥和赛博尔全年收入7.5亿元(-16.5%),其中益比奥收入5.5亿元(-22.4%),赛博尔收入2亿元(+5.3%)。促红素增速降低与招标价格下降、更换产品规格有关,预计20年有望维持双位数增长。2)蔓迪全年收入2.5亿元(+96.8%),预计20年有望维持强劲增长。3)糖尿病板块:糖尿病板块盈利贡献有限,但随着公司糖尿病产品逐渐扩充和GLP-1通过谈判进入医保,该板块长期有望贡献增量。

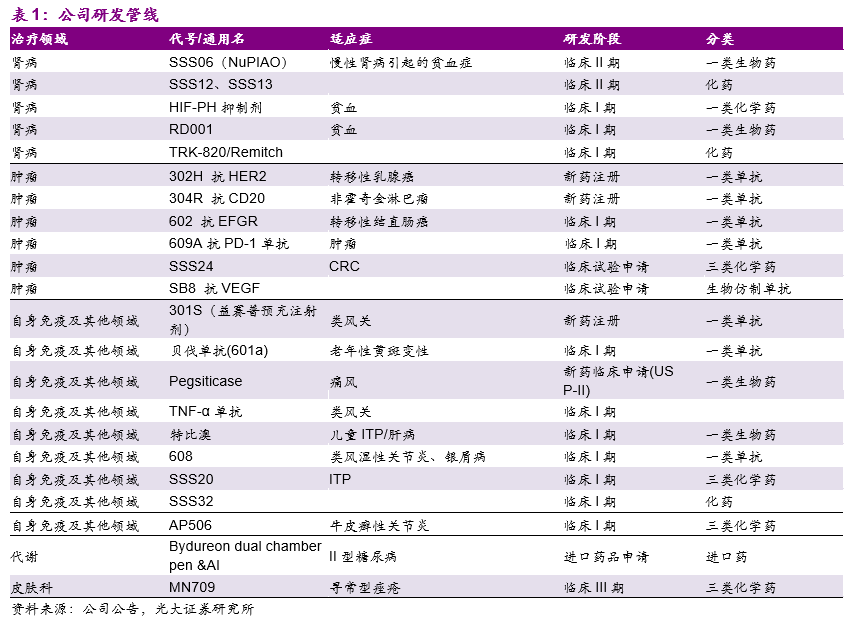

伊尼妥有望于20年获批上市,在研管线不断丰富。公司全年研发开支5.3亿元(+45.2%),研发活动与项目投入加大力度。研发进度方面,抗HER2单抗伊尼妥有望于20年获批上市;益赛普预充式注射剂已于19年7月报产,有望于20年获批上市;抗CD20单抗与美罗华头对头比较的I期临床完成。早期品种中抗PD1单抗获FDA新药临床批件,I期入组顺利;IL17(下一代自免疫用药)获中国临床批件并开始I期入组。在研产品阵容强大、梯队完善,潜力大。

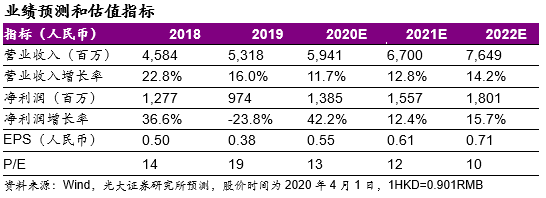

盈利预测与估值。公司是生物药龙头企业,管线布局丰富。考虑到核心品种益赛普赠药和公共卫生事件影响,下调20~21年EPS至0.55/0.61元(原为0.69/0.81元),新增22年EPS为0.71元,同比分别42.4%/+12.4%/15.7%,对应20~22年PE为13/12/10x,估值具有吸引力,维持“买入”评级。

风险提示:研发进度不及预期,销售不及预期。

附录:

扫码下载智通APP

扫码下载智通APP