机构观点之富时罗素指数公司:下一步美联储是否会将股票纳入资产买入计划?

本文来自微信公众号“市川新田三丁目”。

最近,美联储扩大了其量化宽松计划买入资产的范围,在美国国债以及机构类按揭质押债券之外,将公司债和低于投资级的债券也纳入其中。考虑到美国经济受公共卫生事件冲击的程度如此之深、范围如此之广,这就引来一个问题:下一步,美联储是否会步日本银行的后尘,将股票也作为量化宽松计划买入资产的标的。

为了找到这个问题的答案,应将美联储的量化宽松计划放在历史的大背景下予以考量。美联储于2008-2009年期间首度采取了“非常规”的货币政策,因为当时的情况很清晰地显示,为更进一步地刺激美国经济,仅凭零利率政策是无法实现充分就业及确保通胀稳定增长的。在此之后,量化宽松政策开始与资产买入计划结合起来,买入期限和规模各不相同的资产,作为对调整政策性利率以及引导未来利率走向等传统货币政策手段的补充。

量化宽松计划最初是从买入美国国债和按揭质押债券开始,目的是解决信用紧缩的问题

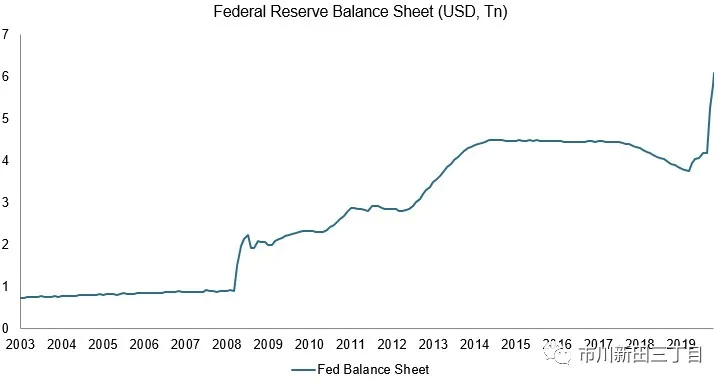

在2008年金融危机期间以及之后一段时期里,美国货币政策关注的重点被放在了通过降低资金的成本以及解冻在次贷按揭融资市场爆发危机后一度融资受阻的住房融资市场等手段缓解美国企业和家庭遇到的信用紧缩问题。这一目标是通过买入美国国债和机构类按揭质押债券实现的。美联储也买入了美国通胀保值国债以防止非常低的通胀预期在市场上扎下根来,并在2012年正式将通胀增速的目标值设定在2%。在引入量化宽松的举措之后,美联储资产负债表的总规模从2008年9月份的不到1万亿美元升至当前的5万亿美元以上,如下图所示。

美联储资产负债总量的变化

但公共卫生事件引发的动荡导致覆盖范围更加广泛的量化宽松计划出台以及买入资产的门槛降低

公共卫生事件给美国经济带来的冲击如今正在给美联储带来新的更广泛的挑战, 联储将关注点集中放到金融体系以及住房市场上面,未雨绸缪地推出了量化宽松计划。在下表中可以看到,公共卫生事在一季度开始对经济构成冲击以来美联储货币政策的变化。危机爆发之初,美联储采取的应对之策大多已应用于2008年金融危机期间,重启零利率政策并再次买入美国国债和住房按揭质押债券。但随着危机不断恶化,美联储扩大了其量化宽松计划中资产买入的范围,并降低了所购资产的信用评级门槛。

卫生安全危机爆发以来美联储先后公布的各项主要的货币政策举措

3月3日-15日:将联邦基金利率的波动区间再次调降至0-0.25%

3月15日:重启量化宽松政策——在未来几个月里将购入5000亿美元的美国国债和2000亿美元的机构类按揭质押债券

3月23日:宣布推出带有固定期限的资产质押债券贷款便利TALF以向美国消费者和企业界提供融资,成立公司债融资便利,承诺其规模将超过购入美国国债和机构类按揭质押债券所需的7000亿美元

4月9日:推出额度最高可达7500亿美元的一级市场和二级市场融资便利,可购入包括高收益债在内的美国公司债;推出各类融资计划确保美国中小企业的资金需求;推出最高额度可达5000亿美元的市政机构流动性便利为各州和各市政当局提供融资。

当前资产买入计划的覆盖范围是否足以解决问题?

美联储当前准备买进或作为贷款抵押的资产林林总总,包括美国国债、按揭质押债券、市政债券、投资级和高收益级的公司债,说明联储正在转向买进高风险的资产以扩大量化宽松的影响范围。

降低量化宽松计划中买入资产的信用评级门槛会给联储资产负债表带来风险。但是,如果美联储只买美国国债这样的高安全性资产,当货币政策的效果正在接近或已经处于流动性陷阱的时候,是不太可能对经济增长或通胀增速起到提振作用的。

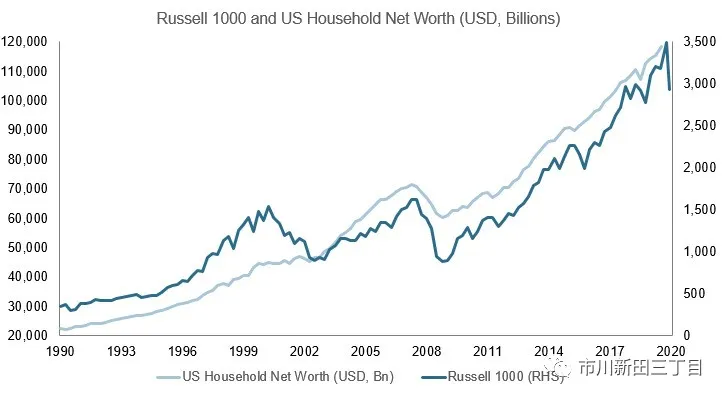

在市值比较大的资产中目前尚未被列入联储买入计划的就是股票,下图显示,买入股票相当于给美国家庭的净资产铺上了一张安全网,因为在家庭财富及股票的估值水平之间存在正相关关系。如果联储买进股票一事能成真,应能避免美国消费者的信心和开支因通缩压力的加大而出现崩溃。

美国股市的总市值与美国家庭财富的对比,图中深蓝线为罗素1000指数,浅蓝线为美国家庭财富总量

美联储近期将高收益债纳入资产买入的范围可能具有很重要的意义

美联储如果决定买股票(股票市场的规模远超其他资产)应是在4月9日做出的买入公司债的决策之外对企业提供的另一项支持。确实,有观点认为美联储买进公司债包括高收益债的决策已经引发了道德风险,因此买股票不应被视为是继续往前迈的一大步。

最后要说的是,考虑到日本银行已从2013年4月开始买入股票型交易所交易基金作为量化和质化宽松计划的一部分,美联储应该不会遇到第一个吃螃蟹的人才会碰到的风险。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP