美国如何度过后金融危机时代

本文来自微信公众号“靳论固收”,作者:靳毅团队。

投资要点

金融危机的冲击平息后,为了刺激经济复苏,奥巴马政府出台了罗斯福“新政”以来最强力的大规模经济刺激计划,美联储不但实行了“零利率”政策,还通过3轮量化宽松,向经济体注入资金。

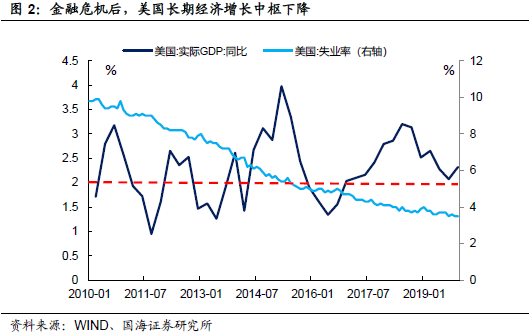

然而在财政货币双宽松的环境下,美国经济却长时间保持低迷,金融危机后的10年时间里,美国GDP增长中枢仅在2%左右,较金融危机前又下了一个台阶。美国经济低速增长的原因是什么?

拖累美国经济增长速度的原因是多重的,其中人口老龄化加速是一个不可忽视的因素;从科技周期的角度来说,金融危机后美国科技周期延续了2000年互联网泡沫破裂之后的低迷状态,因为缺乏技术革新的推动,美国企业生产效率增长停滞;与此同时,美国社会贫富差距过大的现实,也是导致美国政府经济刺激政策部分失效的重要原因。最后,与30年代罗斯福“新政”类似的,奥巴马政府的加税与强监管举措虽然有利于社会公平,但不受企业经营者的欢迎,客观上削弱了企业的复苏动力。

金融危机之后,长期美债收益率在2%与3%之间低位徘徊,其中枢较金融危机前再下一个台阶。美债收益率的下行,与金融危机后美国长期经济增长动能的下降是一致的。

风险提示

市场波动风险。

《美国国债200年》

一、引言

近期伴随着公共卫生事件在全球的持续发酵,全球股市暴跌,美联储紧急降息,美债收益率创下了美国建国以来的最低记录。

如此低的美债收益率,反映出美债市场中存在哪些长期变化?美国这个世界上最大的经济体,当下又处于什么样的历史环境中?

为了回答这些问题,我们梳理了美国建国后,其国债市场长达230余年的历史,试图从利率的角度,解析美国人口、产业、政策、金融环境、价格等多方面的演变。在历史的长河中,探寻未来美国经济的行进方向。以上梳理,形成了《美国利率200年》系列报告。本篇报告为这一系列的第10篇,探讨了美国债券市场在21世纪10年代的发展。

二、后金融危机时代(2010--2019)

2.1、时代背景

2008年从美国爆发的金融危机,不但是20世纪30年代大萧条以来,美国最严重的一次经济危机,它还通过当今发达的国际金融网络蔓延至全世界,带给诸多国家未曾预想的经济灾难。这次金融危机不但暴露出美国金融监管方面的漏洞,也让我们对90年代冷战结束后,美国继续领导世界的能力提出了质疑。金融危机之后,美国政府也吸取了危机中的教训,对金融监管等方面做出了补救措施。但是在联邦政府与美联储的多重刺激下,美国经济却长时间保持低迷。这或许意味着20世纪80年代里根改革以来,美国的经济发展模式已经走到了尽头,一场大变革或许即将来临……

2.2、基本面:后金融危机时代

金融危机的冲击平息后,为了刺激经济复苏,奥巴马政府出台了罗斯福“新政”以来最强力的大规模经济刺激计划,美联储不但实行了“零利率”政策,还通过3轮量化宽松,向经济体注入资金。

然而在财政货币双宽松的环境下,美国经济却长时间保持低迷,金融危机后的10年时间里,美国GDP增长中枢仅在2%左右,较金融危机前又下了一个台阶。美国经济低速增长的原因是什么?

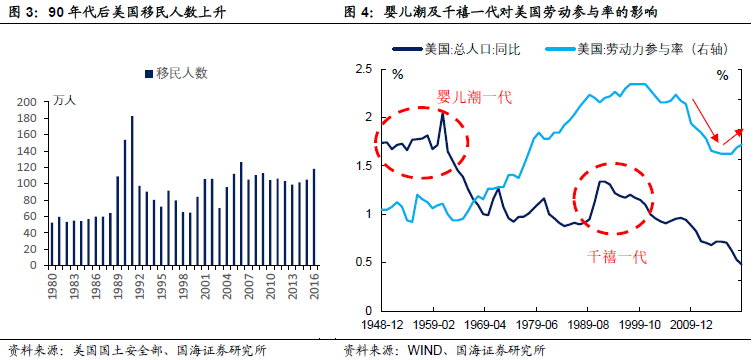

拖累美国经济增长速度的原因是多重的,其中人口老龄化加速是一个不可忽视的因素。继2000年美国出现劳动参与率拐点之后,出生于上世纪50年代“婴儿潮”的一代人在金融危机后集中退休,导致人口结构加速老龄化,并为经济增长带来了较为长期的负面影响。

不过对于美国来说,其人口问题虽然存在,但并未如日本、西欧一样严重。受90年代初美国放宽移民政策,及“婴儿潮”一代的子女(千禧一代)出生高峰的影响,2016年之后美国劳动参与率企稳回升,老龄化问题对经济的影响暂时消退。

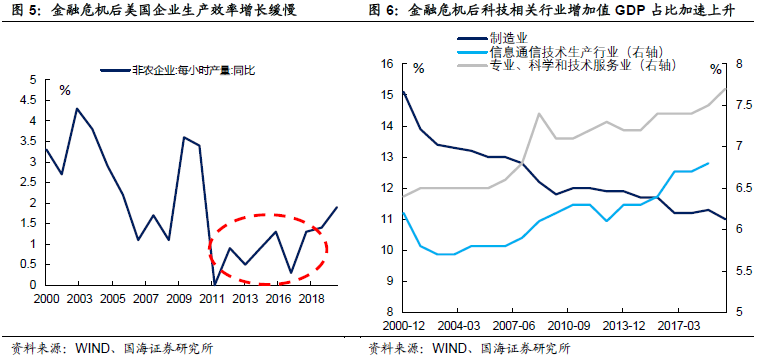

从科技周期的角度来说,金融危机后美国科技周期延续了2000年互联网泡沫破裂之后的低迷状态,因为缺乏技术革新的推动,美国企业生产效率增长停滞。

不过,金融危机后美国科技行业摆脱了互联网泡沫后的萧条,开始稳步增长。同时受美国去工业化的影响,科技相关行业在美国经济中的占比和重要性日渐提升。若下一轮科技周期来临,美国科技产业仍能迸发出巨大的能量。

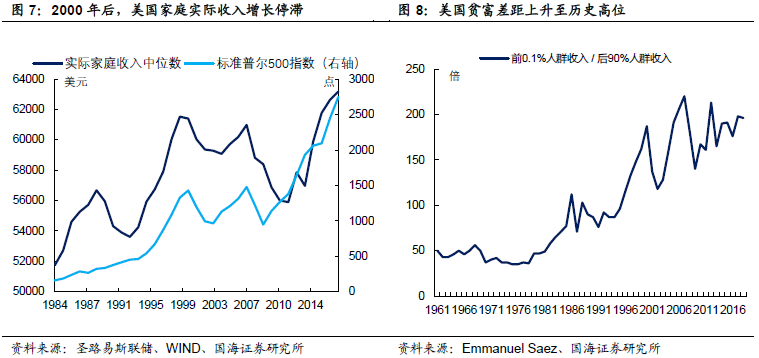

与此同时,美国社会贫富差距过大的现实,也是导致美国政府经济刺激政策部分失效的重要原因。自80年代里根改革以来,美国的财富分配日益偏向于依靠资本收入的富人阶层,而不是依靠劳动收入的穷人阶层,导致货币宽松与财政刺激的红利,基本上被富人阶层攫取。一方面股市指数创下新高,但另一方面劳动者收入却未见增加,需求无法得到有效提振。

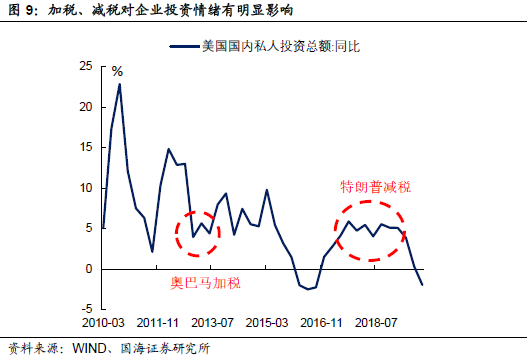

最后,奥巴马政府重新对金融及地产行业加强了监管,并出台了以《多德-弗兰克》法案为代表的一系列法案,提高房贷门槛的同时,限制商业银行进入高风险投资领域。2013年通过的《美国纳税人救济法》,则将高收入者的税率由35%上调至39.6%,同时向依赖资本收入的高收入者额外收取3.8%的医疗税,使得整体税率抬升至43.4%。与30年代罗斯福“新政”类似的,奥巴马政府的加税与强监管举措虽然有利于社会公平,但不受企业经营者的欢迎,客观上削弱了企业的复苏动力。不过特朗普政府上台之后,部分扭转了前任政府的施政措施。2018年高收入者所得税率被下调至37%(另有3.8%医疗税),1年后企业税最高层级从35%下调至20%,在一段时间内美国企业的投资情绪有所升温。

2.3、政策面:政策的纠结与乏力

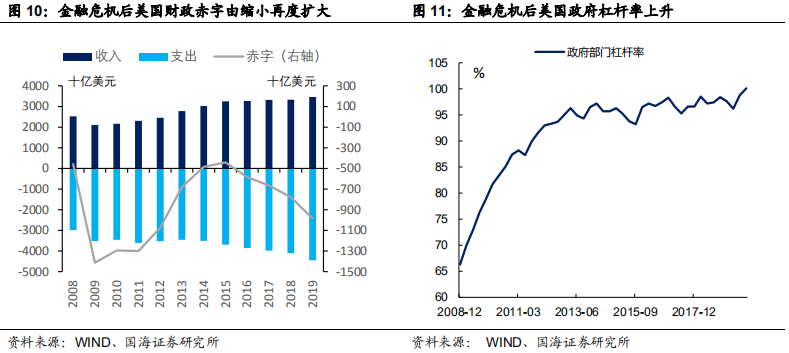

财政政策方面,2008年金融危机全面爆发后,布什与奥巴马政府拿出上万亿美元拯救金融机构、抵御经济衰退,将政府的杠杆率推升至历史高位,联邦政府一度面临“财政悬崖”。随着2010年之后美国经济有所好转,联邦政府缩小赤字规模被提上了日程,政府杠杆率逐渐稳定了下来。

不过与30年代大萧条类似的,由于金融危机之后私人部门的乏力,财政刺激退潮后,2016年美国经济增长速度下滑。上台的特朗普政府因此提出了另一种“减税赤字”的方案,走上了类似于里根政府的赤字经济道路。

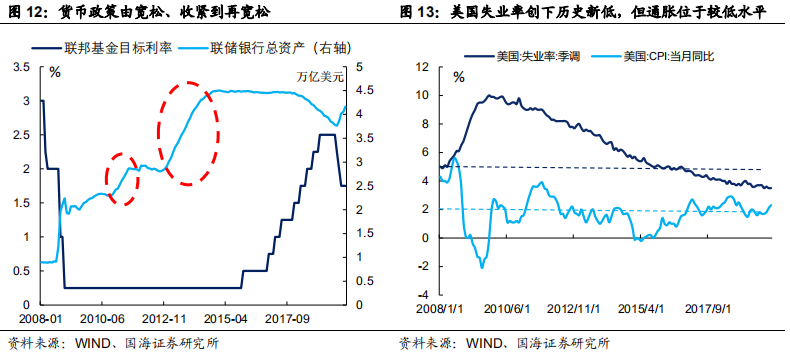

货币政策方面,由于复苏阶段美国实体经济的不稳定,美联储长时间的维持了“零利率”政策,并在2011年与2013-14年,又开启了第二、第三轮量化宽松措施,向经济中注入流动性。在长时间的宽松政策呵护下,2016年美国终于接近充分就业,美联储转向加息周期,为下一次衰退节省政策空间。

2019年下半年开始,特朗普减税带来的刺激效应消退,美国经济再现颓势。在较低的通胀环境下,美联储决定预防性降息并扩表,走进了新一轮宽松周期。

三、国债市场:在低位中徘徊

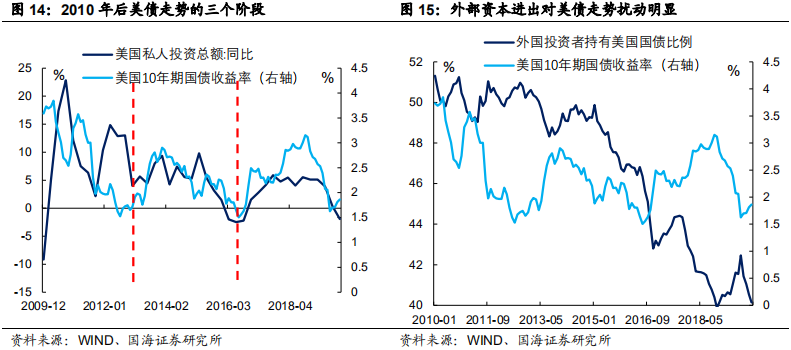

金融危机之后,长期美债收益率在2%与3%之间低位徘徊,其中枢较金融危机前再下一个台阶。美债收益率的下行,与金融危机后美国长期经济增长动能的下降是一致的。从中期来看,美债长债走势大体分为三个阶段:

第一阶段为2010年至2012年。期间在美联储强劲的宽松政策之下,美债收益率总体下行。不过值得注意的是,此时美债收益率的波动与美国自身的经济周期并不相符。主要原因是同一时期发生的欧债危机,导致外部资本大规模进出美国,对美债走势带来了扰动。

第二阶段为2013年至2015年。在财政、货币宽松政策的引领下,2013年后美国经济稳健复苏,美债利率也出现了上行。不过,随着奥巴马政府转向平衡赤字,美联储结束第三轮量化宽松,失去政策刺激的美国经济在2015年后显露颓势,美债收益率重新下行。

第三阶段为2016年至2019年。2016年底美联储进入加息周期,同时特朗普减税带动了投资的增长,美债利率在两个因素的作用下重新抬升。2019年后,特朗普减税的效果消退,美国经济增速下滑,美联储做出了预防性降息的举措,导致美债利率最终走低。

四、风险提示

市场波动风险。

扫码下载智通APP

扫码下载智通APP