如果市场持续好转 纽约联储或彻底停掉资产购买

本文来自黄金头条。

美国纽约联储市场部负责人Daleep Singh于7月8日周三发表演讲暗示,如果金融市场状况持续改善,美联储可能会彻底停掉资产购买,道指和标普大盘在当日午盘前一度转跌。

他在题为《美联储紧急措施:使用、影响和早期经验》的演讲中称,在美联储史无前例的宽松政策作用下,美国金融系统的流动性和资金状况已从3月中旬起“经历了戏剧性的复苏”。信贷条件改善,信贷利差“急剧下降”,随着借贷利率正常化,各类资产的发行量也在激增。

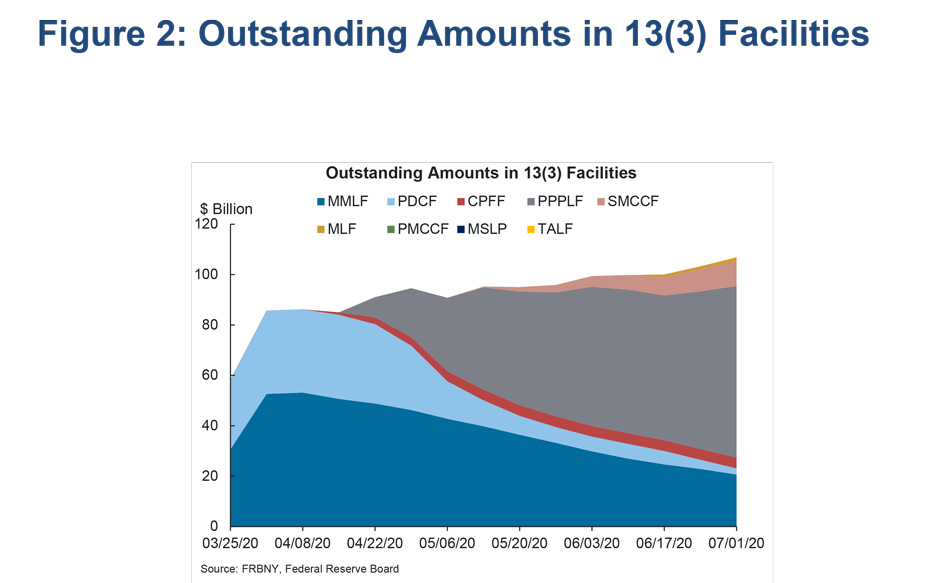

演讲称,在用于支持企业债券流动性的二级市场企业信贷工具(SMCCF)下,美联储目前持有近100亿美元的企业债余额:

“与其他为合格借款人建立常设窗口的信贷工具不同,美联储根据市场状况来设定企业债购买的速度。自SMCCF推出以来,随着市场功能的改善,我们已将购买速度从每天约3亿美元放慢至每天不足2亿美元。

如果市场状况继续改善,美联储的购买速度可能进一步放缓,可能达到非常低的水平或完全停止。这并不意味着SMCCF的大门已经关闭,而应作为市场运行良好的信号。如果情况恶化,美联储的购买量还将增加。”

可能是为了缓和市场情绪,他在演讲稿的备注中称,SMCCF近期从购买公司债ETF转成了主要购买公司债本身,如果市场状况恶化,公司债ETF和公司债都会纳入购买标的范畴。同时他还强调,演讲稿表达的仅为个人观点,“不一定反映纽约联储或美联储整体系统的观点”。

但美股还是在周三午盘前从高位回落,道指和标普500指数一度转跌,盘初道指曾涨近220点并突破26000点整数位,标普大盘最高涨0.8%,纳指也短线从1.3%的涨幅回落至接近平盘位。

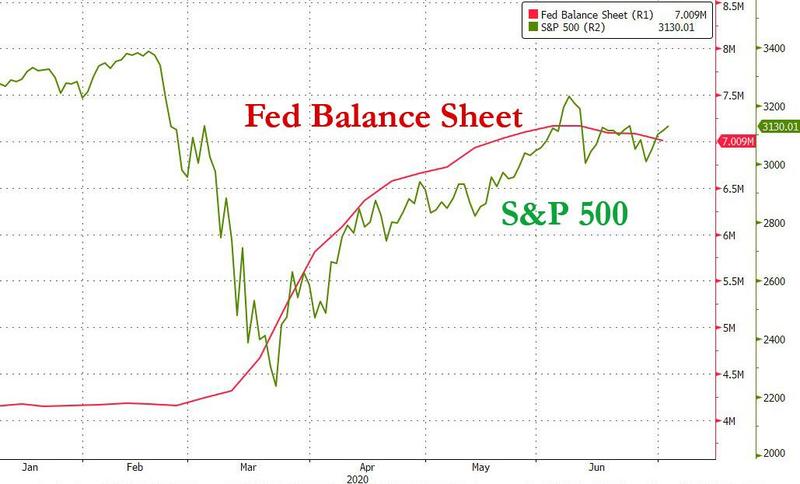

7月3日的数据显示,美联储资产负债表规模连续第三周下降,至5月中旬以来的六周新低7.00904万亿美元。此前,美联储资产负债表一路高歌猛进,仅用三个月时间便暴增3万亿美元至7.2万亿美元,比2019年底美国经济复苏以来的4.2万亿美元还要多。

分析指出,美联储资产负债表自6月中旬起缩减,可能无法再支撑美国金融市场的高位运行。

素以毒舌著称的金融博客Zerohedge认为,美联储和市场存在“第22条军规”一样的悖论循环,即经济越差,美联储越激进地介入,导致金融市场越好;而经济越强,金融条件愈发收紧,甚至不排除重演2018年四季度时的市场暴跌:

“在央行支撑市场走势的背景下,市场已经全面从现实偏离。”

(编辑:mz)

扫码下载智通APP

扫码下载智通APP