中信证券:硅料涨价节奏及幅度超预期,或将迎来光伏行业性价格回升

本文来自中信证券研报,作者:弓永峰、林劼。

核心观点

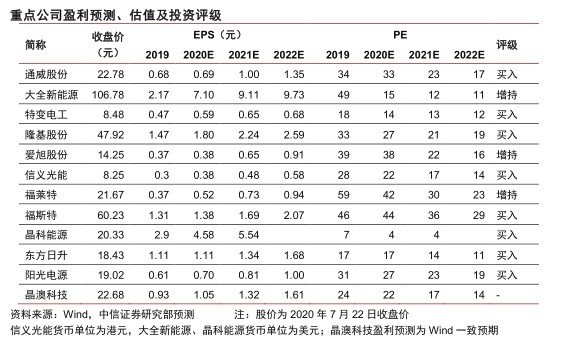

产线事故叠加新疆公共卫生事件升级影响,硅料供需格局骤然趋紧,价格应声跳涨;产业链牵一发而动全身,或将迎来行业性价格回升。重点推荐具备优质硅料稳定供应能力、直接受益硅料涨价的通威股份、大全新能源(DQ.US)、特变电工,以及各环节优质龙头,如隆基股份、信义光能(00968)、福莱特(06865)、福斯特、东方日升等。

产线事故叠加新疆公共卫生事件升级影响,硅料供需格局骤然趋紧。受近期新疆数起多晶硅企业生产事故(尤其是上周末准东某多晶硅厂商产线闪爆事故)影响,硅料行业供给端或面临近10%的有效产能缩减,且短期难以恢复,行业供需格局骤然紧张。同时,新疆作为国内多晶硅产能集中地,近期接连发生生产事故或导致相关政府部门加大安检督查力度,或造成部分目前停产检修并计划在下半年复产产能开工延后。此外,叠加新疆公共卫生事件管控升级,新疆部分地区物流外运有受阻情况,也放大了硅料供应紧张程度。

硅料价格应声跳涨,单晶级价格有望收复80元/kg。在供给趋紧、需求复苏的情况下,“缺货难买”将成为硅料行业下半年的基调,下游硅片客户直接采购需求和贸易商囤货积极性大幅提升,硅料厂基本处于签满无货状态。近两日单晶级硅料报价应声跳涨至70元/kg以上,涨幅达15%左右,提前兑现了在发生事故前我们对于下半年硅料涨价的预期。重新测算行业供需情况后,我们预计年内单晶级硅料价格仍将进一步上行至80元/kg以上,将直接带动具备优质硅料稳定供应能力的龙头厂商(通威股份、大全新能源、特变电工)盈利大幅修复,毛利率或回升至40%。

单晶硅片成本传导顺畅,价格提前止跌回升。受硅料价格大幅上涨影响,下游硅片价格迎来年内首次触底反弹,部分备货不足的厂商已将单晶硅片价格调涨0.3元/片以上,而隆基股份等尚未调价企业也已具备较浓的涨价预期。受突发事件影响,我们此前判断的2020Q3单晶硅片0-5%的调降预期将提前终止,反而有可能由于上游原材料量价制约,导致单晶硅片实际供给受限,龙头厂商供需趋紧,价格压力锐减。

M6电池片供应紧张,价格有望顺势回升。在硅片环节尚未给定批量价格的情况下,目前电池片龙头厂商亦未明确调价幅度,但涨价预期较为明确。尤其是目前M6高效电池片需求饱满,成为下半年国内市场主流产品。而行业M6电池片产能仍然阶段性紧缺,价格仍然看涨,产品溢价或将拉大。同时,M6以上大尺寸电池片产品较M2以下产品可为厂商带来2-5分/W的非硅成本节约。通过加快推进大尺寸产品结构优化,下半年通威股份、爱旭股份将迎来电池片盈利显著修复。

组件涨价能力相对有限,辅材涨价预期渐浓。我们预计光伏产业链上游涨价将逐步传导至组件环节。目前组件环节价格已基本触底,且受双面、大尺寸产品需求旺盛推动,部分新签订单出现0.02-0.05元/W的试探性涨价。但组件厂商在电池片等环节未来价格调降预期下,前期已锁定了部分低价订单,仍需按协议执行,且终端开发商对组件涨价接受度有限,因此组件涨价难度相对较大。此外,由于库存持续消化至低位,近期EVA胶膜、光伏玻璃、焊带等组件辅材环节涨价预期渐浓,也加大了组件厂商短期盈利改善的压力。

产业链涨价或对下半年装机复苏节奏造成影响持,仍维持2020期年全球装机预期120GW以上。基于光伏产业链制造端涨价预期,国内部分新增竞价和平价项目装机节奏可能有一定程度延后。从产品性价比和项目收益率的角度看,年内完成并网的新增竞价和平价项目可能减少,结转至2021年的项目规模可能增加。我们此前预计国内全年装机45GW的规模预期或将略打折扣。海外市场方面,原本产业链降价带来的需求刺激效应短期亦可能相对减弱。但综合来看,我们仍维持2020年全球光伏新增装机规模120GW以上的预期。

风险因素:需求复苏节奏低于预期,供应链配套能力受限,原材料成本上升。

投资策略:产线事故叠加新疆公共卫生事件升级影响,硅料供需格局骤然趋紧,价格应声跳涨;产业链牵一发而动全身,或将迎来行业性价格回升。重点推荐具备优质硅料稳定供应能力、直接受益硅料涨价的通威股份、大全新能源、特变电工,以及各环节优质龙头隆基股份、信义光能、福莱特、福斯特、东方日升、晶科能源(JKS.US)、爱旭股份、阳光电源,关注晶澳科技。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP