国信证券:国产运动品牌受益内需修复,维持运动鞋服产业链板块“超配”评级

本文源自微信公众号“纺服研究小伙伴”。

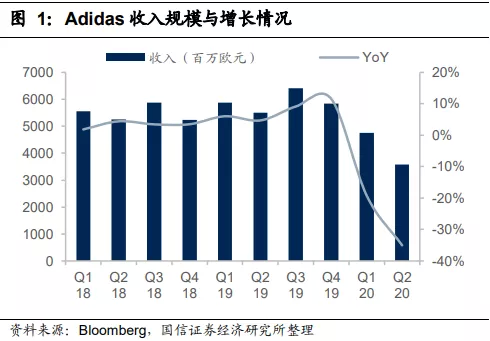

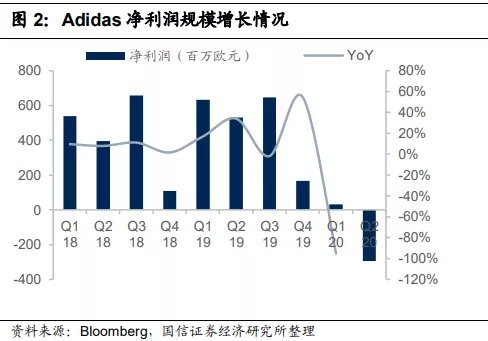

事项2020年8月7日,Adidas披露2020Q2业绩,收入下降35%至35.79亿欧元,持续经营业务净亏损3.06亿欧元。

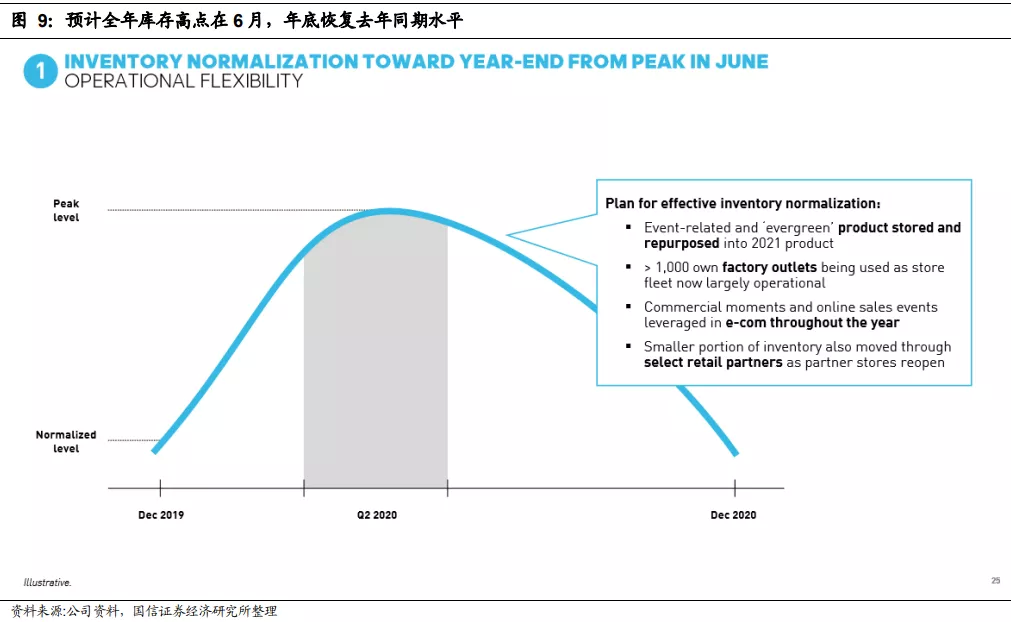

国信观点:1)全球业绩见底,库存见顶,预计年底前恢复2019年底库存水平;

2)Q2大中华增长亮眼,5、6月收入双位数增长,德国恢复公共卫生事件前水平;

3)预计Q3业绩好转,备战2021体育大年;

4)风险提示:1、公共卫生事件在大规模扩散时间过长;2、全球经济与消费需求产生大幅度下滑;3、市场的系统性风险。5)投资建议:内需景气度高引领全球,外需拐点已现。推荐受益内需修复的龙头国产运动品牌与渠道商,以及份额有望提升的稀缺龙头供应商,维持运动鞋服产业链板块“超配”评级。

评论

全球业绩见底,库存见顶,预计年底前恢复2019年底库存水平

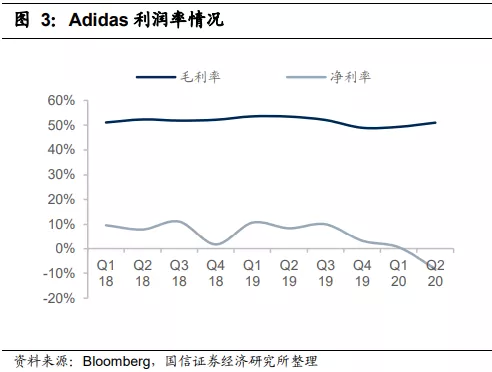

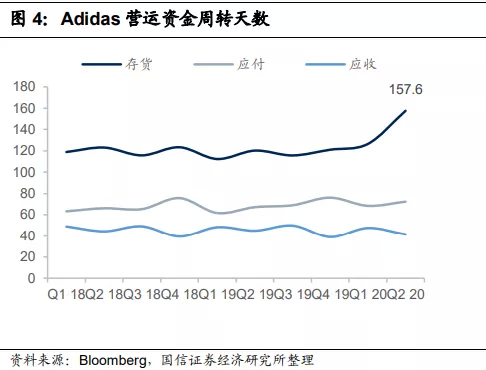

海外公共卫生事件发酵导致Q2业绩亏损,收入好于指引。公司Q2收入下降了35%,好于上季度公司指引Q2收入下降40%以上;毛利率下降了240个基点,至51%;经营费用下降7%,占收入比提升18.6pp;营业亏损3.33亿元,去年同期盈利6.43亿元;持续经营的经营亏损3.06亿元,去年同期盈利4.62亿元;公共卫生事件导致的库存坏账拨备、零售店和锐步减值等合计约2.5亿欧元。营运资金占收入比例增长3.3pp达到21.5%,主要由于存货同比增长49%(周转天数达到158天),而应收账款下降31%和应付账款增加23%对营运资金的占用情况有一定程度上有所缓解。本季度净债务达到7.92亿欧元,与去年同期的净现金情况相比有明显的恶化,但股本比例维持30%以上。

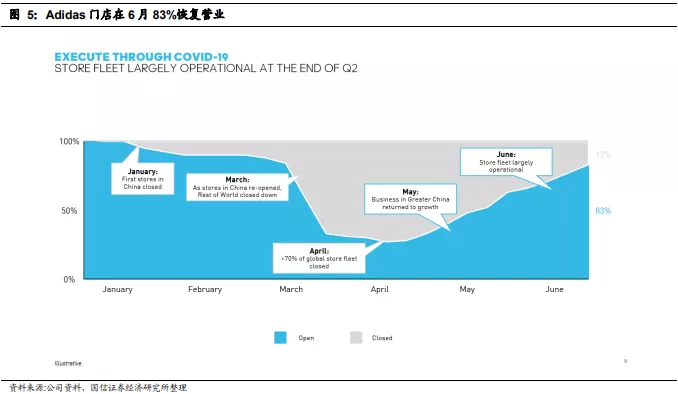

门店经营低谷已过,电商增长加速,上半年占收入比例超过3成。全球公共卫生事件发酵,4月最严重时全球70%以上的门店关闭,到6月恢复83%的门店经营,目前已经恢复到90%以上。应对线下客流下滑,品牌发力电商,上半年电商销售占收入比例超过33%(包含自有渠道和合作伙伴,但绝大多数为自有渠道);其中,Q2电商增长93%,其中4月和5月达到3位数;公司对电商前景乐观,将今年电商销售目标提升到40亿欧元。但公司也看好线下主要零售商的门店业务,认为公共卫生事件带来电商业务的加速,但不会改变商店的前景,会和主要的批发合作伙伴一起销售,进行数字化接触,如JDs、DICK 'S Sporting Goods、Foot Lockers或pure plays或Zalandos。挣扎的是哪些没有管理数字渠道的人,可能会被整合。

Q2大中华增长亮眼,5、6月收入双位数增长,德国恢复公共卫生事件前水平

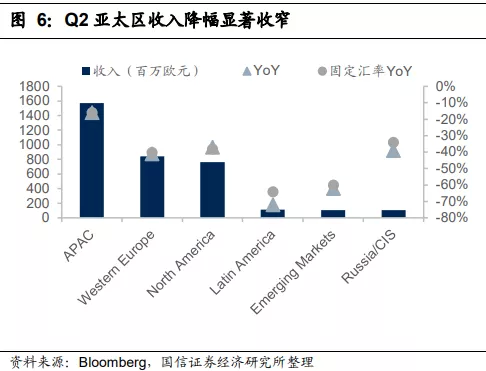

大中华区Q2持平领先全球水平,拉美与新兴市场下滑幅度最大。在第一季度首先受到严重影响后,亚太地区的销售额现在仅下降了16%,其中,大中华区的收入持平,在5月和6月实现了两位数的增长,因为自4月中旬以来,所有自有和合作经营的门店都已重新开业。整体收入增长仍然受到世界其他地区零售格局持续中断的负面影响,特别是在北美和拉丁美洲,导致销售额分别下降38%和64%。全球商店倒闭也拖累了新兴市场第二季度的销售增长,新兴市场下降了60%,欧洲下降了40%,俄罗斯/独联体下降了34%。

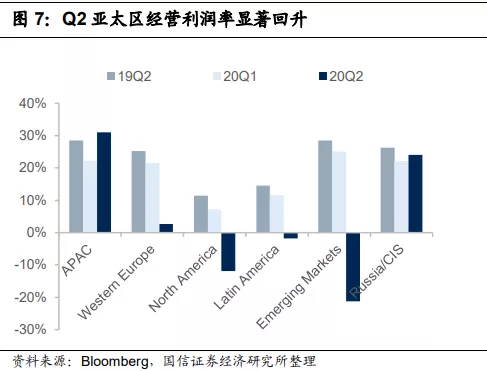

区域运营利润的发展受到了几项卫生事件相关费用的显著影响,以及由于收入不足导致的运营去杠杆化。亚太区利润率已经恢复去年同期水平,俄罗斯/独联体利润水平下滑较小,而其他地区均有同比20%左右的下滑,具体看,亚太区/西欧/北美/拉美/新兴市场/俄罗斯独联体的经营利润率分别为31%/2.7%/-11.9%/-1.8%/-21%/24%。

截至最新92%的店铺已营业,预计Q3客流将大幅提升。上季度公司预计在6月底全球基本大面积恢复经营,实际6月店铺恢复83%符合此前指引。积极趋势在整个7月份都在持续,截至今天,全球店铺开店率达到了92%。但公司并不认为开店率会从现在开始大幅上升,因为已经达到了90%以上的水平。目前部分地区商店营业时间缩短,公司努力使三个主要市场中重新开业的商店的客流量持续增加,但由于开放时间减少以及社交距离的指令,客流量仍低于前一年的水平。

另一方面,公司发现更换率有所上升,预计未来实体店的客流量会继续大幅提高。本土市场德国在内的一些国家紧跟中国,上月也恢复了增长。但月度销售额当然也受到批发装运时间和被抑制的需求的影响。此外,收入增长仍然受到零售领域中断的负面影响,尤其是在北美和拉丁美洲,营业时间缩短以及社交距离导致的交通流量减少。

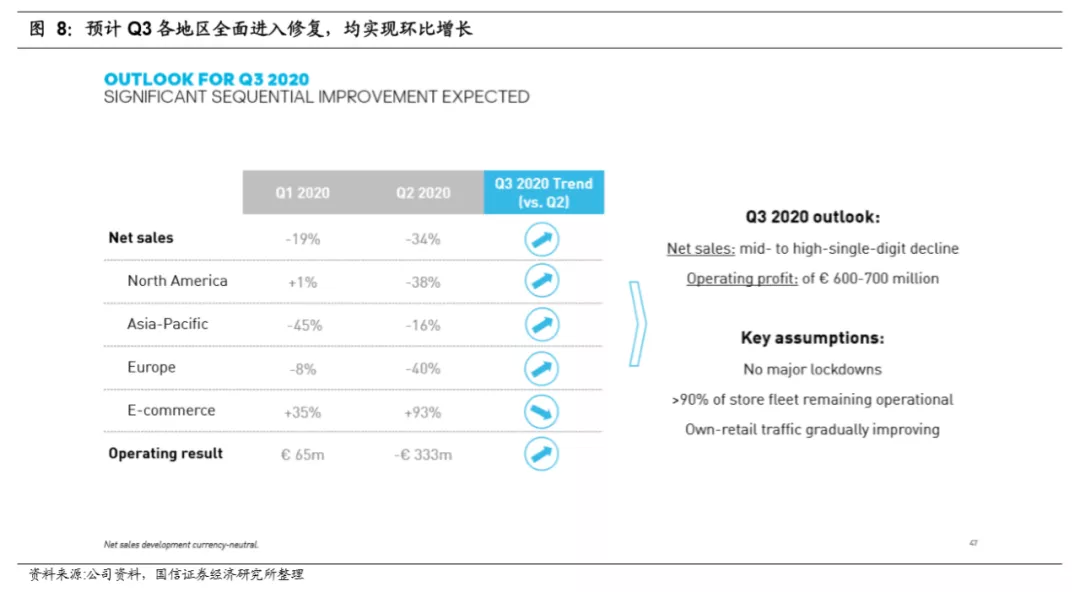

预计Q3业绩出现好转,备战2021体育大年

库存方面:公司预计库存在6月达到高峰,将持续好转,到年底库存恢复正常,2020年12月库存将和2019年12月一致,Q3存货拨备和促销不会进一步恶化。处理库存的方式包括:1)2021年将会是体育大年,与重大赛事相关的常青树产品已经被储存起来,在今下半年不再销售,会在2021年的产品中重新运用;2)公司拥有全球1100工厂店,剩余产品的大部分将进入自主经营的工厂店销售;3)电子商务也将提供一个清理库存的商业时机,主要的网上销售活动将使用现有库存;4)较小部分库存也将转移给选定的零售合作伙伴。

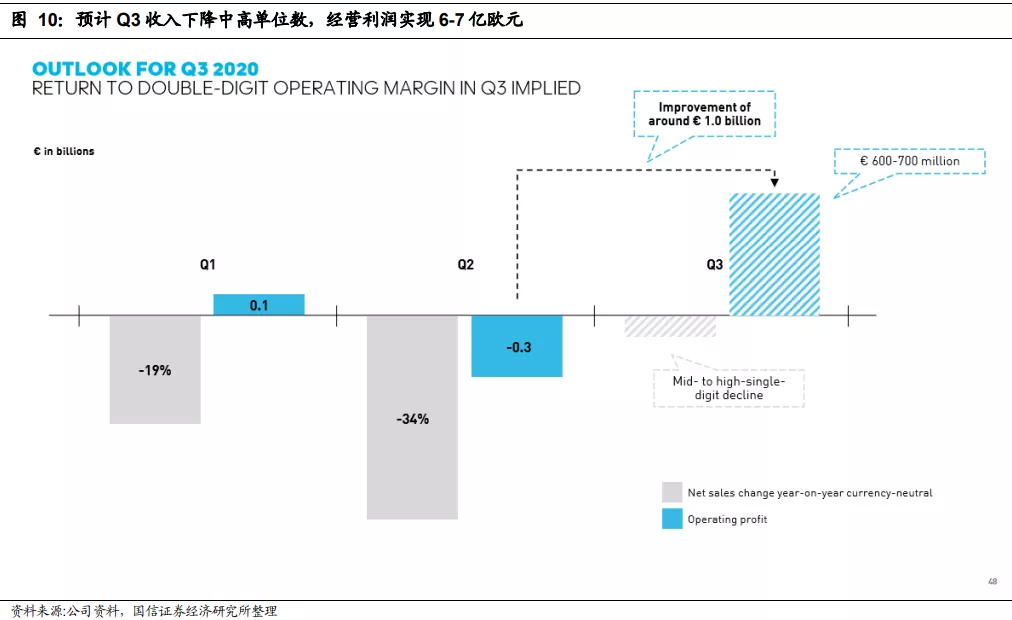

业绩方面:预计Q3收入、利润显著环比改善。公司预计Q3收入仍将低于前一年的水平,并预测同比收入下降中高单位数;Q3营业利润将显著提高,并再次转正,相比第二季度提高十亿欧元,达到6亿至7亿欧元;Q3毛利率会下降因为渠道组合的作用消退,但经营利润率会显著提高,达到双位数。

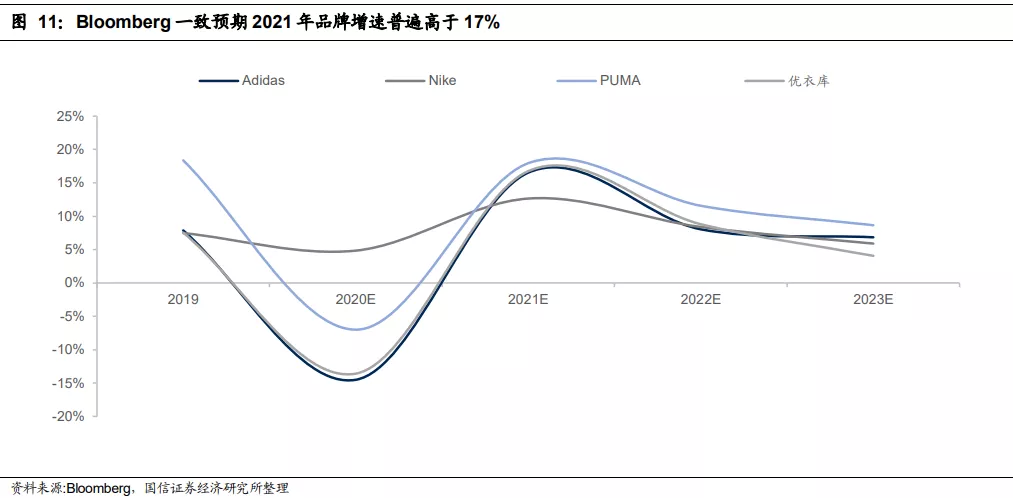

2021年:公司备战体育大年,市场一致预期显著反弹。由于奥运会的推迟,公司奥运系列产品的一部分现已作为“为运动做好准备”活动的一部分推出,而公司认为2021年将会是体育大年,一些和赛事相关的产品发售将推迟到2021年,比如欧洲2020,ZX 2K Boost。市场对于品牌明年销售反弹具有较好的信心,参考彭博一致预期,2021年Nike、Adidas、PUMA、FR的收入增长基本都高于17%(Nike财年截止5月31日将公共卫生事件影响有所分割,2020E表示FY2021E,2021E表示FY2022E),而往年正常情况下品牌收入增长普遍为高单位数。

投资建议:继续看好内需运动高景气赛道,同时把握外需拐点下供应链龙头投资机遇

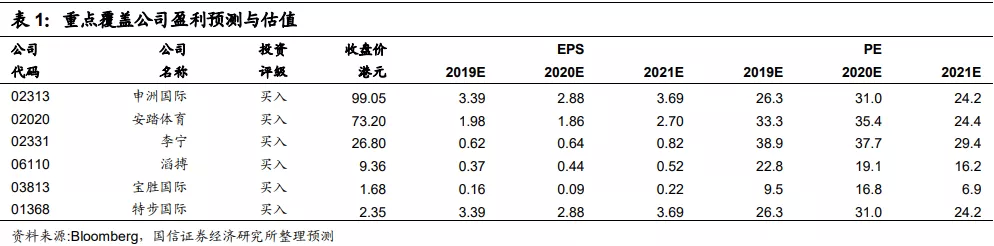

1. 供应端,从需求角度分析,根据Adidas门店恢复9成以上,库存开始见顶回落的情况,预计对供应链订单影响最坏的时间正在过去,并且预计2021年品牌订单需求将有较为明显的反弹。从供给角度,我们预计拥有快速反应、海内外一体化模式、生产研发与效率优势的龙头供应商在此轮冲击中抗风险能力远好于同行,长期将受益于行业供给出清。我们维持申洲国际(02313)一年期合理估值为111-115港元,对应21年PE 27-28x,维持“买入”评级。

2. 品牌端,Adidas表示大中华区业绩表现领先全球,5-6月呈双位数增长,内需回暖势头良好,国产品牌面临的竞争压力也有所减轻。我们维持安踏体育一年期合理估值85-88港元,对应21年28x-29x,维持“买入”评级;我们维持李宁(02331)合理估值31-32港元,对应21年PE34x-35x,维持“买入”评级;我们维持特步国际合理估值在3.0-3.2港元,对应21年11x-12x倍PE,维持“买入”评级。

3. 渠道端,Adidas大中华区业绩增长较好,且此前做了大笔库存回购,预计经销商下半年轻装上阵受益内需景气度。我们维持滔搏合理估值12-12.5港元,对应FY22 PE 20x-21x,维持“买入”评级;维持宝胜国际(03813)合理估值2.3-2.4港元,对应21PE 9.5x-10x,维持至“买入”评级。

扫码下载智通APP

扫码下载智通APP