中金:禁废令三年回顾,新一轮纸业整合周期到来了吗?

本文来自 微信公众号“中金点睛”。

摘要

“禁废令”后三年回溯:市场分层明显化,小企业步履维艰。2017年前,由于外废性价比高,2011年以来国内纸厂每年进口外废量均接近3000万吨,满足了国内约35~40%的废纸需求。2H17“禁废令”颁布以来,进口废纸配额逐年大幅缩减,2017/18/19年配额分别同比缩水26%/35%/41%,国内废纸供应明显趋紧。我们认为,“禁废令”使缺乏美废原料的小企业被挤压在分散混乱的瓦纸市场,同时纸价中枢的抬升也吸引了大量进口瓦纸涌入国内市场(我们估计2020年全年进口箱瓦纸或超过600万吨,以低端瓦楞纸为主),与小厂抢夺份额;大厂把握时间窗口,快速投放产能、并推出低端产品线以抢占原属小厂的市场份额,进一步压缩小厂生存发展空间。而同时,政策环境的整体趋严和行业景气下行导致小企业生存环境恶化,盈利持续处于微薄阶段,我们认为市场份额向龙头纸企的加速集中已然可期。

2021年国废缺口料将走阔,成本支撑强化。从我们调研来看,国废黄板纸回收量已接近天花板,供给趋于刚性。展望2021年,卓创资讯估算,全面禁止进口外废将带来600-650万吨缺口,作为替代品的再生浆及进口箱瓦纸或在今年基础上各再增加200万吨左右,但仍无法完全弥补国废缺口。我们认为,若2021年下游需求改善,一方面国废缺口有望进一步扩大,另一方面外需的改善有望压制进口纸供应量,国废缺口有超预期空间,有望推动国废价格走高,使箱瓦纸成本支撑强化。在行业供需面改善背景下,我们认为废纸涨价有望带动明年箱瓦纸价向上、箱板纸盈利整体改善。

2021年小企业生存空间或再被压缩,行业整合加速。我们通过复盘观察到,2017年以来的禁废令使小厂难以获得制造高端箱板纸所需的优质纤维来源(主要是美废),使小厂逐步被排斥出箱板纸市场,而被挤压在格局分散、受进口纸冲击严重的瓦楞纸市场,2H18中美贸易摩擦、行业整体下行以来,小厂盈利受到持续挤压,在国废原料获取能力上与大企业差距明显,生存维艰。据卓创统计,2020年1-9月行业瓦楞纸平均开工率仅仅58%(同比-5ppt),小厂仅在50%左右,且账面盈利微薄。我们认为,2019~2020年我们已观察到部分小厂散点式地退出,随着2021年国废缺口走阔、进口纸冲击持续(对产品主要是箱板纸的大厂影响较小,但会压制小厂提价空间),小厂可能进一步出现资金紧张、原料紧缺、客户流失等情况,或有部分小厂逐步退出或主动寻求被收购,行业集中度有望迎来加速提升。

风险

外需恢复不及预期,行业新增产能超预期。

正文

“禁废令”后三年回溯:市场分层,小企业步履维艰

禁废令初期(2H17~1H18):成本抬升大幅推升纸价,市场格局初步重塑

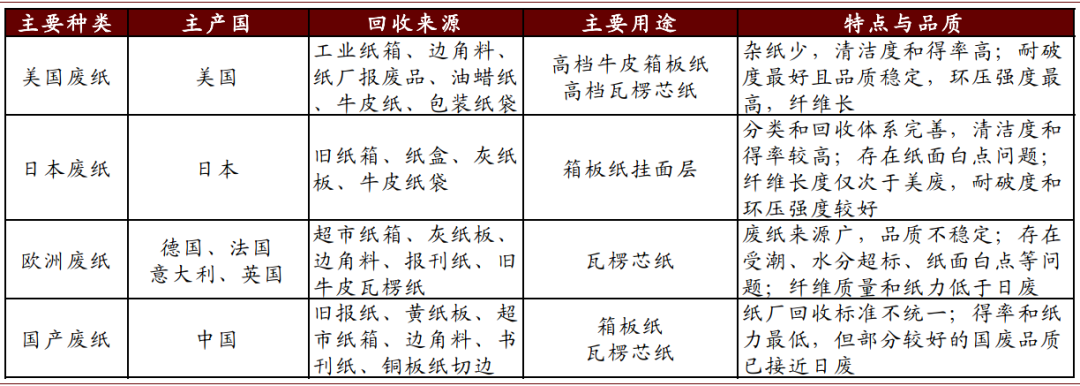

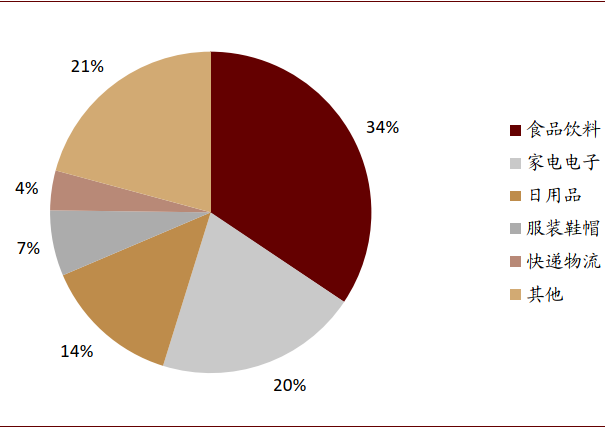

包装纸中箱板瓦楞纸占主导地位,原料以废纸为主。包装纸下游以食品饮料、家电电子、日用品等领域为主,与消费内需和出口外需密切相关,2019年全国包装纸产量6515万吨。其中,箱板、瓦楞纸(简称“箱瓦纸”)是最主流的包装纸品类,合计产量接近5500万吨,其原料以废纸为主,每吨包装纸所需废纸约1.1~1.4吨,废纸纤维质量决定了纸品质量:低端的瓦纸可全部使用国废黄板纸作为原料,但较为高端的箱板纸(亦称“牛卡纸”)多需要掺入部分纤维质量较优的美废[1],部分高端纸品甚至需要添加一定比例的木浆。

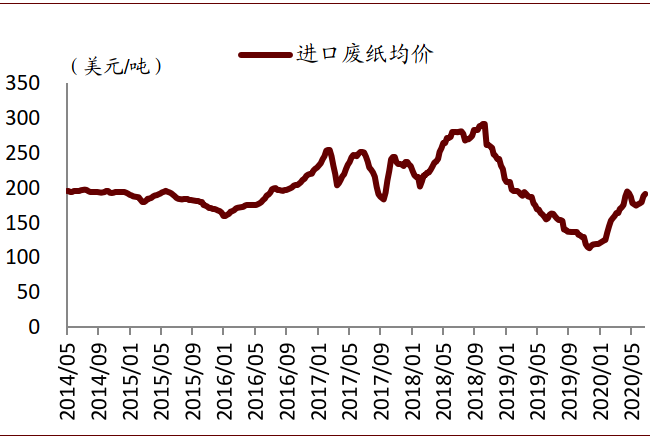

2017年前行业对外废依赖度较高。2017年前,由于外废(特别是美废)性价比高,2011年以来国内纸厂每年进口外废量均接近3000万吨,满足了国内约35~40%的废纸需求,龙头企业进口量占50%左右。国废与外废采购价格亦较为平稳,国废黄板纸多在1000元/吨左右,外废价格在190美元/吨左右,质量较低的美废3#、8#价格在150美元/吨左右。

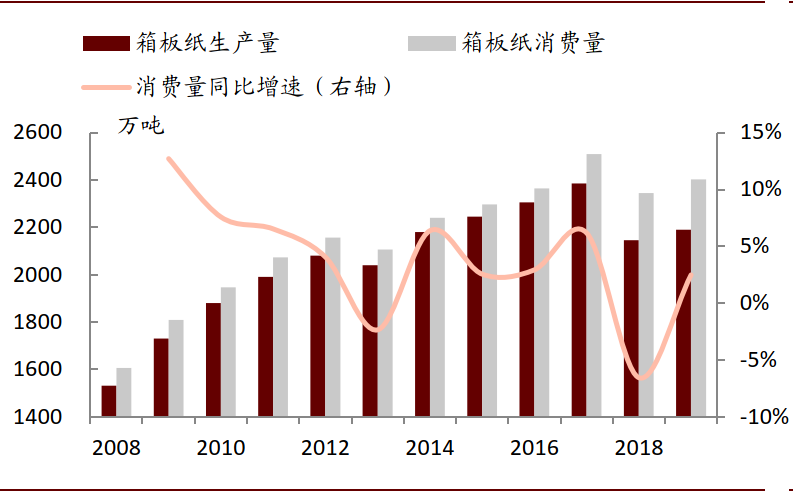

图表:全国箱板纸产量与消费量

资料来源:中国造纸工业报告,中金公司研究部

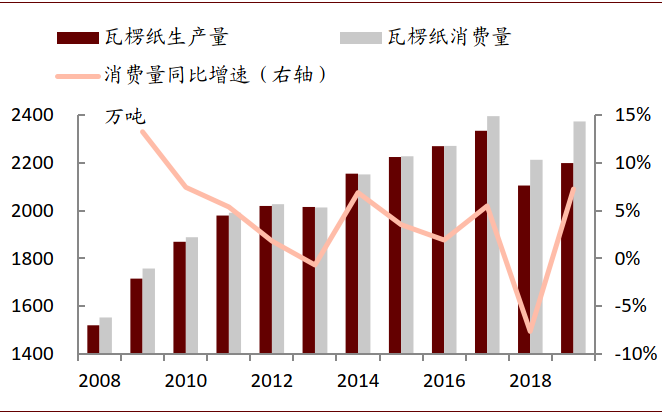

图表: 全国瓦楞纸产量与消费量

资料来源:中国造纸工业报告,中金公司研究部

图表: 废纸的种类及特点

资料来源:《中华纸业》,商务部,中金公司研究部

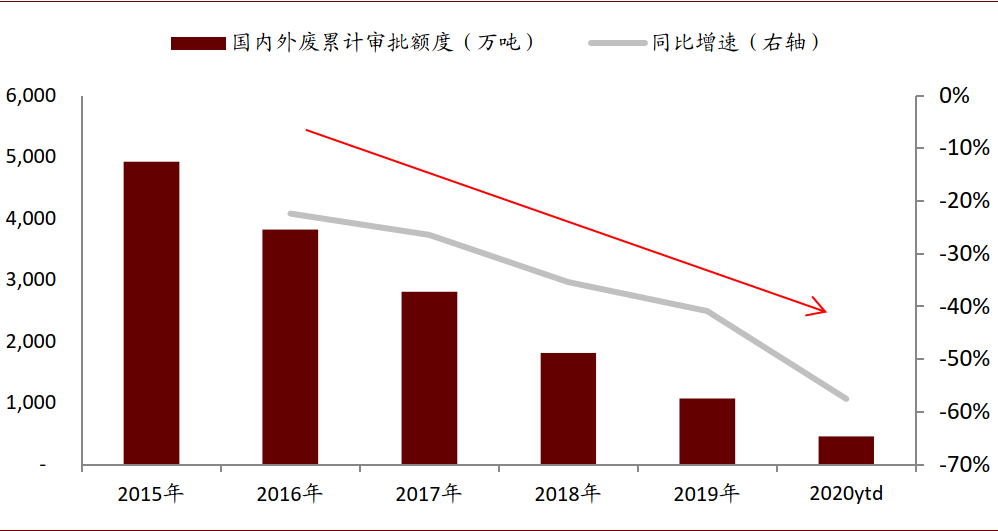

“禁废令”下外废进口配额大幅缩减,废纸供应明显趋紧。2017年前我国进口废纸含杂率较高,在境内进行分拣、制浆的过程能耗与环境污染均较高,因而,2017年7月起,中国正式通知WTO,2018年起不再进口混杂废纸,进口废纸政策监管明显趋严:一方面,对进口废纸质量要求提高,2018年3月中国将进口废纸中混杂物比重标准从1.5%继续下调至0.5%;另一方面,中国拟于2021年底全面禁止废纸及其他固体废物进口,使自2017年起进口废纸配额逐年大幅缩减,2017/18/19年配额分别同比缩水26%/35%/41%,国内废纸供应明显趋紧。我们估算,2020年,进口废纸仅占国内消耗废纸量的11%。

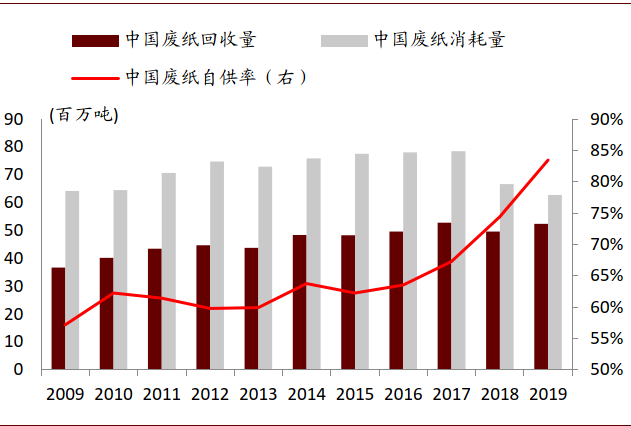

图表:国内废纸回收量vs国内废纸自给率

资料来源:中国造纸年鉴,中金公司研究部

图表: 我国废纸进口政策趋于严格

资料来源:环保部,中国政府网,中金公司研究部

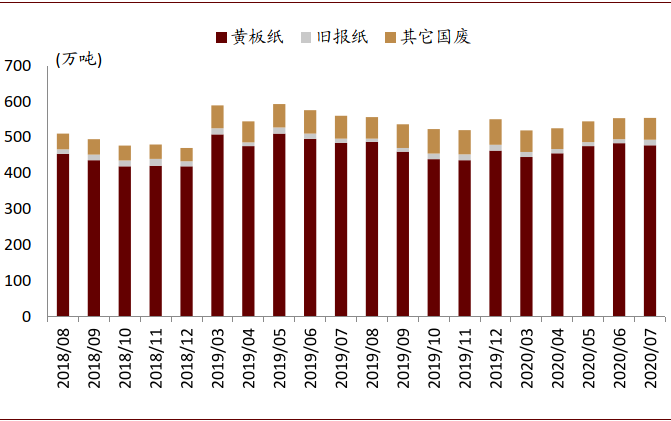

图表: 国内包装纸厂获得的外废配额逐年大幅削减

资料来源:纸业联讯,中金公司研究部

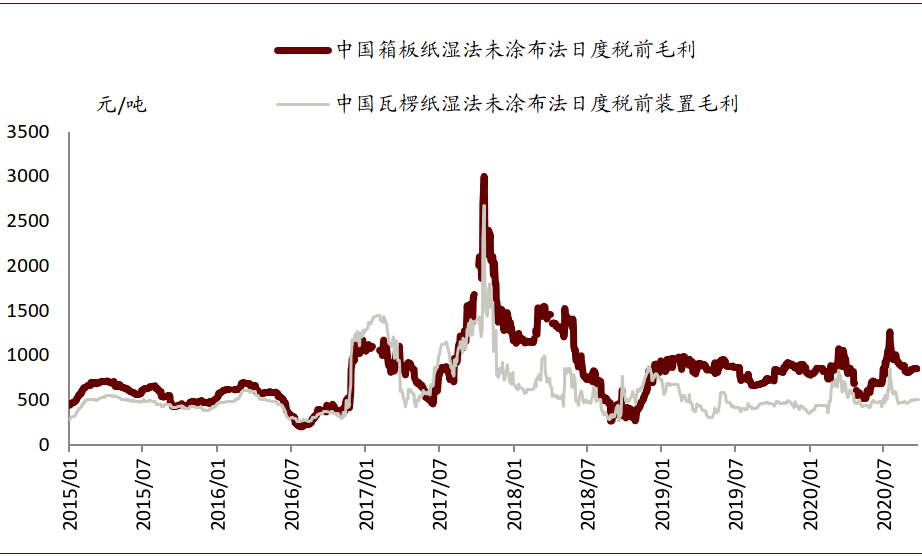

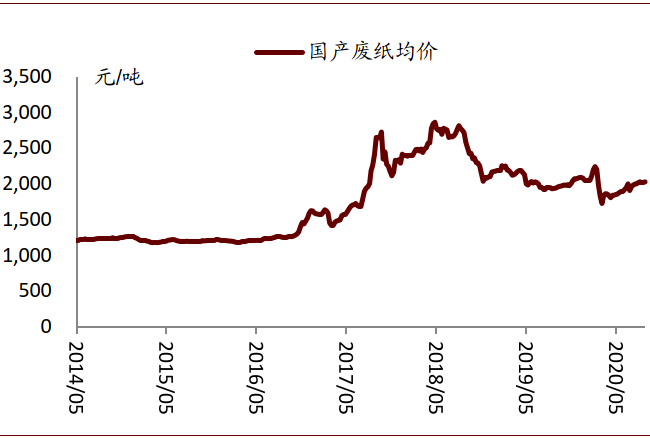

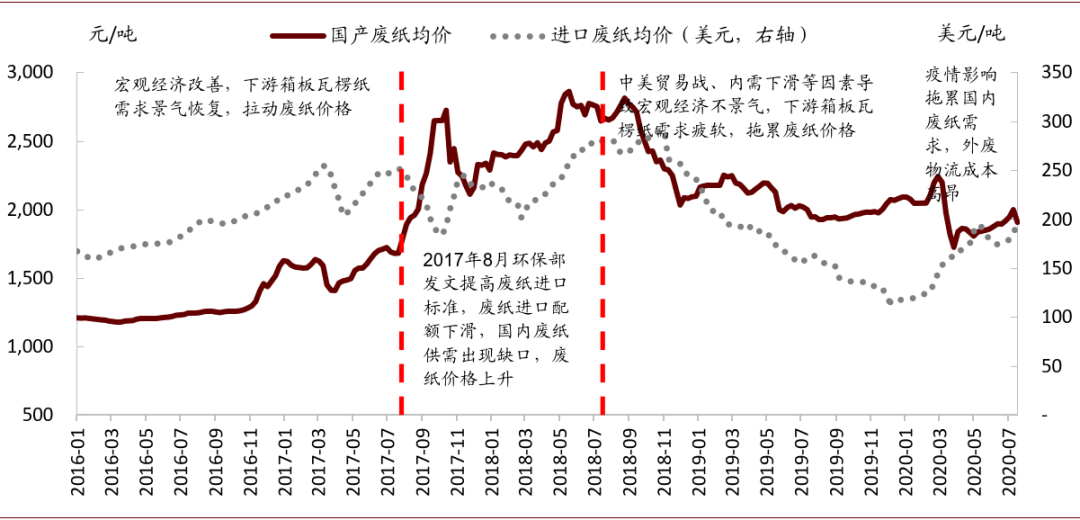

2H17废纸供应缺口凸显,成本推动成品纸价大幅上行。2017年前,进口废纸核准额度持续大于实际进口量,国内废纸市场处于供需平衡状态,而2H17起,进口废纸配额显著缩水,而国废的回收量短期呈现刚性,国内废纸供应缺口迅速凸显,推动国废黄板纸价格从2017年6月的1600元/吨左右飙升至10月的超2700元/吨,2018年前三季度,国废黄板纸均价维持在约2600元/吨的高位。箱瓦纸方面,2H16随着需求改善,箱瓦纸价格已经历了一轮大涨,在需求旺盛的背景下,2H17箱瓦纸价再度大幅上升,推动行业盈利中枢大幅改善。1H18废纸价格中枢较“禁废令”前明显抬升,而纸价上涨幅度不及原料涨幅,行业盈利自高点回落,但仍在高位。

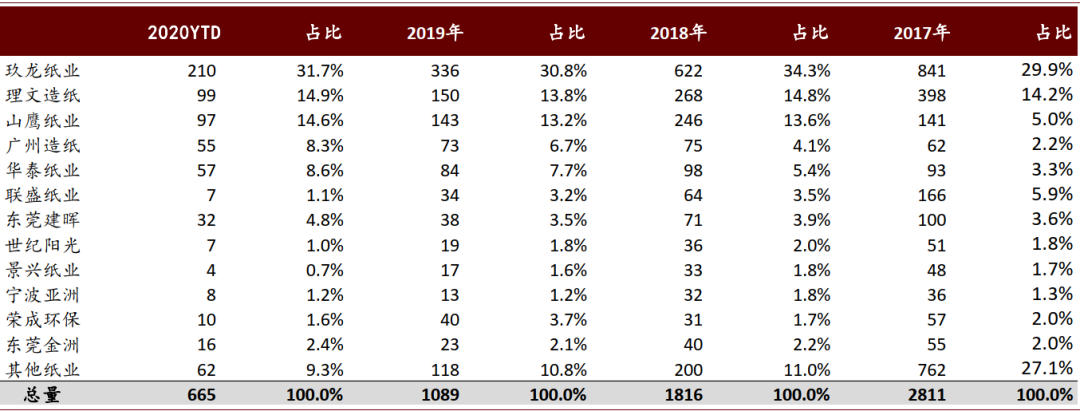

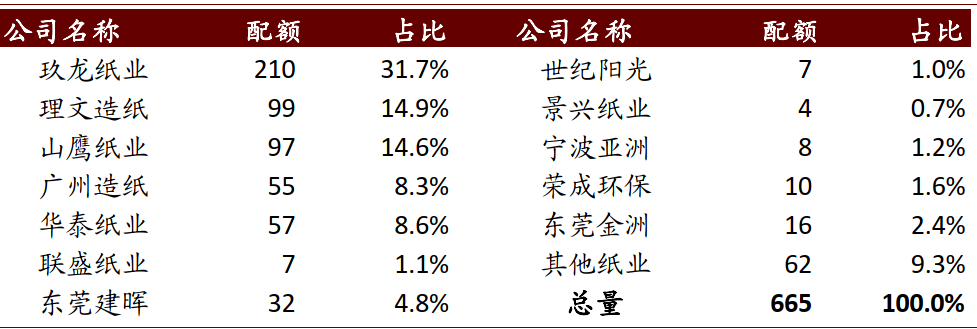

大小企业间出现明显的盈利水平分化,行业格局迎来重塑开端。从我们统计来看,2017年玖龙纸业(02689)约获得30%的行业废纸进口配额(841万吨),行业第二、三大企业理文造纸(02314)及山鹰纸业分别获得了398万吨和141万吨的配额(分别占比14%和5%),其他配额亦大部分由第二梯队企业获取,小纸企几乎无法获得任何配额。因而,废纸进口趋严后,随着外废整体进口量减少、价格下跌,我们观察到大企业获得的外废成本整体降低,与小企业盈利水平进一步拉开差距;同时,小企业由于难以获得优质纤维来源,逐步被排斥出高端箱板纸市场,行业格局迎来重塑开端。

图表: 2H17箱瓦纸行业吨毛利出现大幅改善

资料来源:卓创资讯,中金公司研究部

图表: 国废价格曲线

资料来源:万得资讯,中金公司研究部

图表: 美废价格曲线

资料来源:万得资讯,中金公司研究部

图表: 2017~2020年主要企业废纸配额情况(单位:万吨)

资料来源:中国固废化学品管理网,中金公司研究部; 注意:2020YTD 为2020年1-9月

后“禁废令”时代(2H18~2020):市场分层,行业下行,小厂生存空间缩水

我们认为,“禁废令”颁布初期过去后,缺乏美废原料使小企业被挤压在分散混乱的瓦纸市场,同时纸价中枢的抬升也吸引了大量进口瓦纸涌入国内市场,与小厂抢夺份额;大厂把握时间窗口,快速投放产能、并推出低端产品线以抢占原属小厂的市场份额,进一步压缩小厂生存发展空间。而同期,政策环境的整体趋严和行业景气下行导致小企业生存环境恶化,盈利持续处于微薄阶段,我们认为市场份额向龙头纸企的加速集中已然可期。

市场的分层:进口纸与龙头两面夹击,小厂生存空间逐步缩水

后“禁废令”时代,原料布局决定生存空间。箱板纸通常用于纸板表面,其要求的纤维质量与加工工艺通常均优于瓦楞纸,从行业格局上看,近年来箱板纸的CR4介于45~50%之间,远高于瓦楞纸的20%+水平;而箱板纸开工率整体也略高于瓦纸。我们认为,后“禁废令”时代,包装纸厂是否能够获取廉价而纤维优质的美废(或其他代替原料),决定了包装纸厂在成本曲线上的位置,以及是否有能力在更高端的箱板纸市场存续经营,这也最终决定了纸厂的生存发展空间。

图表: 瓦楞纸市场产能过剩较箱板纸市场更为严重

资料来源:卓创资讯,中金公司研究部

后“禁废令”时代市场分层基本确立,大厂“内外通吃”扩大竞争优势。2H18~2020年期间外废进口配额大幅缩减(每年同比减少30~40%),且基本被大企业垄断,使国废价格大幅抬升。我们观察到,“禁废令”不仅导致中小纸企只能使用更昂贵的国废原料,相对大企业的成本差距进一步扩大,同时需要优质美废纤维的箱板纸产品基本被大企业所垄断,小企业被大规模挤出箱板纸市场,其利润空间和产品市场定位被进一步挤压,面临的竞争压力进一步加剧。同时,玖龙等龙头一方面积极扩产、布局中转站,与小厂抢夺原料,另一方面也抓住窗口期推出针对低价市场的“江龙”等子品牌,以抢占原属小厂的市场份额。

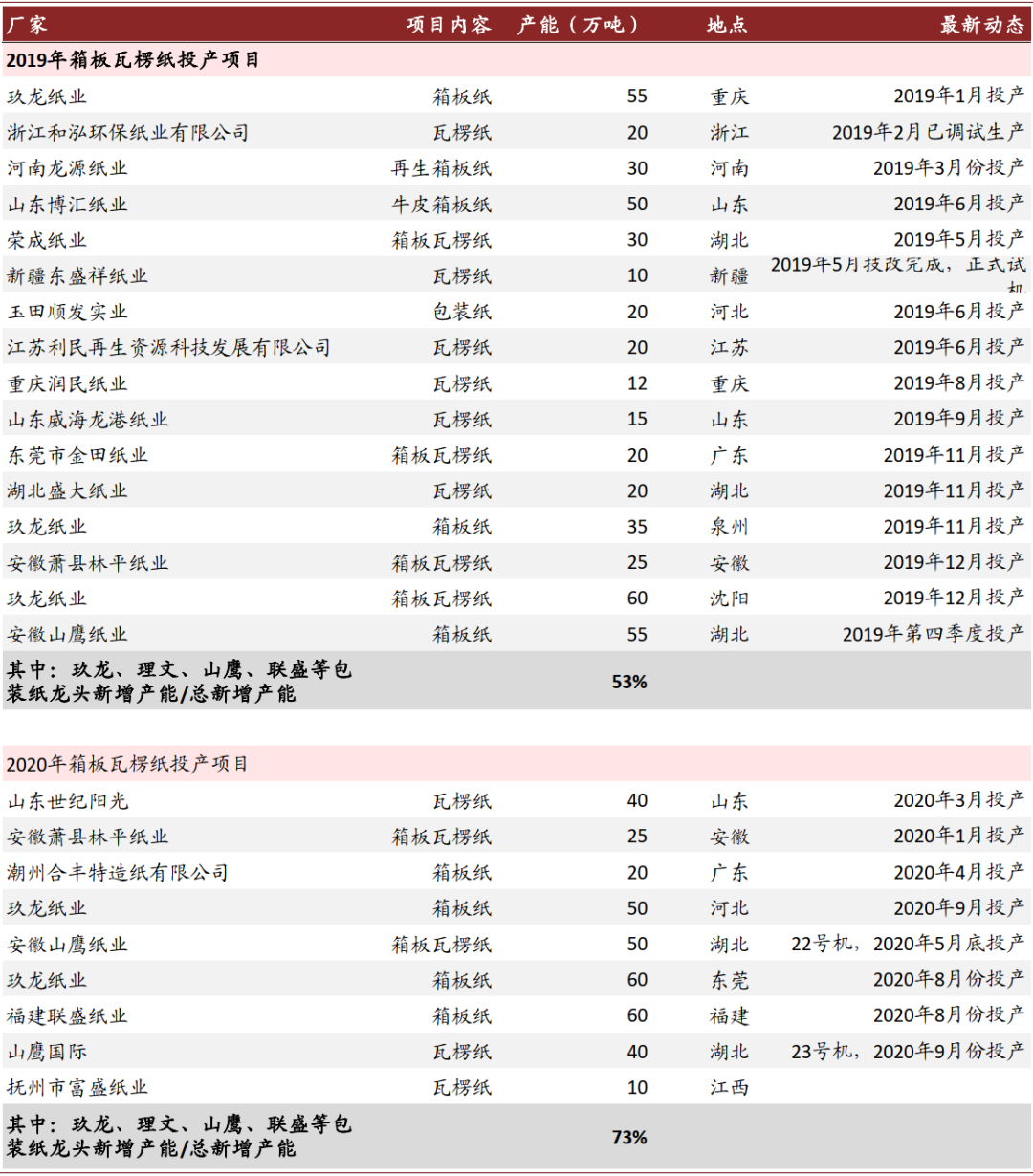

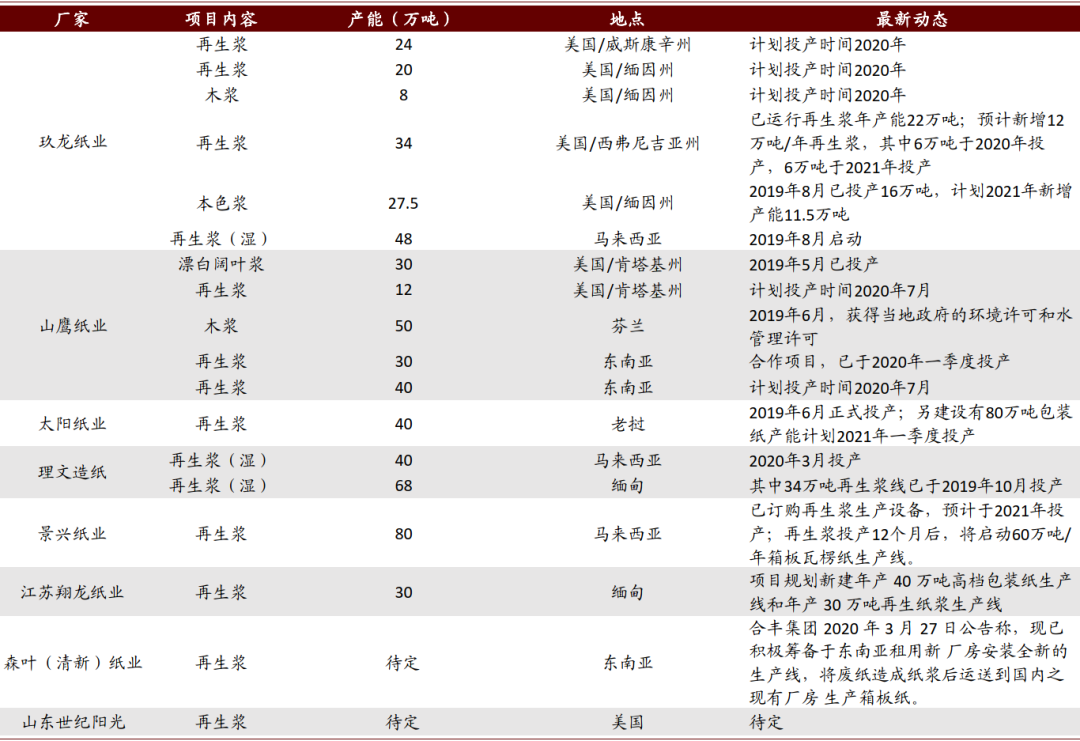

图表: 2019~2020年大厂箱瓦纸产能投放占据主导[2](截至2020.09)

资料来源:纸业联讯,中金公司研究部

龙头通过再生浆弥补部分原料缺口,稳固高端市场份额。2H18以来,龙头纸企为应对美废原料的短缺,维持高端纸品的正常生产,通过收购、利用海外基地自建和OEM合作代工等模式,将美废在海外加工成低污染的废纸浆(即“再生浆”)后,再运回国内,随着龙头纸企再生浆产能密集落地,近年来再生浆进口量大幅抬升,2019年/2020年1~7月全国再生浆进口量分别为82万吨和107万吨,同比均分别增长约200%。我们认为,通过再生浆的布局,龙头纸企能够充分利用其海外废纸回收网络及海外基地布局优势,进一步稳固其在高端市场的份额,持续拉开与小厂的盈利差距。

高纸价下进口纸冲击瓦纸市场,侵蚀小企业市场空间。国内进口箱瓦纸主要来自东南亚区域,以低端的瓦楞纸和再生箱板纸为主。2017年前,瓦楞纸价格维持在3000元/吨上下的较低水平,每年进口箱瓦纸也仅在100万吨上下波动。然而,“禁废令”导致瓦楞纸价格中枢大幅抬升,2H17以来瓦纸价格中枢接近4300元/吨,吸引了大批进口箱瓦纸涌入国内市场,2018~19年进口箱瓦纸规模均大增至300万吨左右,2020年由于卫生事件影响海外需求,进口纸对瓦楞纸市场的冲击进一步加剧(以箱板纸为主的大企业所受影响要小很多),卓创资讯估计全年进口箱瓦纸将达到560万吨左右,进一步与小厂争夺瓦楞纸市场份额。

需求的下行:小厂进入漫长的盈利微薄期

环保抬升行业整体成本曲线,压制小企业盈利空间。造纸原料需要用化学方法进行处理,存在高污染、高能耗的问题。我们认为,随着2017年以来,国家对传统重资产污染行业环保管控整体趋严,造纸企业需要支付额外的环保技改成本以达到新的环保要求,行业整体的成本曲线出现抬升,压制了小企业的盈利空间。同时,对新增自备电厂的管控亦进一步趋严,仅有部分龙头纸企仍能设法获得能耗指标,我们估算,箱瓦纸厂有无自备电厂,对其单吨箱瓦纸成本的影响在200元左右,这使得小厂的成本劣势难以被改善。

贸易摩擦拖累需求,小厂进入盈利持续微薄阶段。箱板瓦楞纸下游领域中,外需相关度高行业(家电、电子、纺服等)占比在30%左右。因而,2H18中美贸易摩擦加剧对箱瓦纸下游需求影响明显,据我们调研,贸易摩擦影响下,部分龙头订单额一度同比下滑20%-30%。随着贸易摩擦加码、内需有所下滑,2H18~2019年行业整体需求持续疲软,行业景气开始下行,国废、外废价格均出现明显回调。然而,由于废纸配额的持续大幅缩水,至2019年底,外废较2018年6月高跌累计跌去近60%,而国废跌幅不到30%,价格中枢仍大幅高于2017年前的水平,无外废配额的小厂进入盈利持续微薄阶段。

2020年卫生事件延后需求复苏,小厂盈利继续被压制。2020年上半年,卫生事件的全球扩散进一步打击需求,至8月旺季前夕,包装纸需求仍未完全恢复至卫生事件前水平,同时国废持续短缺,进口纸大量涌入,小厂生存环境进一步恶化,盈利继续被压制。

图表: 美废与国废价格走势受废纸进口政策影响复盘

资料来源:纸业联讯,中金公司研究部

2021年禁废尘埃落定,原料短缺+涨价加速行业整合

三年禁废尘埃落定,2021年国废缺口料将走阔

国废回收量已触及天花板,供给趋于刚性。据山鹰可转债募集说明书中提到,国内废纸回收总量已超过5,000万吨,达到可回收量的90%以上,增长空间已较为有限。其中,国废黄板纸的回收基本已触及天花板,我们认为即使垃圾分类普遍推行,对黄板纸的回收量增加影响亦较微小,我们预期2021年国废回收量同比平稳为主,未来供给趋于刚性。

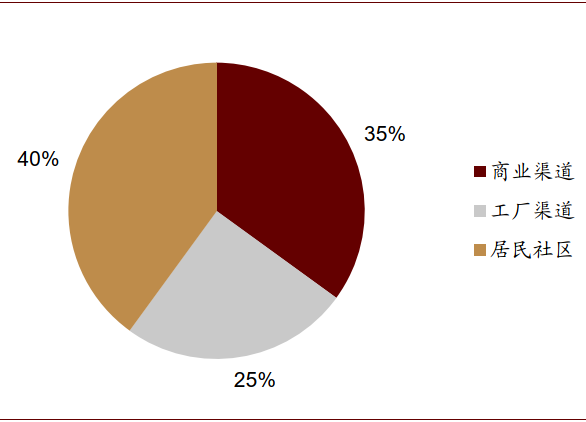

图表: 国内废纸回收主要来源(2019)

资料来源:纸业联讯,中金公司研究部

图表: 我国各种纸回收量

资料来源:纸业联讯,中金公司研究部

2021年国废缺口料将走阔,原料短缺加剧。结合1~3Q20配额发放情况,我们估算2020年外废进口量在600~650万吨左右,当前国废供给已趋于紧张,但海外需求低迷+国内纸价较高吸引了大批进口箱瓦纸涌入,一定程度上缓释了废纸的短缺。展望2021年,据卓创,全面禁止进口外废将带来600-650万吨缺口,作为替代品的再生浆及进口箱瓦纸或在今年基础上各再增加200万吨左右[3],但仍无法完全弥补国废缺口。我们预期2021年国废供给缺口将走阔,原料短缺加剧。

图表: 2020年废纸配额拆分情况(单位:万吨)

资料来源:中国固废化学品管理网,中金公司研究部

图表: 包装纸厂商海外原材料投产计划

资料来源:纸业联讯,中金公司研究部

需求向好或加剧废纸短缺,箱瓦纸行业市场集中度提升有望加速

外需复苏,2021年箱瓦纸终端需求有望整体向好。中金宏观组认为,8月份中国出口同比增长9.5%,主要是由于全球经济回升力度加强提振了外部需求;同时,从对欧美出口看,服装、家电、家具等消费品出口有所回暖,显示卫生事件对消费的影响逐步减弱。我们认为,箱板瓦楞纸下游领域中,外需相关度高行业(家电、电子、纺服等)占比在30%左右,随着海外需求从卫生事件影响中逐步复苏,2021年箱瓦纸终端需求有望整体向好。

需求向好或加剧废纸短缺,国废价格有望明显上涨。我们认为,据卓创测算,在2021年需求与今年持平的基础上,国废亦将出现超200万吨供应缺口。如2021年下游需求整体改善,我们认为一方面国废需求将出现增长,缺口有望进一步扩大;另一方面海外包装纸市场需求有望改善,使得箱瓦纸实际进口量低于预期,这亦将加剧废纸的短缺,推动国废价格中枢明显上涨,也将对成品纸价形成有力支撑。

2021年小企业生存空间或再被压缩,行业整合加速。据卓创统计,2020年行业瓦楞纸平均开工率仅仅58%(同比-5ppt),小厂仅在50%左右,且账面盈利持续微薄。我们认为,2019~2020年我们已观察到部分小厂散点式地退出,随着2021年国废缺口走阔、进口纸冲击持续(对产品主要是箱板纸的大厂影响较小,但会压制小厂提价空间),小厂可能进一步出现资金紧张、原料紧缺、客户流失等情况,或有部分小厂逐步推出或主动寻求被收购,行业集中度有望迎来加速提升。

图表: 2018年箱板瓦楞纸下游消费结构

资料来源:纸业联讯,中金公司研究部

(编辑:曾盈颖)

扫码下载智通APP

扫码下载智通APP