2020年中国移动游戏行业研究报告:市场规模保持上升趋势,轻度、重度游戏边界模糊化

本文来自“艾瑞咨询”

核心摘要:

中国移动游戏市场保持上升趋势,2019年市场收入规模约2091.6 亿元,同比增长 27.1%;移动游戏用户规模约 6.6亿人,同比增长 6.1% 。

移动游戏产品数量大幅缩减,直接导致投资事件的减少,2019年投资总金额约 91.6亿元,2020年1-5月的投资总金额约 13.2亿元。

游戏版号发放总量接近预期, 休闲游戏更易过审;移动游戏 生命周期显著延长 ,2019年畅销榜TOP30的移动游戏产品中,约四成游戏已运营3年以上。

轻度游戏与重度游戏的边界模糊化,“可佛可肝、可轻可重”的游戏玩法成为主流趋势;“渠道为王”的市场行情已成为过去式,买量发行和TapTap给与游戏厂商更多的发行选择。

中国游戏市场概述

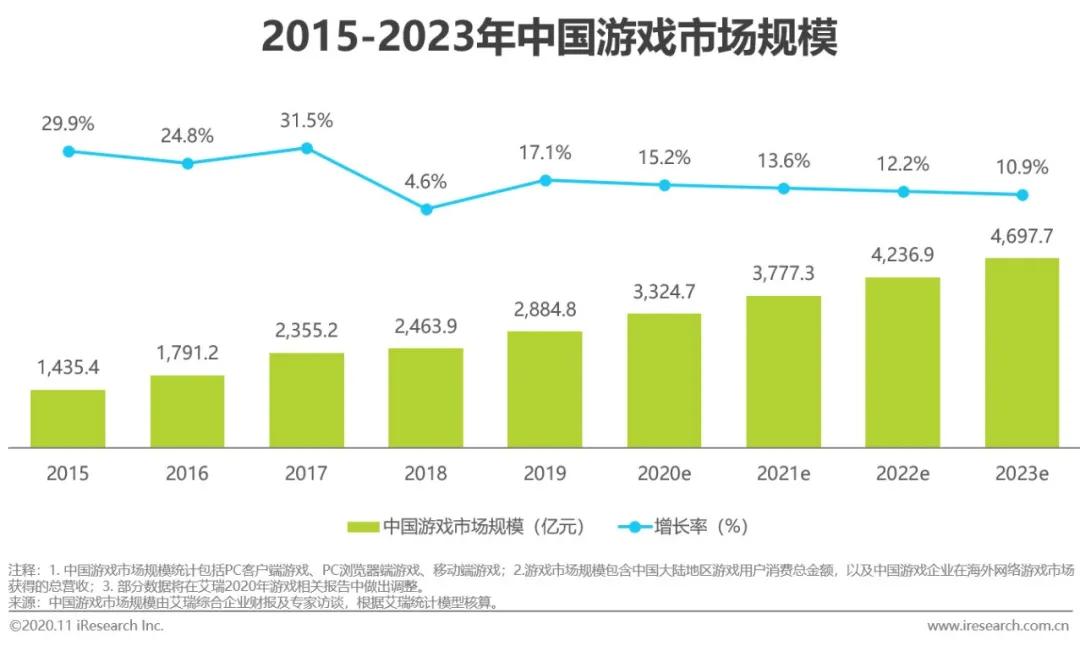

2020年中国游戏市场规模

高质量产品与精细化运营助力中国游戏市场跨越寒冬

2019年中国游戏市场营收规模约2884.8亿元,同比增长17.1%。在经历了2018年版号停发的寒冬期后,中国游戏厂商更加珍惜每一个已获得版号的游戏产品,这也使得“深度打磨产品质量”和“提高运营精细程度”这两个游戏产业发展方向被真正的落实。在此前提下,不仅新上线的游戏会以更充足的推广资源和更完整的游戏内容面向玩家,对于已上线的老游戏,研发商也会投入更多的精力和成本制作更优质的版本内容以飨用户,最终带动游戏用户整体付费额度有所提高。再辅以各大游戏厂商对海外市场的积极探索,使得中国游戏市场规模在2019年得到了超出市场预期的增长幅度。

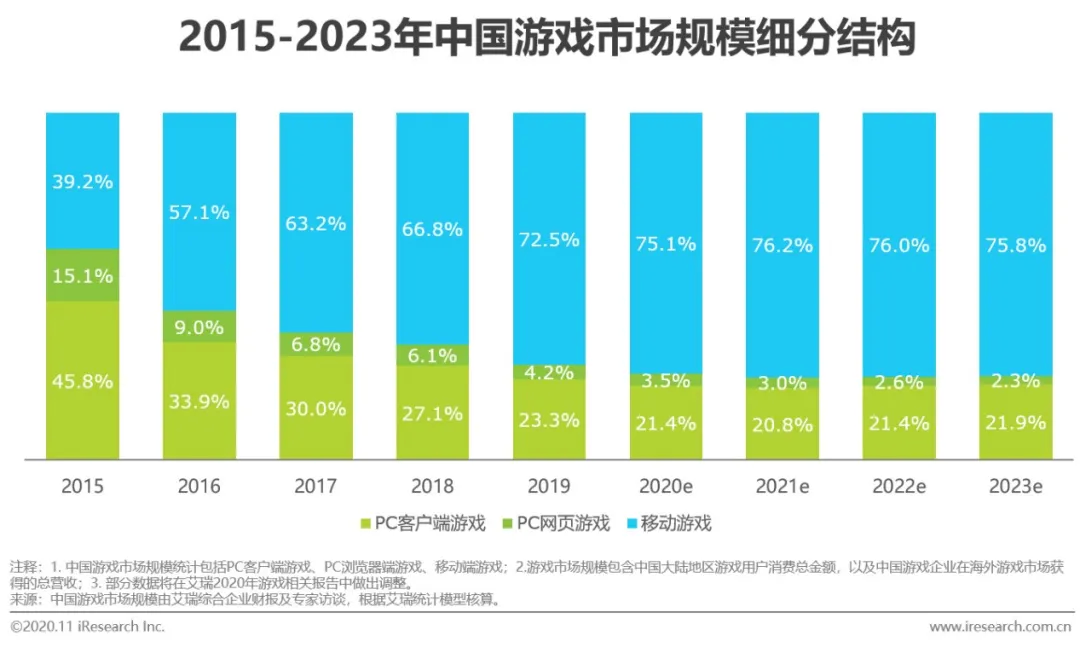

2020年中国游戏市场细分结构

三大终端从竞争走向合作

PC客户端游戏:依托于电子竞技的蓬勃发展,PC客户端游戏的市场规模占比下滑速度已有所减缓。再辅以单机游戏在最近两年的逐步兴起,未来PC客户端游戏仍将稳定占据中国游戏市场的部分份额。

PC网页游戏:从2018年开始,大量的网页游戏用户转移至了H5游戏和移动微端。但PC网页游戏存在其本身无法替代的特殊性(即:可用键鼠操控的快速游戏窗口),最终将演变为PC端游、手机游戏甚至主机游戏的延伸及补充。

移动游戏:移动游戏目前的整体体验,已十分的成熟和优秀,并且手机性能的高速发展也基本满足了开发者和用户的游戏需求。即便是进入云游戏时代,手机屏幕也将是最重要的游戏场景之一。

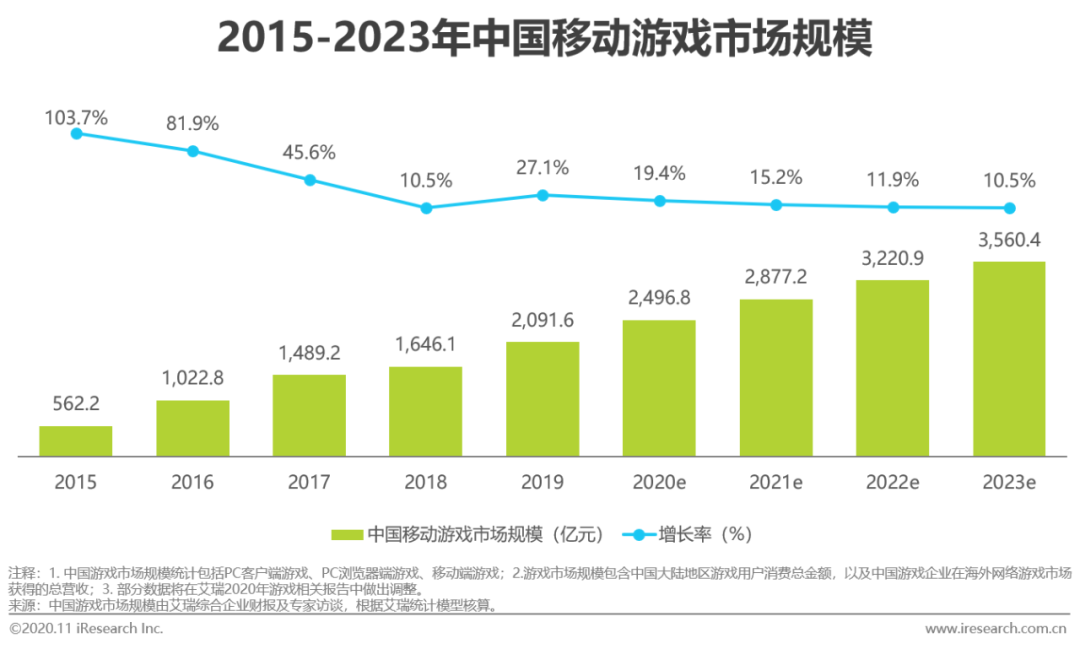

2020年中国移动游戏市场规模

短期仍保持稳定发展等待新技术革新行业

2019年中国移动游戏市场规模约2091.6亿元,同比增长27.1%。在头部厂商逐渐适应游戏版号紧缩政策,以及持续加强对海外市场探索的双重因素影响之下,中国移动游戏市场在2019年获得了较大的增长幅度。目前中国移动游戏市场正处于发展的关键节点:无论是版号导致的行业洗牌,还是5G、云游戏等新欣技术带来的行业革新,都有可能彻底改变行业格局。艾瑞分析认为,行业在短期仍将保持较为稳定的发展趋势,直到新欣技术能带来交互稳定、定价合理、玩法成熟的用户体验时,移动游戏市场可能会进入新一轮的格局变化。

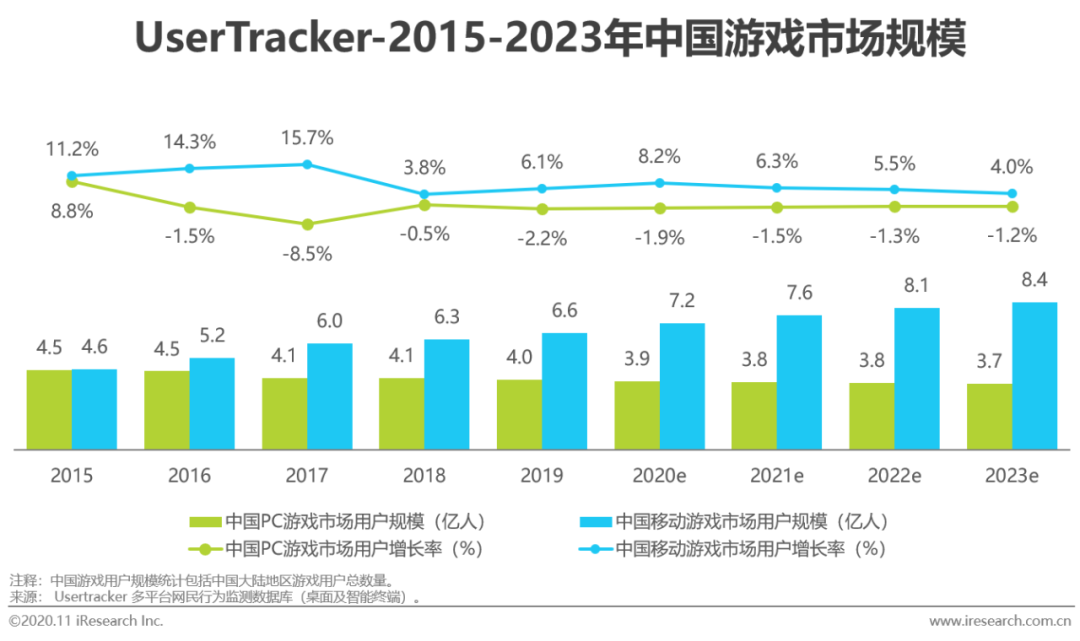

2020年中国游戏市场用户规模

玩游戏是中国网民最普遍的娱乐方式之一

2019年中国移动游戏用户规模约6.6亿人,对比中国移动网民数量(CNNIC发布的第44次《中国互联网络发展状况统计报告》中可知,截止至2019年6月,中国网民规模约为8.47亿),占比约为77.92%。可以说,游戏作为一种低门槛、低成本的娱乐手段,已成为大部分人生活中习以为常的一部分。但需要注意的是,中国游戏用户中存在大量只玩棋牌游戏或轻度小游戏的休闲用户,这部分用户的游戏属性弱、付费意愿低,如能有效挖掘出这类用户的潜在需求,将对中国游戏市场产生强大的推动作用。

2019年中国游戏企业倒闭数量

中小游戏企业出局大半

根据2020年1月13日的央视财经新闻显示,2019年游戏企业倒闭共计18710家(2018年为9705家),同比上升92.79%。导致大量中小游戏企业纷纷出局的主要原因,还是在于游戏版号的发放数量和审核速度上。从正面来看,中小游戏企业制作的产品中,确实存在许多粗制滥造、山寨换皮的游戏内容,这些产品的流失会使得中国游戏市场未来的发展更加的健康积极;

但从反面来说,近几年中国游戏市场中也不乏部分由中小企业制作的小而美的精品游戏(如部分独立游戏工作室研发的游戏产品),若这些产品因为版号原因而无法上线面向玩家,对中国游戏市场的创新和突破也会造成一定的阻碍作用。

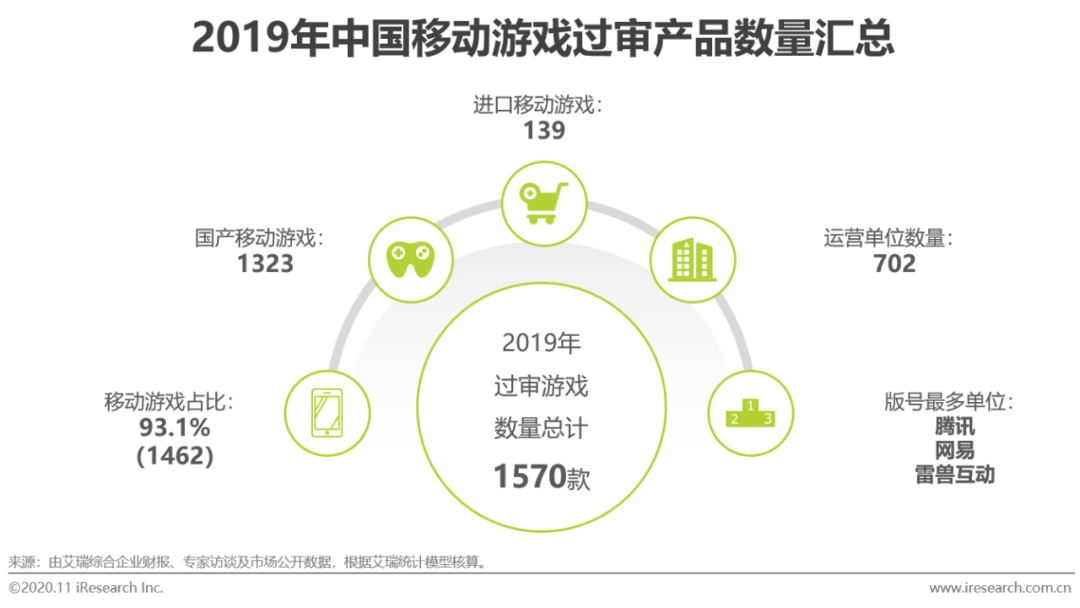

2019年中国移动游戏版号情况汇总

发放总量接近预期休闲游戏更易过审

2019年过审游戏数量总计1570款,其中移动游戏总计过审1462款。从市场层面来说,发放总量基本满足用户需求,不会出现长期“游戏荒”的状态;从厂商层面来说,雷兽互动是作为除腾讯、网易外,获取版号最多的运营单位,旗下过审的21款游戏皆为轻度休闲类游戏。休闲游戏由于玩法简单、体量较小等原因,在审核效率上更为灵活,从而使得其整体的过审产品数量也最多。

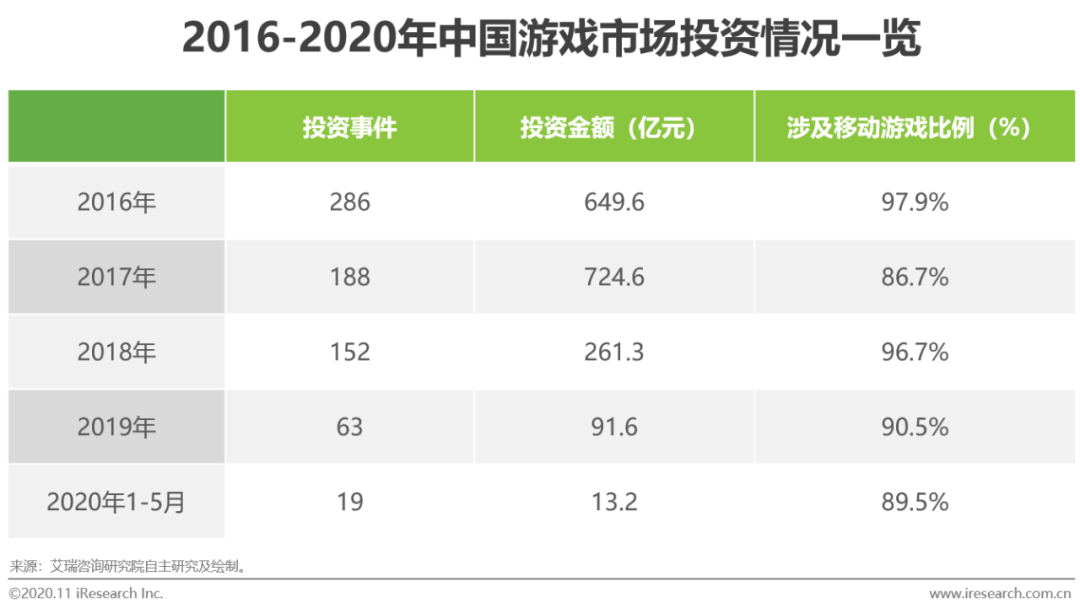

2020年中国移动游戏市场投资情况

产品数量缩减导致投资事件随之下降

游戏市场的投资事件,大都建立在投资方认可被投资方的游戏产品的前提下。从数据中我们不难发现,自2018年游戏版号紧缩后,中国游戏市场的投资金额在短期内就快速缩减。正如上文所述,中小游戏企业大量出局,意味着可被投资的游戏产品数量大幅缩减,从而直接导致投资事件的减少。

但就目前的市场情况来看,目标为单一产品的投资事件将越来越少,投资方将更加看重企业的长远发展以及资源整合能力。可以认为,“赌爆款”的投资逻辑对当前中国游戏市场已不再适用。

2020年中国移动游戏企业上市情况

心动网络、中手游成功登陆港股

心动网络旗下拥有高品质手游分享社区TapTap、而中手游则手握数十个重量级IP被誉为游戏界“IP一哥”, 2019年这两家企业也于港股完成上市。盛大网络“借壳”世纪华通重回A股、棋牌游戏厂商家乡互动与禅游科技也凭借稳定的收入登陆港股。

中国移动游戏产品现状分析

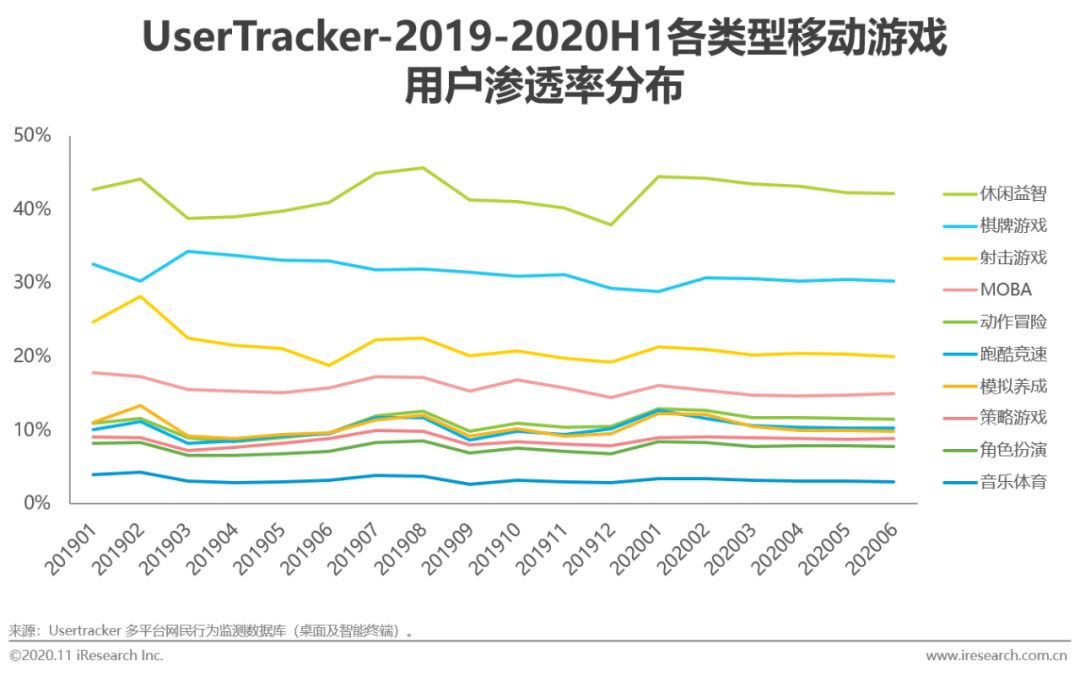

2020年各类型移动游戏用户渗透率

游戏类型排名保持稳定轻度用户仍占较大比例

休闲游戏和棋牌游戏仍保持前两位,表明中国游戏市场中仍存在大量的轻度用户。而射击游戏和MOBA游戏主要依靠《和平精英》与《王者荣耀》两款游戏支撑了大部分的用户渗透率。基于游戏版号的限制+无内购游戏在部分情况下可以无需申请版号+2019年超休闲游戏的崛起+小游戏/H5游戏的逐步成熟,艾瑞分析认为,在这四重因素的叠加影响下,轻度休闲游戏未来仍将具备较大的成长空间。

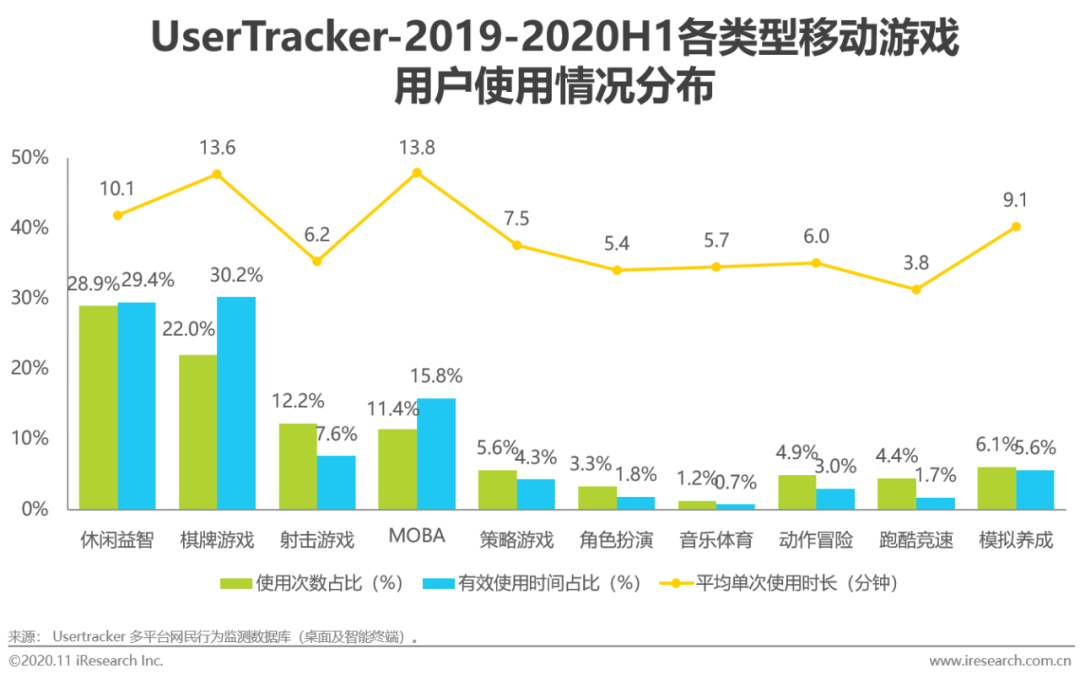

2020年各类型移动游戏使用情况分析

棋牌游戏占据用户最多时间 MOBA游戏使用情况最为稳定

有效使用时间占比越高,意味着用户的游戏忠诚度越高;而单次使用时长越高,意味着用户的游戏行为越稳定。从数据中可以看出,棋牌游戏共占据用户30.2%的游戏时长,在所有类型中占比最高,并且单次使用时长也极高,达13.6分钟。而MOBA游戏平均单次打开使用时长最高,达13.8分钟,基本等同于《王者荣耀》中一局游戏的时间。

2019年中国移动游戏产品畅销TOP30

四成游戏运营3年以上 移动游戏生命周期延长

在2019年畅销榜TOP30的游戏产品中,仅有6款游戏为2019年新上线的产品,而有多达12款上榜游戏的运营时间已超过3年以上。通过快速换皮来大面积清洗用户的产品,在当前的市场环境下已难以为继。但即便是高质量、精品化的游戏,想要脱颖而出,强大的推广资源、优秀的运营能力以及良好的用户口碑这三者缺一不可。

(下图中绿字标出的游戏,皆为运营时间超过3年的游戏产品)

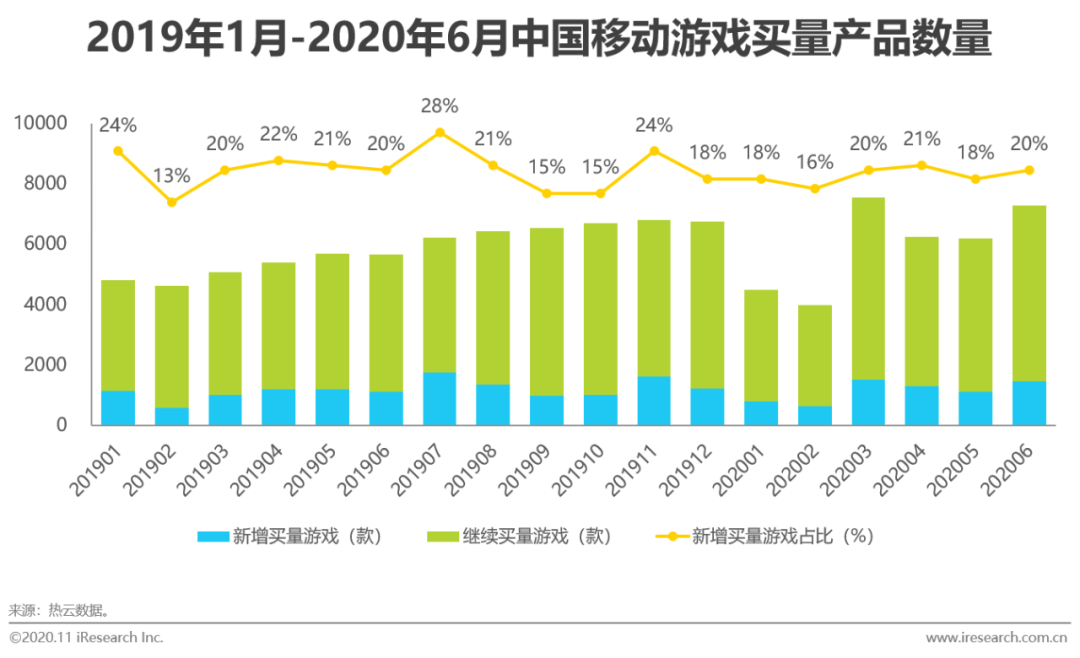

2020年中国移动游戏买量产品数量

买量新游供给稳定 超级APP助推买量市场快速前进

随着游戏版号的稳定发放,买量市场端的新品供给已基本趋于稳定。根据热云数据显示,2019年月均买量手游数达6000+款,而2018年仅为4200款。另一方面,随着抖音、微博等超级APP在游戏买量市场的资源倾斜,也助推手游买量的效果和效率都有所提升,游戏厂商也更愿意使用买量的方式来吸引用户。但需要注意的是,在游戏买量的精准化程度不断提高的同时,买量的成本也在节节攀升,唯有合理配置买量、渠道与整合营销之间的关系,才能将宣发资源发挥到最大的效果。

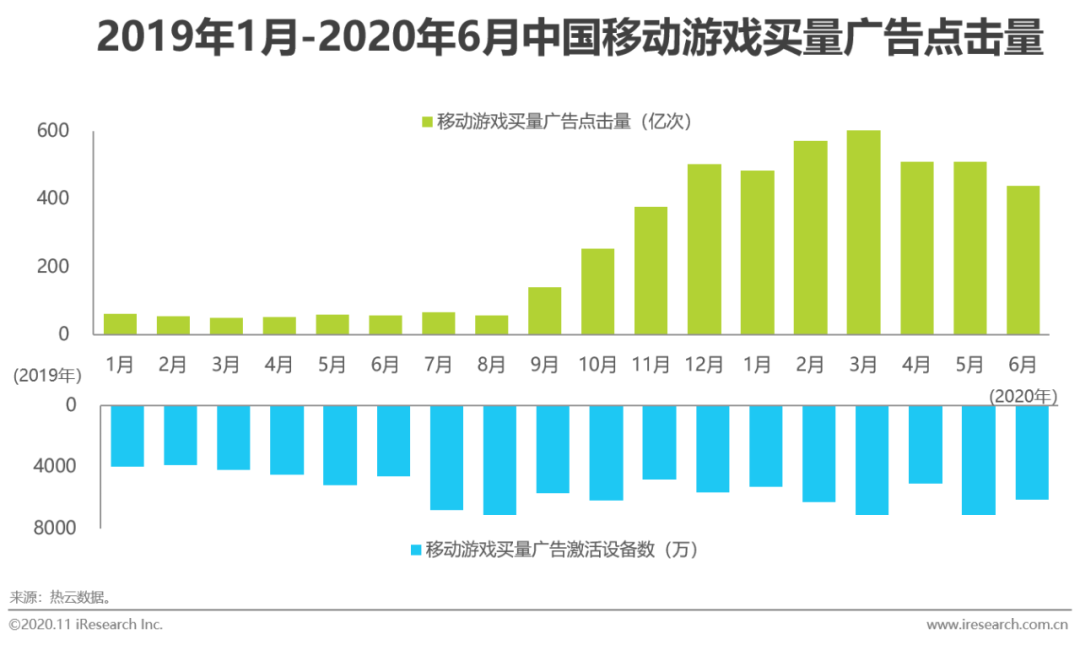

2020年中国移动游戏买量广告效果

点击量呈爆发式增长但实际效果有待商榷

就2019年的数据情况来看,受暑期的利好影响,移动游戏买量广告激活设备数在8月达到峰值,与预期相符。但进入9月后,整体点击量却开始一路飙升,直至今年4月才逐渐显露出被遏制的势头。而对比实际的激活设备数,却未产生明显上涨趋势,而是基本保持在稳定范围内。根据热云数据报告显示,这部分点击量增长的背后,确实与部分APP加大游戏买量类广告的投放力度有关,但另一方面,也必然存在因“刷单、刷流量”而导致的“异常点击流”。游戏买量成本逐年递增已是行业共识,而关于如何减少无效曝光、无效点击带来的资源浪费,也是各大游戏发行厂商需应当关注的市场痛点之一。

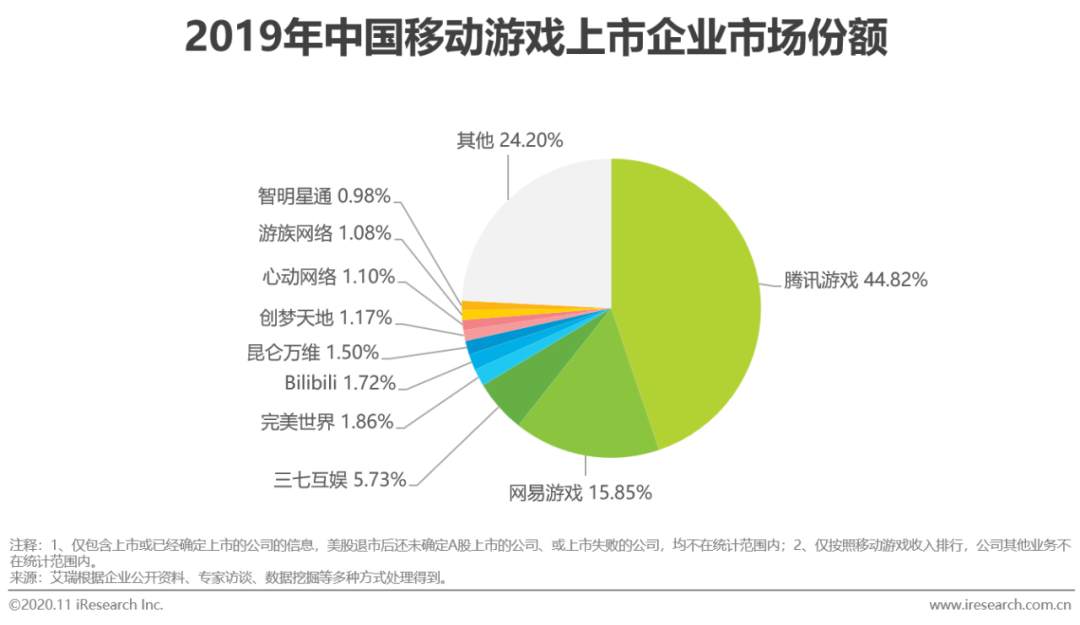

2019年中国移动游戏上市企业分析

市场集中度出现近四年来的首次下降

前十名厂商占全部中国移动游戏市场的总份额为75.8%,相较于2018年的78.86%有所下降。同时,腾讯(00700)游戏与网易(09999)游戏的市场份额也双双产生了小幅下滑。艾瑞分析认为,部分未上市的游戏企业在2019年屡创佳绩(包括但不限于莉莉丝、米哈游、鹰角网络等),从而对市场集中度起到了一定的缓解作用。

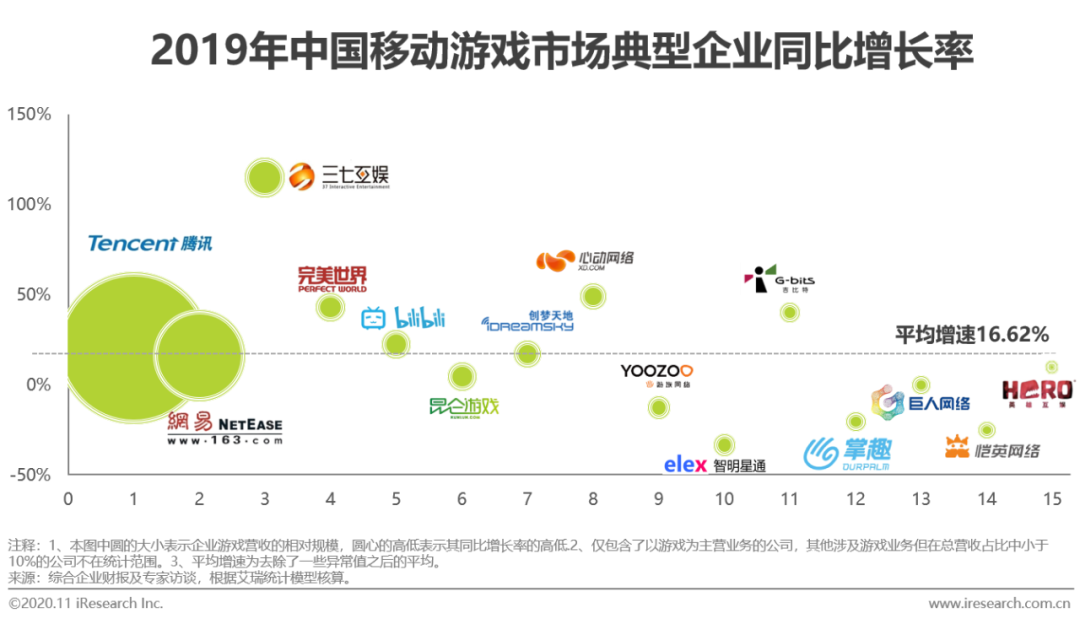

2019年中国移动游戏企业竞争力矩阵

市场竞争加剧

2019年头部移动游戏厂商增速达到16.62%,高于了2018年11.11%的增速。对比报告上文所述的“市场集中度”出现下降这一数据,可以认为,中国游戏市场的竞争力度仍处于不断加剧的阶段。并且2019年有多个新的“大玩家”入局且表现优异(包括但不限于世纪华通、字节跳动、阿里游戏等),这也是给老牌游戏厂商敲响了一记警钟。

中国移动游戏行业发展趋势

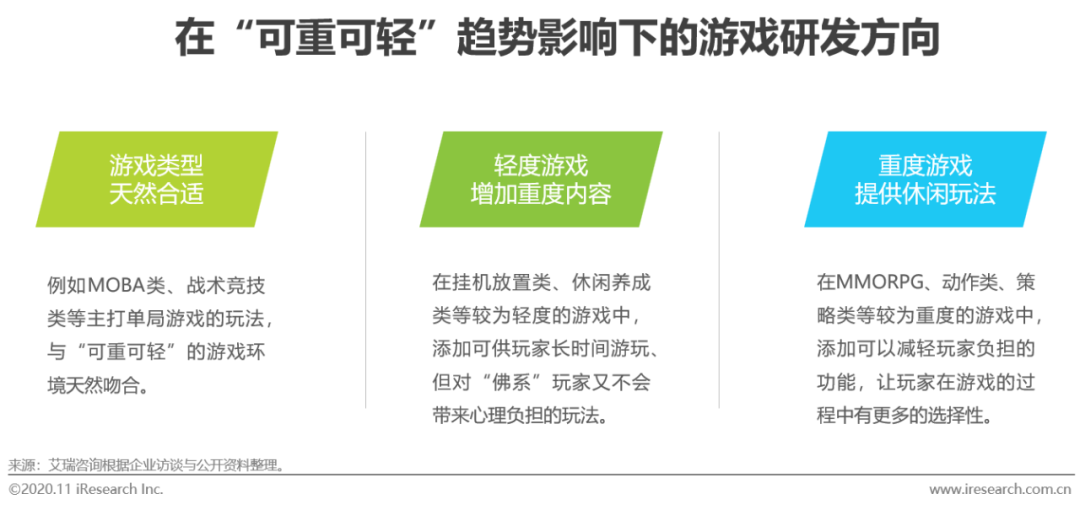

轻度游戏与重度游戏的边界模糊化

“可佛可肝、可轻可重”的游戏玩法成为主流趋势

近年来,出现了多个引爆市场的“挂机放置”类游戏,最具代表性的游戏是莉莉丝游戏自研自发的《剑与远征》。从表面上来看,这类游戏的核心卖点是“佛系护肝”,玩家不用上线,也可以持续获得游戏内的资源产出,待下次上线后一并收集。但是深入来看,这类游戏不仅在挂机放置的基础上做出了自身的差异化内容,同时为玩家提供了一个宽松的游戏环境:玩家每天只需上线0.5~1小时左右,即可完成当天所需完成的全部任务;同时也可以在时间充裕的时候,全身心投入进去持续游玩,往往单次可以游玩的内容量也足够支撑3~4小时,甚至更多。

这样“可佛可肝、可轻可重“的游戏玩法,与当前大部分中国游戏用户的深层需求十分吻合。满足用户碎片化时间的娱乐需求是游戏行业达成的共识,但同时也要满足用户在时间充足时的娱乐需求才能更好的提升用户粘性。这也反向影响到了MMORPG、策略、卡牌等重度游戏,游戏内往往会提供完善的“减负”功能来提升用户在时间不充足时的游戏体验。

“渠道为王”的市场行情已成过去式

买量发行和TapTap给予游戏厂商更多发行选择

随着以抖音、快手、微博等具备游戏分发能力的超级APP的崛起,游戏厂商在买量发行上具备了更多的选择空间。虽然相较于传统游戏渠道来说,买量发行有着天然的弱势——即游戏宣传阶段需要投入大量的成本进行推广,但通过买量获取的用户,其付费所产生的的流水无需与渠道方进行分成,研发方能获取更多的收益。而基于中国游戏市场产品生命周期越来越长的大背景下,买量发行所能提供的长远利润空间更为广阔。

而另一方面,在功能上与传统游戏渠道更为接近的“TapTap”平台,区别于其他安卓渠道,不参与游戏的流水分成,从根本上保证了平台的客观性和公正性,所以平台上的内容也更受用户的认可,也更受游戏厂商的青睐。近两年来,《明日方舟》、《最强蜗牛》、《原神》等爆款游戏,在登陆了TapTap平台的情况下,却都没有选择与传统安卓游戏渠道合作,这也充分体现了游戏厂商话语权的提升。

广告变现模式得到了更多的重视

版号压力与超休闲游戏共同推动广告变现模式快速发展

广告变现模式多用于轻度休闲类游戏中,这类游戏往往无内购系统,用户如果选择收看广告,就能获得加速成长的道具奖励。也正式因为无收费内容,这类游戏在当下版号政策紧缩的情况下,并没有受到太大影响。而另一方面,2019年海外超休闲游戏市场在Voodoo、Ketchapp Studios、Good Job Games、Lion Studios等厂商的大力投入之下,取得了高速的发展,美国AppStore免费游戏榜TOP10几乎常年被超休闲所占据。在此双重因素促进之下,国内各大厂商也快速跟进,包括在公共卫生事件期间红极一时的“网赚游戏”也基于此战略应运而生。

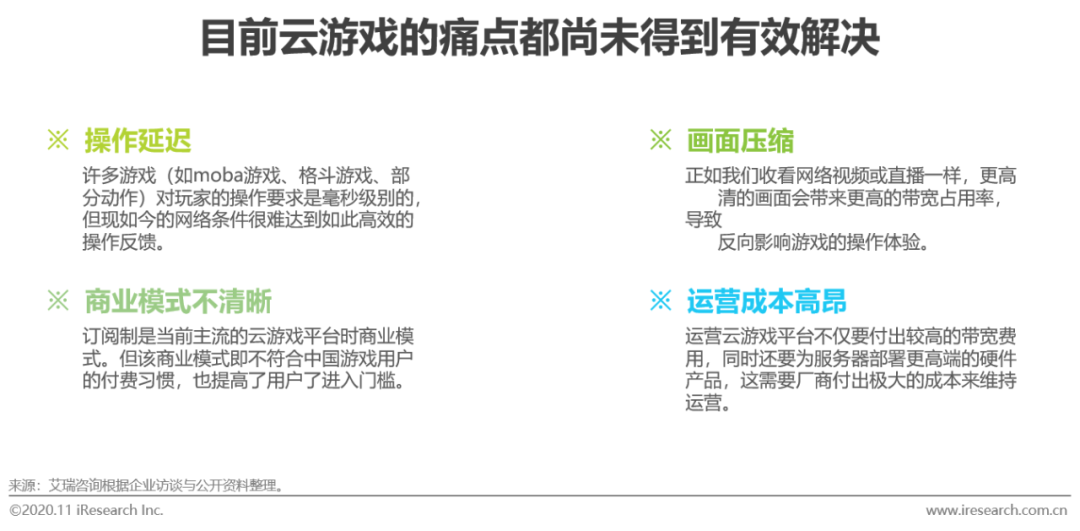

云游戏仍处于秉烛夜行的摸索阶段

用户体验与商业模式都尚不清晰

从谷歌宣布Stadia平台至今,无论是国内外,都已经有多个公开面向玩家的云游戏平台出现,但无论是市场关注度,还是变现能力,都没有引起太多的热度。从用户体验角度来说,目前国内已开放的云游戏平台中,大多只能提供基础的画面清晰度,对于4K、60帧这样的高质量画面仍有一定差距,并且在游戏过程中仍无法做到完全的流畅无顿挫感,画面撕裂、操作卡顿的现象时有发生。这也直接导致用户的付费意愿较低,特别是当前云游戏平台普遍采取订阅制的付费模式,这对于习惯“F2P”的中国玩家来说,进一步加深了付费的阻碍。

(本文编辑:孙健一)

扫码下载智通APP

扫码下载智通APP