友邦保险(01299):东南亚业务回暖支撑Q3价值,新业务价值率短期难以显著回升

本文来自微信公众号“传统借贷vs新型金融”,作者:陆韵婷、戴志锋。

投资要点

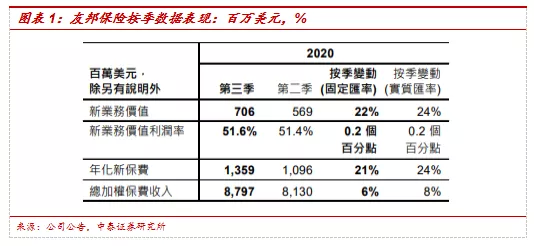

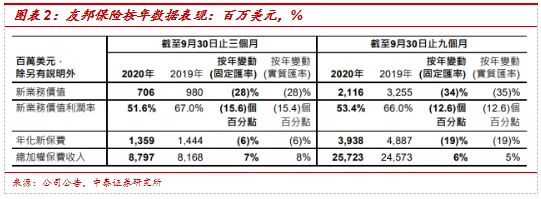

事件:友邦保险(01299)披露2020年三季度新业务价值,集团第3季度NBV录得7.06亿美元,同比下降28%,但环比上升22%,前3季度累计NBV由中报的-37%收窄至-34%,Q3新业务价值率同比下降15.4pts至51.6%,总加权保费在续期拉动下录得7%的单季度同比正增长,业绩符合市场预期。

3季度NBV同比降幅收窄主要由东南亚国家贡献:

1、中国内地:公告显示友邦中国Q3的税前NBV和Q2大致相同,但由于7月9日友邦中国全资子公司注册完成后需要计提5%的预缴税,因此税后友邦中国Nbv环比下降5%,我们预估单3季度友邦中国价值呈现前高后低态势,同比下降幅度为10%左右,略低于预期;

2、中国香港:受强制隔离检疫措施持续的影响,内地访港游客的销售在第三季度仍接近于0,本地客群新单销量较Q2环比适度上升,叠加去年3季度起离岸保单基数下降,我们预计香港Q3单季度NBV同比下降较中报的-68%小幅收窄;

3、泰国:泰国是东南亚卫生事件控制较好的国家之一,Q3单季度友邦泰国新单保费环比增加4.6%至45亿泰铢,同比降幅较Q2收窄6pct,叠加财务顾问渠道转型效果逐渐呈现,以及储蓄类新单被动减少导致的价值率提升,我们预计其Q3单季度NBV同比有2位数的增长;

4、新加坡和马来西亚:新加坡寿险行业受需求回补等因素,全行业Q3单季度新单保费同比仅下降2%,达到29.8亿新币,较去年同期大增91%,产品结构还是以趸交为主。友邦新加坡业务数据优于行业,单3季度价值环比翻倍,同比也录得较大增幅。友邦马来西亚和友邦新加坡业务数据变化情况相仿;

5、其他地区:由于友邦在印度合资的Tata AIA life自去年四季度才按照AIA持有的权益比例并表,因此Q3对同比降幅收窄起到积极作用;

3季度新业务价值率和Q2基本持平,预计Q4难有大的提升

1、友邦Q3新业务价值率和Q2基本持平,为51.6%,同比下降15.4pt,主要因素是高价值率的香港地区价值降幅仍大,以及发达国家长端利率仍在低位,但部分被3季度新单保费环比上升带来的承保开支减少所抵消;

2、由于友邦中国将2021年开门红提前至11月上旬开打,重心转移至明年业务,叠加香港业务暂时难有大起色,我们认为四季度AIA新业务价值率无法显著提升;

友邦在中国设立全资子公司后业务模式可能发生较大改变

1、全资子公司友邦中国于7月9日在上海注册成立,AIA也于11月初公布其已经获批在成都筹建四川分公司,但根据去年8月正式开业的河北石家庄和天津营销服务部的经验,新机构在开设第一年对中国区价值贡献较为有限,预计在1%-2%;

2、我们预估2021年中国区业务的扩展依然取决于老机构的发展,集团的新举措可能包括老机构的升级,增员门槛的部分下沉等;

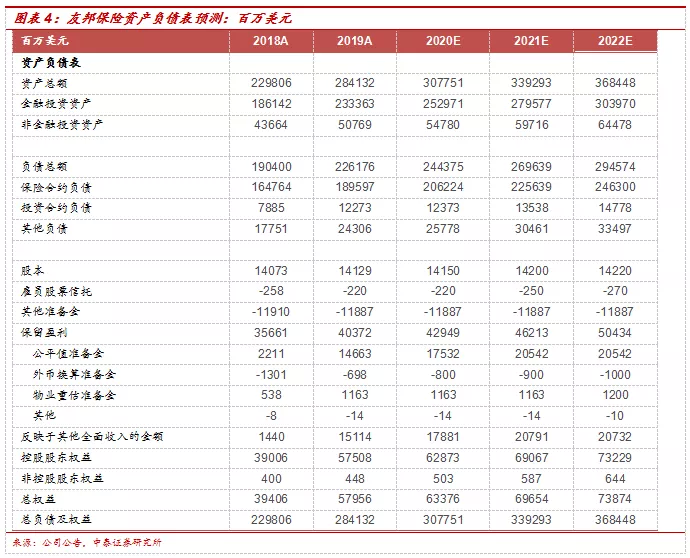

投资建议:友邦泰国,新加坡和马来西亚等国家业务超预期的表现抵消了中国地区价值较为一般的负面影响,3季报新业务价值符合预期。受制于当前中国内地访港游客数量依然低位,以及中国区逐步转向2021年开门红,我们预期2020年集团新业务价值降幅约为30%,2020年和2021年每股内含价值分别增长5.21%和10.32%至5.4和5.95美元,当前股价对应20年和21年PEV分别为1.96倍和1.77倍,维持买入评级。

风险提示:权益市场大幅度下降,长期无风险收益率大幅度下行,代理人增员速度放缓,内地游客长时间无法访港,友邦中国新机构开设进展不如预期。

(编辑:张金亮)

扫码下载智通APP

扫码下载智通APP