华尔街警告:美股市场太亢奋了,要当心!

本文来自 华尔街见闻,作者:曹泽熙。

摘要:投资者对美股已变得“极度乐观”,花旗和高盛同时提醒,这反而可能会令美股陷入危险。

全美国的钱,似乎都在流向股市。

如今,市场的乐观情绪似乎已经到达史上最高。

与之相反的是,华尔街大行花旗和高盛却在这个时候泼投资者冷水:一定要当心!

不过,提醒归提醒,高盛依然认为,今年标普500能涨14%至4300点,明年还能再涨7%,直冲4600点。

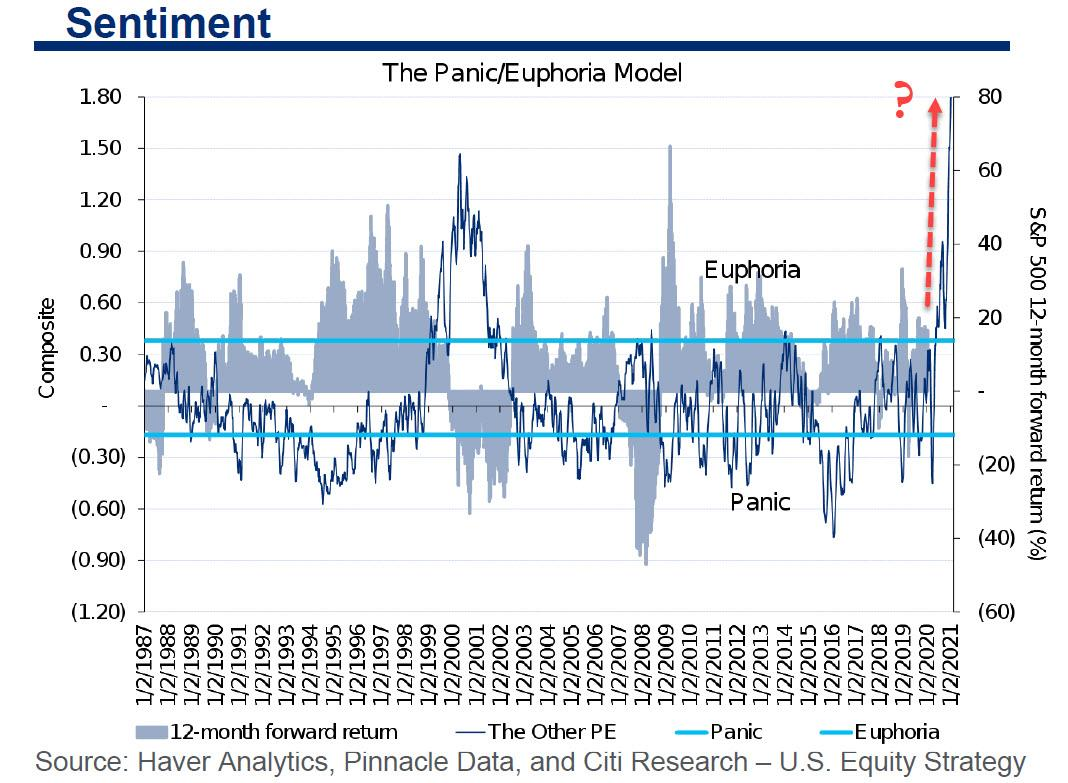

根据花旗银行的模型,市场上目前的乐观情绪已经是恐慌情绪的1.83倍,创下纪录新高。

这意味着什么呢?

其实很简单:正如花旗集团首席经济学家Tobias Levkovich上周五在评论极度乐观的情绪时的表态:

在未来12个月内,美股从当前水平出现下跌的可能性为100%。

认同此观点的,不只是花旗一家。

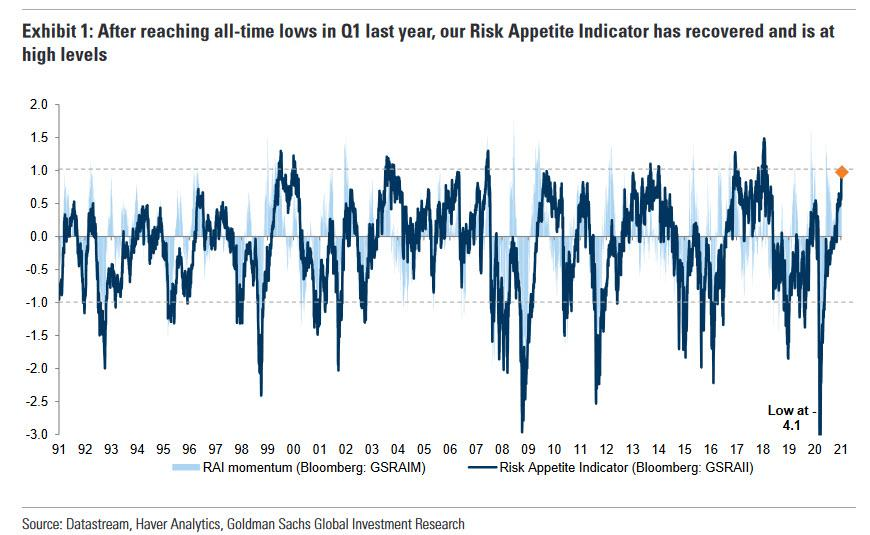

在最新的高盛投资组合研究策略报告中,高盛策略师Christian Mueller-Glissman写道,本周高盛的风险偏好指数(RAI)达到1,为4年来最高,距离历史最高水平仅仅一步之遥。根据高盛的模型,自去年第四季度以来,风险偏好大幅增加。

市场乐观情绪高涨,是因为什么呢?

高盛认为,市场的乐观情绪在很大程度上是由于对2021年的经济增长前景乐观——这其中包括疫苗获批,以及市场普遍预期美联储不会很快关紧水龙头等等因素。

高盛随后指出,该行在“其他的情绪和仓位指标上也看到了类似的看涨变化”。

高盛认为:

尽管情绪和持仓本身很少会逆转,但在极端情况下,这些因素也会增加风险。

此外,在市场遭遇风险、有“避险”需求时,市场的风险偏好总能够迅速回补并且趋于过快上涨。

高盛认为,这并不是一个好现象,因为一个能够长时间持续的牛市,需要的是风险偏好缓慢建立,并且有基本面的支撑。

至此,高盛得出和花旗类似的结论:

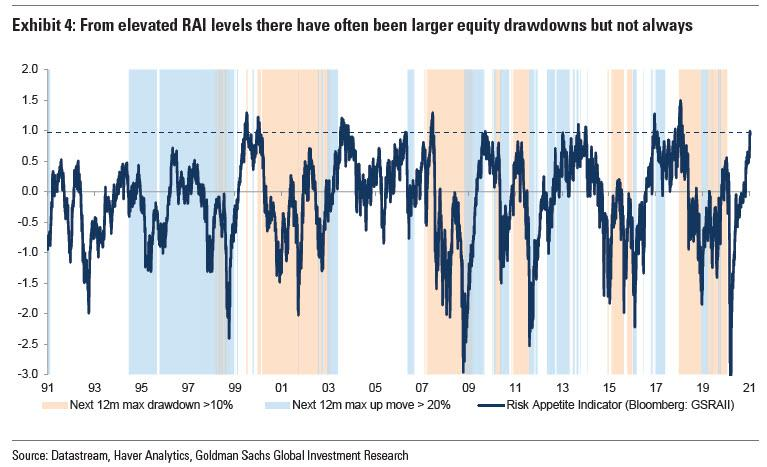

随着我们的风险偏好指数(RAI)水平接近1,增加风险的不对称性变得更糟:随后的股本回报率,尤其是短期内,倾向于更负偏斜,并且增加了回撤的风险。

高盛认为,当市场的风险偏好水平已经如此之高的时候,任何负面的消息都会引发市场的恐慌:未来几个月,不论是美国经济增速不及预期还是公共卫生事件带来更多不确定性,抑或是财政和货币刺激政策达不到投资者的预期,市场可能都会很快下跌。

话虽如此,高盛仍没有告诉客户卖出股票,因为正如Glissman所写:

只要宏观经济基本面保持支撑,风险偏好就可以长期维持在较高水平。

此外,当RAI从较高水平下降至0时,风险资产的回报率虽然有所放缓,但平均而言却依然能获得正收益。

高盛依然维持对美股的乐观观点。该行认为,今年标普500能涨14%至4300点,明年还能再涨7%,直冲4600点。

(编辑:马火敏)

扫码下载智通APP

扫码下载智通APP