股市暴跌?鲍威尔根本不慌!美联储真正关心的是这些

本文来自“华尔街见闻”。

在美股持续动荡之际,市场翘首以盼美联储施以援手。但美联储却罕见选择无视,这导致市场进一步动荡。

BCA Research分析认为,这背后的核心原因在于,目前金融市场变化反映的其实是更好的经济前景,而这恰恰是美联储所需要的。

对于市场担心的SLR延期,BCA认为相关政策变动必须引发类似去年3月的市场动荡,才能逼迫美联储出手。而在就业数据方面,未来平均每月非农新增就业人数要达到41.9万人,才能满足目前市场2023年1月加息的预期。

目前金融市场无碍经济复苏

美联储主席鲍威尔上周的讲话是近期债券收益率走高的催化剂:在鲍威尔讲话前,市场曾预测其会宣布新的政策以稳定市场。有预测认为鲍威尔将宣布延长正在进行的资产购买的实施期限,或者执行启动扭曲操作(Operation Twist),出售短期债券,购买长期债券。

但鲍威尔什么都没说,其甚至都没有对近期长期性国债收益率上涨表示“担忧”。这导致美债收益率继续攀升,美股持续动荡。

BCA Research分析认为,这背后的主要因素在于:目前金融市场变化对实体经济不构成威胁。长期债券收益率已经上升,但短期债券收益率仍处于低位,股市指数也只是从高位小幅下跌。

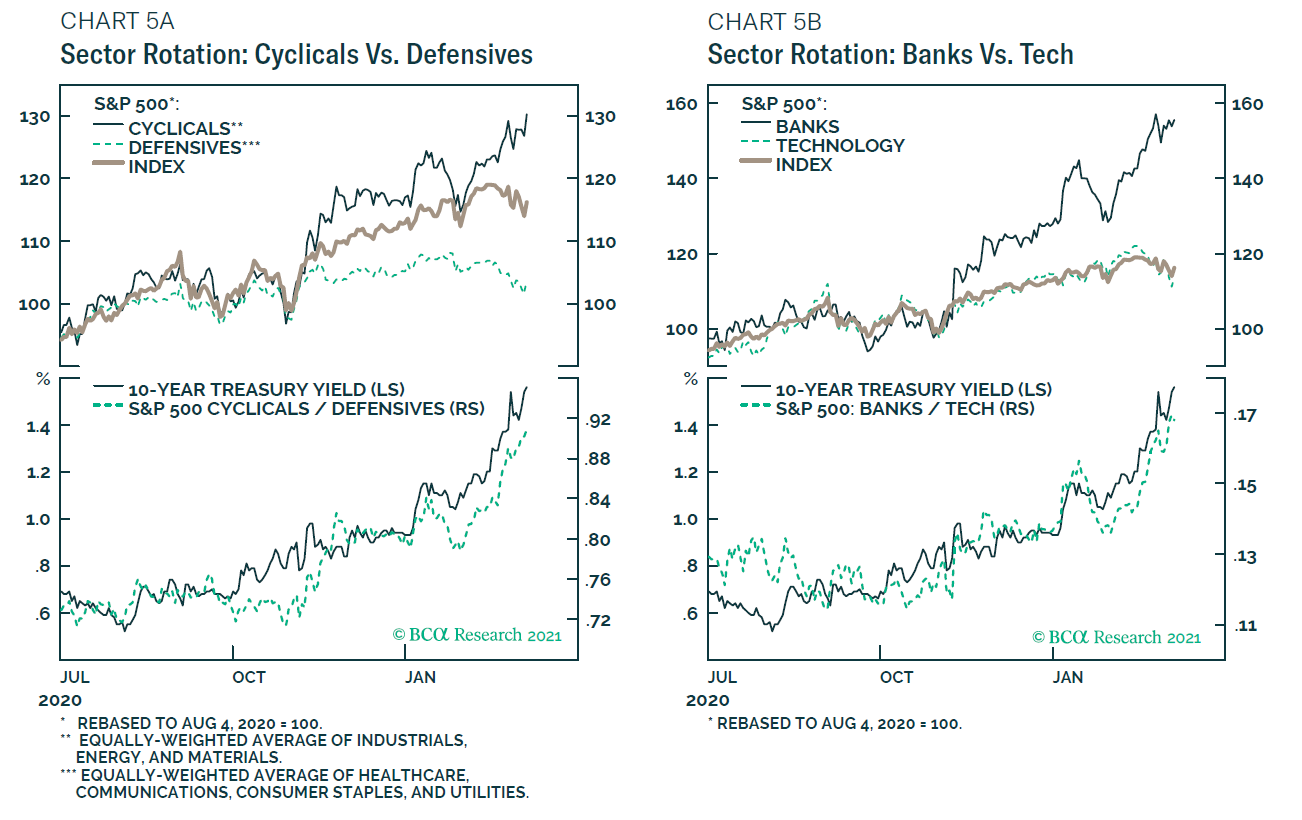

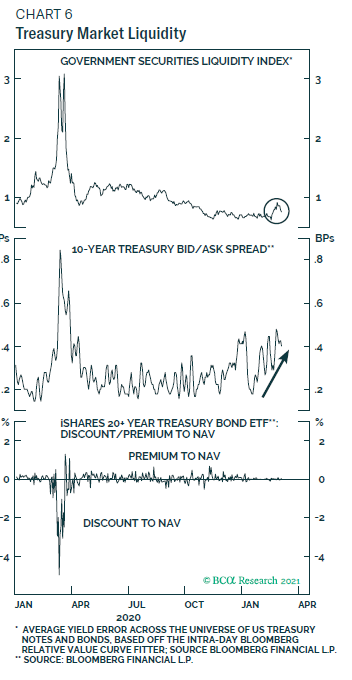

事实上,目前美股下跌并不是因为投资者预期将出现更糟糕的经济状况。恰恰相反,市场下跌是由一种极端乐观的经济情绪驱动的板块轮动。

如果仔细研究市场变化,可以发现近期走高的都是可以受益于经济重启且处于估值低位的周期类公司。与此同时那些表现不佳的行业只不过是收回了去年疫情肆虐时实现的部分巨大收益。并不对实体经济构成威胁。

虽然目前没有救市的迫切需求,但BCA认为,包括美债市场流动性不足、SLR延期等议题可能最终迫使美联储出手,增加资产购买规模,或将购买计划转向更长期资产。

美债市场暂无流动性风险

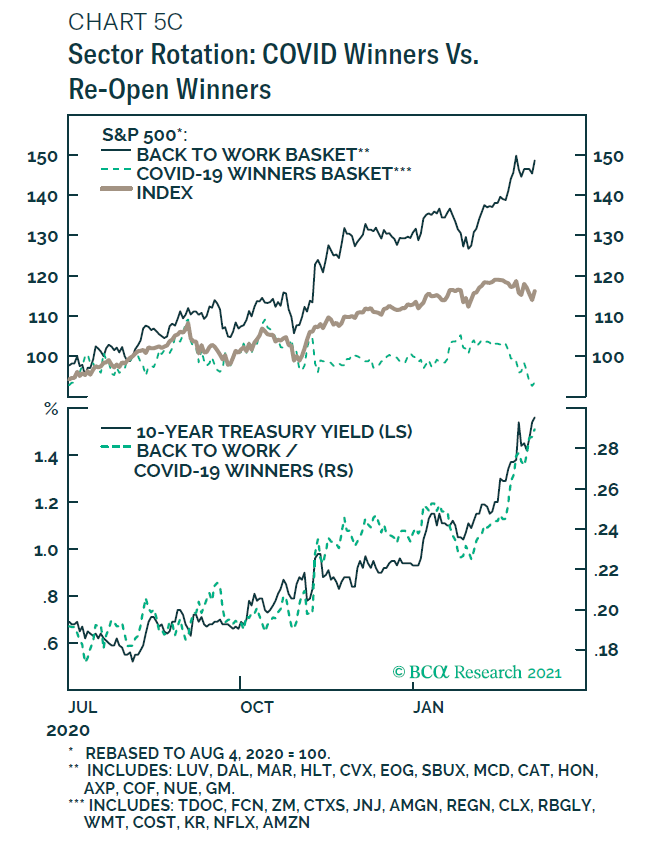

在债市流动性上,去年3月新冠疫情爆发时,受股市和债市崩盘影响,美国国债市场一度陷入流动性枯竭的窘境。这迫使美联储介入国债市场以维持市场运作。

上周美国国债的抛售也带有一点流动性不足的味道。但市场恶化状况远没有去年3月那么高。衡量政府债券流动性的BPs指数略有上升,但远低于去年3月水平。

BCA认为,如果未来美债市场流动性问题过于严重,美联储将迅速扩大债券购买力度,以维持市场运转。

历史上,美联储出手干预美债市场基本上出现在经济极度恶化或市场恐慌期间(2020年3月和2008年3月)。但目前的经济预期正在好转,因此目前并不存在迫切的救市需要。

SLR到期迫使美联储救场?

BCA表示,大型银行补充杠杆率(SLR)豁免到期也是诱发美联储干预的潜在因素。

根据SLR的规定,美国大型银行持有的普通股资本金至少要占总资产的5%,同时相关资产风险权重也设为一致。其本意是阻止华尔街大型银行过度冒险。

但在去年3月美联储大规模购买债券,向银行注入流动之后(银行资产负债表急速膨胀),大型银行满足SLR便成了一种负担。

为了缓解这个问题,美联储宣布对补充杠杆率 (SLR) 规定进行临时调整。规定美国大型银行不再需要将其持有的美国国债和银行准备金添加到维持资本所需的资产篮子中,从而极大地降低了银行资本金要求。

对于是否延长SLR豁免,美联储尚未明确表态。但如果拒绝延长豁免期,大型银行可能会考虑出售美债(摩根大通CEO已表示暂不购买美债),以满足SLR的要求。

理论上,这将给美国国债收益率带来上行压力,逼迫美联储出手,通过增大债券购买规模来缓解市场压力。但这可能产生反效果:更大规模的资产购买只会让银行系统更难满足SLR要求(和去年3月救市时一样)。

BCA认为,一种可能的妥协方式是,美联储继续维持银行准备金的豁免,但允许国债豁免结束。但归根结底,相关政策变化必须引起足够大的市场动荡,才能逼迫美联储购债救市。

非农数据要多好美联储才会加息?

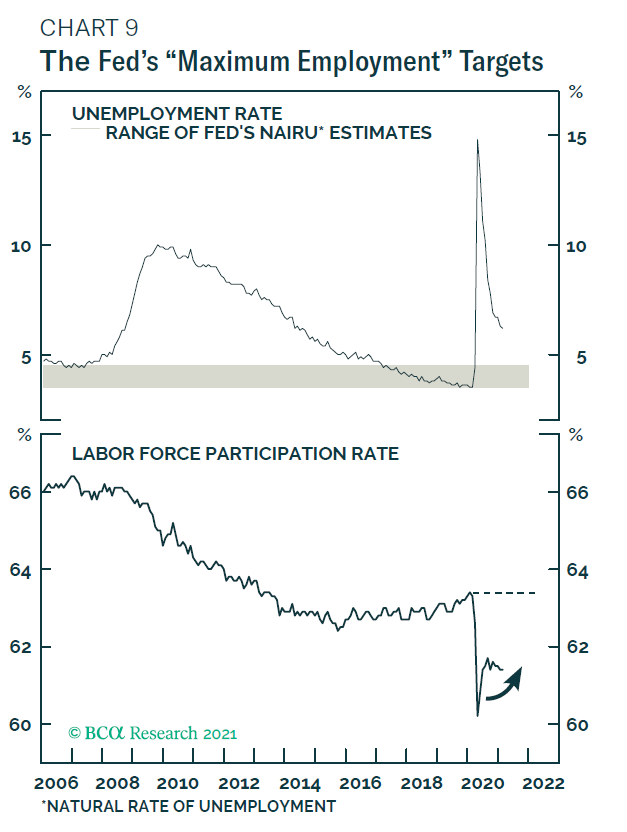

在2月非农数据好于预期后,市场对于美联储加息的猜测增多,美债收益率也节节攀升。但BCA认为,目前就业数据尚不足以满足美联储要求。

美联储此前表示,只有达到“充分就业才考虑加息”。这意味着不仅失业率必须降至3.5%至4.5%的范围,而且劳动力参与率必须完全恢复到疫情大流行前的水平。

目前市场定价预计美联储会在2023年1月加息。BCA估计,如果要在2022年底之前实现这一目标,平均每月非农新增就业人数要达到41.9万人(目前37.9万)。

这个指标看似很高,但实际中依然存在完成的可能:随着疫苗分发的加速,许多服务行业很快就能重新开放。目前休闲娱乐业和酒店业仍占美国净失业人数的36%,如果疫情确实能得到控制,未来就业人数改善空间巨大。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP