美债收益飙升港股短期下跌动量衰竭 顺周期标的业绩改善将更加明显

本文来自“国信证券”。

摘要

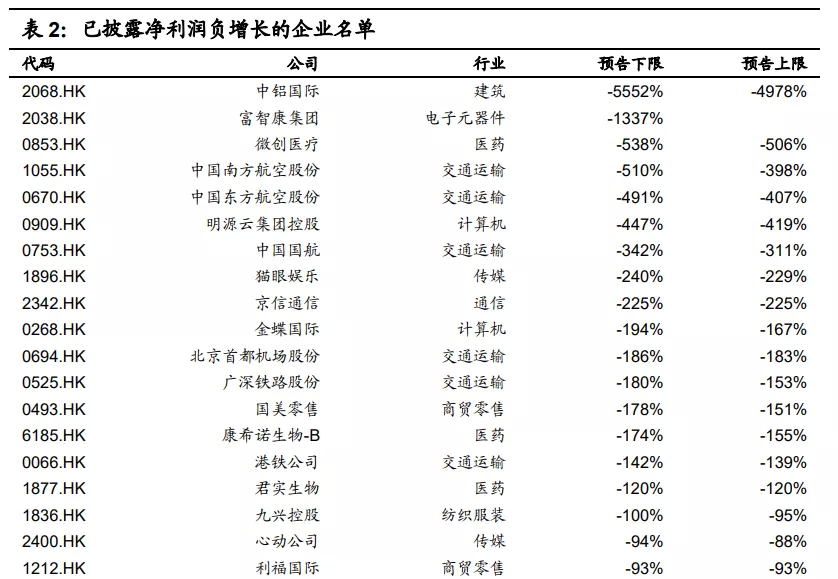

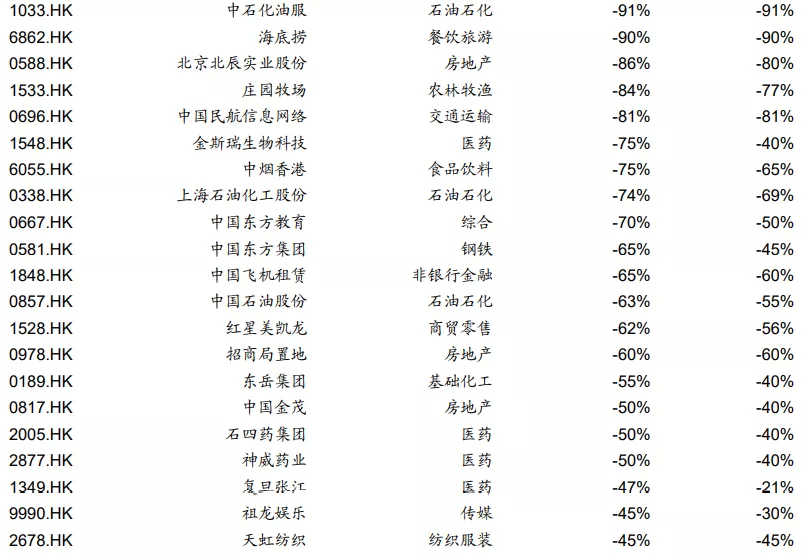

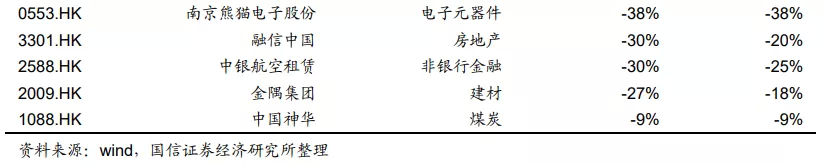

已披露年报预期的公司来看,机会在顺周期为主

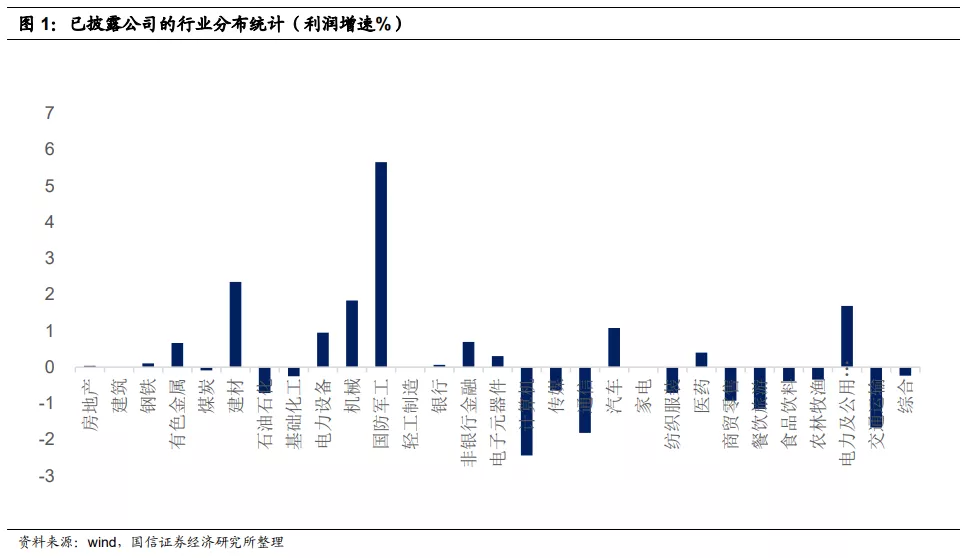

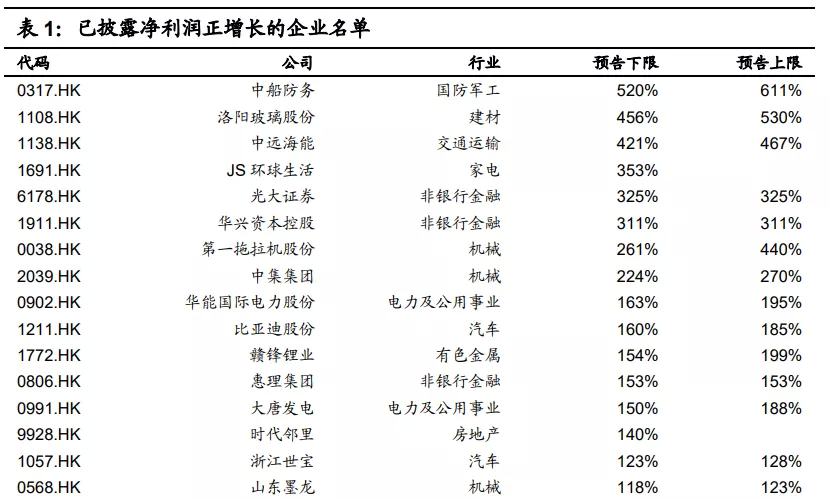

已披露公司的行业分布上看,有色金属、建材、电力设备/新能源、机械、国防军工、非银金融、电子元器件、汽车、医药、电力及公用事业录得正增长。中船防务(00317)、洛阳玻璃股份(01108)、中远海能(01138)、JS环球生活(01691)、光大证券(06178)、华兴资本控股(01911)、第一拖拉机股份(00038)、中集集团(02039)、华能国际电力股份(00902)、比亚迪股份(01211)位列前十名。中铝国际(02068)、富智康集团(02038)、微创医疗(00853)、中国南方航空股份(01055)、中国东方航空股份(00670)、明源云集团控股(00909)、中国国航(00753)、猫眼娱乐(01896)、京信通信(02342)、金蝶国际(00268)位列后十名。

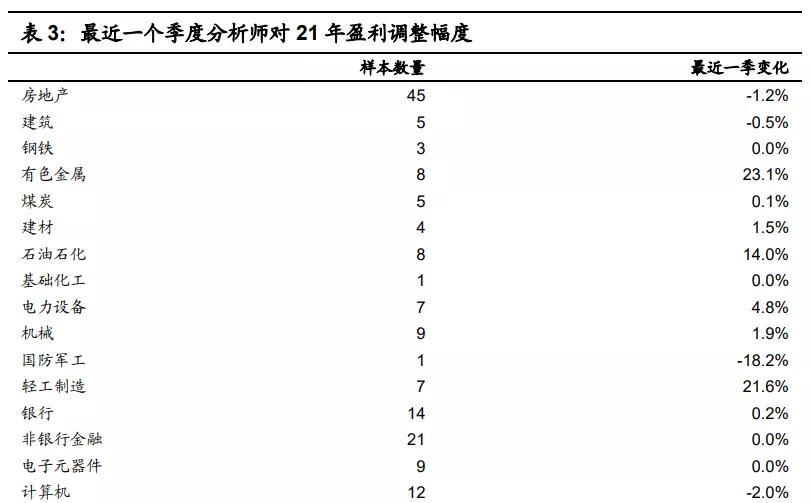

分析师预期变化来看,机会聚焦商品系

从一个季度以来,分析师预期变化来看,排名前五为有色金属、轻工制造(造纸)、石油石化、家电、农林牧渔,这几个行业为顺周期行业,或者主要是以大宗商品的上行驱动的盈利改善的行业。排名后五为餐饮旅游、国防军工、传媒、计算机、电力及公用事业。

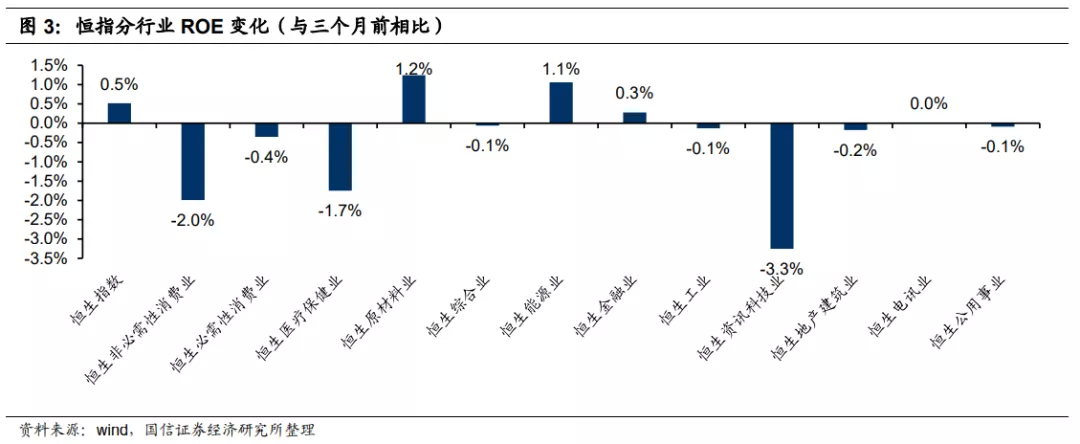

行业指数的ROE追踪来看,原材料、能源改善幅度最大

原材料改善最多(+1.2%),其次是能源业(+1.1%),第三是金融业(+0.3%);而下降最多的行业分别为资讯科技(-3.3%),非必须性消费(-2%),医疗保健(-1.7%)。

投资建议

近期港股市场下跌明显,尤其是前期上涨较多的科技互联网、新能源、生物医药板块成为了下跌的主角。我们认为,伴随着美债收益率的飙升,港股短期市场下跌的动量正在衰竭,将逐渐企稳。美联储已经开始加大了美债的购买,开始为市场注入信心。

我们看好后市,也提出3月份的投资策略《牛市格局不改,做多PPI更具优势》,解释了在此期间,顺周期的标的业绩改善将更加明显,从本文三个维度检验:已披露公司、分析师预期、分行业指数来看,也相互印证了该思路。因此,在未来的时间里可以以此作为优化持仓结构的方向。

风险提示

疫情发展的不确定性,通胀上行的压力,贸易关系的恶化,国际关系的恶化。

正文

从已披露公司年度业绩看机会

截至2021年3月9日,在港股通502家公司中有105家披露了2020年业绩预告,占比21%。

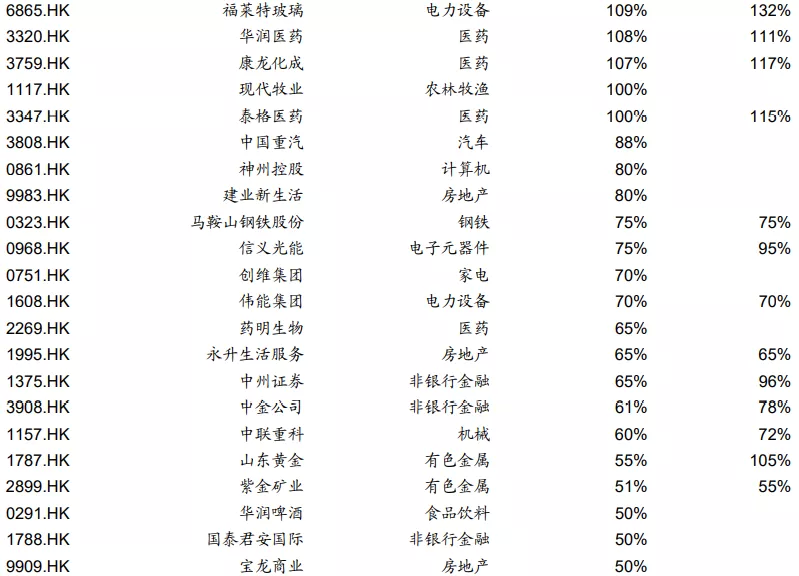

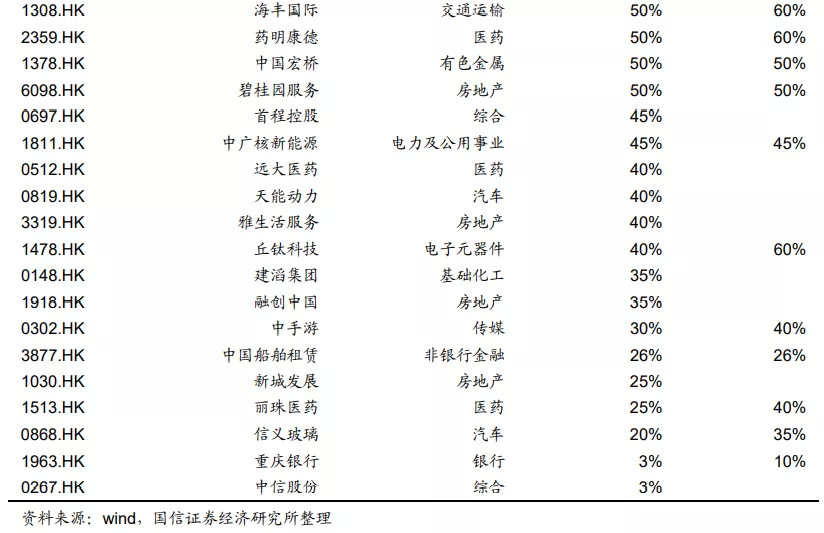

我们罗列了其中的57家增长为正的企业名单。

名单显示,中船防务、洛阳玻璃股份、中远海能、JS环球生活、光大证券、华兴资本控股、第一拖拉机股份、中集集团、华能国际电力股份、比亚迪股份位列前十名。

中铝国际、富智康集团、微创医疗、中国南方航空股份、中国东方航空股份、明源云集团控股、中国国航、猫眼娱乐、京信通信、金蝶国际位列后十名。

当然,由于上市企业披露的是净利润的变化,比如SaaS企业,其市值并非由利润驱动的,因此该排名的意义并不大。

已披露公司的行业分布上看,有色金属、建材、电力设备/新能源、机械、国防军工 、非银金融、电子元器件、汽车、医药、电力及公用事业录得正增长。

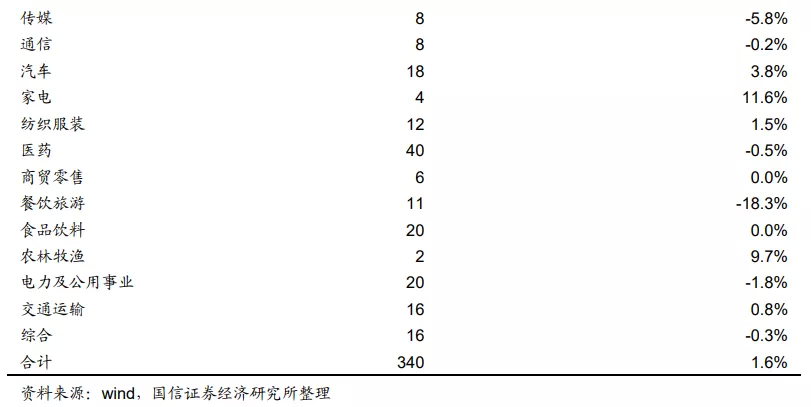

从分析师预期的变化看机会

由于,资本市场更加关注盈利的变化,我们以港股通中340家有分析师预期的企业为样本,占上市企业总量的67%。

截至3月9日,分析师预期对比一个季度之前,盈利预期变化如下。

排名前五为有色金属、轻工制造(造纸)、石油石化、家电、农林牧渔,这几个行业为顺周期行业,或者主要是以大宗商品的上行驱动的盈利改善的行业。

排名后五为餐饮旅游、国防军工、传媒、计算机、电力及公用事业。餐饮旅游主要是去年疫情的影响;国防军工仅一只标的(中航科工),不具有代表性;传媒主要是被祖龙娱乐(09990)、心动公司(02400)、imax China(01970)所拖累;计算机则是被金山软件(03888)、金蝶国际、亚信科技(01675)等公司业绩下调所拉低。

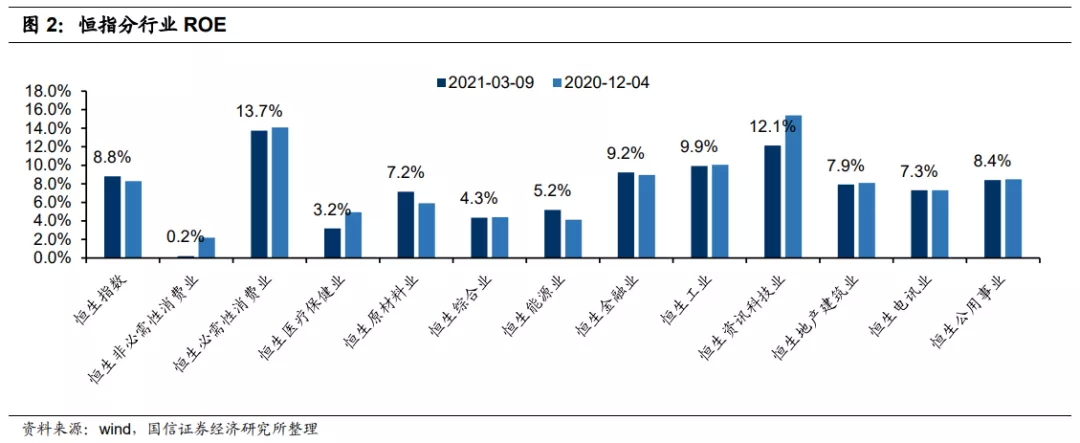

从恒生分行业指数的ROE预期看机会

由于恒生指数公司编制了12个行业指数,囊括的标的数量更多,分别是恒生非必需性消费业、恒生必需性消费业 、恒生医疗保健业、恒生原材料业、恒生综合业 、恒生能源业、恒生金融业、恒生工业、恒生资讯科技业、恒生地产建筑业、恒生电讯业、恒生公用事业。

根据指数对应的ROE(PB/PE),观察该ROE预期相较一个季度以前的变化,也是全面把握不同行业盈利变化的一个的视角。

与一个季度之前比较,恒生分行业指数的ROE变化如下:

原材料改善最多(+1.2%),其次是能源业(+1.1%),第三是金融业(+0.3%);而下降最多的行业分别为资讯科技(-3.3%),非必须性消费(-2%),医疗保健(-1.7%)。

投资建议

近期港股市场下跌明显,尤其是前期上涨较多的科技互联网、新能源、生物医药板块成为了下跌的主角。我们认为,伴随着美债收益率的飙升,港股短期市场下跌的动量正在衰竭,将逐渐企稳。美联储已经开始加大了美债的购买,开始为市场注入信心。

我们看好后市,也提出3月份的投资策略《牛市格局不改,做多PPI更具优势》,解释了在此期间,顺周期的标的业绩改善将更加明显,从本文三个维度检验:已披露公司、分析师预期、分行业指数来看,也相互印证了该思路。因此,在未来的时间里可以以此作为优化持仓结构的方向。

风险提示

疫情发展的不确定性,通胀上行的压力,贸易关系的恶化,国际关系的恶化。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP