上一次成长股跑输价值股这么多,还是20年前

本文来自“万得资讯”。

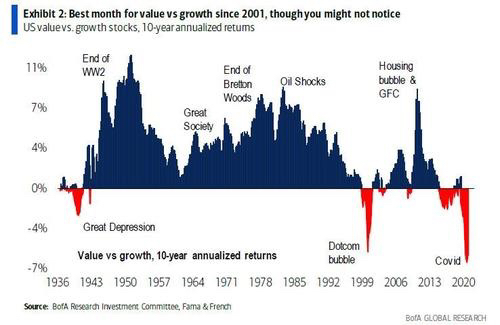

从2020年底开始以科技股为代表的纳斯达克指数就开始盘整,进入2021年,随着美债收益率上升,通胀压力增大,科技股杀估值进一步强化,2月成为2000年科网泡沫破灭以来,成长股表现最差月份。

从去年夏天开始,市场就有朝着周期价值股转向的言论,但一直没有引起重视。根据花旗的统计数据,截止今年2月初,市场的恐惧/贪婪指数上升到2.1,近40年来最高值,因为市场预期新的刺激政策将会带来增量资金入场。

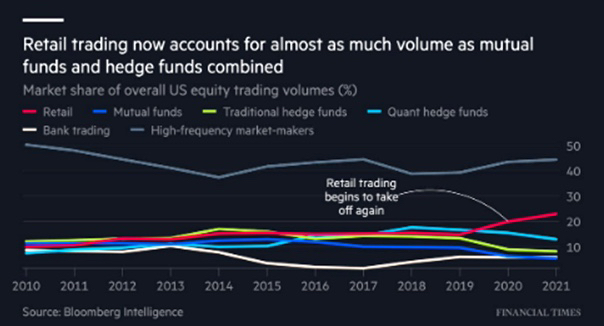

而现在散户贡献的交易量已经和公募基金以及对冲基金交易量的总和相当。

接下来发生的事让市场措手不及:比特币高位下跌近30%,SPAC下跌25%,美国小盘股下跌16%……据统计,今年2月是成长股自2000年科网泡沫破灭以来表现最差的一年,也是价值股相对成长股表现最好的一年。

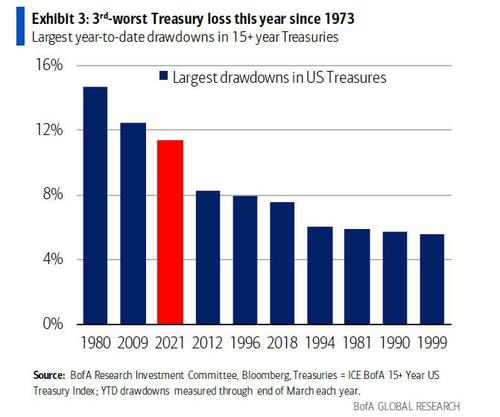

过去成长股下跌都会引发债券的蹊跷板效应,但这次债券也同步走弱,正如Woodard统计的那样,美国国债迄今已经下跌11%,是自1973年以来第三糟糕新年开局。如果债市卖空持续,美国银行预计10年期美债将再遭受8%的损失。

近几周来价值股连续吸引资金流入,追踪价值投资的ETF已经连续10周迎来新资金;11月初以来,资金流入和市场反弹推动该部分资产增长1000亿美元。这类追踪价值投资的ETF产品有望在本季度获得有史以来表现最好的资金流入。

现在的问题是,之后市场将会如何演变:是价值股取代成长股,还是价值股加入成长股?

一方面,最近债券市场的动荡意味着,美债收益率越高,这种板块轮转的压力越大。随着板块轮转,投资者正以历史性的速度抛弃成长股,转而追逐周期股。

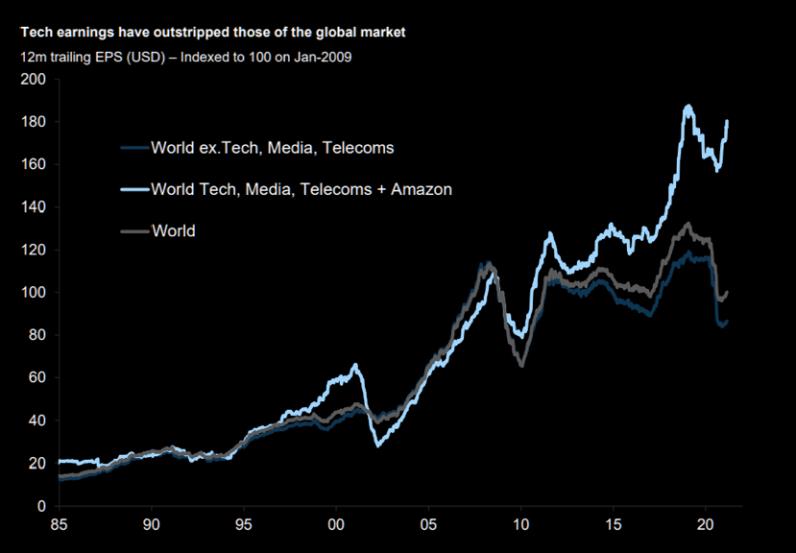

另一方面,近期利率上扬幅度并不大,只是速度使投资者感到恐惧,但市场变化不大,科技股盈利水平依然是全市场最高,美联储一如既往的宽松,所以成长股短期下跌反而是加仓良机。

(编辑:庄礼佳)

扫码下载智通APP

扫码下载智通APP