房企“货地比”普降,行业盈利或继续承压

本文选自“克而瑞地产研究”

货地比反映地块投资价值,近年来企业整体新增投资货地比有降低趋势。

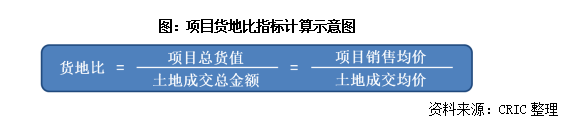

货地比指的是房地产开发项目未来预期总可售货值与当前地块成交总金额的比值,可以反映地块投资价值,是房企前期地块筛选、投资测算过程中的一项重要指标。对单项目而言,货地比的高低受土地成本、项目属性、产品定位及未来市场走势等多方面因素影响。

此次我们通过梳理全国商品住宅项目的CRIC成交数据及对应的土地出让成本,对近年来行业投资中货地比指标的变动趋势进行总结分析。并以不同城市、不同企业的货地比数值为基础,研究货地比指标的高低与城市能级、房企布局战略及经营特征之间的关系。

01 货地比反映地块投资价值

考验房企投资及产品打造能力

1、货地比考量拿地投入与销售产出,反映地块投资价值

货地比指的是房企地产开发项目的总货值与该地块对应土地成交总金额的比值。对于单一地块而言,由于不考虑开发过程中的建安成本、销管及财务费用等,通过货地比的粗略计算可以简单地对土地投资及其转化出的销售收入进行考量,是一项反映地块投资价值的指标。

房地产行业作为业绩导向、利润导向且高度依赖土地的行业,拿地的好坏在很大程度上决定了项目开发的成功与否,进而影响企业的运营效益。在房企融资、投资、销售、回款的整个开发经营流程中,投拓的重要性不言而言。故在房企前期的地块筛选、投资测算过程中,货地比指标成为企业拿地重要的考量因素之一。

2、货地比受诸多因素影响,考验房企投资研判、产品打造能力

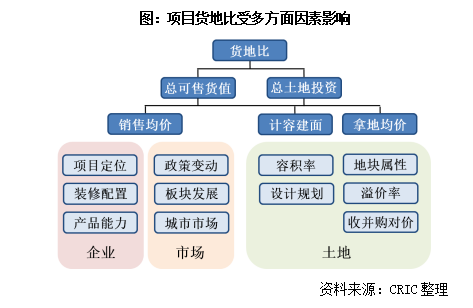

对于房企而言,不同地块不同项目货地比数值的高低往往会受到诸多因素的影响。

一方面,地产开发项目最终的销售总货值由计容建面和销售单价决定。其中,计容建面受制于地块容积率要求及项目整体的设计规划。而销售单价则与地块所在区位、未来市场走势相关。此外,在项目开发销售的过程中,最终的销售单价也受到产品自身定位、项目属性、装修配置等多方面因素影响。

另一方面,无论是对招拍挂出让的地块还是收并购项目而言,在企业进行前期投资测算的阶段,地块最终的拿地成本、成交单价是一个不确定因素。只有通过土地研判,先对地块未来的总可售货值有一个基本的预期之后,才能明确拿地成本上限,并控制货地比在一个合理的水平,以保证项目未来的开发利润。

综合来看,货地比不仅考验房企投拓、筛选土地的能力,也考验企业的产品打造水平。在同样的地块,产品能力更强的房企有能力打造出溢价更高的产品。此外,通过与当地市场认可度较高的品牌房企合作也可以在一定程度上提高项目销售均价,进而影响货地比。

02 企业货地比受自身城市布局影响

三四线布局房企货地比更高

1、货地比与城市能级显著相关,三四线城市平均货地比更高

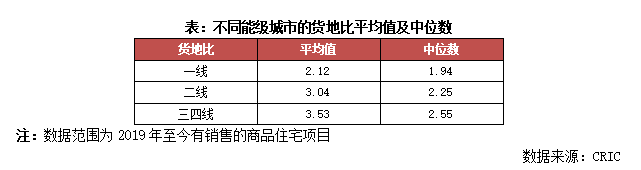

从城市数据的角度来看,不同能级城市的货地比表现出较为明显的差异。通过梳理2019年至2020年全国商品住宅项目的CRIC成交数据及对应的地块出让楼板价。我们发现:

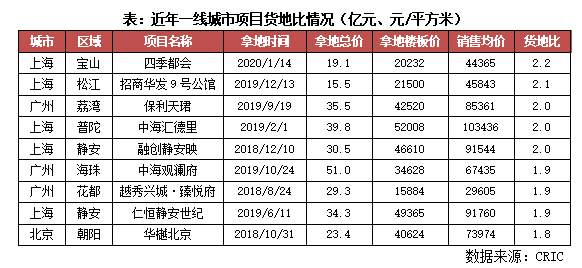

一线城市的货地比最低,平均值和中位数均在2.0左右。二线城市货地比的平均值和中位数分别为3.04和2.25,处在中间水平。相对而言,一线和二线城市地价基数(货地比的分母)更高,同时在激烈的土地市场竞争以及热点城市市场限价的政策背景下,一二线高能级城市的项目要做到高货地比难度更大。

而三四线城市项目的货地比数值整体更高,近年的平均值和中位数分别达到3.53和2.55。三四线城市土地成本相对低廉,好的产品在旺盛的市场改善需求下可以实现较高的溢价。同时,三四线城市中不同项目的货地比也表现出更大的数值差异,货地比达到10以上的项目不占少数。部分低成本拿地、或是跨周期开发的大盘项目都能做到较高的货地比。

2、房企新增投资货地比高低主要受区域或城市布局影响

3、项目结算毛利率受开发成本影响,不能简单与货地比划等号

从企业盈利角度来看,对于大部分项目,货地比的高低在一定程度上会影响到未来结算的利润空间。但对不同能级城市的项目而言,货地比的高低与项目的结算毛利率水平并无显著相关性。三四线城市项目虽然货地比较高,但考虑到其建安成本、销管及财务费用等开发成本在营业成本中的占比也相对更高,最终的结算毛利率表现不一定会优于一二线城市项目。

另外,值得注意的是,与公开市场挂牌出让的净地相比,旧改、城市更新、TOD、项目配建等附条件出让的地块拿地均价较低,相对而言货地比会更高。但考虑到这类项目后期开发过程中产生的额外开发成本会显著影响项目最终的结算毛利率,故仅仅从单一地块的货地比数值高低出发,并不能与项目最终的毛利率水平直接划上等号。

03 规模房企新增投资货地比普降

未来行业盈利将继续承压

1、2020年近7成房企新增投资货地比集中在[2-3]区间

从企业层面而言,新增投资货地比指的是房企年度新增投资地块的预期总货值与拿地总金额的比值。从新增货值榜百强的企业数据来看,2020年房企新增投资货地比中位数为2.47。近7成房企货地比集中在2-3区间内。

其中,高位区房企(货地比超过3的)占比22.4%,包括碧桂园(02007)、中国恒大(03333)、绿地控股、世茂集团(00813)、奥园集团、首创置业(02868)、阳光大地、宝能集团、万达集团等。低位区房企(货地比小于2)占比10.4%,包括远洋集团(03377)、华发股份、保利置业(00119)、荣安地产、电建地产等。从企业新增投资货地比和销售业绩规模的分布情况来看,企业货地比的高低与规模并无显著的相关性。

2、新增投资货地比普降,2020年货地比下滑企业超7成

3、牺牲利润空间保证土储规模,未来行业盈利将继续承压

从行业发展现状来看,企业新增投资货地比普降的趋势和行业整体利润空间承压、盈利下行的趋势还是相互契合的。一方面,近年来企业竞争格局加剧,土地市场价格走高,房企拿地的成本提升。叠加部分热点城市市场调控和限价政策,企业新增投资货地比普降,项目的利润空间也被不断压缩,行业整体盈利承压。另一方面,在这样的背景下,企业对地块利润率的要求会有所降低,通过牺牲利润空间来获取一些货地比相对较低的地块,以保证自身的土地储备规模。

整体而言,未来随着高地价、低货地比的项目不断步入结算,相信行业利润空间将持续面临下行压力,盈利指标也将保持下降的趋势。对于房企而言,在利润空间不断压缩、土地投资货地比降低的行业背景下,企业的盈利面临更大的调整。未来项目的盈利将更依赖企业的内生实力,更高的运营管理效率、更强的土地投资和产品打造能力是企业发展竞争力的关键。

04 货地比高低与企业布局战略

及经营特征表现出显著关联

1、恒大(03333):低成本布局核心二三线城市,近年来货地比降低

2、万科(02202):投资布局均衡稳定,新增投资货地比变动不大

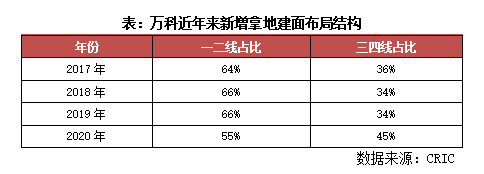

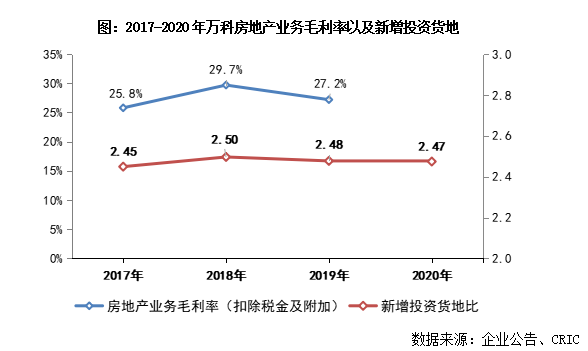

万科作为行业TOP3房企,在投资策略上坚持立足一二线城市,同时审慎布局强三线城市。经过多年的探索,投资路径清晰且趋于成熟化。从万科近年新增拿地情况来看,一二线及三四线城市投资建面的比例基本保持在6:4左右,整体波动不大。2020年,万科拿地总建面为3218.6万平方米,其中一二线城市占比55%,三四线城市占比45%。

在均衡的投资布局下,万科的新增投资货地比数值也保持较为平稳,2017年至2020年均保持在2.5左右。在货地比整体下行趋势下,新增投资货地比的平稳性对于企业来说也是一大利好,表现出企业较强的投资调配和控制能力,有利于业绩的稳定、降低盈利波动性。

3、融创(01918):收并购项目高货地比,新增投资货地比空间受挤压

4、世茂(00813):布局重心向三四线倾斜,高货地比助力业绩增长

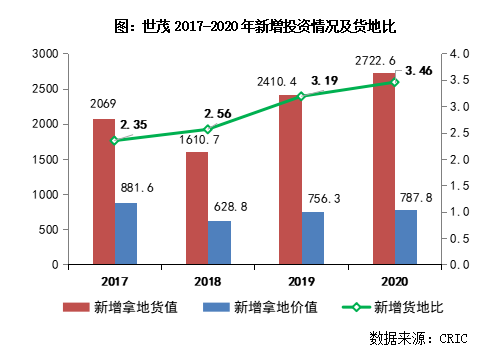

世茂近年来实现规模的迅速扩张,销售金额从2016年的681亿元增至2020年的3003.07亿元,年均复合增长率达44.9%,行业排名从第十六位跻身前十。其规模的进跃一方面得益于其收并购带动下积极的投拓策略,丰富的土储资源为规模的增长提供有力支撑。近年来世茂的拿地销售比均保持在0.6左右,远高于同期TOP10房企平均水平。

另一方面,其稳健的财务结构为其拓储及规模的持续扩张提供了良好条件。“三条红线”政策下,世茂仅踩线剔除预收账款后的资产负债率一条红线,被列为黄档房企,相对安全。截至2020年中期,世茂持现金短债比1.77,净负债率54.11%,平均融资成本5.5%,资本结构稳健,融资成本占据优势。

此外,世茂的新增投资货地比持续走高,为其充裕的利润空间提供保障,也将反哺资本结构的健康,继而辅佐规模的增长。2017-2020年间,世茂的货地比每年保持增长,从2.35增至3.46。2017-2020年间,世茂的毛利率持续保持在30%以上,高于同等规模房企平均水平。

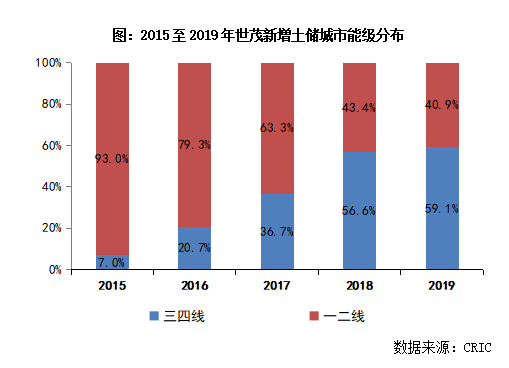

世茂货地比的走高一方面得益于其在收并购纳储方面的经验积累及优势,尽管早年间以一二线城市布局为主,但总土储平均成本始终保持在5000元/平方米左右的较低水平。另一方面基于其城市结构的战略性调整,自2017年起,出于应对国家出台的分城施策调控,一二线土拍市场的激烈竞争,以及抓住棚改红利的尾部,世茂将战略重心逐步向三四线城市倾斜。2015年至2019年期间,世茂于三四线投资建筑面积占比增长超过七倍,三四线拓储力度持续加大,2019年于三四线城市纳储占比近60%。

对世茂而言,三四线城市的重点投拓风险与机遇并存。一方面,随着棚改热度的衰退,部分三四线城市需求透支,存在去化难、库存积累的风险。另一方面,投资三四线城市适度中和了一二线城市限价政策带来的利率下行风险,保证了较高的货地比与利润空间。此外“集中供地”新政出台,或刺激重点城市优质地块的竞争,对布局重点城市房企的资金流动性提出了更高的要求,部分一二线战略房企基于资金调配时间结点冲突等因素,或出现需求下沉。在此背景下,重点城市外溢的周边三四线城市的提前布局之优势将被放大。

5、大悦城:重组后战略布局调整,倾向二线城市高货地比地块

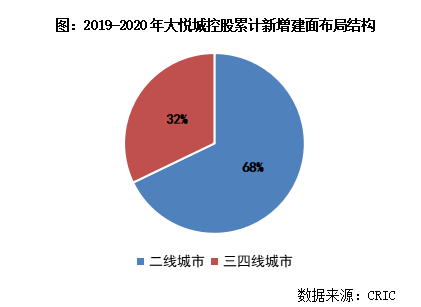

2019年初,大悦城完成重大资产重组,成为中粮集团唯一的地产业务平台。尽管在2018年度业绩发布会上提出重组后规划,将聚焦在一二线城市。但是自重组后,大悦城的布局逐步倚向二三线城市,2019、2020年两年来都并未在一线城市拿地。根据数据统计,2019-2020年,大悦城控股累计新增建面位于二线城市的占比为68%、位于三四线城市占比达32%。其战略调整的原因可能受到以下几方面影响:

一是,规模扩张是大悦城控股重组的核心目标之一。大悦城控股曾提出通过两到三年的发展,规模可到达千亿元。在规模快速突破的诉求下,促使企业投资向低能级拓展,寻求更大的市场空间。从2019年度、2020年上半年业绩结构来看,三四线城市单盘产能非常突出,对于业绩贡献在不断凸显。

二是,一线城市投资门槛和成本越来越高,叠加供应量有限,竞争不断加剧,这也是大悦城控股难以继续坚守一线城市的主要外部因素。

05 结论

房地产行业作为业绩导向、利润导向且高度依赖土地的行业,投拓的重要性不言而喻,会影响到企业整体的运营效益。在房企前期地块筛选、投资测算过程中,通过项目的总货值与该地块对应土地成交总金额的比值,可以简单地计算投资及所转化的销售收入,以反映地块的投资价值。

对不同能级的城市而言,三四线城市土地成本相对低廉,好的产品在旺盛的市场改善需求下可以实现较高的溢价,平均货地比更高。从企业的角度来看,近年来房企新增投资货地比“普降”态势明显,下滑企业占比超过7成。2020年新增投资百强房企货地比的中位数由2019年的2.65整体下滑至2.47。

目前,企业新增投资货地比普降的趋势和行业整体利润空间承压、盈利下行的趋势相互契合。在土地价格走高、企业拿地成本提升以及热点城市限价、企业盈利承压的背景下,房企对地块利润率的要求会有所降低,通过牺牲利润空间来获取一些货地比相对较低的地块,以保证自身的土地储备规模。整体而言,随着高地价、低货地比的项目不断步入结算,相信行业利润空间将持续面临下行压力,盈利指标也将保持下降的趋势。

此外,值得注意的是,货地比指标虽然对房企投拓具有积极的意义。但由于其计算不涉及开发过程成的各项成本,最终的投资研判还需要因地制宜、结合城市及地块的实际情况,通过各项指标的综合测算进行考量。项目最终成功与否也不仅取决于地块,还与企业的经营实力、产品实力息息相关。未来,更高的运营管理效率、更强的土地投资和产品打造能力将是企业发展竞争力的关键。

(智通财经编辑:秦志洲)

扫码下载智通APP

扫码下载智通APP