港股美股及全球市场数据周报:美国经济数据助推大宗品行情

本文转自微信公众号“张忆东策略世界”。

投资要点

一、港股、美股市场监测

1、港股市场综述(注:本周指的是20210412-20210416)

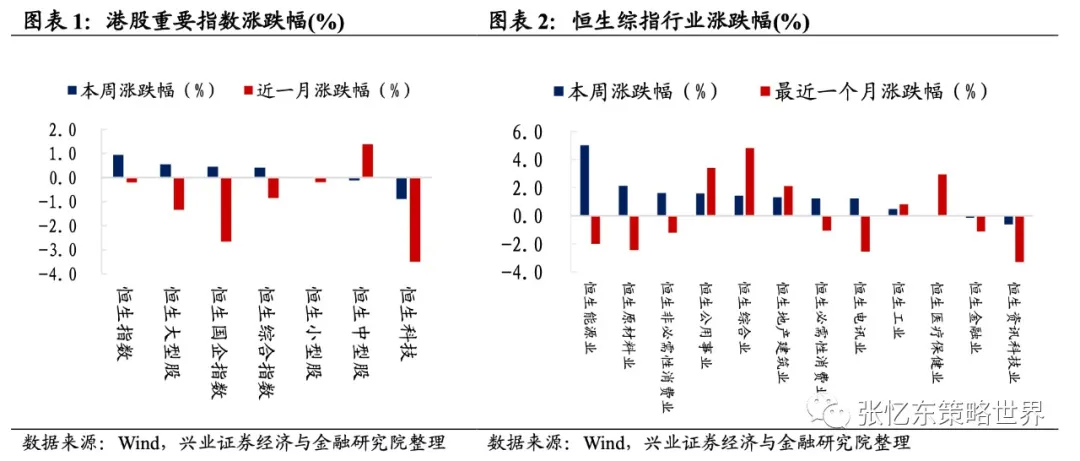

股指表现:本周恒生指数(涨0.94%)、恒生大型股(涨0.55%)、恒生国指(涨0.46%)领涨。行业上,除恒生资讯科技业和金融业下跌外,港股行业指数均上涨,恒生能源业、原材料业和非必需性消费业领涨。

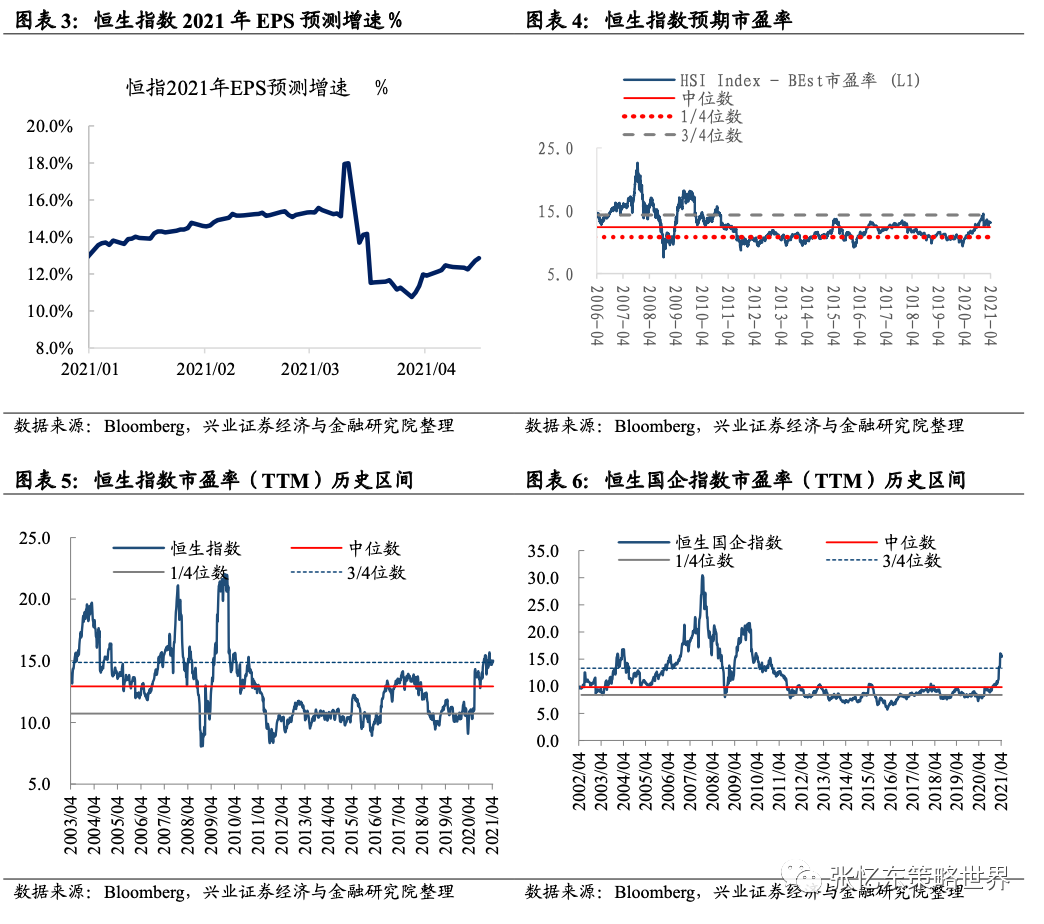

估值水平:截至4月16日,恒指预测PE(一致预期)为13.1倍,恒生国指预测PE为10.9倍,均处于2005年7月以来的中位数和3/4分位数之间。恒生指数PE(TTM)为15.0倍,恒生国指PE(TTM)为15.5倍。

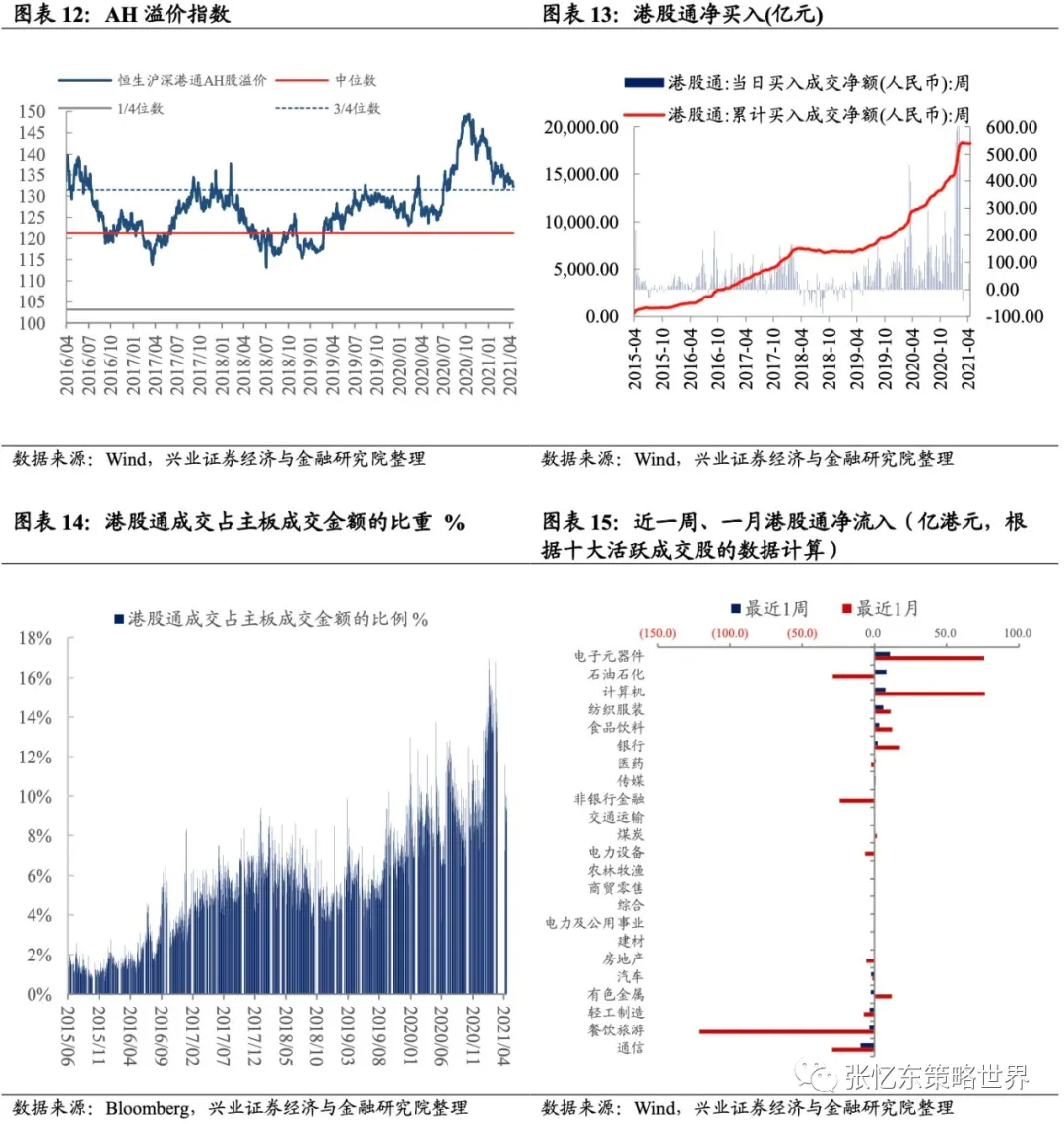

资金流动:本周港股通资金净流入37.73亿人民币,南向资金主要流向电子元器件、石油石化和计算机,流出通信、餐饮旅游和轻工制造。截至4月16日,AH溢价为132.3,略低于上周收盘的133.1,高于2005年以来的3/4分位数。

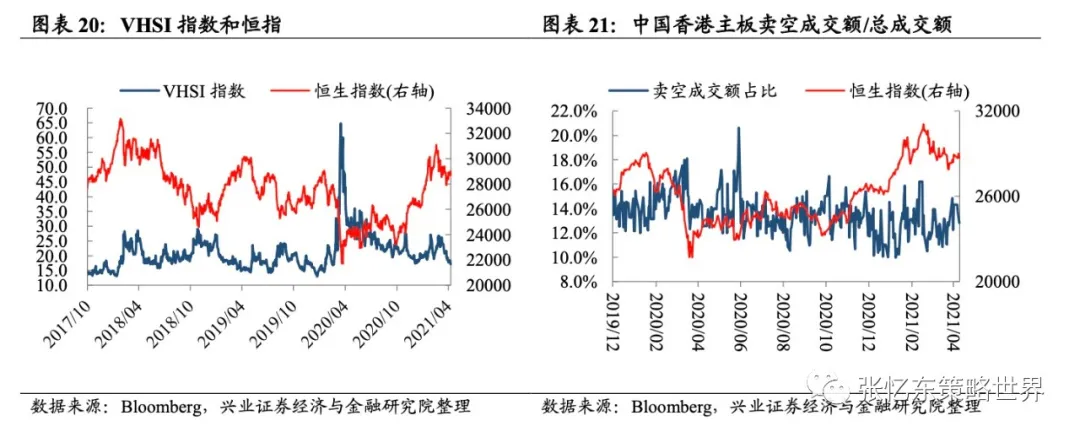

投资者情绪:恒生波指为18.8,高于上周收盘的17.1,处于2012年以来56%分位数水平;主板周平均卖空成交比为12.9%,高于上周收盘的10.1%。

本周中资美元债市场经历了下跌。截至4月16日相比上周五,中资美元债指数跌0.51%;投资级跌0.55%;高收益跌0.43%。

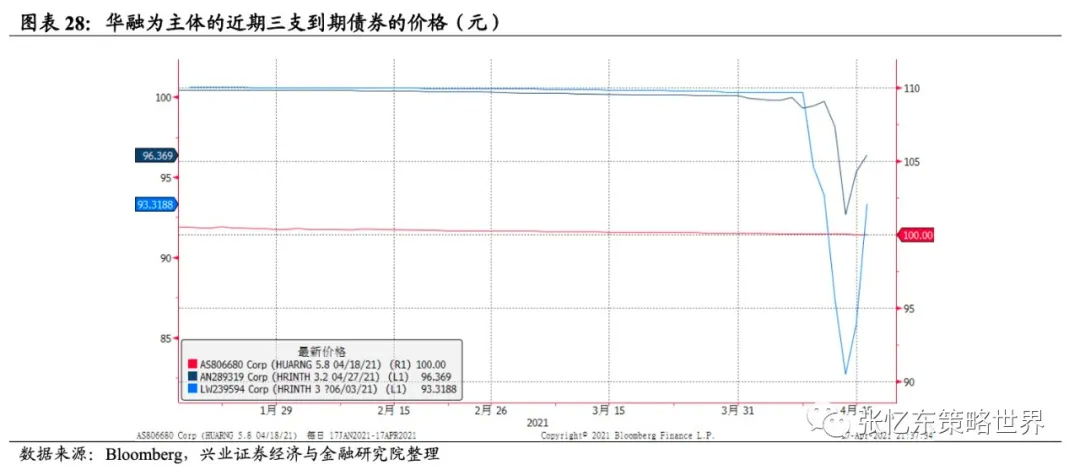

华融金融II为主体的债券本周遭遇恐慌性抛售,债券价格在本周最后两个交易日止跌回升。在华融近期即将到期的债券中,截至4月16日,华融金融II发行的2021年4月27日到期债券价格为93.36(4月14日低点为92.67),于2021年6月3日到期的华融金融II债券价格为93.31(4月14日低点为82.70)

2、美股市场综述(注:本周指的是20210412-20210416)

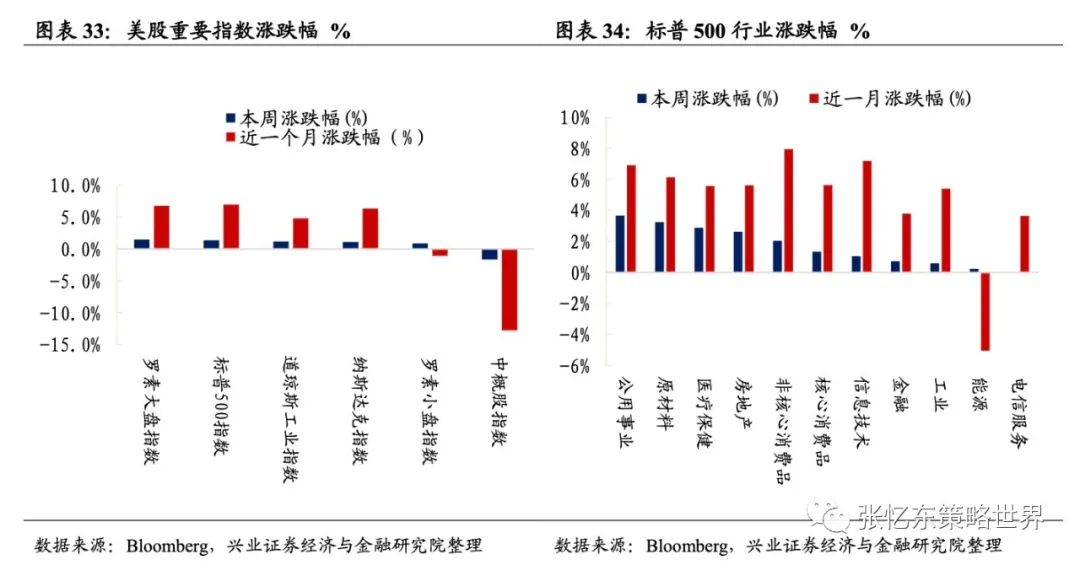

股指表现:本周除中概股指数(跌1.6%)外,美股重要指数均上涨。罗素大盘指数(涨1.5%)、标普500指数(涨1.4%)和道琼斯工业指数(涨1.2%)领涨,纳斯达克指数上涨1.1%,罗素小盘指数上涨0.9%。行业上,美股行业指数均上涨,公用事业、原材料和医疗保健领涨。

估值水平:截至4月16日,标普500预测市盈率为23.7倍,与上周收盘持平,高于1990年以来的3/4分位数。

投资者情绪:1)美股个股看涨/看跌期权成交量比例5日移动平均为2.2,与上周持平,位于近五年以来的92%分位数水平;2)截至4月16日,VIX指数为16.3,低于上周收盘的16.7,处于1990年以来的60%分位数水平。

流动性:截至4月14日,美联储资产负债表规模达7.8万亿美元。4月7日至4月14日期间,规模增加了842亿美元。本周美国十年期国债名义收益率下降8bp至1.59%,TIPS隐含的5年通胀预期下降6bp至2.57%。

3、全球资产市场表现(美元计价)

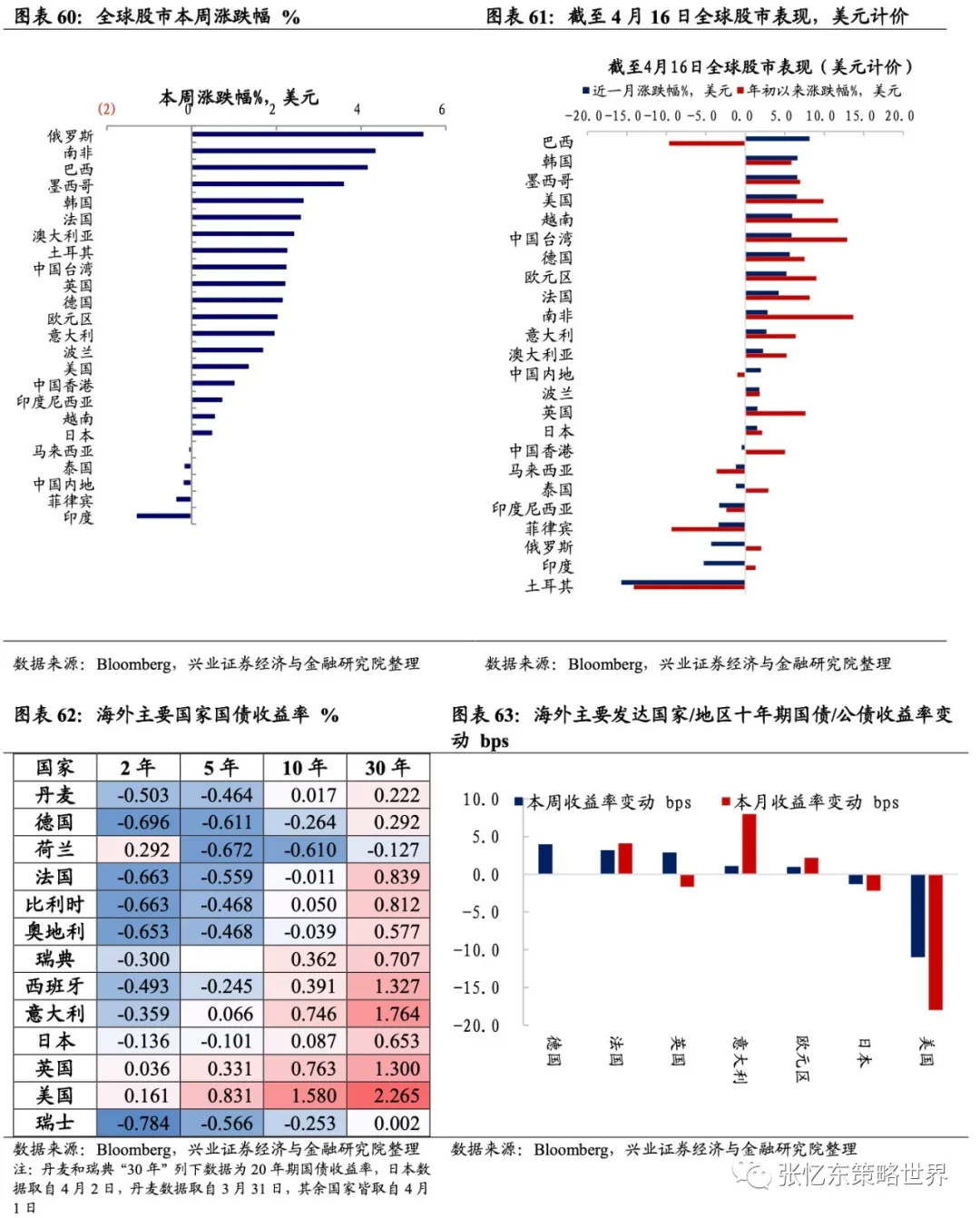

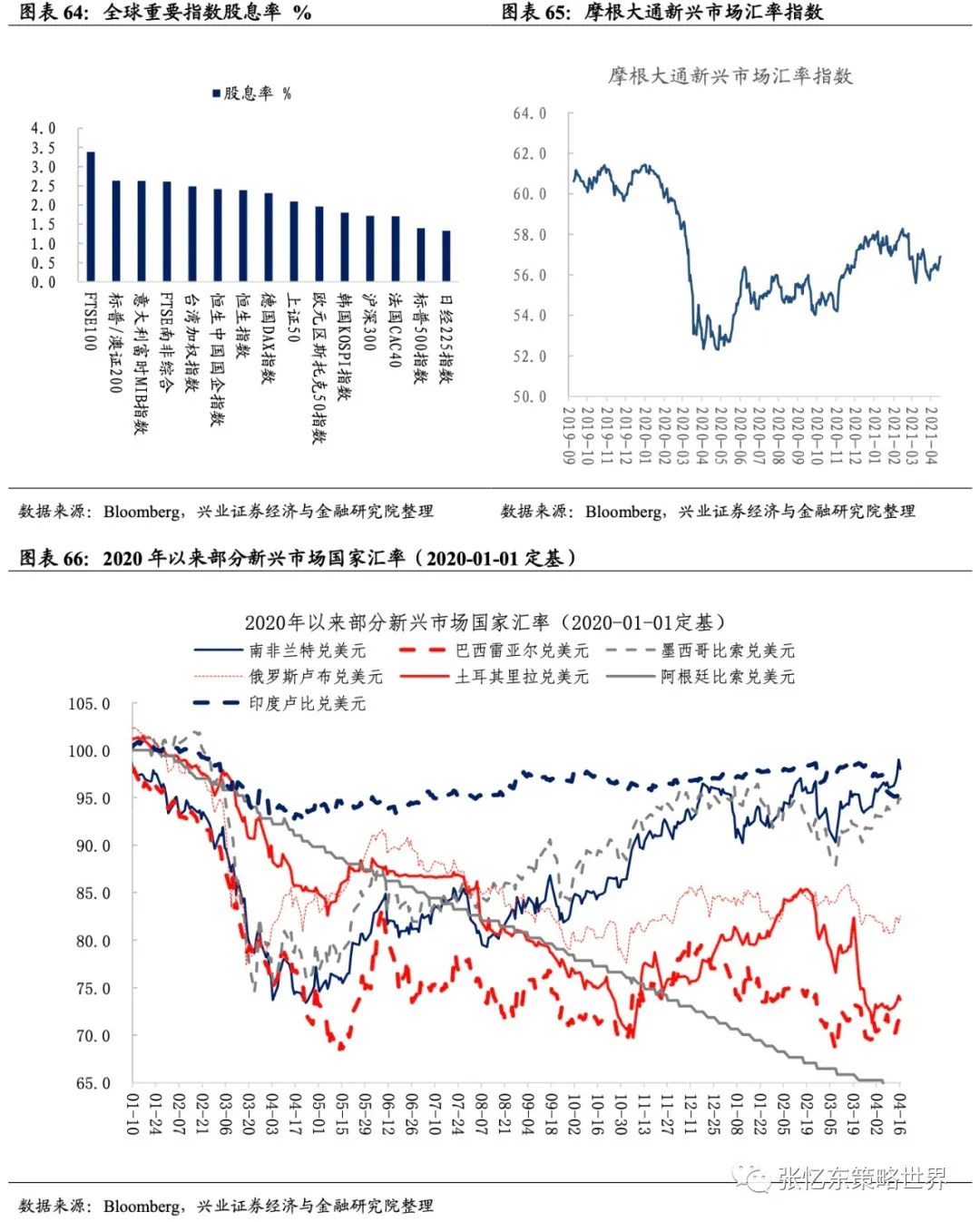

跨资产:原油>工业金属>农产品>黄金>股票>债券;股票市场:本周全球重要股市中,俄罗斯、南非和巴西股市领涨;债券市场:本周,海外主要发达国家/地区10年期国债收益率中,美国降11bp,德国升4.0bp,法国升3.2bp,英国升2.89bp、意大利升1.1bp;大宗商品:本周布伦特原油价格涨6.07 %,工业金属涨2.41%;汇率:本周美元指数跌0.66%,新兴市场汇率指数涨1.01%

4、全球公共卫生事件跟踪

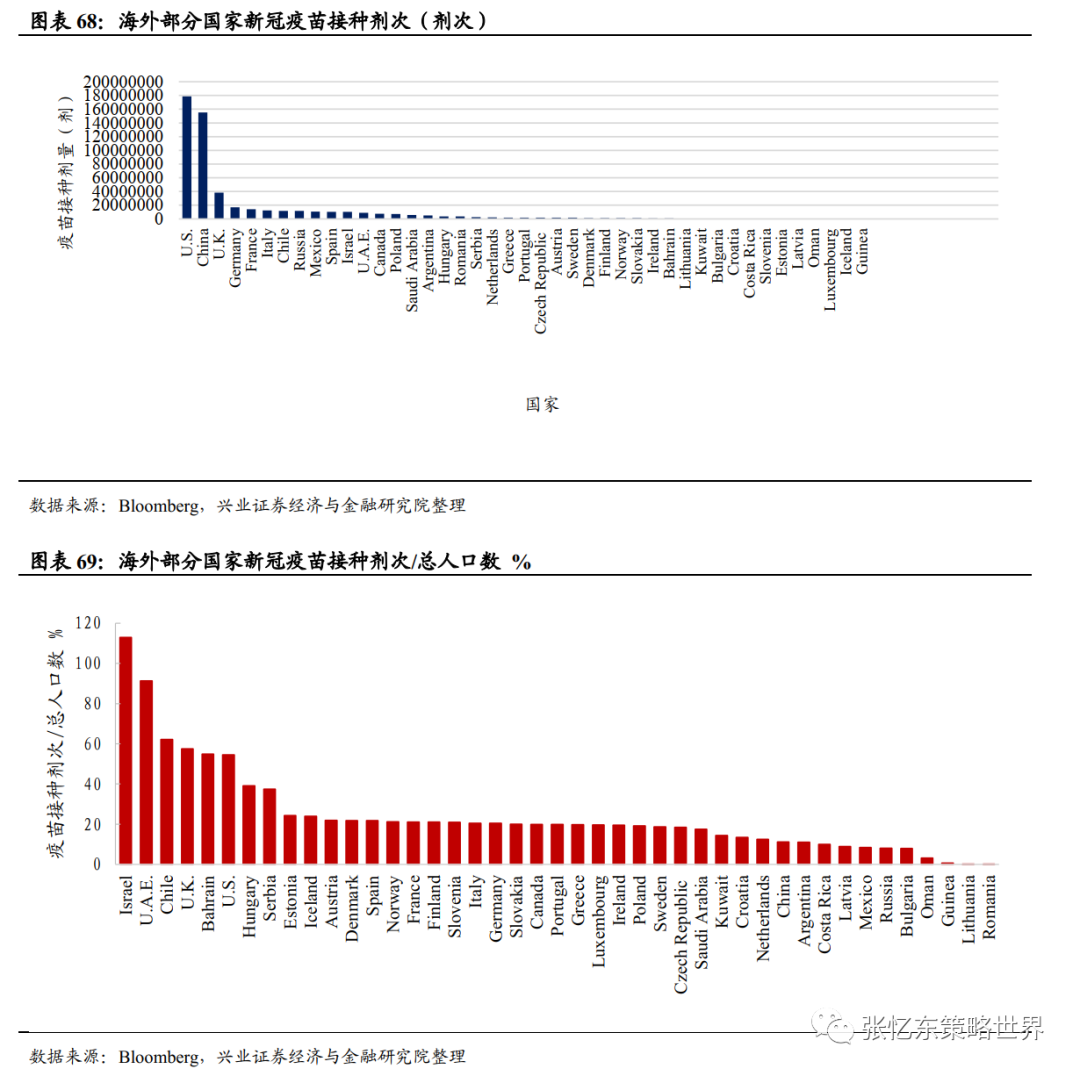

据媒体报道,截至周五疫苗累计接种剂次排名前五的国家为美国(17884万)、中国(15515万)、英国(3844万)、德国(1704万)和法国(1411万)。

风险提示:全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险

报告正文

一、港股、美股市场监测

1、港股市场监测(注:本周指的是20210412-20210416)

1.1、港股市场表现概览

股指表现:本周除恒生科技指数(跌0.89%)和恒生中型股指数(跌0.12%)下跌外,港股重要指数均上涨,恒生指数(涨0.94%)、恒生大型股指数(涨0.55%)、恒生国企股(涨0.46%)领涨,恒生综合指数上涨0.41%,恒生小型股上涨0.02%。行业上,除恒生资讯科技业(跌0.6%)和金融业(跌0.2%)下跌外,港股行业指数均上涨,恒生能源业(涨5.0%)、原材料业(涨2.1%)和非必需性消费业(涨1.6%)领涨。

1.2、港股盈利趋势与估值

估值水平和盈利增速:

截至4月16日,恒指预测PE(一致预期)为13.1倍,恒生国指预测PE为10.9倍,均处于2005年7月以来的中位数和3/4分位数之间。

恒生指数当前PE(TTM)为15.0倍,高于2002年以来的3/4分位数,恒生国指PE(TTM)为15.5倍,高于2002年以来的3/4分位数。

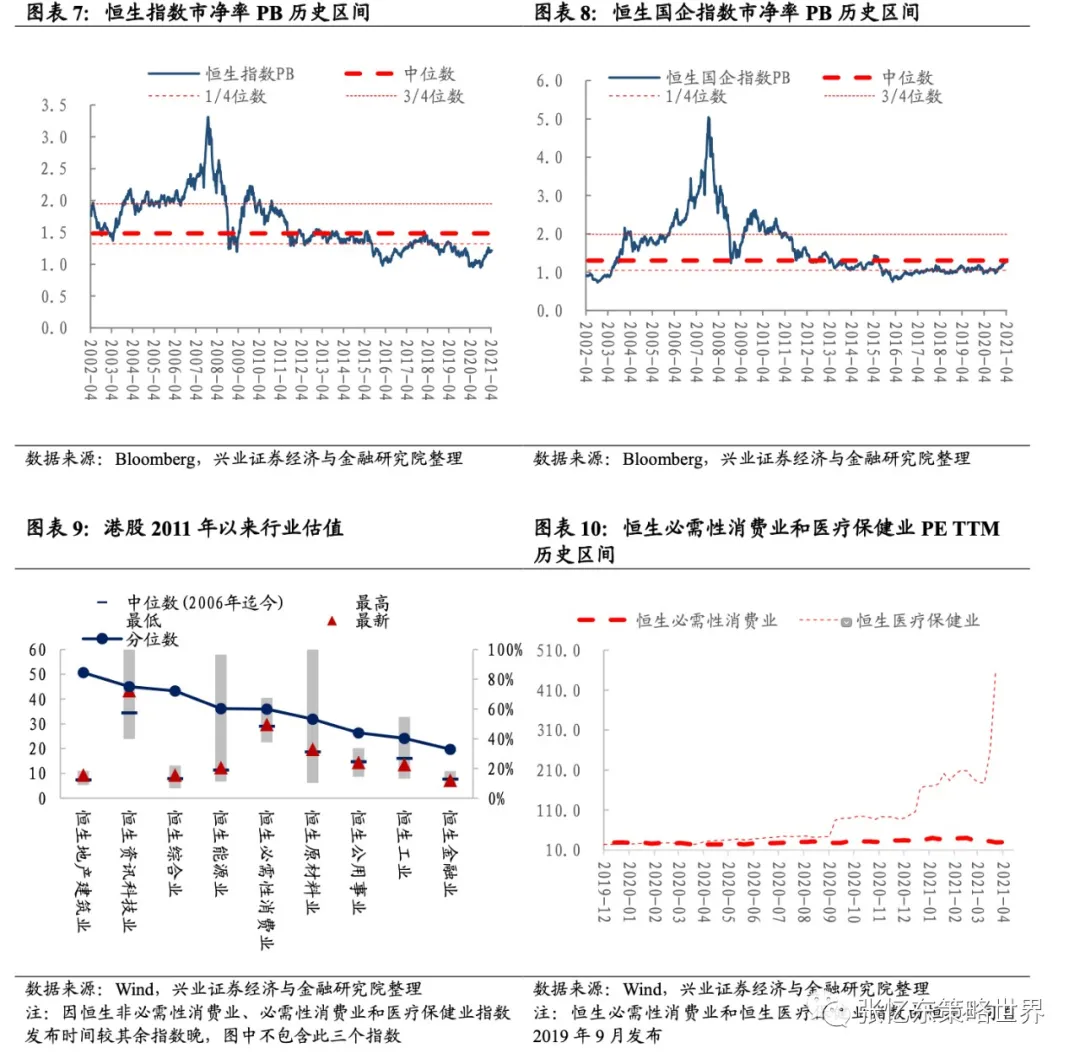

恒生指数当前市净率水平为1.2倍,低于2002年以来的1/4分位数;恒生国指当前市净率水平为1.3倍,处于2002年以来中位数附近。

截至4月16日,恒生指数2021年EPS预测增速为12.9%。截至4月16日,从PE(TTM)的角度,行业估值分位数特征如下:

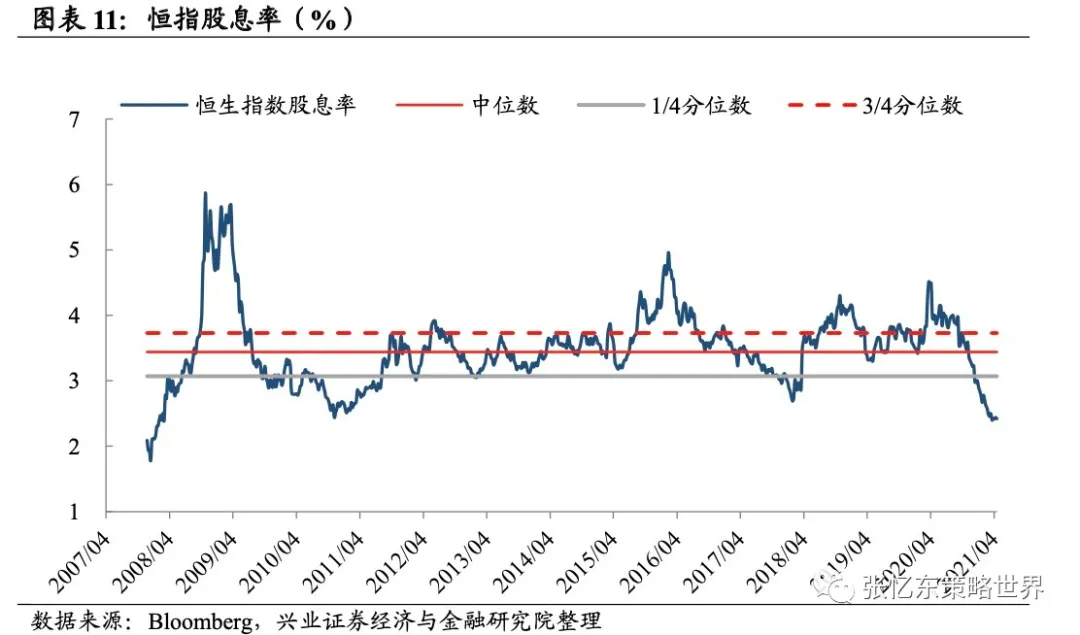

地产建筑业(85%)、资讯科技业(75%)、综合业(72%)、能源业(60%)、必需性消费业(60%)、原材料业(53%)、公用事业(44%)、工业(40%)、金融业(33%)、电讯业(2%)(注:行业括号内百分比数值为2011年以来行业最新市盈率所在分位数);当前恒生指数股息率为2.42%,低于上周收盘的2.44%,低于2006年9月以来的1/4分位数水平。

1.3、资金流动

港股通资金净流入:本周港股通资金净流入37.73亿人民币,自开通以来累计买入成交净额达18275亿人民币。从前十大活跃成交个股的数据来看,南向资金主要流入电子元器件、石油石化和计算机,流出通信、餐饮旅游和轻工制造。

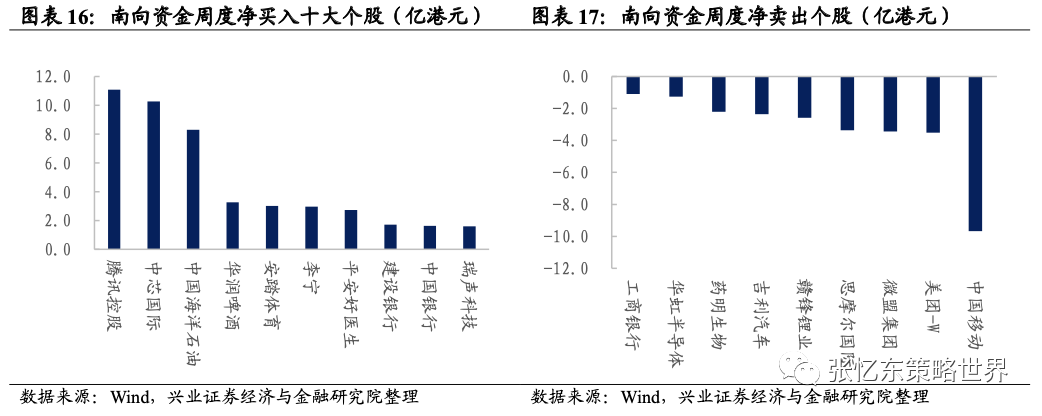

南向资金周度净买入前十大个股为腾讯控股(00700)、中芯国际(00981)、中国海洋石油(00883)、华润啤酒(00291)、安踏体育(02020)、李宁(02331)、平安好医生(01833)、建设银行(00939)、中国银行(03988)和瑞声科技(02018);净卖出个股为中国移动(00941)、美团-W(03690)、微盟集团(02013)、思摩尔国际(06969)、赣锋锂业(01772)、吉利汽车(00175)、药明生物(02269)、华虹半导体(01347)和工商银行(01398)。

本周港股通成交占主板成交金额的比重为9.9%,高于上周的9.5%。截至4月16日,AH溢价指数为132.3,略低于上周收盘的133.1,高于2005年以来的3/4分位数。

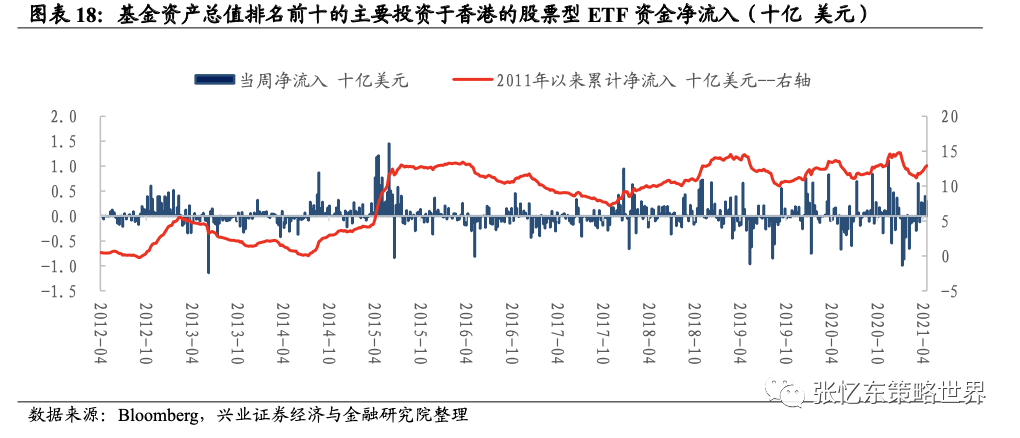

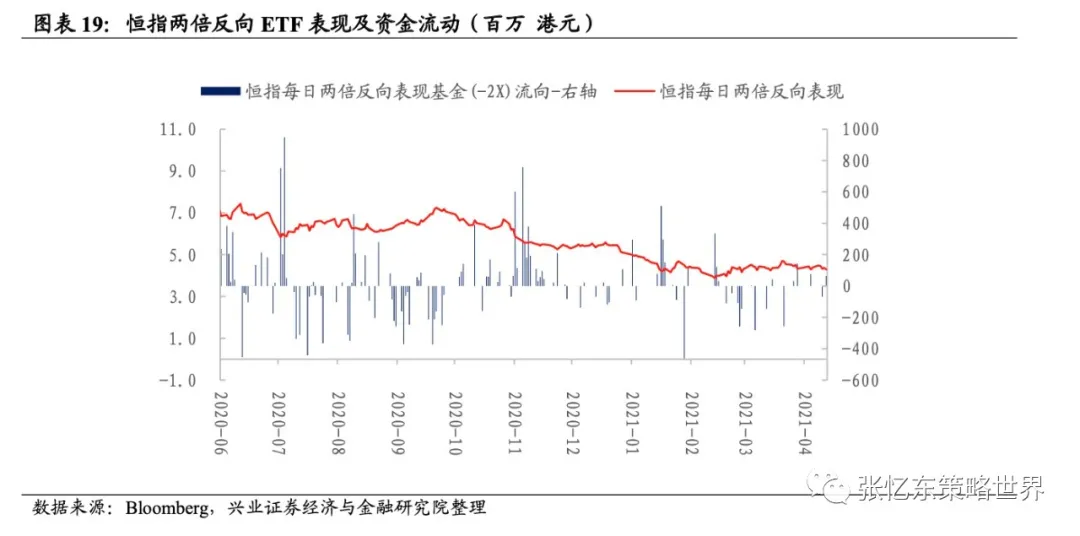

截至4月16日,根据统计,本周主要投资于香港的股票型ETF基金中,基金资产总值前十大ETF净流入资金2.98亿美元;本周恒指两倍反向ETF净流出资金0.04亿港元。

(注:FI二南方恒指基金,即恒指两倍反向ETF,提供恒生指数单日表现的相反的2倍回报,例如恒指一日跌1%,该两倍反向ETF便实现2%的升幅,反之亦然。)

1.4、港股投资者情绪

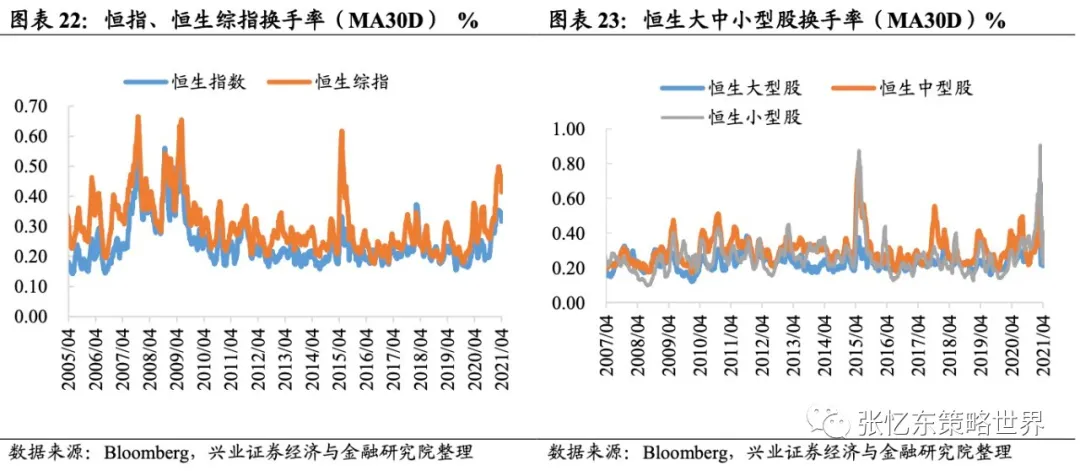

投资者情绪:截至4月16日,恒生波指为18.8,高于上周收盘的17.1,处于2012年以来的56%分位数水平;主板周平均卖空成交比为12.9%,高于上周收盘的10.1%;截至4月16日,恒生综指换手率(30日移动平均)为0.36%,处于2005年以来的78.2%分位数水平,恒生中型股(0.28%)、恒生小型股(0.28%)大于恒生大型股换手率(0.26%)(括号内为换手率数值)。

1.5、中国香港市场利率汇率跟踪

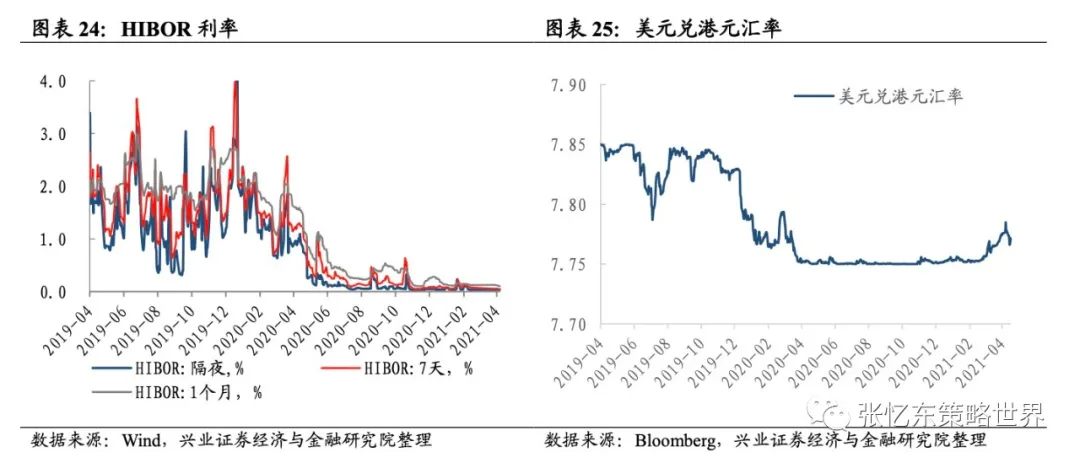

货币市场利率:截至4月16日,相较于上周收盘,HIBOR隔夜利率上升0.1bp至0.04%,7天利率下降0.8bp至0.05%,1个月利率下降1.8bp至0.10%。

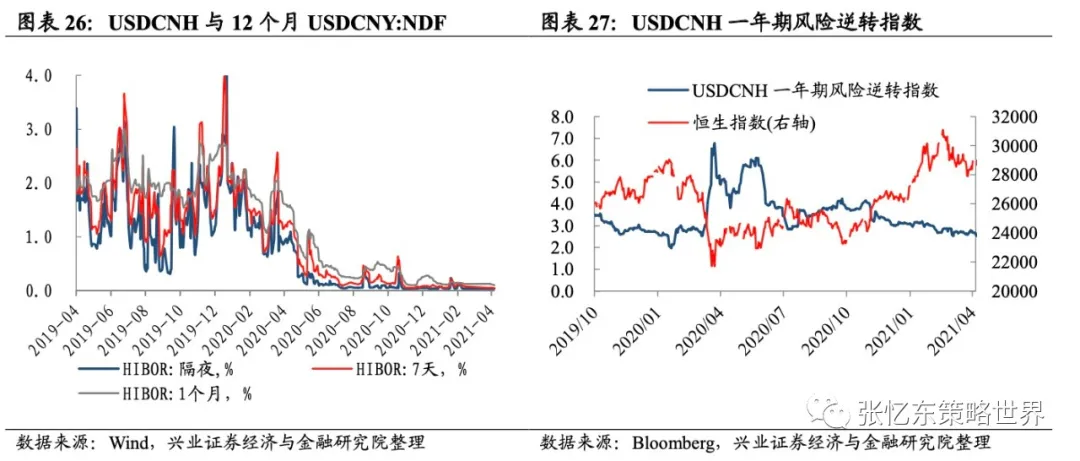

汇率市场:截至4月16日,美元兑港元汇率为7.7713,USDCNH即期汇率为6.5270。USDCNH一年期风险逆转指数为2.38,低于上周收盘的2.52,处于2011年以来的28%分位数水平。

1.6、中资美元债数据跟踪

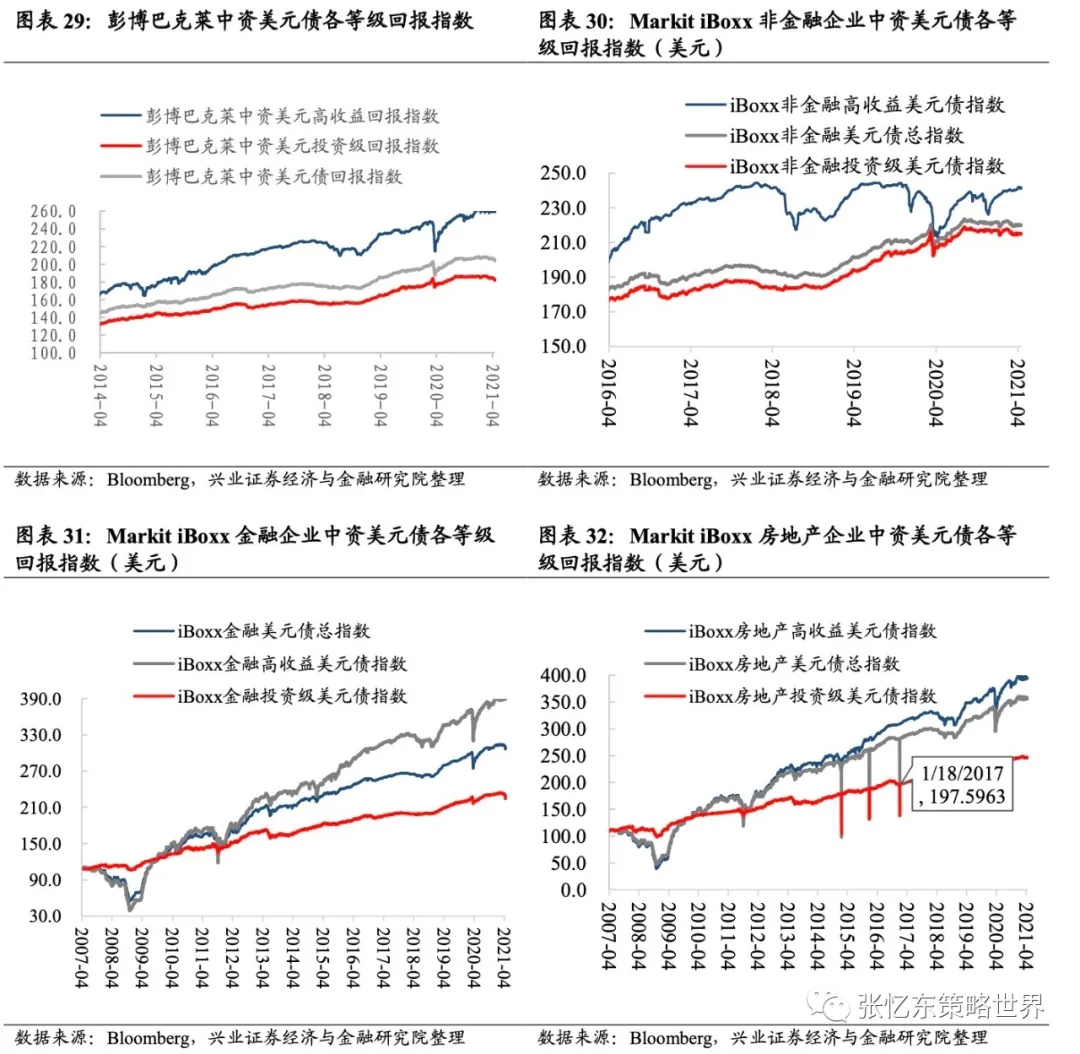

本周中资美元债市场经历了下跌。截至4月16日,相较于上周五收盘,中资美元债回报指数跌0.51%;投资级回报指数跌0.55%;高收益回报指数跌0.43%。

华融金融II为主体的债券本周遭遇恐慌性抛售,债券价格在本周最后两个交易日止跌回升。在华融近期即将到期的债券中,截至4月16日,华融金融II发行的2021年4月27日到期债券价格为93.36(4月14日低点为92.67),于2021年6月3日到期的华融金融II债券价格为93.31(4月14日低点为82.70)。

截至4月16日,相较于上周五,

中资美元债回报指数。涨0.06%;投资级回报指数涨0.06%;高收益回报指数涨0.002%。

MarkitiBoxx非金融企业中资美元债回报指数。涨0.06%;投资级回报指数涨0.06%;高收益回报指数涨0.002%。

MarkitiBoxx金融企业中资美元债回报指数。跌0.70%;投资级回报指数跌1.11%;高收益回报指数跌0.15%。

MarkitiBoxx房地产企业中资美元债回报指数。跌0.20%;投资级回报指数跌0.14%;高收益回报指数跌0.22%。

2、美股市场监测(注:本周指的是20210412-20210416)

2.1、美股市场表现概览

股指表现:本周除中概股指数(跌1.6%)外,美股重要指数均上涨,罗素大盘指数(涨1.5%)、标普500指数(涨1.4%)和道琼斯工业指数(涨1.2%)领涨,纳斯达克指数上涨1.1%,罗素小盘指数上涨0.9%。行业上,美股行业指数均上涨,公用事业(涨3.7%)、原材料(涨3.2%)和医疗保健(涨2.9%)领涨。

2.2、美股盈利趋势与估值

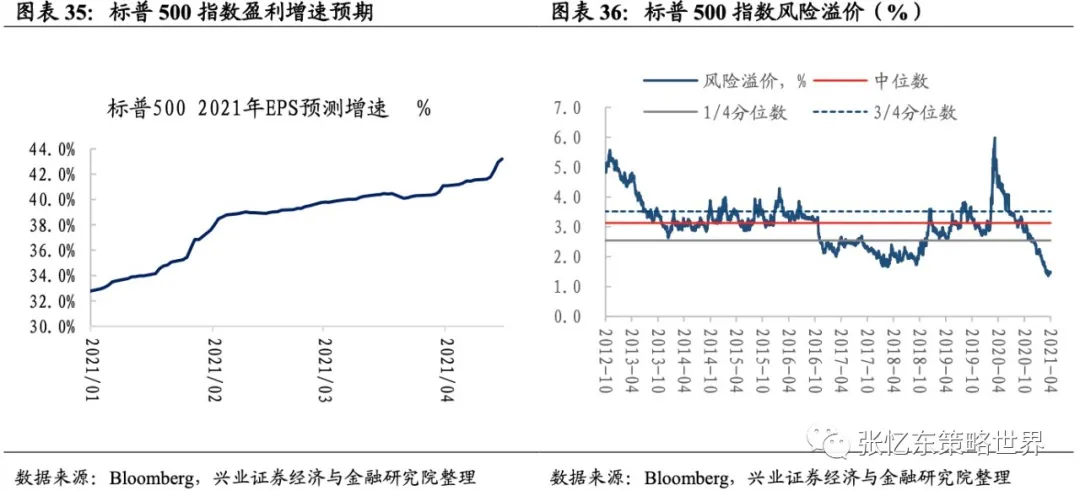

风险溢价水平和盈利预期:截至4月16日,标普500指数2021年EPS预期增速为43.2%;截至4月16日,股权风险溢价为1.48%,高于上周的1.44%,低于2010年11月以来的1/4分位数。(注:股权风险溢价=标普500市盈率倒数-十年期国债收益)。

估值水平:

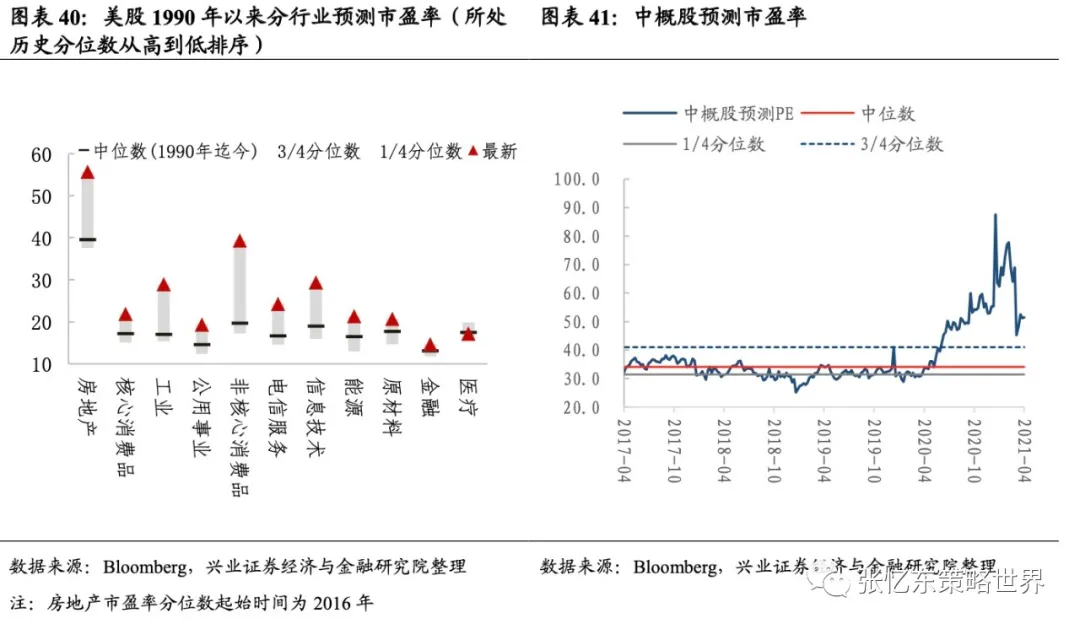

截至4月16日,标普500预测市盈率为23.7倍,与上周收盘持平,高于1990年以来的3/4分位数。

截至4月16日,标普500市盈率(TTM)为32.7倍,高于上周收盘的32.3倍,高于1990年以来的3/4分位数。

截至4月16日,中概股预测市盈率为51.4倍,低于上周收盘的51.2倍,高于2015年以来的3/4分位数。行业估值特征如下:

房地产(100%)、核心消费品(99%)、工业(98%)、公用事业(97%)、非核心消费品(97%)、电信服务(88%)、信息技术(84%)、能源(82%)、原材料(75%)、金融(74%)、医疗(47%)。(注:括号内百分比数值为对应行业预测市盈率于1990年以来的分位数)截至4月16日,标普500指数股息率与十年期美国国债收益率之差为-0.20%,处于2010年以来的均值与1倍标准差下限之间。

2.3、资金流动

截至4月15日,聪明钱指数由上周收盘的14386点下跌至14375点,跌幅为0.1%。

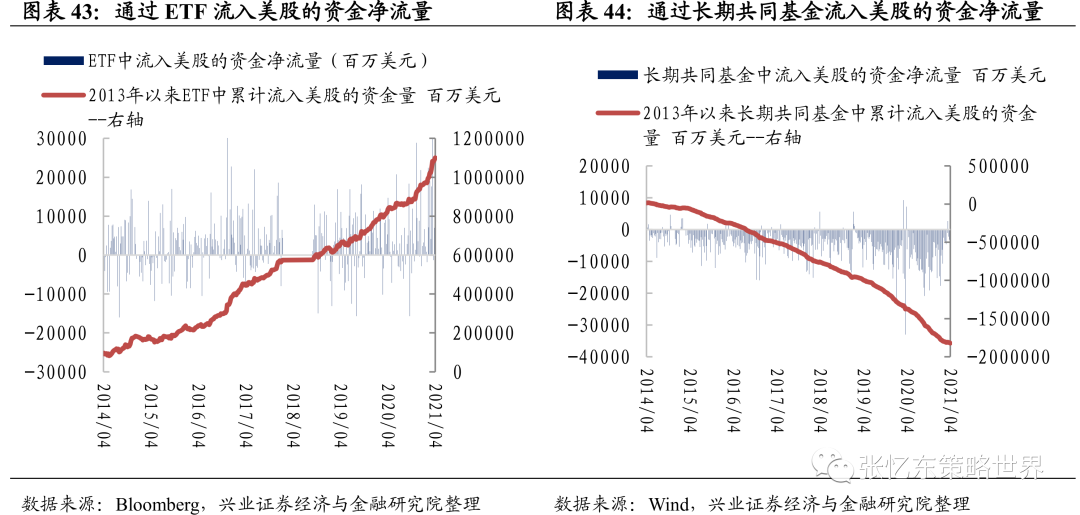

截至4月7日,通过ETF流入美股的周度现金净流量为126.0亿美元,通过长期共同基金流出美股的周度现金净流量为77.7亿美元。

2.4、美国投资者情绪和债券市场

投资者情绪:

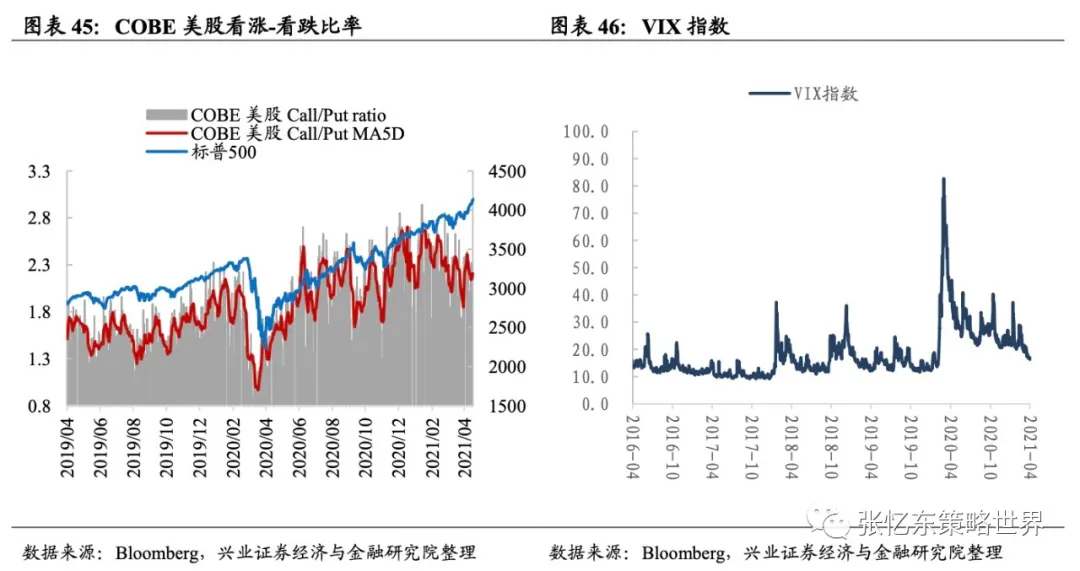

截至本周收盘,美股个股看涨/看跌期权成交量比例5日移动平均为2.2,与上周持平,位于近五年以来的92%分位数水平。

VIX指数略高于历史中位数。截至4月16日,VIX指数为16.3,处于1990年以来的60%分位数水平。

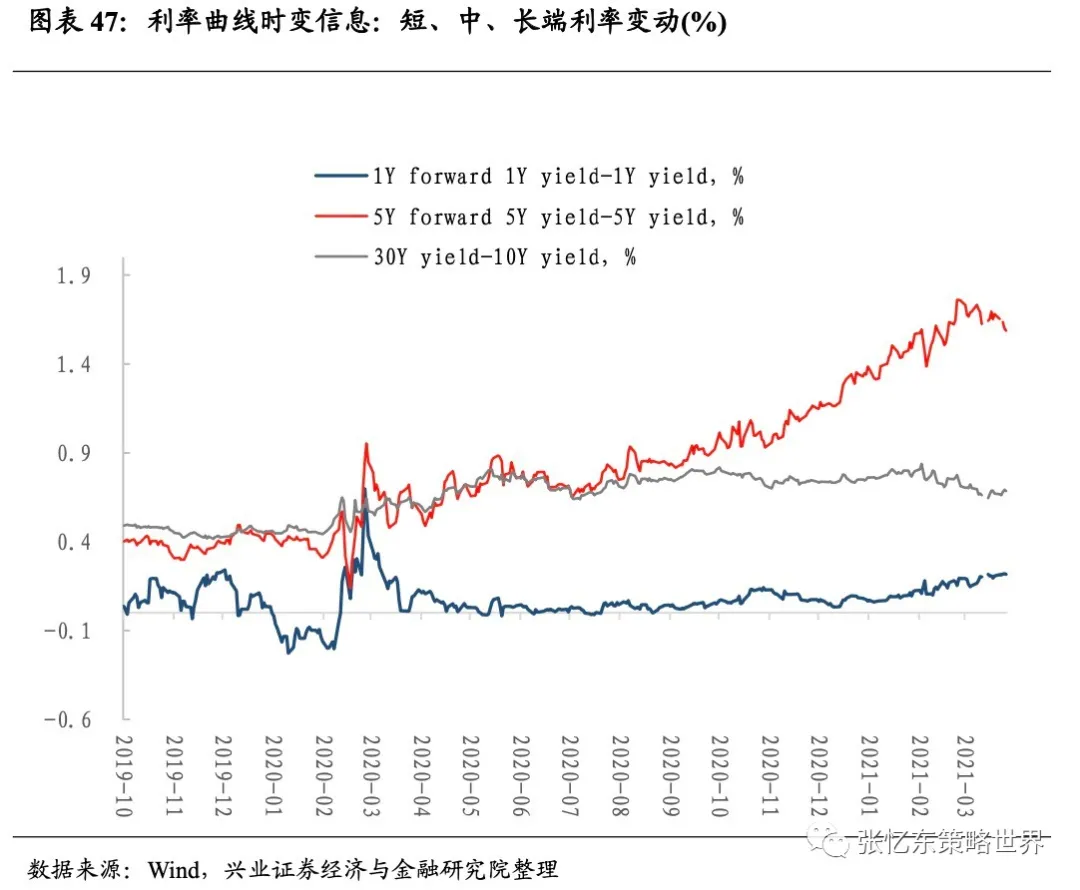

货币政策预期与中长期增长和通胀预期:本周,1Y forward 1Y yield-1Y yield(短期货币政策预期)利差上升0.8bp至0.22%;5Y forward 5Y yield-5Y yield(中期增长和通胀预期)利差下降9.3bp至1.59%;30年-10年国债利差(长期增长和通胀预期)上升1.4bp至0.69%。

(注:短期货币政策预期,即1Y forward 1Yyield-1Y yield,指的是1年后的1年期国债到期收益率与当前时点1年期国债到期收益率的差,反映了短期(1年期)货币政策预期。同理,5Y forward 5Y yield-5Y yield(中期增长和通胀预期)指的是5年后的5年期国债到期收益率与当前时点5年期国债到期收益率之差,反映中期增长和通胀预期。)

2.5、美股纯因子收益

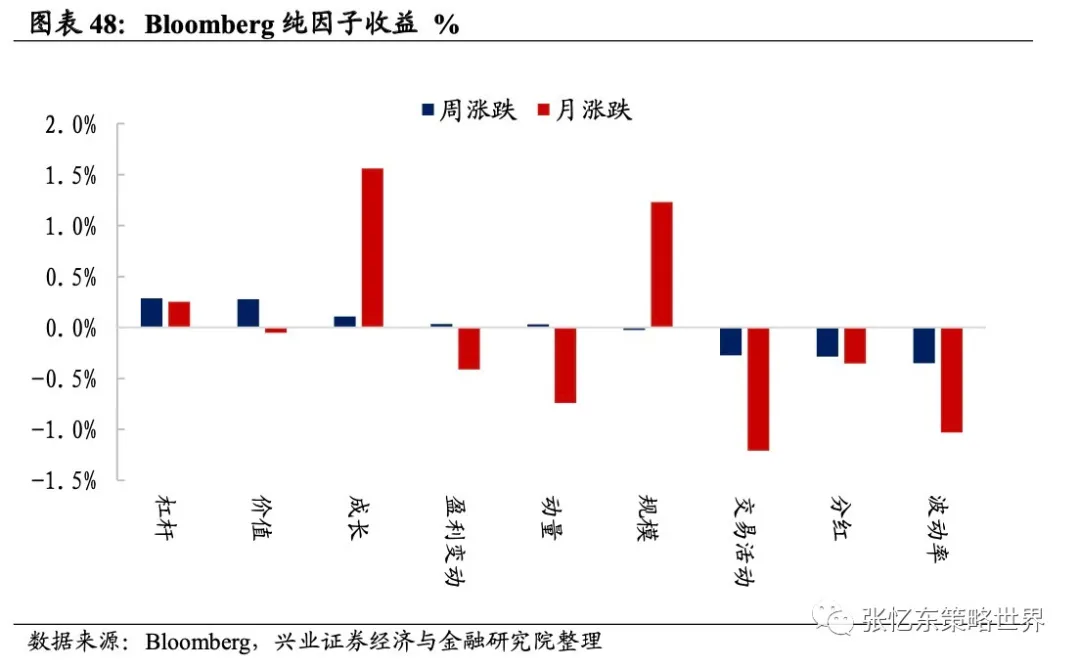

本周,杠杆(涨0.3%)、价值(涨0.3%)和成长(涨0.1%)因子领涨,波动率(跌0.4%)、分红(跌0.3%)和交易活动(跌0.3%)因子领跌。近一月,规模和成长因子占优,动量和波动率因子跑输。

(注:采用罗素3000指数纯因子收益来刻画提纯后的主流风险因子表现,纯因子即每单个因子收益与其余因子收益正交。当因子收益为正,表明因子值越高,暴露该因子风格的股票表现越好。比如若波动率因子收益为正,表明高波动率股票表现优于低波动率股票)。

2.6、美国流动性数据跟踪

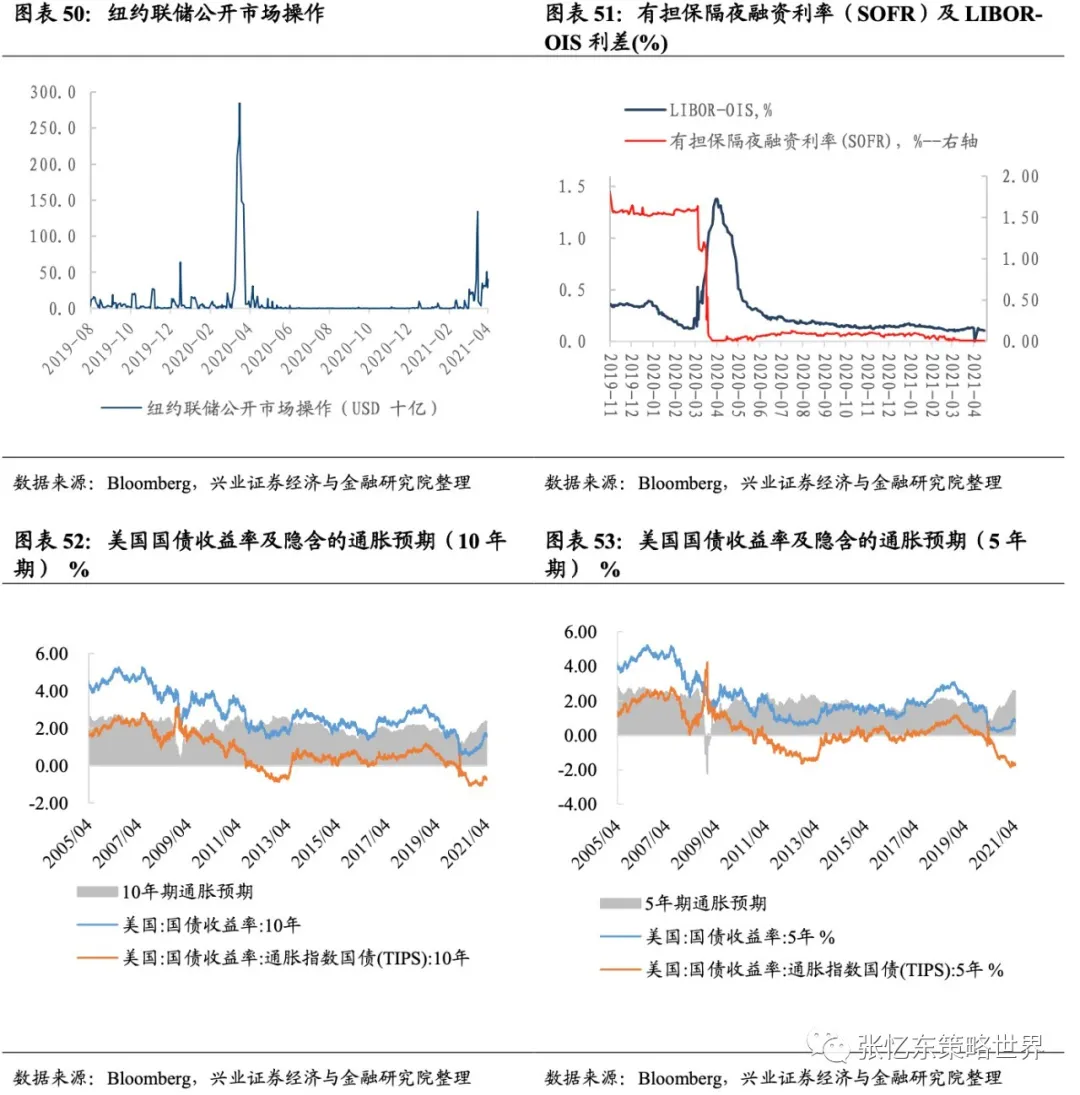

截至4月14日,美联储资产负债表规模达7.8万亿美元。4月7日至4月14日期间,规模增加了842亿美元,此前一周增加了199亿美元。

本周,纽约联储隔夜回购资金为1871.9亿美元,高于上周的1128.9亿美元。

货币市场利率。截至4月15日,有担保隔夜融资利率(SOFR)为0.01%,与上周收盘持平;截至4月15日,LIBOR-OIS利差为0.10%。

美国国债收益率。截至4月16日,美国十年期国债名义收益率为1.59%,较上周收盘下降8bp。

美国通胀预期。截至4月16日,美国TIPS隐含的5年通胀预期上升6bp至2.57%,10年通胀预期上升5bp至2.36%。

美元流动性数据跟踪:

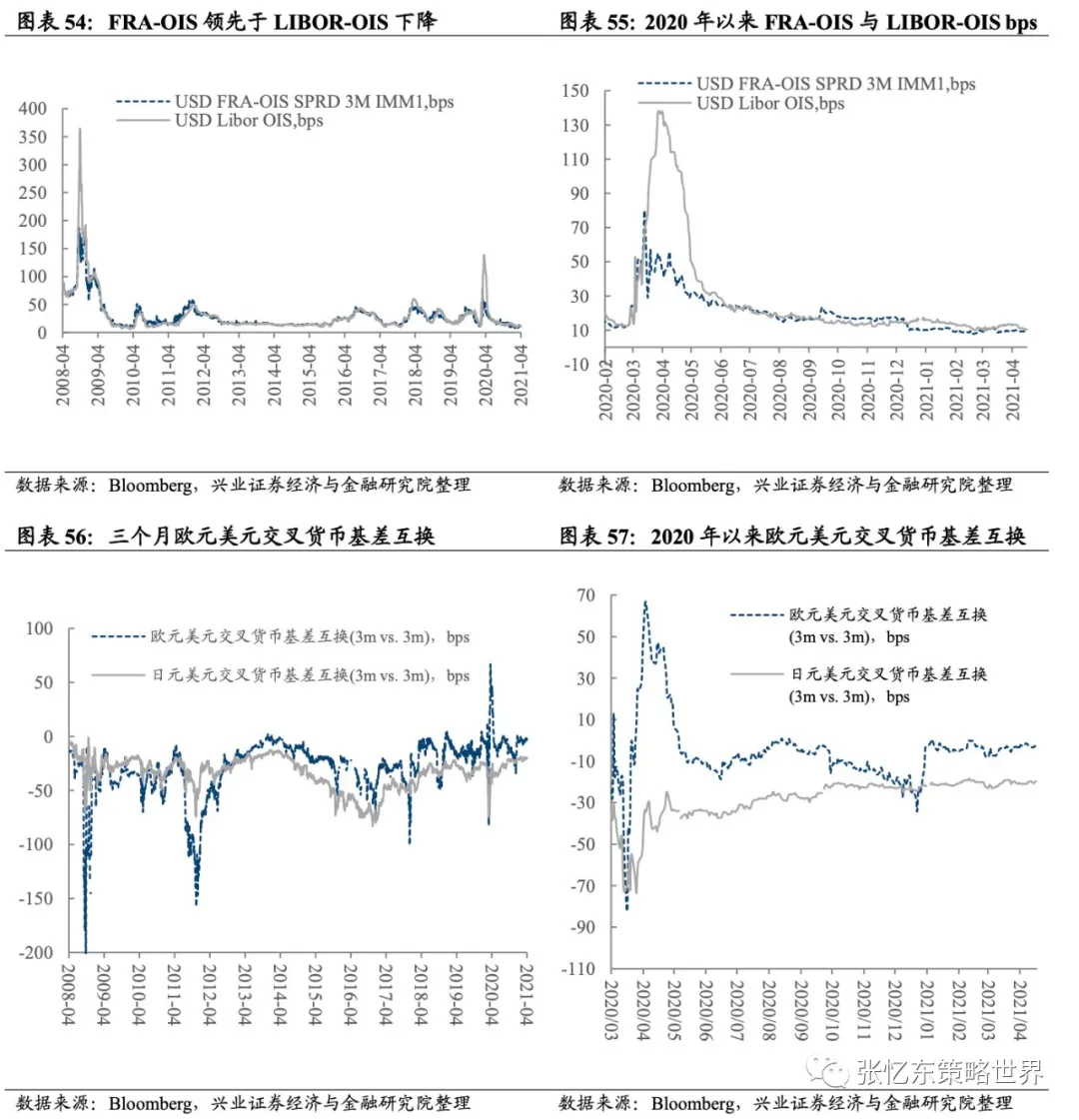

相较于上周收盘,截至4月16日,FRA-OIS维持在9.3bps不变;LIBOR-OIS下降0.9bp至0.10%。

截至4月16日,欧元美元3个月交叉货币互换点差下降0.74bp至-3.31bps。

3、全球资产市场表现(注:本周指的是20210412-20210416)

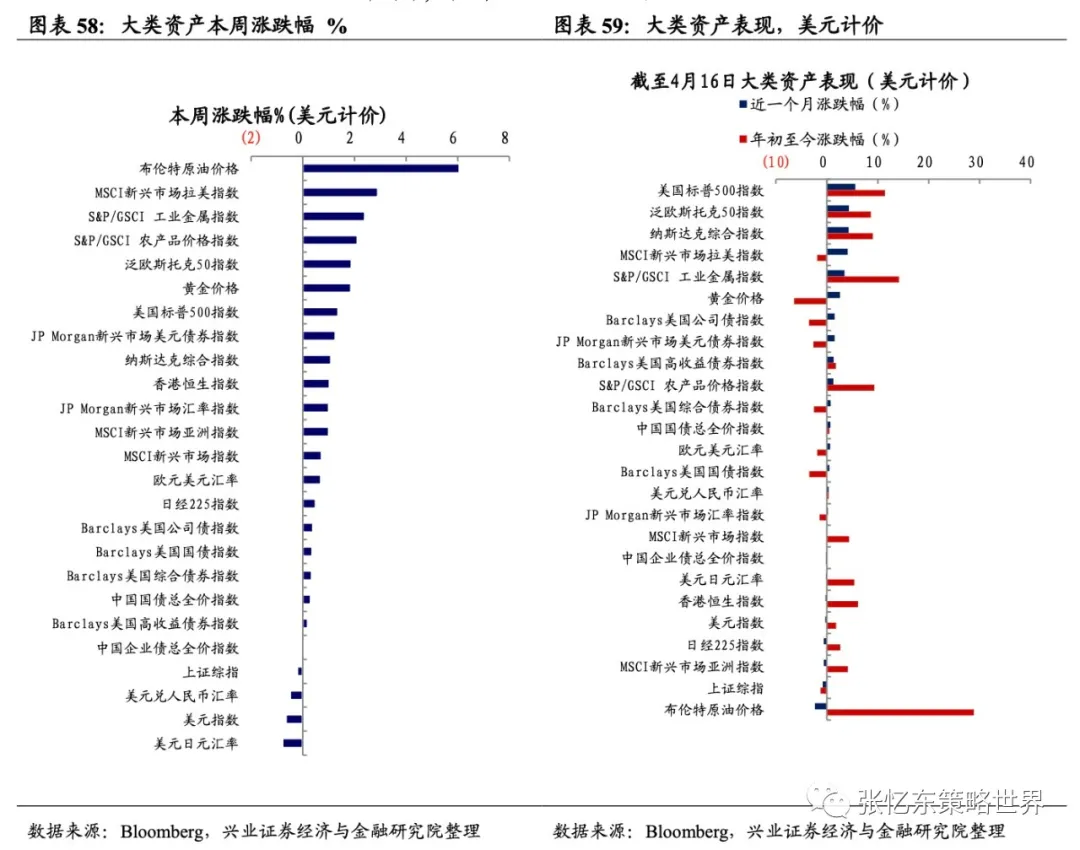

本周全球资产市场表现(美元计价):

1)跨资产:原油>工业金属>农产品>黄金>股票>债券;

2)股票市场:本周全球重要股市中,俄罗斯(涨5.5%)、南非(涨4.4%)和巴西(涨4.2%)股市领涨,印度(跌1.3%)、菲律宾(跌0.4%)和中国内地(跌0.2%)股市领跌;

3)债券市场:本周,海外主要发达国家/地区10年期国债收益率中,美国降11bp,德国升4.0bp,法国升3.2bp,英国升2.89bp、意大利升1.1bp,欧元区升0.98bp;

4)大宗商品:原油>工业金属>农产品>黄金。本周布伦特原油价格涨6.07 %,工业金属涨2.41 %;

5)汇率:本周美元指数下跌0.66%,摩根大通新兴市场汇率指数上涨1.01%。美元兑人民币汇率下跌0.49%,美元日元汇率下跌0.79%,欧元兑美元汇率上涨0.71%。新兴市场国家汇率:俄罗斯卢布兑美元、南非兰特兑美元、巴西雷亚尔兑美元、土耳其里拉兑美元、墨西哥比索兑美元汇率上涨,阿根廷比索兑美元汇率持平, 印度卢比兑美元微幅下跌。

三、全球公共卫生事件跟踪

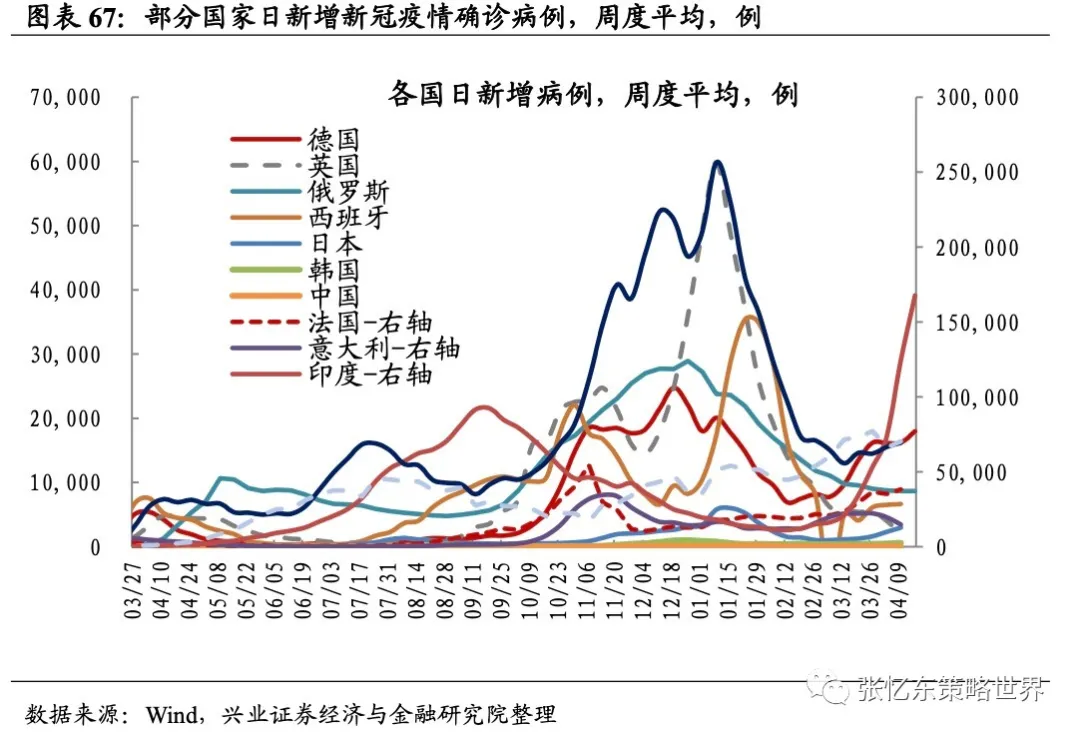

新冠肺炎周度新增确诊病例数:截至4月10日这一周,日平均新冠肺炎确诊病例中,巴西为7.02万例。美国为6.96万例,法国为3.83万例,意大利为1.48万例,德国为1.62万例,西班牙为0.66万例,英国为0.19万例。

新冠疫苗接种数据跟踪:截至4月16日,疫苗累计接种剂次排名前五的国家为:美国(17884万)、中国(15515万)、英国(3844万)、德国(1704万)和法国(1411万);疫苗接种剂次/总人口数排名前五的国家为:以色列(112.94%)、阿联酋(91.33%)、智利(62.15%)、英国(57.52%)和巴林(54.89%)。

四、风险提示

全球经济增速下行;中、美货币政策宽松不达预期;大国博弈风险。

(智通财经编辑:李均柃)

扫码下载智通APP

扫码下载智通APP