招银国际:中国新能源汽车未来五年销量年均合复增长率将达到34.2%

本文来自微信公众号“招银国际”。

我们认为,中国的新能源汽车市场在未来5-10年将具有巨大的增长潜力。根据我们测算,中国新能源汽车市场2021-2025期间销量年均复合增长率为34%,渗透率将从2020年的5.4%翻了两番至2025年的20%。我们认为蔚来汽车(NIO.US)、小鹏汽车(XPEV.US)和理想汽车(LI.US)凭借其成功的产品、先发优势以及良好的融资能力,正在引领汽车电动化浪潮。展望未来,我们预计三家造车新势力在汽车智能化以新车型开发方面将全面领先同业。我们给予中国新能源汽车行业“优于大市”评级。我们的行业首选是理想汽车,推荐顺序为理想汽车>小鹏汽车>蔚来汽车。

我们预计中国新能源汽车2021-2025年间销量年均合复增长率将达到34.2%。得益于1)补贴政策的延长和2)双积分政策的推动等政策利好,我们预计中国新能源汽车的销量将在2021年同比增长40.1%至192万辆。由于中国政府致力于培育新能源汽车行业,参考工信部设定务实的“2025年渗透率达到20%”的目标,中国新能源汽车市场2021-2025期间销量CAGR复合增长率为34.2%。

造车新势力在赛道中处于领先地位。蔚来汽车、小鹏汽车、理想汽车(下称“三家新势力”)在此前竞争激烈的市场中突破重围,并在2020年实现了亮眼的交付成绩。我们认为三家新势力已经连续突破了企业发展早期的重要里程碑,并正在朝着可持续发展的方向前进。我们相信,1)合适的产品车型推出节奏;2)强大的融资能力以及3)差异化的市场定位,是三家新势力脱颖而出的关键因素。

差异化成长路径。新势力采取了截然不同的发展战略。蔚来汽车定位豪华品牌,提供优质服务同时打造优秀的用户社区文化。小鹏汽车在自动驾驶领域处于领先地位。理想汽车在精准产品定位和成本控制方面表现出色。截止2020年底,三家新势力分别拥有300-420亿元人民币的现金储备。我们认为三家新势力目前在竞争中处于有利位置,未来将花费更多的精力和资源来增强各自领先优势。

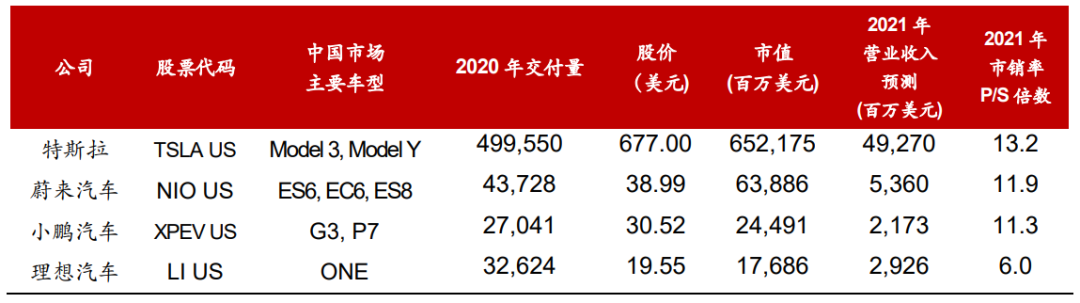

理想汽车是我们的行业首选。鉴于其未来5-10年的巨大增长潜力,我们首次给予中国新能源汽车行业“优于大市”评级。我们对于不同业务给予不同市销率倍数,并将2025年估值折现回2021年作为三家新势力公允价值。我们认为蔚来汽车领先的产品交付和服务货币化进展应获得估值溢价。我们给予蔚来汽车 / 小鹏汽车 / 理想汽车的目标价分别为46.32美元 / 43.12 美元/ 37.73美元。根据目前的估值和股价上升潜力,我们将理想汽车作为行业首选。我们对此次所覆盖公司的推荐顺序为理想汽车>小鹏汽车>蔚来汽车。

行业风险:1)半导体供应短缺;2)产品缺陷;3)竞争加剧。

财务资料

资料来源:公司、彭博及招银国际证券预测

(智通财经编辑:吴晓文)

扫码下载智通APP

扫码下载智通APP