到底是市场菜,还是美联储菜?

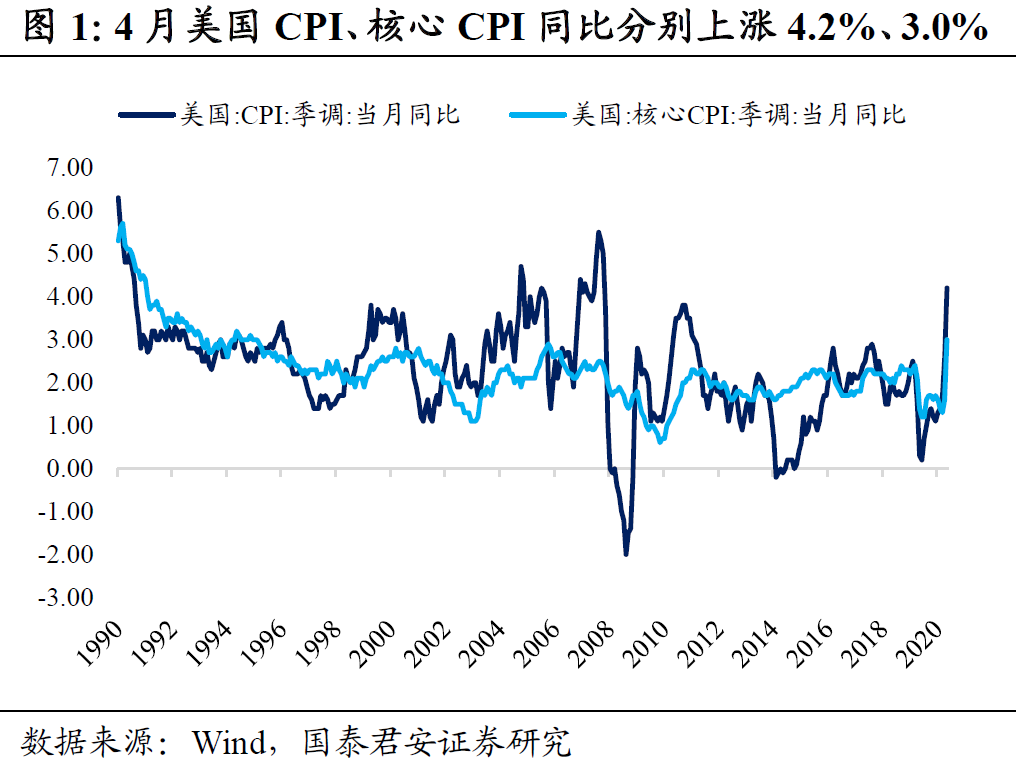

在市场还在消化央行Q1货币政策报告“输入性通胀风险总体可控”的时候,周三晚间美国通胀数据大超市场预期,4月美国CPI和核心CPI同比分别上涨4.2%和3.0%,高于预期3.6%和2.3%,分别创2008年和1996年以来新高,而环比分别为0.8%和0.9%。

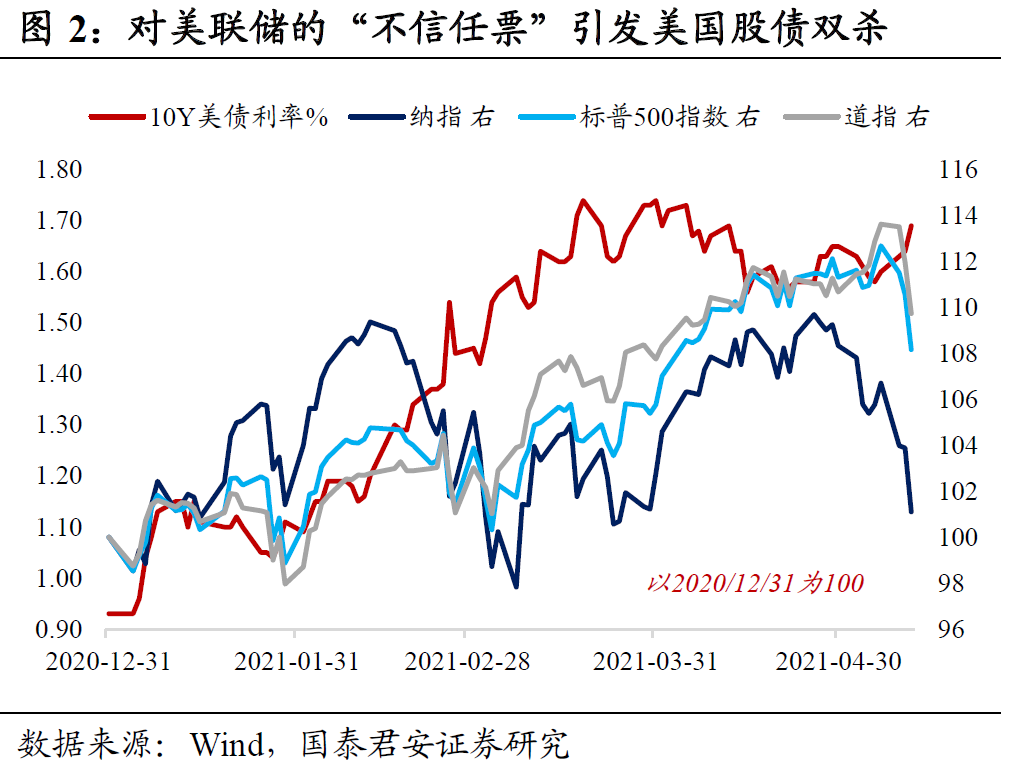

“通胀恐慌”下,海外市场上演股债双杀,10年美债收益率上行逼近1.70%,美元指数上涨0.67%并守住90关口,纳斯达克、标普500、道琼斯指数分别下跌2.67%、2.14%、1.99%, ICE布油上涨0.66%并逼近70美元,COMEX黄金期货下跌1.10%,CME比特币期货下跌4.49%。

海外再度动荡,核心不在于美国通胀数据本身,而在于市场对美联储可能误判通胀的担忧正在加剧。一旦“通胀风险是暂时性”的判断被打脸,美联储将不得不“急转弯”而加快紧缩步伐,而且当前这种担忧无法被证伪,即便美联储副主席克拉里达马上发声安抚也是杯水车薪。因此,市场重演2-3月份的剧本,对美联储的“不信任票”引发美国股债双杀。

美联储之所以淡化通胀风险,核心在于对通胀创造机制钝化的相信,源于“过去十年靠QE并没有带来高通胀”的认知惯性,而市场则认为在大规模财政刺激、供给瓶颈、流动性宽松的共振下,美联储对通胀风险的预判可能过于自满。

不同于金融危机,本轮全球通胀的源头在于美国而非中国。上一轮全球复苏是财政靠中国“四万亿”刺激,货币靠美联储三轮QE放水;由于疫情防控较差+政治周期交替,本轮美国在财政和货币刺激两个方向上都不遗余力,中国则保持政策定力,拒绝“大水漫灌”是不想看到产能过剩和杠杆过高的问题再现。

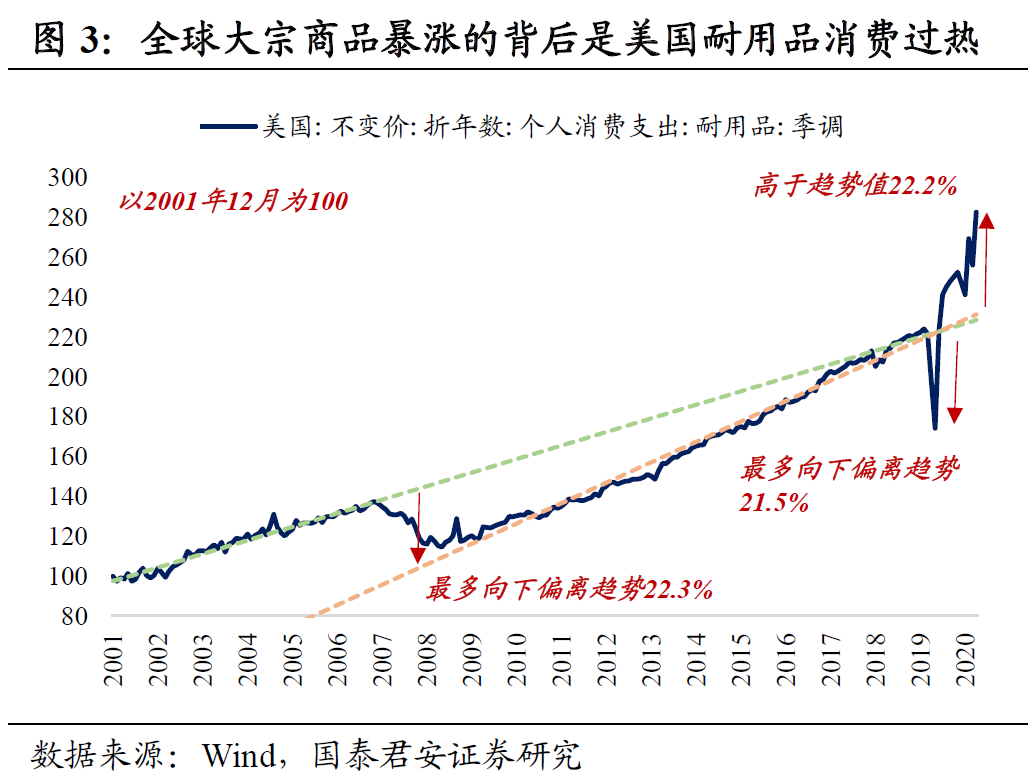

全球大宗商品暴涨的背后是美国耐用品消费走向过热。2020年3月以来,美国财政刺激累计规模超过5.5万亿美元,居民收入增速快速恢复到疫情前水平,叠加美联储扩表近3.7万亿美元,流动性宽松抬升房地产市场景气度,耐用品消费从疫情前的高点回落后仅用数个月就完成爬坑,远远超出金融危机后的潜在增速(高出趋势值22.2%)。

总的来说,在史无前例的财政刺激下,美国需求偏强和生产偏弱的主要矛盾,决定了这一次是美国向外输出通胀。

4月非农腰斩一度让市场和美联储的分歧变小,然而通胀超预期无疑让市场重拾对美联储是否在“裸泳”的怀疑。市场对于低基数导致通胀上行的预期充分,重点是担心供给缺口是否会导致通胀持续走高。在这个问题上,美联储显然无法说服市场上的所有人。

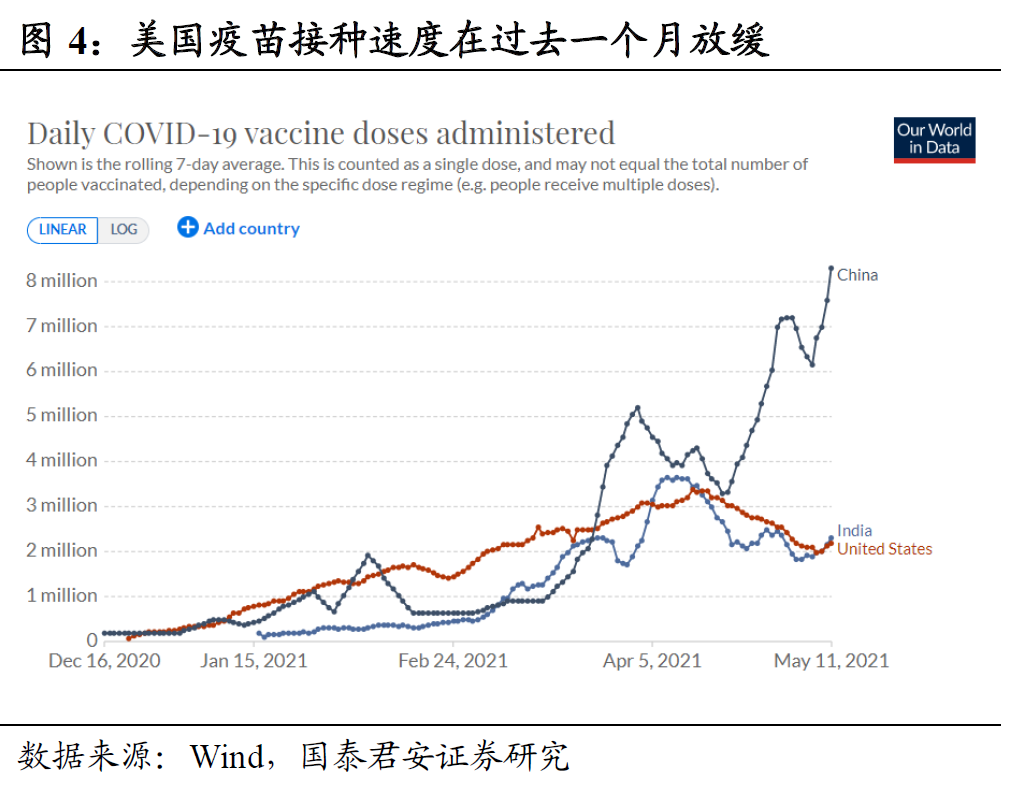

随着新冠变异毒株扩散、以及疫苗是否对变异病毒有效尚无定论,美国疫苗接种速度在过去一个月放缓,市场对全民免疫的预期有所延后,所以供给缺口持续的时间可能超出预期。

更重要的是,平均通胀目标制这个“黑匣子”让美联储的可预测性下降,因为没人清楚美联储能容忍核心通胀超过2%目标多高和多久,历史上也缺乏相应的“参照系”。疫情和财政两个变量使得简单类比2013年削减恐慌也不合时宜,彼时紧缩周期前夕,但通胀不是约束;类比2018年亦有所欠缺,彼时虽有特朗普减税和通胀担忧,但美联储已处于缩表+加息的紧缩后半段。

当前美联储很被动,维持宽松对于延续就业复苏是必要的,但这会继续抬升通胀担忧。如果对通胀数据继续轻描淡写,同时又不能真正打消市场顾虑,那么资本市场在预期的自我实现下,会更主动地为紧缩周期提前定价,引发金融市场动荡。2022年底加息概率在通胀数据公布后从88%跳升至100%即是佐证。

极端来说,如果美联储真的误判了通胀,剧本将会如何演绎?如果2021下半年通胀并未从年中的水平回落且持续高位,那么美联储将不得不重新评估通胀风险,并且仓促收紧来应对经济过热,削减QE将会很快启动并在几个月内完成,加息的节奏可能会提前到2022年上半年。

长期来看,美联储骨子里越来越“鸽”:沃尔克的通胀“斗士”鹰派→格林斯潘的“玄学”鸽派→伯南克的QE鼻祖和前瞻指引→耶伦的注重就业→鲍威尔的无限QE和平均通胀主义。但是,考虑到短期数据走高会进一步强化市场对通胀时间和幅度的预期,以及误判通胀后政策急转弯的连锁反应,我们认为美联储将会在下半年考虑就通胀立场向市场靠拢。

综合权衡4月非农不及预期和通胀超出预期,我们认为,基准情形仍然是美联储将从Q3开始向市场提前沟通并释放削减QE的信号,同时Q4正式宣布并执行削减。

美国通胀恐慌引发的第二波冲击,将会在未来一段时间内引发全球资本市场动荡。我们认为,它对美债的影响可能不一定有第一波(2月中旬至3月上旬)那么强,毕竟当前美国经济复苏和疫苗接种的超预期程度相较彼时更小,部分抵消了通胀超预期的影响,而且年初以来10年美债利率已经上行近80bp,所以这波冲击下高点也很难超过2%。

但是,纳斯达克指数双顶特征已经很明显,流动性收紧预期和美债利率上行必然给美股科技股带来估值压力。根据已公布的数据,标普500指数一季度盈利同比增速49.8%,大幅超出市场预期25%,这也是4月以来美股坚挺的主因,然而二季度盈利同比高点是共识,近期分母端的压力愈发凸显,美股科技股连续下跌,一向坚挺的以价值股为主的道琼斯指数也陷入调整。

对应到国内,债市可能仍会重复2-3月份的风险偏好路径,即美债利率上行→美股科技股下跌→A股高估值股票下跌→风险偏好被压制→股债跷跷板→中债利率下行。

需要注意的是,2-3月份这一传导逻辑之所以顺畅,是因为节前利率已经提前完成调整+春节后资金面好于预期,当前这一链条仍然有效,但资金面很难重现相同级别的超预期利好,所以美债利率上行或者美股下跌对中债利率下行的积极影响正在弱化。

中期维度,债市仍处于熊尾牛头的转换期,在融资顶-经济顶-利率顶的传导链条上,继续看好结构性“资产荒”下利率债的相对价值,但是短期内可能也不宜过于乐观。

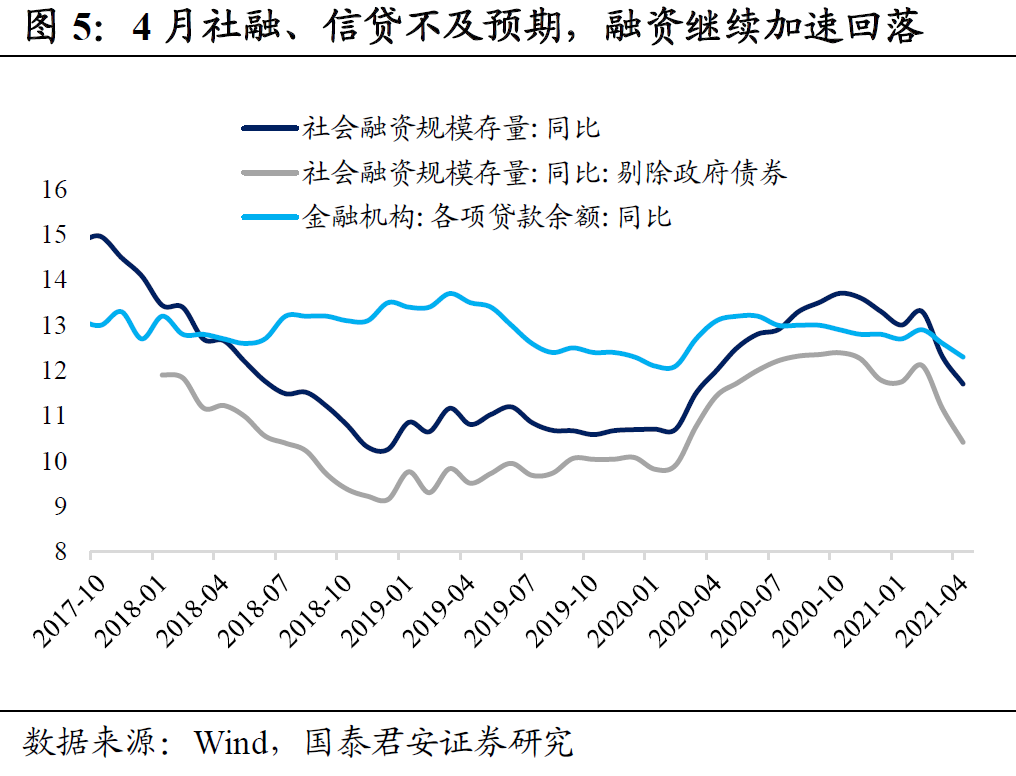

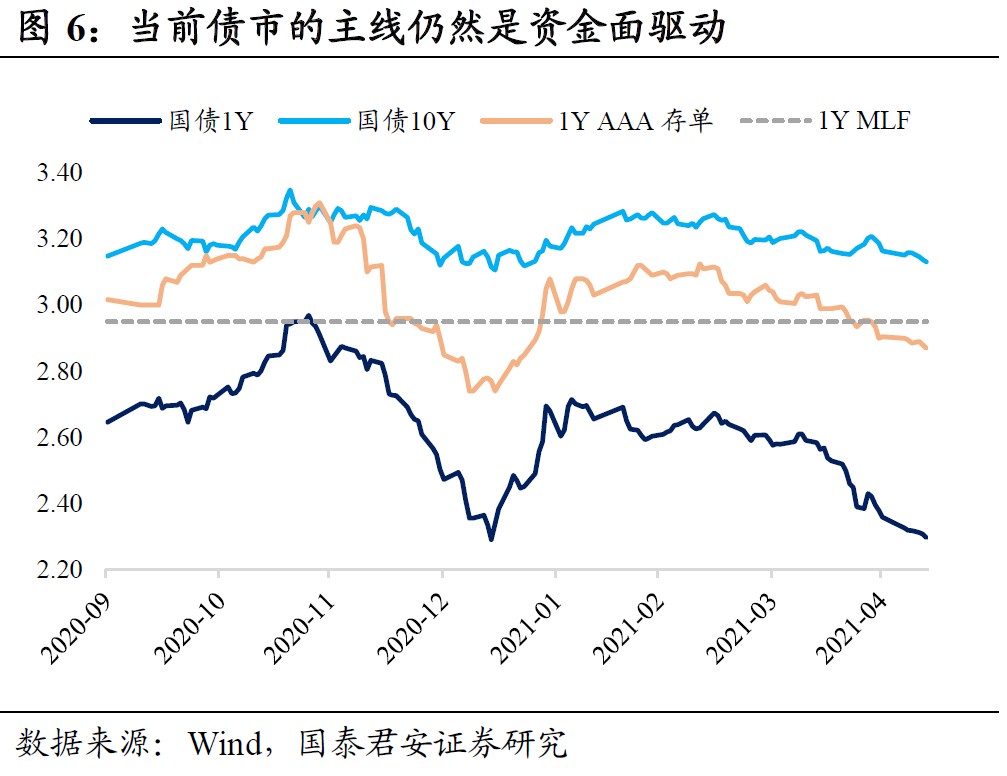

周三公布的4月社融、信贷不及预期,融资继续加速回落,但利率演绎的是利好出尽的逻辑且并未大幅下行,这反映了当前债市的主线仍然是资金面驱动而非基本面,而五一假期以来A股之所以相比美股抗跌,则是锚定10年国债利率。

考虑到美联储存在低估通胀风险的可能性,国内输入性通胀压力可能依然不小,5月份利率债净供给进一步放量、以及资金面临时点扰动,短端和超长端利率下行的节奏都有所放缓,债市短期内波动可能加剧,胜率和赔率的安全边际变得模糊,继续追涨的必要性降低。(完)

本文选编自“覃汉投资笔记”,作者:覃汉、潘琦;智通财经编辑:李均柃。

扫码下载智通APP

扫码下载智通APP