浙商证券:敏华控股(01999)盈利强势,内外销高增

基本事件

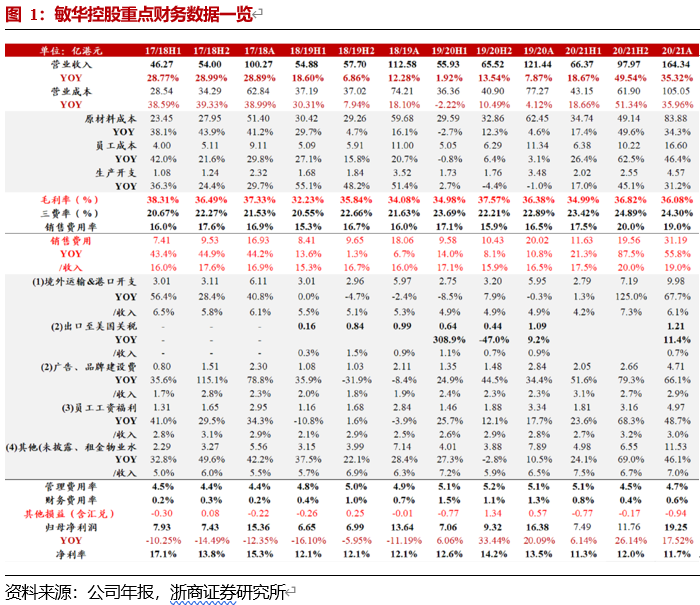

敏华控股(01999)20/21财年实现营收164.34亿港元(+35.32%),归母净利19.25亿港元(+17.52%),其中H1/H2收入增速分别为18.67%/49.54%,利润增速分别为6.1%/26.1%,下半财年增长强劲。公司提高派息比率至52.7%(+8.4pct),每股派息0.26港元。

投资要点

1. 内销:开店高力度、同店增长强劲,线下渠道贡献主要增长动力

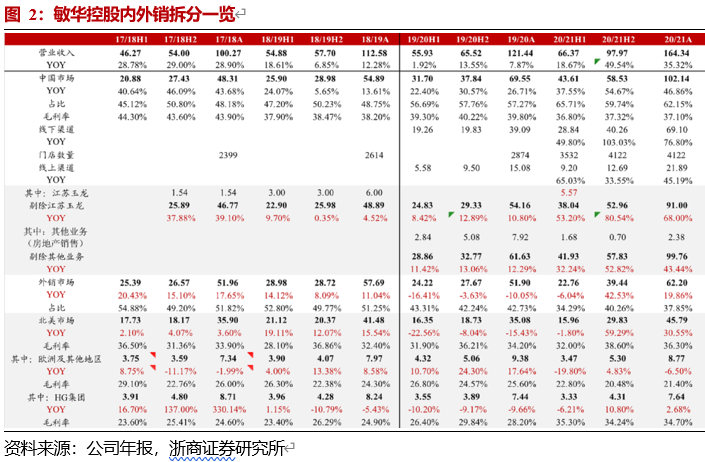

剔除房地产销售等其他收入的影响(2.38亿港元),报告期内公司中国市场实现收入99.76亿港元,同比增长60.7%,占总收入比重超达到60.7%(同比+10pct),不含铁架口径的收入为91亿港元(+68%,人民币口径+63.2%)。根据欧瑞国际,2020年芝华仕品牌在中国功能沙发市占率提升至59%(19年为50.1%)。分渠道来看:

(1)线下渠道:实现营收69.1亿港元(+76.8%、人民币口径+71.7%),期间公司净增加门店1125家至4122家(净增门店不包括收购并表的意斯特&乐德飞翼原有123家店),渠道加速下沉的同时,通过扩大老店经营面积带来同店增长(估算同店收入增长接近40-50%,坪效双位数增长),经销商盈利能力&开店意愿强烈,21/22财年公司有望延续上年度的开店速度、获取头部流量入口,同时通过新零售赋能升级门店,数据化智能化管理门店(20年11月引进曾任职微软、IBM拥有丰富IT从业经验的冯国华先生任CEO),看好公司朝“霸盘中国”的目标持续前进。

(2)线上渠道:实现营收21.89亿港元(同比+45.2%、人民币口径+41%),占收入比重24.1%(上财年为27.8%),维持快速增长,得益于疫情期间公司加大直播带货团队建设、并在线上主推性价比高、年轻风格产品(如爆款单椅),覆盖淘宝、京东以及抖音、直播等新零售渠道,合作薇娅、李佳琦等众多千万大V直播。

(3)收购补强品牌&产品矩阵:公司芝华仕品牌以中高端系列功能沙发产品为主,期内收购意斯特(意大利进口品牌)、格调(布沙发,高性价比、年轻消费群体为主,350家门店)、普丽尼(高端真皮休闲沙发,58家门店),并收购智能铁架企业雄石新增高端功能沙发品牌“欧勒德”,以及德国高端智能床品牌乐德飞翼(预计21年下半年完成国产化推向市场),对原有产品系列形成补充。

(4)内销毛利率:20/21财年中国市场业务毛利率37.1%,同比下降2.7pct,主要系公司补贴经销商开店装修和折扣返点直接冲减收入所致,若还原上述影响毛利率实际稳中向好。

2. 外销:外销回暖,越南基地基本覆盖对美出口

(1)北美市场:实现营收45.8亿港元(+30.5%),其中H1/H2的增速分别为-1.8%/+59.29%,20Q2疫情恢复后公司出口订单恢复快速增长。公司对越南工厂进行扩建(设计产能4200柜/月)、目前产能3500柜/月,产能利用率大幅提高、零部件生产逐渐本地化、人工生产效率已达到大亚湾水平。

(2)欧洲及其他海外市场主营收入8.77亿港元(-6.5%),HG集团实现营收7.64亿港元(+2.7%),主要受到海外疫情及英国脱欧影响,但下半财年环比均修复至正增长。

(3)毛利率:北美市场36.3%(+2.1pct),欧洲及其他海外市场21.4%(-4.3pct),HG集团34.7%(+6.5pct)。

(4)21/22财年展望:20年4-5月公司外销基数较低,预期21年4-5月同比高增;且美国家具订单需求仍十分旺盛,公司接单表现预期靓丽,但近期缺货运集装箱的问题对公司发货端造成一定困扰,静待下半财年缺口回补。

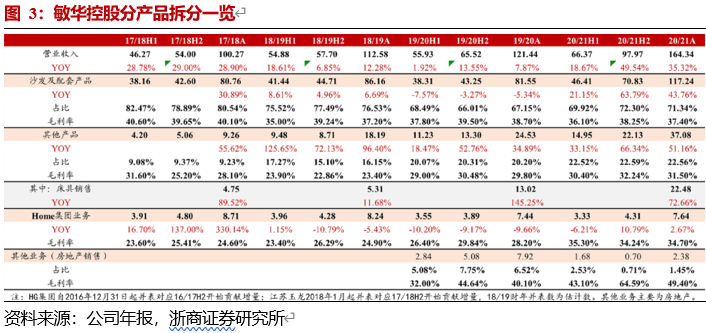

3. 分品类:沙发内销销售表现稳健,床具销售高增

(1)沙发&配套实现收入117.24亿港元(+43.76%),其中中国市场+66.5%、北美市场+31.5%、欧洲及其他海外市场下滑30.4%;总销量164.8万套(+30%),其中中国市场78.6万套(+56%),美国74,6万套(+27%),欧洲及其他海外11.6万套(-34%)。

(2)床具(全部内销)实现22.48亿港元(+72.6%);

(3)智能家具部件实现收入14.6亿港元(+26.9%);

(4)其他业务(房地产、物业等)实现收入2.38亿(-70%)。

4. 下半财年以来大宗原料涨价,提价对冲、盈利能力维稳

(1)毛利率为36.08%(-0.3pct),H1/H2分别为35%/36.8%。期内原材料平均价格:真皮-5.8%、铁架+3.6%、木夹板-9%、印花布-1.2%、化学品+24.3%、包装纸+5.9%;20H2在全球需求复苏、货币宽松下大宗原料价格持续上涨,公司分别于20年10月(内销+5%、外销与客户分摊运费)、21年3月(内外销均+5%)进行两轮提价,经我们测算盈利能力有望维稳。

(2)销售费用率19%(+2.5pct),其中H1/H2分别为17.5%/20%,主要系下半年运输&港口费用大幅增长至7.19亿(+125%);管理费用率4.7%(-0.4pct)、财务费用率0.6%(-0.7pct);

(3)其他损益合计亏损0.94亿港元,其中汇兑亏损为0.29亿港元。对应净利率下降1.3pct至11.3%;

(4)有效税率14.3%(上财年为19.3%),主要系越南工厂6月开始盈利后获得所得税税率减免,以及地产销售业务减少后土地增值税下降。

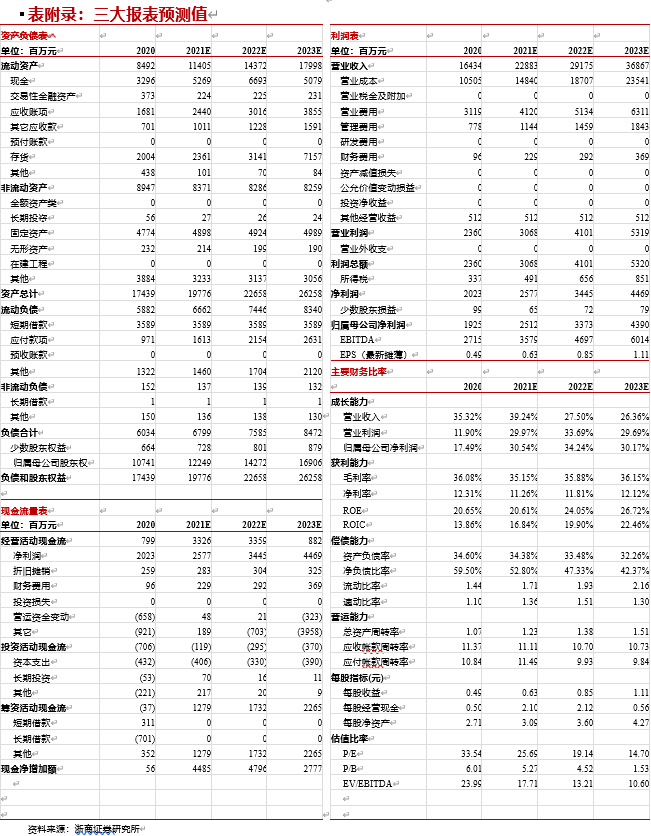

5. 盈利预测及估值

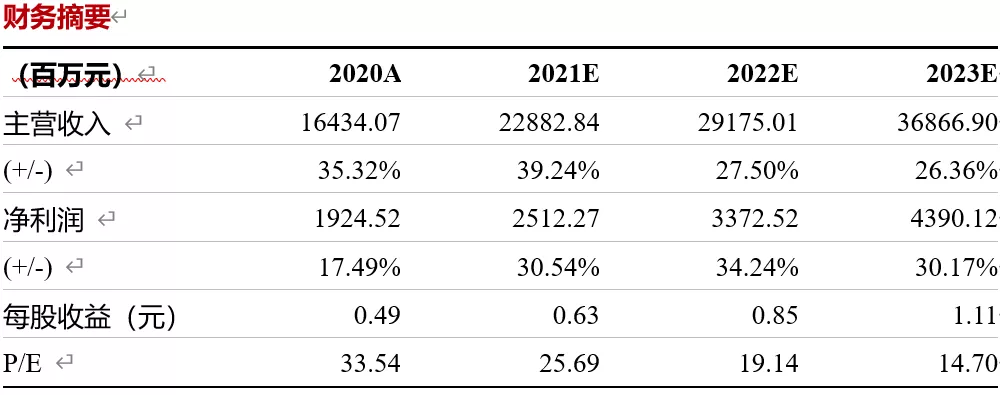

我们预计公司未来3个财年分别实现收入228.83亿港元(+39.24%)、291.75亿港元(+27.5%)、368.67亿港元(+26.36%);实现归母净利润25.12亿港元(+30.54%)、33.73亿港元(+34.24%)、43.9亿港元(+30.12%);对应当前市值PE为25.69X、19.14X、14.7X,给予“买入”评级。

风险提示:原材料价格大幅上涨、市场竞争加剧、对外贸易环境恶化、疫情再次反复

本文选编自“轻饮可乐”,作者:史凡可/马莉/傅嘉成/杨舒妍;智通财经编辑:庄礼佳。

扫码下载智通APP

扫码下载智通APP