新股前瞻丨上市不到一年再出海,不缺钱的爱美客(300896.SZ)赴港淘金?

六月的天热,医美赛道更热,热的连卖衣服的、卖药的以及卖房子等等各类非医美企业的都要去蹭一把概念,可以说只要和“医美”二字相关,股价起码翻一倍,有基金经理戏称“得医美股者得天下”。而这一连续医美股热潮还要从医美龙头爱美客(300896.SZ)上市说起。

在爱美客上市前,市场上最多只有化妆品研究员,而这部分股票的研究通常被划分在消费品或者社服细分行业下,而在爱美客上市后,不仅是社服研究员覆盖,医药研究员也纷纷加入研究阵营,一时间,医美成了大众的心头肉,各种挖掘相关概念股,从脸上整容再到各种器官医美,从玻尿酸一直到医美店,医美概念行情全面爆发,并且这一轮行情直接从去年9月份炒作至今已有大半年,从炒作的时间轴来说,这也是一波相对大的行情。而爱美客的上市也是这一波大行情的导火索。

那么在医美领域中起着举足轻重的爱美客质地究竟如何?为何在A股上市不到一年便又开启港股上市?

毛利率超茅台,竞争也明显

智通财经APP了解到,近期爱美客发布公告称根据公司发展战略及运营需要,公司管理层提请董事会同意授权公司管理层启动H股上市,目前正在筹备相关工作。

作为医美龙头企业,爱美客主要产品涉及人体的额部、鼻唇部以及颈部,目前主要有6款产品,商品名分别为逸美、宝尼达、爱芙莱、爱美飞、嗨体、逸美一加一、紧恋。

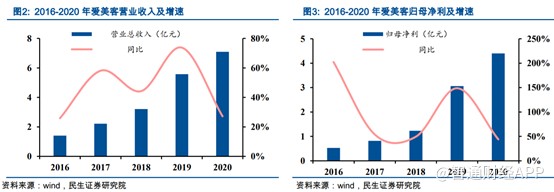

作为国内医疗美容针剂的龙头企业,爱美客近几年的财务表现是十分优秀的。具体来看,2016-2020 年公司收入复合增速高达 49.74%。尽管2020上半年受疫情冲击,但全年公司仍实现收入7.09 亿元,同比增长 27.18%;归母净利4.40亿元,同比增长3.93%,其中以嗨体为主的溶液类产品更是以高达4.4 亿元的销售额, 83%的增速独领市场。

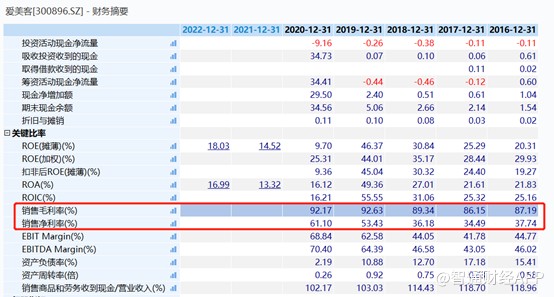

除了营收利润增速高以外,爱美客的毛利率更是高达90%以上,不仅是高于同行水平,更是高于卖酒的贵州茅台,并且爱美客的净利率也高达60%以上,比其他多数企业的毛利率都要高的多。可见,医美产品暴利十足。

除了暴利以外,我国医美行业增长强劲且空间巨大。

随着我国经济增长及中产阶级群体崛起,人均可支配收入增加叠加消费者医美意识提升,推动我国医美市场高速增长。根据 Frost & Sullivan 数据,2019 年我国监管医美市场规模为1436 亿元,2015-2019 年 CAGR为22.5%,但相比于美国、日本、韩国等发达国家,我国医美市场还处于刚起步阶段。从医美项目渗透率(每千人中接受医疗美容疗程的比率)来看,根据艾瑞咨询数据,我国与其他医美行业发展成熟的国家相比仍处于较低水平:2019年我国医美项目渗透率仅为3.6%,相比日本11.0%、美国 16.6%、韩国20.5%的水平仍有很大提升空间。根据 Frost & Sullivan 数据,2024年我国合规医美市场规模有望达到 3185亿元,2019-2024 年CAGR将保持在17%以上。

行业空间大,增长强劲,自然吸引无数企业入局。如昊海生科(688366.SH)、华熙生物(688363.SH)、华东医药(000963.SZ)、四环医药(00460)等。

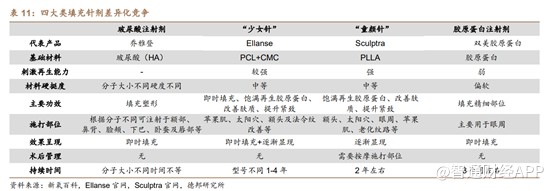

从各细分领域竞争情况来看,玻尿酸赛道拥挤同质化程度偏高,差异化竞争大势所趋。玻尿酸注射剂主要分为填充塑性和皮肤水光保护剂两类。玻尿酸注射剂作为医美中端产品必争之地,多家药械商皆有布局,截止目前约有 17 家公司的玻尿酸注射剂已获得 NMPA 三类药械注册证。除了艾尔建乔雅登系列独占高端段几乎无竞品可言,其他品牌玻尿酸产品同质化现象较高。我国国产的玻尿酸大多位于中低端带且品牌力相对较弱,较难形成独特的营销记忆点。而爱美客嗨体、双美胶原蛋白针嗨体“熊猫针”和华熙生物“双子御龄针”洞察消费者显性隐性痛点,分别精准定位颈纹、眼周黑眼圈和静态纹细分市场,填补差异化空白领域,从而打造“项目=产品”独占局面。

再看肉毒素,着眼市场布局,目前已有华东医药和 LG 化学已达成针对中国市场的肉毒毒素相关协议,爱美客(Hutox)、复星医药(RT002)和大熊制药(Nabota)已进入临床阶段,精鼎医药(Xeomin)已完成临床试验。参考医美大国韩国肉毒毒素呈现国产进口、中低高端各品牌百花齐放的竞争格局,我国肉毒毒素市场在迅速且持续扩容的同时亦有被多品牌瓜分的高度可能。

除了上述两个领域外,在诸多企业布局的背景下,国内的填充塑形也进入再生2.0 时代。华东医药近期引进的Ellanse“少女针”获批上市,瞄准东亚“童颜少女感”市场助推填充剂进入2.0 持久再生时代。少女针主要由30%PCL(微型晶球聚己內脂)和70%CMC(PB-S 生物降解材料)构成,具有填充塑形+胶原刺激再生的双重功能,针剂属于活性可代谢材料但效果可维持2- 4 年之久。爱美客亦着眼长效塑形紧致领域,于 2012 年推出长效玻尿酸产品宝尼达后,目前正在进行“童颜针”的在研项目对标法国明星产品Sculptra塑然雅。

综合来看,在各个医美领域竞争还是相对激烈的,各家企业都在争取做差异化产品。为了在同类企业竞争中脱颖而出,高研发投入是必然的。过去,爱美客凭借着平均1-2 年推出一款新产品,保证单品生命周期的有效接力。由于爱美客主营产品均属于III类药械,需经严格审批才可以获得市场准入,从前期准备阶段到实际上的时间通常需要 3-6 年,因此爱美客的产品先发优势,让其保住了高毛利的继续。

但是,在医药集采的大背景下,不少仿制药企另寻出路,医美行业又十分赚钱,因此爱美客在过去行的通的,未来未必会继续行的通。

仿制药企入局,销售能力弱的爱美客可能会被颠覆

过去,国内多数药企靠着首仿或者是一款独大的辅助用药赚的盆满钵满,典型的如华东医药,但在2019年仿制药开始集采后,在价格骤降97%的情况下,仿制药已经不香了。也是在那一年,华东医药开始转型医美。

其实早在2014年华东医药便开始布局医美,彼时公司获得韩国LG旗下伊婉(YVOIRE)玻尿酸独家代理权。而2018年收购英国Sinclair公司全部股份更是直接宣布其在医美行业大展身手。具体来看,收购Sinclair后,华东医药获得了高端玻尿酸品牌PerfectHA、少女针Ellanse 及高端 Silhouetteme 埋植线产品全球独家销售权;此外,2020 年参股瑞士先进医美研发机构Kylane Laboratoires SA,获得其高端玻尿酸产品MaiLi 的全球独家许可;再与韩国企业Jetema及美国R2公司达成合作协议,分别获得A型肉毒毒素在中国的独家代理及布局光电仪器美白、冷冻方向,酷雪冷触美容仪预计 7 月上市销售。今年,2 月Sinclair又与西班牙能量源型医美器械公司High Technology Products 达成收购协议。

综合来看,华东医药近两年来在医美赛道十分活跃,除了原先就布局医美业务外,更重要的是集采使其主业受到影响,加速转型的原因。

除了华东医药以外,其他的医药企业如四环医药,同样也采用代理销售的模式,进行探索。

虽然医美产品需要研发,并且III医械立项到上市时间较长,但通过代理的方式,却能快速获得产品上市,只要销售渠道足够广,上市便能获得快速放量。

而在销售方面,爱美客并没有优势。财报数据显示,截至2020年底,爱美客销售人数仅160人,相比华东医药爱美客销售显得十分无力。资料显示,截至2020年底,华东医药共有6367名销售人员,覆盖全国 2400 余家三甲医院,约占全部三甲医院的92%,覆盖二级及以下医院16000 余家、基层医疗机构 52000余家、零售药店约26万余家。

不同于贝泰妮(300957.SZ)这种特定护肤功效的产品,TO C端的产品有品牌效应,爱美客这类TO B的产品主要还是靠的销售渠道,如此来看,哪怕在研发上爱美客目前领先,但若众多药企不管是代理还是自研,奋力直追下,爱美客还是很可能被颠覆,届时毛利率可能会下降。

那么营收7个亿,账上现金高达32.91亿元,市值高达1374亿的爱美客,在不缺钱的情况下,再次赴港割韭菜的意味就显得非常浓厚了。

扫码下载智通APP

扫码下载智通APP