中国8月出口再超预期,后面怎么看?

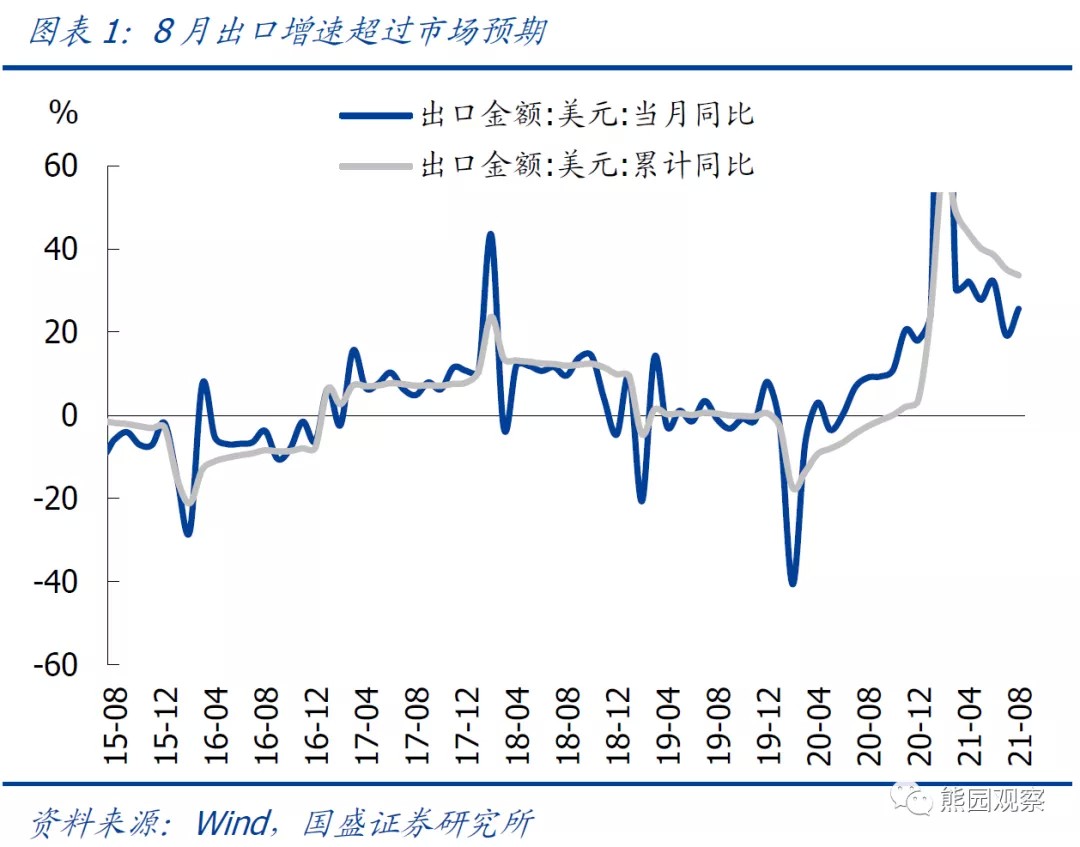

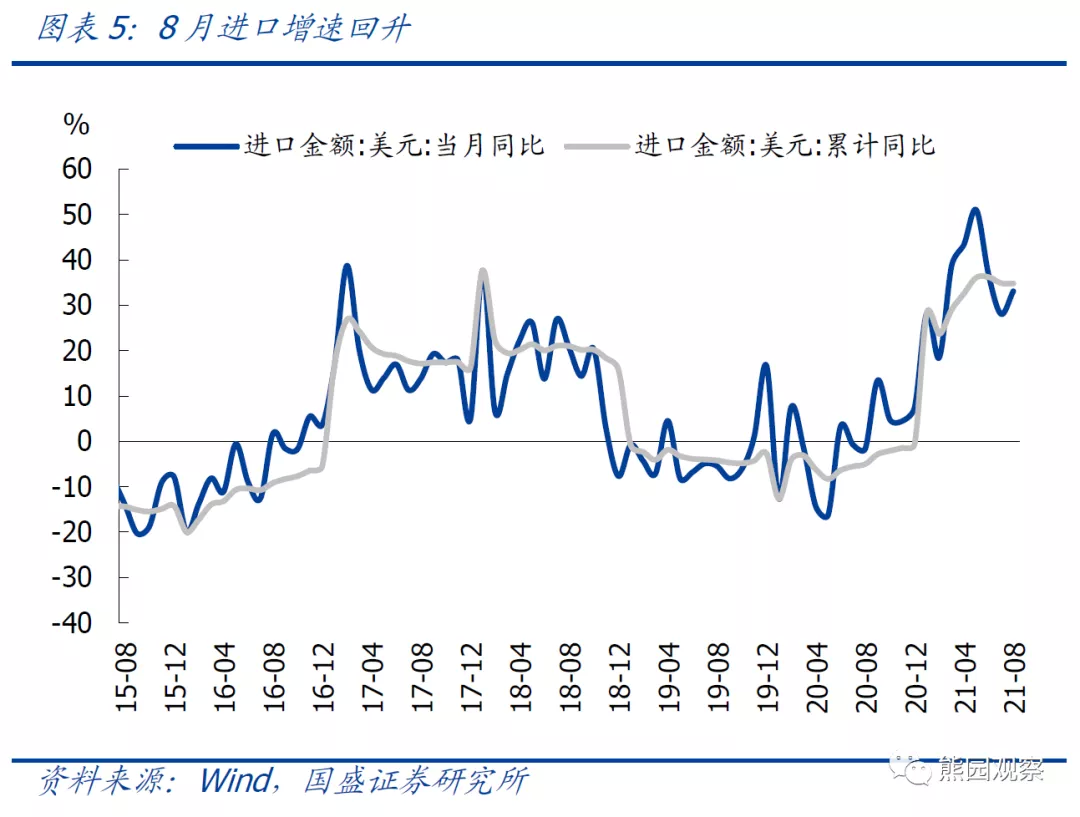

事件:按美元计,2021年8月出口同比25.6%,预期19.6%,前值19.3%;进口同比33.1%,预期26.6%,前值28.1%;贸易顺差583.4亿美元,预期520.3亿美元,前值565.9亿美元。

核心结论:1、出口增速再超预期,关注出口商品4大结构特征以及美国经济恢复转向服务业对出口的扰动;2、进口增速同样超预期,主因台风等短期扰动弱化、基数偏低,大宗涨价对进口仍有支撑;3、下半年出口韧性仍强,提示关注出口产品结构、海外疫情反复、海外经济、发达国家产能利用率进一步提升空间有限等4大支撑。

正文如下:

一、出口增速再超预期,关注出口商品4大结构特征以及美国经济恢复转向服务业对出口的扰动

以美元计,8月出口金额2943.2亿美元,创历史新高;同比增速25.6%,高于预期19.6%和前值19.3%;两年复合增速17.0%,高于前值12.9%。总体看,一方面,7月下旬沿海极端天气导致出口后置到8月;另一方面,疫情反复海外厂商对中国供应链的依赖有所提升,是出口超预期的主因。

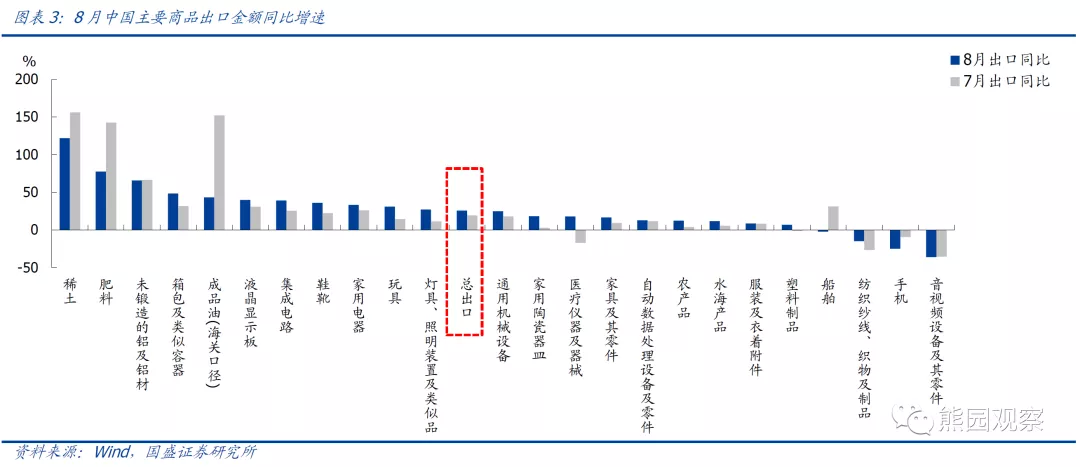

出口商品方面:关注防疫物资、机电产品、竣工链以及出行相关产品等4大结构特征

1)8月纺织(口罩等)、塑料制品、医疗器械等防疫物资出口分别环比7.1%、7.5%、12.2%,高于总体环比4.1%,主要跟海外疫情反复有关。往后看,短期海外疫情仍处高位,防疫物资出口仍有支撑;中期看,即便实现群体免疫疫情仍有反复风险,后续防疫物资出口仍有可能出现脉冲式增长。

2)机电产品出口两年复合增速17.3%,高于整体出口0.3个百分点,前值为高1.2个百分点;环比增速3.5%,低于总体;表明疫情反复对海外生产确实存在拖累,进而影响我国机电产品出口。

3)8月竣工产业链家具、灯具两年复合增速分别为20.2%、22.3%,高于整体增速3.2和5.3个百分点,前值为高3.1和5.6个百分点;家电同比2020年同期增33.2%(统计口径调整,缺少2020年之前的数据)。短期竣工产业链对出口仍有支撑;但中期看,由于美国新房销售增速已明显回落,继续提示后续竣工链相关产品需求仍需进一步观察。

4)8月服装、箱包等出行相关产品出口两年复合增速分别为6.5%、5.9%,虽然较前值0.6%、-0.5%有明显回升,但仍然显著低于总体增速。主因有二:1)出行相关产品出口金额已经回升至疫前正常水平,继续上行空间有限;2)海外疫情反复对相关产品出口存在拖累。

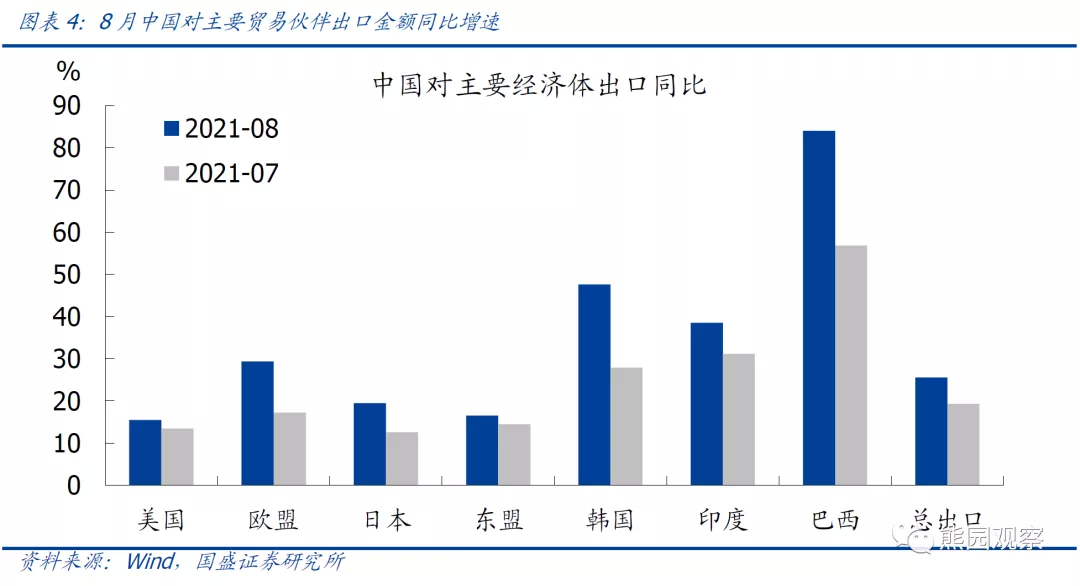

出口国别方面:8月中国对发达国家和新兴市场国家出口增速均明显提升。其中对美出口两年复合增速提升4.7个百分点至17.7%,高于整体增速;往后看,提示关注美国经济转向服务消费以及补贴退出对我国出口的扰动,根据我们测算,基准情形下可能拖累我国全年出口2.5个百分点,但考虑到疫情反复等因素,实际拖累可能小于基准情形的测算值。

二、进口增速同样超预期,主因台风等短期扰动弱化、基数偏低,大宗涨价对进口仍有支撑

以美元计,8月进口金额2359.8亿美元,也创单月进口历史新高;同比增速33.1%,高于市场预期的26.6%和前值28.1%;两年复合增速14.4%,前值12.8%。总体看,台风等短期扰动因素弱化,去年同期基数偏低,大宗商品价格仍高是8月进口超预期的主因。

极端天气:7月台风造成部分港口短暂封港,部分商品进口后置到8月,是进口超预期的重要原因。

内需方面:鉴于疫情基本受控、基建开始发力,预计内需可能会有所好转(详见前期报告《客观看待当前经济压力—8月PMI的5大信号》),未来可能对进口形成支撑。

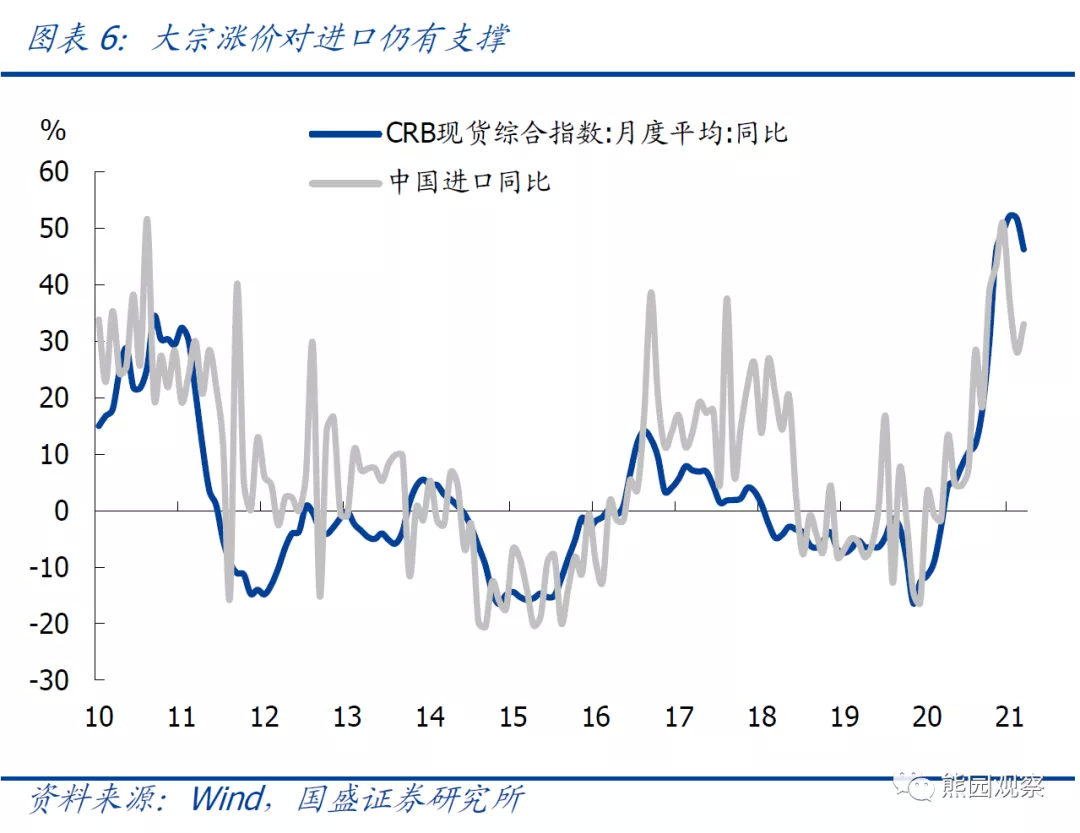

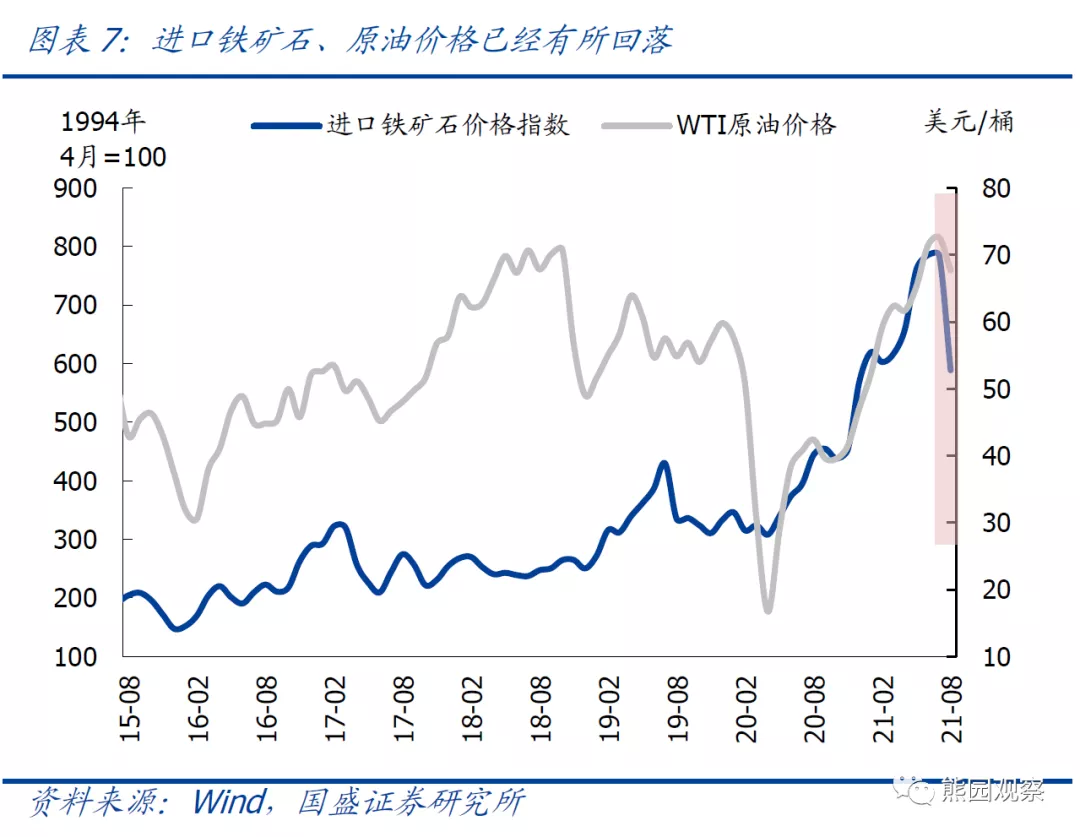

大宗商品涨价:8月CRB综合指数均值同比上涨46.3%,对进口仍有支撑。但是,边际上看,8月铁矿石、原油等大宗商品价格均已回落;CRB指数均值同比增速前值为51.7%,回落幅度扩大至5.4个百分点,预计后续大宗商品对进口的支撑可能会有所弱化。

三、下半年出口韧性仍强,提示关注4大支撑

往后看,维持此前判断,虽然由于出口基数中枢抬升,下半年出口增速大概率回落,但两年复合增速应仍属强劲。继续提示不要低估出口的韧性,关注4大支撑:

支撑之一:中国出口产品的优势集中在生产用品(机电产品等)、日用消费品(玩具、玻璃制品等)、纺织品(服装、织物等),不仅契合疫情期间的经济结构,同时也契合经济恢复时期的结构。

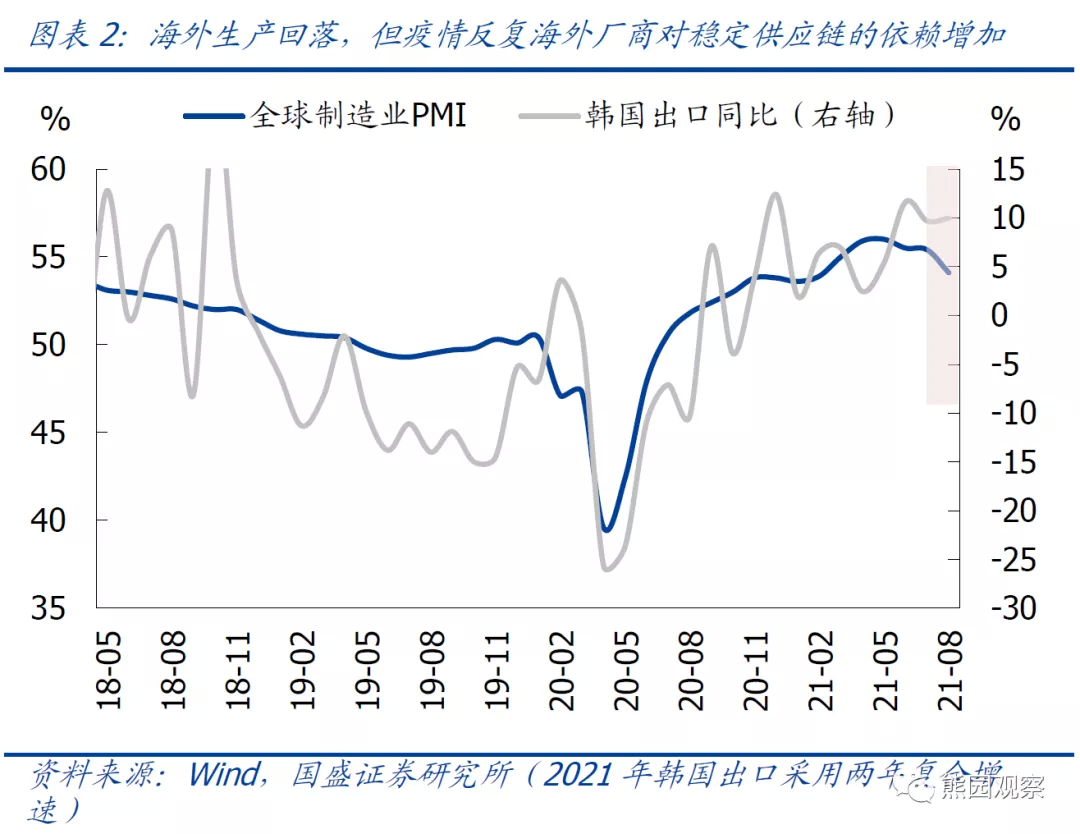

支撑之二:病毒变异株频繁出现,冰岛、新加坡等国经验表明,即使疫苗接种超过60%,疫情仍有反复风险。因此,全球疫情完全好转可能晚于预期,中国稳定的供应链对海外厂商仍有较强吸引力。

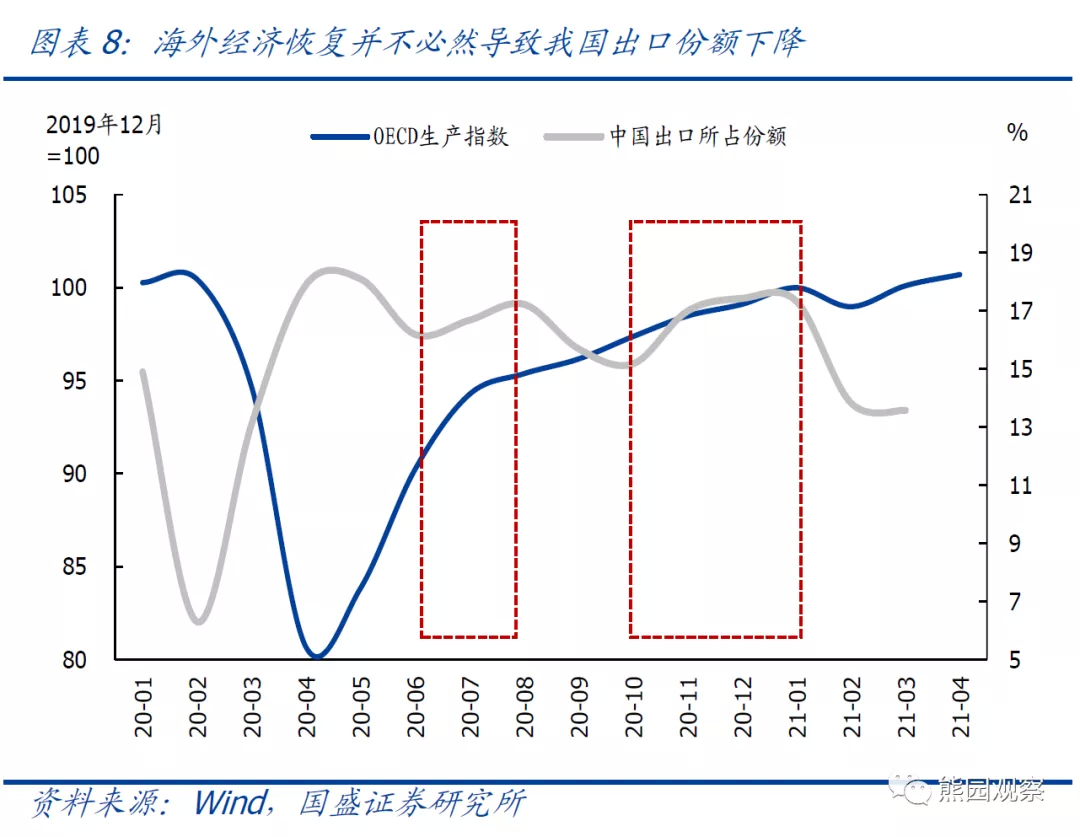

支撑之三:市场对海外经济恢复是否会导致我国出口份额回落存在担忧;但从数据上看,海外经济恢复并不必然导致我国出口份额下降。典型的例子是2020年6-8月和2020年第四季度,海外生产持续恢复,中国出口份额反而小幅提升(详见图表8)。

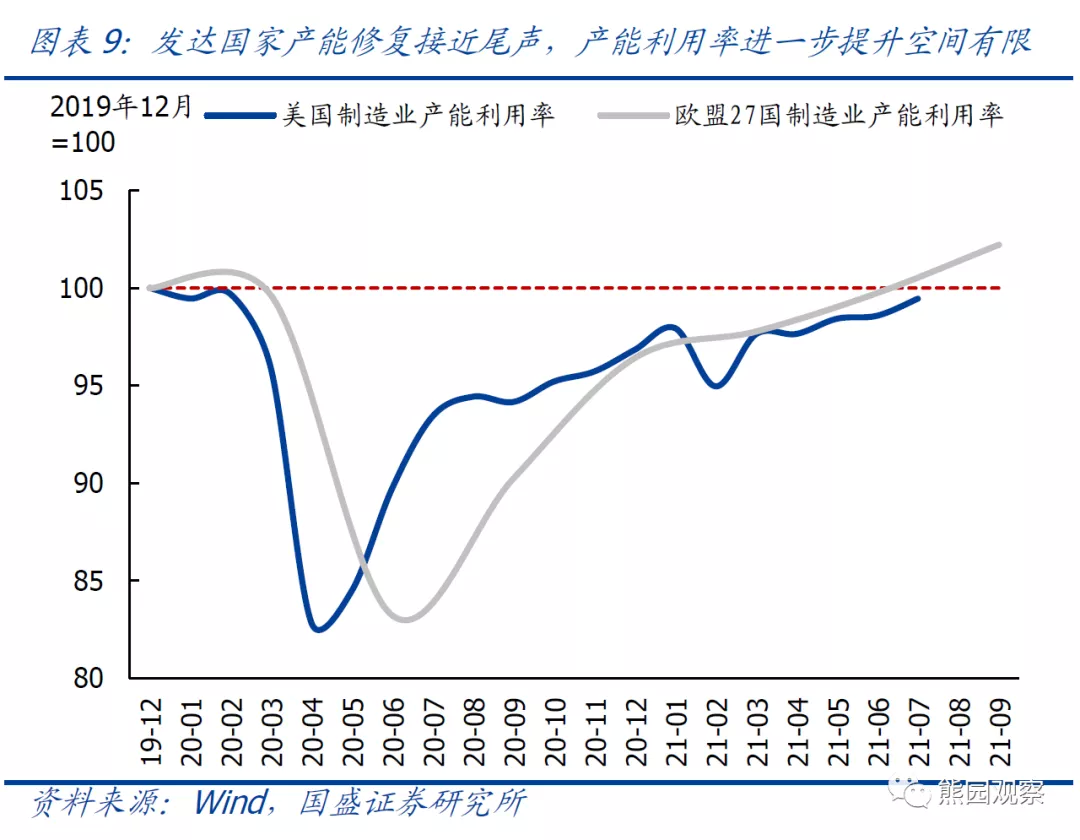

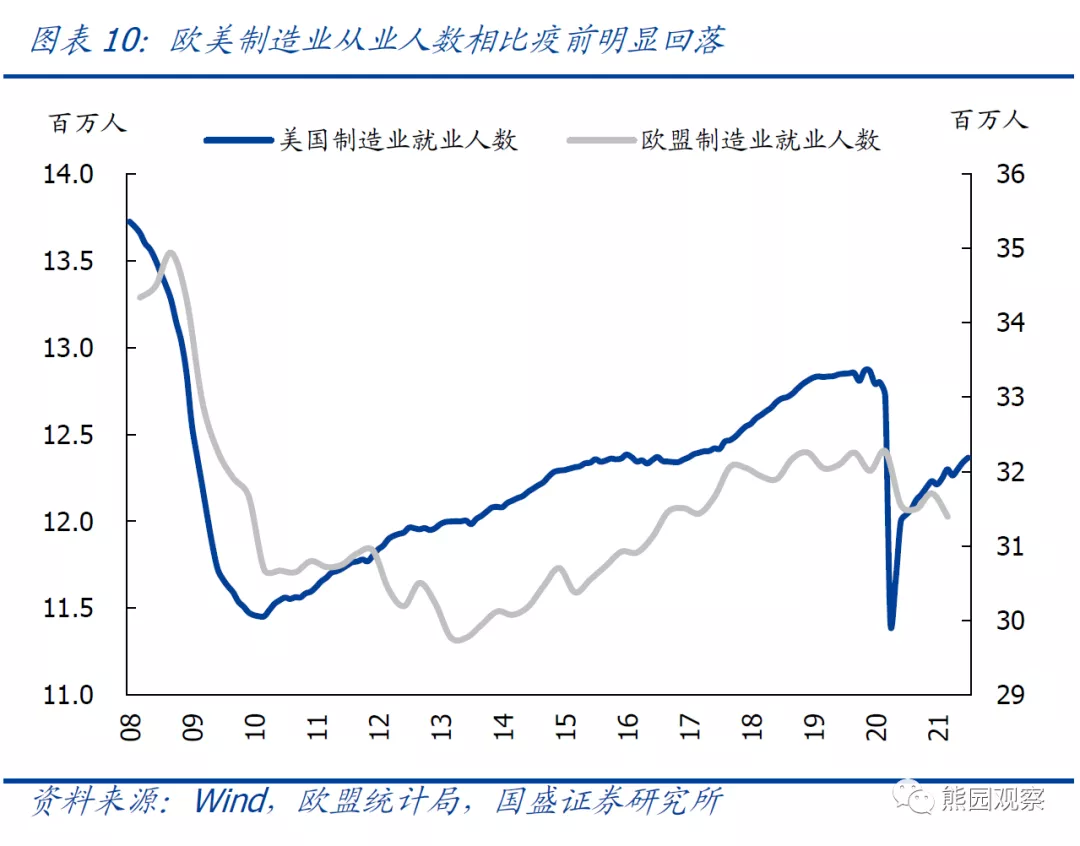

支撑之四:发达国家产能修复接近尾声,产能利用率进一步提升空间有限。截至7月,美国、欧洲产能利用率已经恢复至2019年同期的98.7%、100.1%;并且,疫情期间大量企业破产,制造业从业人员下降,短期看欧美发达国家产能进一步提升的空间有限。

风险提示:疫情、中美关系、政策力度等超预期变化。

本文编选自微信公众号“熊园观察”,智通财经编辑:玉景。

扫码下载智通APP

扫码下载智通APP