微创机器人-B (02252) :立于行业风口,中国版 “达芬奇” 整装待发

报告导读

上海微创医疗机器人(02252)为医疗器械行业龙头微创医疗旗下子公司,致力于设计、开发及商业化创新手术机器人,且目前为全球行业中唯一一家拥有覆盖五大主要和快速增长手术专科产品组合的企业。面对当前市场渗透率低、未来潜力巨大的手术机器人市场,公司在研发实力、产业化及全球布局方面均存在一定优势,但目前在商业化产品方面的经验有限,研发投入的进一步扩大将带来持续亏损,且未来市场竞争将随着国内外产品的丰富而愈加激烈。

投资要点

1. 全球手术机器人市场蓬勃发展,国内市场渗透率低、增长潜力巨大

据弗若斯特沙利文报告,近年来全球手术机器人市场发展迅速,其市场规模由2015年的30亿美元增至2020年的83亿美元,年复合增长率为22.6%,预期未来仍将继续快速增长。中国手术机器人市场尚处于早期发展阶段,腔镜手术机器人作为手术机器人的最大细分市场其市场渗透率也仅为0.5%。2020年中国手术机器人市场规模仅为425.3百万美元,占全球市场的5.1%,预期未来将以44.3%的复合年增长率快速增长至2026年的3840.2百万美元。

2. 上海微创医疗机器人具有产品研发、产业化、全球布局等方面优势

上海微创医疗机器人研发能力处于行业领先地位,已持有116项专利、超200项国内外待审专利,且设置员工持股平台进行股权激励计划。目前已在上海设立研发中心,且正在新加坡增设一个研究中心;与顶尖国际手术机器人公司如法国的Robocath及新加坡的NDR和Biobot均建立了战略合作伙伴关系。同时已建立一个全球采购平台、上海腔镜手术机器人生产设施、苏州骨科手术机器人生产设施,为产品商业化做好准备。

3. 上海微创医疗机器人仍处于亏损阶段,在商业化产品方面的经验有限

上海微创医疗机器人因大量研发投入,已承受巨大亏损,截止2019年、2020年以及截至2021年6月30日六个月,其净亏损额分别为69.8、209.3、242.6百万人民币。目前公司的产品组合中仅有一款产品获得商业化的监管批准,因此公司在商业化产品方面的经验有限,无法在短期内实现盈利,且预期未来研发投入将进一步扩大。

风险提示

中国手术机器人行业规模增长不及预期;行业政策发生变化;市场竞争加剧;公司产品研发、商业化进程未达预期。

正文目录

1. 公司概览

2. 行业状况及前景

3. 优势与机遇

4. 劣势与风险

1. 公司概览

1.1. 上海微创医疗机器人公司简介

上海微创医疗机器人(集团)股份有限公司于2015年注册于上海市。公司致力于设计、开发及商业化创新手术机器人,以协助外科医生完成复杂的外科手术,且为全球行业中唯一一家拥有五大主要和快速增长手术专科(即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术)产品组合的公司。目前公司开发图迈腔镜手术机器人与鸿鹄骨科手术机器人已处于注册批准阶段,蜻蜓眼三维电子腹腔内窥镜已获得国家药监局批准。

1.2. 上海微创医疗机器人公司股权结构

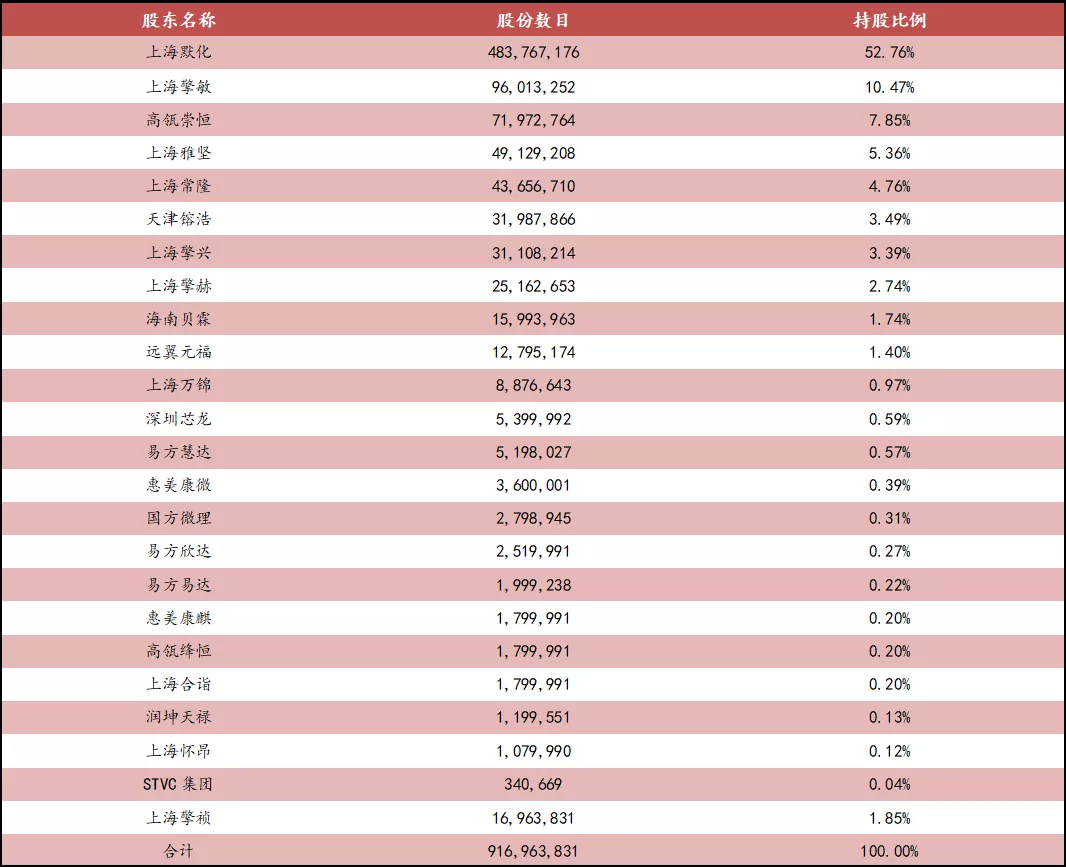

微创医疗通过上海默化持有52.76%的股份,为公司最大股东;员工持股平台上海擎敏持有10.47%的股份(何超博士持有上海擎敏83.05%的权益,其他42名雇员持有剩余权益),为公司第二大股东;上海擎祯持有1.85%的股份(何超博士持有上海擎祯54.05%的权益,其余67名雇员持有剩余权益),微创医疗与上海擎祯为一致行动人,合计共持有股份54.61%的股份。

在机构投资者方面:高瓴持有8.05%的股份,为最大机构投资方;花椒树远程医学透过上海常隆持有4.76%的股份;CPE源峰透过天津镕浩持有3.49%的股份;海南贝霖持有1.74%的股份;远东宏信透过远翼元福持有1.40%的股份;易方达则透过数家基金合计持有1.06%的股份;除此之外还有国新控股、上海国资委等。

图表 1:公司股权结构

注:上海擎敏、上海擎兴、上海擎祯为员工持股平台

资料来源:公司招股书,浙商国际

1.3. 上海微创医疗机器人公司高管人员介绍

何超:执行董事兼总裁,负责监督公司的研发与日常管理及战略发展。在研发手术机器人方面拥有14年的经验,且为全球手术机器人技术标准制定相关委员会的中国代表、中国医用机器人标准技术归口单位首届专家组成员。2013年6月至2014年4月担任中国空间技术研究院(航天器设计者和制造商)系统工程师,2014年4月至2015年5月担任上海微创(医疗器械制造商,为微创医疗间接全资附属公司)资深总监,负责手术机器人研发及项目管理。

刘雨:首席商务官兼副总裁,负责销售及营销以及临床和医疗事务。在制药及医疗设备方面拥有29年的经验,曾先后担任美中互利北京(主要从事提供医疗及健康服务以及分销医疗设备)北区地区经理、德国博医来公司北京代表处(主要从事外科软件开发)销售经理、加拿大医美瑞有限公司北京代表处(主要从事医疗器械管理)首席代表、美中互利北京和美中互利医疗有限公司(中国Intuitive Surgical达芬奇手术系统分销合作伙伴)首席运营官兼高级副总裁、上海复星医药(集团)股份有限公司医疗器械事业部高级副总裁(主要负责其达芬奇机器人的销售及营销)、上海睿刀医疗科技有限公司(主要从事医疗器械生产)首席执行官,2020年12月1日加入上海微创医疗机器人,自2020年9月起同时担任易达医执行董事兼经理。

于海英:副总裁,负责骨科手术机器人产品的全生命周期管理,苏州畅行的综合运营和管理。在医疗行业拥有19年经验,2008年2月获得由北京大学中国经济研究中心主持并由美国福坦莫大学批准及授予的北大国际MBA项目工商管理硕士学位。1994年4月至2020年10月,任职于通用电气公司(跨国大型企业,在纽交所上市),先后晋升至不同职位,离职前为GE Healthcare Global MR 1.5T Segment总经理,2020年10月12日加入上海微创医疗机器人。

李叔祥:供应链副总裁,负责供应链战略规则、开发和执行。2004年8月至2006年7月担任南京模拟技术研究所(主要从事军事及公共安全系统研发及训练装备的机构)研发工程师,主要负责技术机械所涉及及产品开发;2006年至2019年,担任通用电气医疗系统(中国)有限公司(主要从事医疗器械研发和生产)PE/PQ经理;2019年10月21日加入上海微创医疗机器人。

朱莉萍:人力资源和综合管理高级总监,负责人力资源运营管理、雇员关系及项目管理。2001年3月至2016年3月,任职于赛诺菲(中国)投资有限公司,离职前为香港营运及PMO总监;2017年12月至2019年8月,担任上海雅太医院管理有限公司人力资源总监;2019年至2021年,担任上海微创资深总监,负责人才管理;2021年3月加入上海微创医疗机器人。

1.4. 上海微创医疗机器人公司的技术支持

公司具有一支由科学家及工程师组成的研发团队,对研发手术机器人所需要的五项核心底层技术(即机器人本体设计、控制算法、电气工程、影响导航及精准成像)做到全覆盖;团队人数超200人,且约60%持有硕士或以上学位。公司为激励雇员对其的贡献或潜在贡献,设立上海擎敏、上海擎兴及上海擎祯作为员工持股平台,具有一定的股权激励特征。

目前已持有116项专利,包括102项于中国的专利及14项于其他司法管辖区的专利,该等专利主要覆盖控制算法、图像导航及视觉成像等,均对自主机器人技术发展至关重要,且在中国及海外有超200项专利申请待批。

公司目前在上海拥有一个研发中心,且正筹备在新加坡增设一个研发中心;同时与同济大学合作研究多模式医学图像配备及融合技术,并领导或参与14个国家级及省级研究项目。

首席执行董事、总裁兼创办人何超,现为上海市科学技术委员会资助的上海微创手术机器人工程技术研究中心主任,专门从事手术机器人研发超14年,曾任中国空间技术研究院(航天器设计者和制造者)系统工程师,为International Electrotechnical Commission(为设立国际标准和一致性评估体系,以确保电力、电子和资讯科技安全、效率、可靠性和互通性而建立的组织)下属编制手术机器人国际技术标准的技术委员会的中国代表,且为中国首届医用机器人标准化技术归口单位专家组成员。

高级研发总监朱祥为公司手术机器人工程研究中心主管,在机器人及自动化设备研发方面具有超10年的经验,目前拥有涵盖手术系统、控制算法、机器人手臂以及控制机器人手臂的方法等领域超10项专利;高级研发总监袁帅,2013年毕业于中国郑州大学,获得机械工程及自动化专业学士学位,曾担任中航锂电(洛阳)有限公司(一家主要从事锂电池研发及制造的公司)技术员,2015年5月加入公司,且先后担任公司的研发工程师及系统工程师,负责手术机器人研发。

1.5. 上海微创医疗机器人公司的在研管线

公司已布局五大主要且快速增长的专科手术类型,即腔镜、骨科、泛血管、经自然腔道及经皮穿刺手术,其中蜻蜓眼三维电子腹腔内窥镜已于2021年6月获国家药监局批准;图迈腔镜手术机器人的注册临床试验已于2021年5月完成且于2021年5月31日提交一项国家药监局注册申请,于2021年6月获国家药监局接纳;鸿鹄骨科手术机器人已于2021年7月完成注册临床试验并提交国家药监局注册申请;其余专科手术机器人仍处于设计开发阶段。公司的产品组合中仅有一款产品获得商业化的监管批准,因此公司在商业化产品方面的经验有限。

图表 2:公司在研管线

资料来源:公司招股书,浙商国际

1.6. 上海微创医疗机器人公司的在研管线

公司尚未获得机器人销售收入,截止2019年及2020年12月31日止年度以及截至2021年6月30日止六个月,公司净亏损额分别为69.8、209.3、242.6百万人民币,研发费用分别为61.9、135.4、160.1百万人民币。

公司于2020年从高瓴崇恒、天津镕浩等独立投资方获得约15亿人民币的注资,因此净资产由2019年12月31日的26.4百万人民币大幅上升至2020年12月31日的1441.5百万人民币,由于动用部分现金进行研发活动,2021年6月30日净资产减少至1262.3百万人民币。截止2021年6月30日,公司有可用资金986.2百万人民币。

2. 行业状况及前景

2.1. 整体行业状况

手术机器人是一种先进的医疗设备,由机械臂、操作台、三维成像系统三大功能单元构成,以微创方式实施复杂的外科手术。手术机器人具有操作精度高、可重复性高、稳定性高等特点,可以降低外科医生疲惫及缩短学习曲线,减少外科医生的辐射暴露,因此被广泛用于高精度要求的微创手术中。根据应用手术类型,手术机器人可细分为腔镜手术机器人、骨科手术机器人、泛血管手术机器人、经自然腔道内镜手术机器人及经皮穿刺手术机器人。

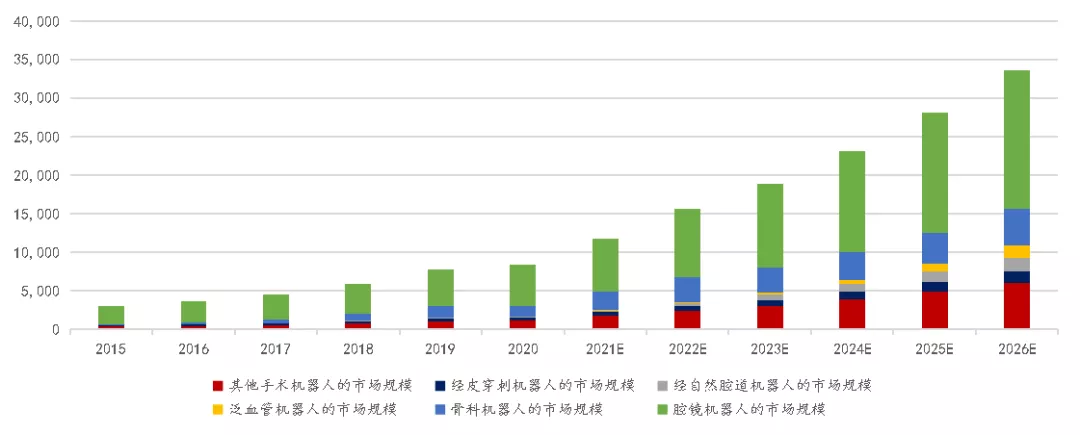

近年来,全球手术机器人市场蓬勃发展,其市场规模由2015年的30亿美元增至2020年的83亿美元。年复合增长率为22.6%,预期未来将继续快速增长,并可能于2026年达到336亿美元。美国为全球最大的手术机器人市场,其2020年的市场规模已达46亿美元,占全球市场的55.1%;欧盟为手术机器人的第二大市场,其2020年的市场规模达18亿美元,占全球市场的21.4%。

图表 3:全球手术机器人的历史及预测市场规模

资料来源:弗若斯特沙利文,公司招股书,浙商国际

图表 4:全球手术机器人的历史及预测市场规模

资料来源:弗若斯特沙利文,公司招股书,浙商国际

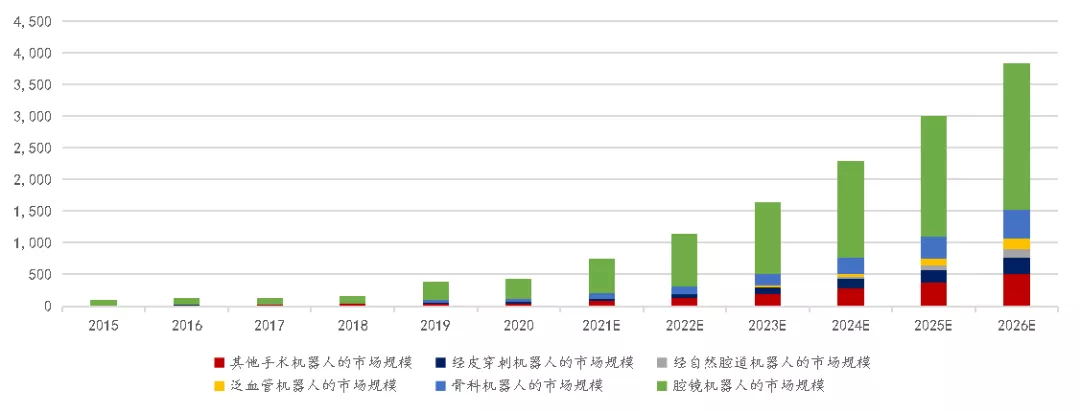

中国手术机器人市场仍处于早期发展阶段,但增长潜力巨大,其2020年的市场规模为425.3百万美元,仅占全球市场的5.1%。据弗若斯特沙利文报告显示,预期中国手术机器人市场将以44.3%的复合年增长率快速增长,于2026年达到3840.2百万美元。

图表 5:中国手术机器人的历史及预测市场规模

资料来源:弗若斯特沙利文,公司招股书,浙商国际

图表 6:中国手术机器人的历史及预测市ddd场规模

资料来源:弗若斯特沙利文,公司招股书,浙商国际

2.2.细分行业前景

2.2.1. 腔镜手术机器人

腔镜手术机器人可进行广泛类型的手术,例如泌尿外科、妇科、胸外科及普外科手术;腔镜可令外科医生的视线延伸至病人体内,机械臂则模仿其双手以握住及指示腔镜及手术器械。目前,腔镜手术机器人为手术机器人最大的细分市场。

根据弗若斯特沙利文报告显示,中国的腔镜手术机器人的2020年市场规模为318.4百万美元,远低于美国,且市场渗透率仅为0.5%,但其被视为具有最大增长潜力的重要地区市场。预期中国市场将以39.2%的复合年增长率快速增长,于2026年将达2315.3百万美元,市场渗透率达到3.0%。

目前市场中仅有直觉外科机器人公司(Intuitive Surgical)产品达芬奇Xi及达芬奇Si手术系统是已经获得国家药监局批准注册的腔镜手术机器人,但其在中国所有三级甲等医院中使用的比例不足10%。当前除图迈外,中国仅有两款腔镜手术机器人处于临床试验阶段。

图表 7:国内主要腔镜机器人产品对比

注:RALRP是发达国家治疗前列腺癌的普遍金标准;执行RALRP的能力表明了手术机器人的能力。在中国,RALRP为机器人辅助泌尿外科手术的主要方式,而泌尿外科是目前唯一获国家药监局批准的腔镜手术机器人达芬奇手术系统最常运用的手术类别

资料来源:弗若斯特沙利文分析,公司招股书,浙商国际

2.2.2. 骨科手术机器人

骨科手术机器人用于协助骨科手术,例如关节置换手术、脊柱手术及骨科创伤手术。骨科手术机器人能提供更佳的手术区域影像,对健康骨头的损伤性较低,且术后可更快康复。

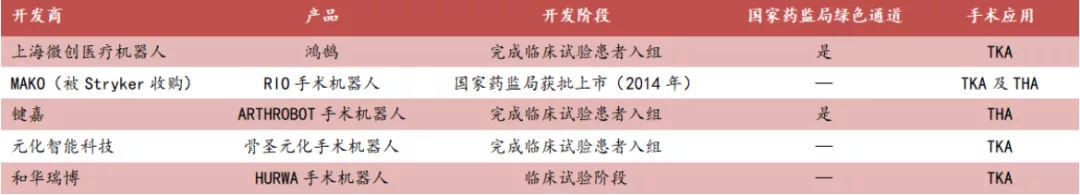

根据弗若斯特沙利文报告显示,关节置换手术是骨科手术机器人应用最为广泛且最复杂的一类。关节置换手术机器人2020年的全球市场规模为725.0百万美元,占全球骨科手术机器人市场约52.0%。中国在2016年才首次进行机器人辅助关节置换手术,其2020年的市场规模仅为14.8百万美元,渗透率低于0.1%。但随着机器人辅助关节置换手术迅速普及获广泛接受,且符合手术资格的患者数量众多但应用渗透率较低,中国关节置换手术机器人市场具有强劲增长潜力,预计于2026年市场规模将达332.3百万美元,市场渗透率将达3.1%。

目前市场中仅有由MAKO Surgical Corporation开发的RIO手术机器人是已经获得国家药监局批准注册的关节置换手术机器人;而国内仅有上海微创医疗机器人开发的鸿鹄一款是由中国企业开发且配备了自主开发机器臂的关节置换手术机器人。

图表 8:国内主要骨科机器人产品对比

注:MAKO于2014年首次通过国家药监局批准,最近获批准将TKA作扩展手术应用。

资料来源:弗若斯特沙利文分析,公司招股书,浙商国际

2.2.3. 泛血管手术机器人

泛血管手术机器人用于治疗血脉系统或心脏、脑部或外周血管系统相关的器官疾病。

根据弗若斯特沙利文报告显示,全球进行的泛血管手术数量在2020年已达14.3百万例,并预期将以8.1%的年复合增长率增至2026年的22.9百万例。泛血管手术机器人市场尚处于相对早期的发展阶段,但由于冠状动脉血管疾病的患病率日益提高及相应技术可用性的逐步提升,预期将以较高速度增长。中国的市场规模预计于2026年上升至180.4百万美元,市场渗透率将达3.0%,自2022年起的市场渗透率的复合年增长率为231.2%。

目前市场中尚未有获得国家药监局批准的泛血管手术机器人,仅有包括上海微创医疗机器人开发的R-one在内的四款处于开发阶段的主要泛血管手术机器人;全球仅有包括R-one在内的四台获得FDA批准或取得CE标志的泛血管手术机器人。

2.2.4. 经自然腔道手术机器人

经自然腔道手术机器人将有关手术器械通过人体自然腔道送达手术区域,并可控制其进行诊断或手术的机器人,可用于检查肺、肠及胃等手术。

根据弗若斯特沙利文报告显示,全球进行的经自然腔道手术数量在2020年已达286.5百万例,并预期以8.5%的年复合增长率增至2026年的467.3百万例。中国经自然腔道手术机器人的市场规模预计于2026年上升至129.1百万美元,市场渗透率将达0.01%,自2023年起市场规模的年复合增长率为161.0%。

目前市场中尚未有获得国家药监局批准的经自然腔道手术机器人,全球仅有三台获得FDA批准的经自然腔道手术机器人,其中包括直觉外科机器人公司(Intuitive Surgical)开发的Ion支气管机器人。

2.2.5. 经皮穿刺手术机器人

经皮穿刺手术机器人用于经皮穿刺手术,主要为手机组织样本用作诊断用途的程序,例如早期肺癌、乳腺癌及前列腺癌的检测;此外,经皮穿刺机器人亦用于某些治疗程序,例如经皮肾镜取石术等。

根据弗若斯特沙利文报告显示,全球进行的经皮穿刺手术数量在2020年已达8.3百万例,并预期以6.6%的年复合增长率增至2026年的12.1百万例。随着手术机器人技术进步与预期可用性的不断提高,中国经皮穿刺手术机器人的市场规模预计于2026年上升至263.6百万美元,市场渗透率将达9.5%,自2020年起市场规模的年复合增长率为52.7%。

目前市场中仅有由Perfint Healthcare开发的Robio EX及MAXIO V2为获得国家药监局批准的经皮穿刺手术机器人;而上海微创医疗机器人与Biobot合作开发的Mona Lisa、上海微创医疗机器人与NDR合作开发的ANT、iSYS Medizinetechnik GmbH及XACT Robotic的机器人为欧美及/或美国仅有获批准推出的经皮穿刺手术机器人。

3. 优势与机遇

3.1. 目前中国市场渗透率低,但未来增长潜力巨大

近几年全球手术机器人市场保持高增长态势,中国的手术机器人市场处于初步发展阶段,未来增长空间巨大。据弗若斯特沙利文报告显示,预期中国手术机器人市场将以44.3%的年复合增长率快速增长,于2026年达到3840.2百万美元。

目前中国手术机器人的市场渗透率低,且主要应用于腔镜手术及骨科手术两大类。根据弗若斯特沙利文报告显示,截止2020年12月31日,中国仅安装了189台腔镜及关节置换手术机器人,手术渗透率分别约为0.5%和不足0.1%;而2020年美国腔镜手术机器人渗透率已达到13.3%,同期拥有3737台腔镜机器人与1060台关节置换手术机器人。

3.2. 国外产品技术专利保护到期,降低行业进入壁垒

自2018年开始,直觉外科机器人公司(Intuitive Surgical)产品达芬奇手术机器人的第一批专利保护已经陆续到期,降低了行业进入的技术壁垒,中国内地及韩国等地企业均纷纷参与手术机器人的研发与市场竞争。

3.3. 国外产品存在严重价格歧视,国产机器人可争取价格优势

直觉外科机器人公司(Intuitive Surgical)产品达芬奇手术机器人的销售存在严重的价格歧视,且中国一直是其销售价格最高的国家,单台售价高达350万美元,且每年都会收取一定的服务与维修费用。除此之外,达芬奇手术机器人的机械臂是一种高值耗材,每台手术平均至少需要4条机械臂,但每条机械臂最多只能使用10次,用到第11次时,机器人就会自动锁死,必须更换新的机械臂才能重新启动,而每条机械臂的价格约为10万人民币。因此如果国内企业能够开发出价格大众化的手术机器人,则可争取到较强的价格优势。

3.4. 上海微创医疗机器人在产品研发与产业化、全球布局等方面具有一定优势

上海微创医疗机器人拥有一支由科学家及工程师组成的研发能力较强的研发团队,现已持有116项专利,超200项国内外待审专利;且在上海东方医院、上海复旦大学附属中山医院、浙江省人民医院等多家医院进行临床试验。

公司已拥有一个全球采购平台,目前已有超100个来自13个国家的选定供应商,且已在上海建立腔镜手术机器人生产设施及在苏州建立骨科手术机器人生产设施;虽然仅有一款产品获得商业化的监管批准,但公司的销售及营销团队已经拥有超过20名成员。

公司与顶尖的国际手术机器人公司建立战略合作伙伴关系,主要集中于商业化泛血管及经皮穿刺手术的手术机器人的开发,其中包括法国的Robocath以及新加坡的NDR和Biobot;除在上海设立的研发中心外,公司正在新加坡增设一个新的研发中心,以提高研发能力。

4. 劣势与风险

4.1. 公司实现盈利能力基本完全取决于产品是否能研发成功且实现产品商业化

公司因大量的研发成本投入,已承受巨大亏损,且预计未来将继续亏损;而目前公司在研产品中仅有1项三维电子腹腔内窥镜获得药监局批准,图迈腔镜手术机器人(仅用于泌尿科手术)和鸿鹄骨科手术机器人(仅用于全膝关节置换术)在药监局审批环节,其余产品均处于设计开发阶段,因此距离商业化所需的时间较长,未来较长时期内可能仍无法盈利;由于在研产品数量较多,且财务、研发及管理资源较为有限,未来也可能会存在放弃或推迟部分产品研发、临床试验或商业化的机会。

4.2. 手术机器人进入医疗机构的价格门槛高,手术费用高昂

目前手术机器人价格较高,且手术费用基本需要自理,尚未完全纳入医保体系,在国内的普及率与使用率较低。目前仅上海将达芬奇手术机器人纳入医保体系,报销范围由前列腺癌根治术、肾部分切除术、子宫全切术和直肠癌根治术4类手术。

4.3. 一线城市大医院的产品转换成本高,而中小医院购买动力不足

对于一些已经购买了例如达芬奇手术机器人等相似手术机器人产品的医院而言,其产品转换成本过高;且目前无法得出较为精确的数据来说明手术机器人的引入可以带来医院效益的提高,因此对于未购买或目前没有能力购买相似手术机器人的医院而言,其购买的意愿与动力不足。

4.4. 公司产品将与全球或中国市场上已有的手术机器人产品进行竞争,且未来竞争会愈激烈

达芬奇手术机器人第一批专利的陆续到期,虽然稍微放宽了其对国产手术机器人研发的制约,但是也使得国内大量研发手术机器人的公司不断涌现,例如威高、康多、天智航等,加剧了国内该行业的竞争格局。

上海微创医疗机器人是全球唯一一家拥有五大主要和快速增长手术专科产品组合的公司,这也意味着公司需要将自己的五大产品分别与其他只做一种类型手术机器人的公司竞争,这给公司带来了较大的研发与产品商业化的压力,要求其在研发进程、产品特点等方面具有优势。

作为中国手术机器人目前最大的供应商,直觉外科机器人公司(Intuitive Surgical)在将达芬奇手术机器人更新迭代的同时,也推出了新的产品Ion手术机器人,它是一种基于导管对肺内深处组织进行精确穿透和取样的机器人肺活检系统,目前已经取得了FDA批准。未来手术机器人行业的市场竞争将更加激烈。

4.5. 公司产品在安全性与稳定性方面尚未有可靠保障,医疗机构与病人可能对其缺乏信心

公司仅有一款产品获得商业化的监管批准,且临床试验记录较少,对于还未上市且尚未有充足临床数据的微创医疗机器人而言,其安全性和稳定性均有待商榷。

作为目前最为成功的达芬奇手术机器人,它在2000年至2013年间的近60万次手术过程中,共涉及144人的医疗事故死亡;除致死患者外,达芬奇手术机器人在手术中拉弧或打火造成了193名病人烧伤;脱落零件掉入病人体内发生100余次;视频故障或系统错误造成的不良事件多达800例以上。

因此,在公司推出其初代产品且在没有充分数据证明其安全性与稳定性时,医疗机构与病人都其的信心与接受程度将是一个较大的挑战,即在招募患者参加临床试验以及产品推广等方面均可能存在阻力。

本文编选自“浙商国际”,智通财经编辑:汪婕。

扫码下载智通APP

扫码下载智通APP