天然气时代来临? 这几份能源行业报告这么说

文章来自“中国石油新闻中心”。

近日,国际能源署(IEA)《天然气市场报告2017》和《世界能源投资报告2017》在京发布。发布会上,国家能源局原副局长张玉清表示,天然气作为一种清洁低碳的化石能源,将在能源转型中扮演重要的角色,而LNG的作用也变得越来越大。

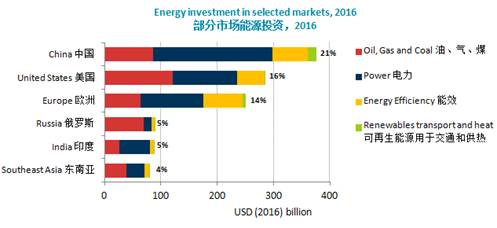

《世界能源投资报告2017》显示,2016年,全球能源投资总额约为1.7万亿美元,占全球GDP的2.2%;其中中国作为世界上最大的能源投资目的地,占全球投资总额的21%;《报告》还显示,天然气上游的投资在2017年出现了适度的反弹。

《天然气市场报告2017》则显示,许多国家正在改革天然气市场,以增加天然气的使用并吸引新的投资。该报告预计到2022年,中国国内天然气生产将增长约6500亿立方米,成为全球第四大生产国。

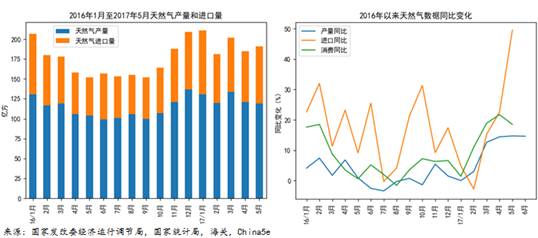

同一天发布的《中国能源网能源行业研究报告•2017年第二季》显示,受经济好转、煤改气政策、点供快速发展等因素影响,2017年以来,天然气产量、消费量、进口量同比均有大幅攀升,前5月对外依存度略高于2016年,超过35%。

天然气市场正在重塑

国际能源署(IEA)能源市场与安全部门负责人Keisuke SADAMORI介绍《天然气市场报告2017》时表示,当今世界的天然气,天然气正在全球的能源消费占到了20%,有效的降低了碳排放,2016年,天然气在美国成为了第一发电能源,但在其他一些市场,天然气被“束之高阁”,主要是煤炭价格仍然比较有优势,同时也面临着可再生能源的竞争。Keisuke SADAMORI称,“在有些市场,天然气的空间是从可再生能源和煤炭中挤出来的。”

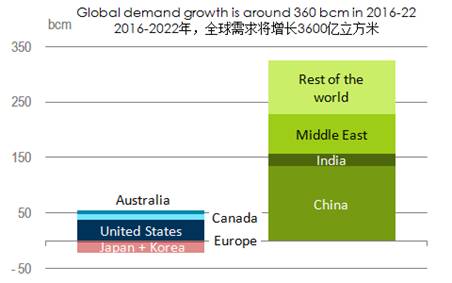

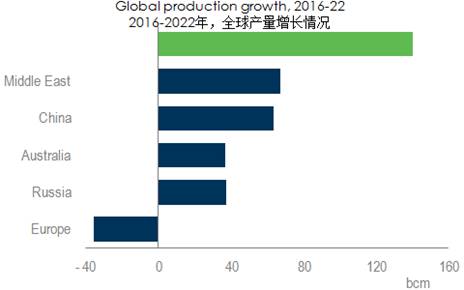

根据该报告,2016年到2022年,需求增长将主要集中在发展中国家,预计发展中国家占需求增长的90%;而美国则占发达国家增长的大部分。

在供应方面,美国现在已经是世界上最大的天然气生产国,美国目前的增长速度也是全球最高的,到2022年,美国将占全球产量增长的40%。此外,中东地区产量将继续增长;中国也将成为第四大天然气生产国。

Keisuke SADAMORI表示,发展中国家需求的增长正在重塑lng市场。到2022年,中国,印度和其他发展中国家将占LNG进口的50%以上,而发达国家的LNG需求则正在下降。到2022年,美国将从净进口国成为全球第五大出口国。

《报告》总结天然气趋势得出如下结论:低价帮助天然气在亚洲强化立足;随着第二次页岩气革命,美国在全球供应商中领先;新的供应方和需求方的加入给全球供应和贸易带来了新的多元化;虽然市场供应充足,最近发生的事情提醒我们,不能认为天然气安全是理所当然的。

全球能源投资再度下降

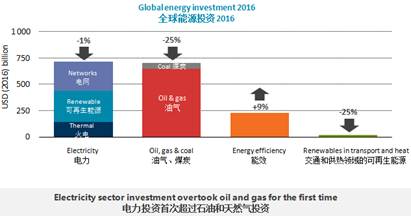

国际能源署(IEA)首席经济学家Laszlo VARRO介绍《世界能源投资报告2017》时指出,尽管在能源效率和电力系统方面的投资出现增长,但石油天然气行业上游的开支持续缩减抵消了这一增长,导致2016年全球能源投资下降了12%,也是连续第二年下降。

2016的全球能源投资为1.7万亿美元,占全球国内生产总值(GDP)的2.2%。其中,电力部门投资首次超过石油、天然气和煤炭的投资总和,而清洁能源的投资占总投资的43%,创历史新高。

中国作为世界上最大的能源投资者,2016年占全球总投资的21%,虽然去年中国在燃煤电力领域的投资降低了25%,但是清洁能源发电、电网建设和能效方面的投资则日益增加。在美国,虽然2016年石油和天然气的投资急剧下降,但其能源投资仍然占全球总投资的16%。印度是去年增长最快的主要能源投资市场,由于政府大力推动现代化和电力行业的发展,其能源投资增长了7%,从而稳居全球第三大能源投资市场。

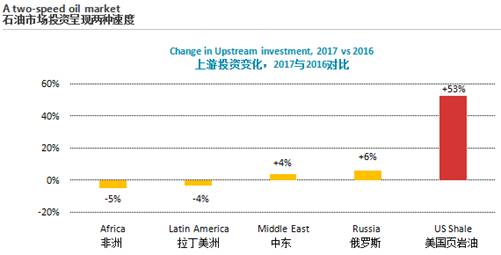

《报告》显示,在经历了两年史无前例的下降后,全球石油和天然气上游的投资预计将在2017稳定下来。然而,美国页岩气投资的上升与世界其他地区的停滞形成对比,这预示着石油双速市场的出现。与此同时,石油和天然气行业正在通过大量的成本节约、技术开发以及高效的项目执行来取得改观。

2016年,由于电网建设投资的增长基本抵消了由燃煤发电投资的减少,全球电力的投资几乎维持在7180亿美元。电力投资中最多的部分——以可再生能源为基础的电力投资,在去年也下降到2970亿美元,降幅3%。与五年前相比,可再生能源的投资也降低了3%,不过随着太阳能光伏和风能的成本下降与技术进步,可再生能源的发电量将增加35%。

2016年,全球能源效率的投资上升了9%,达到2310亿美元。其中,中国是增长最快的地区,增长量占全球的27%。在这种情况下,中国将在短短的几年内超过欧洲,成为能源效率领域的最大投资者。

中国:煤炭与天然气齐飞

中国能源网研究中心高级研究员冉泽对《中国能源网能源行业研究报告•2017年第二季》作了介绍。

根据《中国能源网能源行业研究报告•2017年第二季》,中国经济增长仍在“稳中向好”的过程中,但随着能源效率的提高、产业结构的调整等,中国能源消费总量增长越来越缓慢,逐渐接近“达峰”。今年上半年,电力、热力、燃气及水生产和供应业增长8.1%。

政策方面,一季度“十三五”规划密集出台后,二季度规划实施相关文件陆续出台。天然气行业改革继续深化,而下游用户迎来利好(如配气价格加强监管:全投资税后内部收益率不超过7%);政府通过补贴退坡、示范项目等措施继续引导光伏、风电降低发电成本。

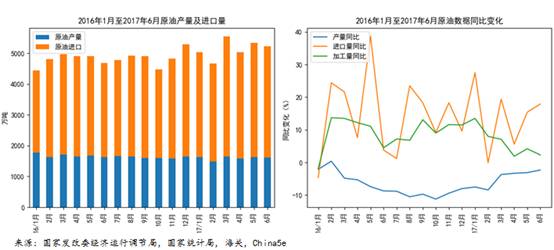

石油行业,全球需求疲软,不支撑油价快速反弹;而欧佩克依靠延长冻产协议提振油价的期望落空,美国石油生产复苏迹象明显。所以,预计布伦特油价的主要波动区间是2017年45-55美元/桶、2018年55-60美元/桶。而在原油领域,《报告》认为,上游改革是拉升上游油气投资的积极信号,但在当前油价低迷的形势下,非传统油气企业以及民营油气企业进军上游的动力不足。

成品油方面,成品油消费量平稳增长,预计2017年全年成品油消费量同比增长≤5%(2016年为5.0%);为消纳过剩产能,成品油出口增速曾远高于产量、消费量增速,但受出口配额收紧等因素影响,二季度大幅回落;企业加工贸易出口方式受限,可以看出政府不鼓励大量进口原油用于加工出口。

天然气行业,受经济好转、煤改气政策、点供快速发展等因素影响,2017年以来,天然气产量、消费量、进口量同比均有大幅攀升,前5月对外依存度略高于2016年,超过35%;根据中石油专家数据,2017年上半年全国天然气表观消费量1160亿立方米,同比增加13.5%;二季度消费量同比增加19.4%;预计下半年增长势头会小幅放缓。

6月23日国家发改委、国家能源局等十三个部委联合发布的关于印发《加快推进天然气利用的意见》的通知提出:打通天然气利用“最后一公里”;减少供气中间环节。《报告》认为,“减少供气中间环节”对降低下游用户成本意义重大,业界呼声强烈,如果能够落实,天然气利用必将上一个新的台阶。

电力行业,根据《报告》,二季度发电形势依然向好,略弱于一季度。1-5月全口径发电小时数同比微降,主要是水电下降,火电已实现正增长。预计全年,全口径发电小时数不会低于去年。从装机结构和发电量结构的差异可以看出,我国弃风、弃光、弃水现象还比较严重。

煤炭行业,2017年以来(尤其是二季度),煤炭产量已经开始大幅反弹。《随着国内煤炭产量的增加,煤炭进口涨幅相比去年末今年初有所回落,但仍维持在高位。煤炭价格自2016年下半年开始飙升之后,目前已稳定在600元/吨(环渤海动力煤)以下。利空价格因素:由于在政策引导下,煤炭产量反弹,煤炭价格失去了继续大幅上涨的动力。利好价格因素:从2017年7月开始,我国禁止省级政府批准的二类口岸经营煤炭进口业务。这利好国内煤炭企业及煤炭价格,但预计力度有限。

《报告》认为,今年上半年(尤其是二季度)能源消费同比增速出现分化,呈现出“煤炭与天然气齐飞”的现象,但预计煤炭消费反弹不会长久持续。通过对各能源热点关注度的对比分析,《报告》发现,“电动汽车”是能源领域最受关注的热词,而“天然气发电”则受关注度最低。关注度从高到低依次为:关注度从高到低依次为:电动汽车>页岩气>分布式光伏发电>储能≈煤层气>天然气发电。

扫码下载智通APP

扫码下载智通APP