美国五大科技巨头市值突破20万亿 更可怕的是看不到多少泡沫

本文来自于“面包财经”微信公众帐号,文中观点不代表智通财经观点。

每一次下跌之后,都强劲反弹并且再创新高。

这一幕在全球互联网巨头身上一再上演,无论是轮番争抢亚洲市值第一宝座的腾讯、阿里,还是美国科网股Alphabet(谷歌母公司)、Facebook、亚马逊,都不例外。

《财富》公布的全球500强公司排名中,阿里巴巴和腾讯终获上榜名额。目前为止,在互联网服务领域上榜的公司中,中国已有三家:阿里、腾讯、京东。美国也是三家上榜:亚马逊、Alphabet、Facebook。

高盛曾在今年6月份发出报告,称美国五大科技巨头FAAMG,即Facebook、Amazon、Apple、Microsoft以及Google,今年市值已增加了6000亿美元,相当于中国香港和南非的GDP之和,并提示其存在下行风险。但在这之后,科网股仍然在创新高。

类似的科技股牛市也发生在日本——尽管内地投资者对此关注不多。日本的四大科技公司SNRS,即软银、任天堂、索尼和Recruit,近一年来的涨幅也很凶猛,平均涨幅高达73%,力压FAAMG近一年平均约40%的涨幅。

FAAMG的市值总和目前已超过3万亿美元,折合人民币超过20万亿元,已远大于英国2016年的GDP值。

对于全球范围内的科网股大牛,投资者往往分为两大阵营:一边是不忘2000年科网股崩盘阴影和次贷危机的伤痛,高呼狼来了;另一边则是对科网公司的未来抱有极大憧憬,猜测谁会第一个拿下万亿美元市值的桂冠。

我们倾向于后者。不是臆测,而是基于投资价值分析。即便是坚定的价值投资者,一向与科技股绝缘的巴菲特也已经重仓苹果,并且深悔没有早日投资亚马逊。巴菲特当下针对科技公司的态度与本世纪初科网股泡沫破灭前的态度截然不同。

年龄更大的李嘉诚对科网股的态度则更为积极。

李超人起家于制造业,兴盛于地产和基建,很少有人会将他与日新月异的高科技行业挂上钩。但是,超人的学习能力和思维边界远不是普通人能够想象到的。

李嘉诚早在2006年就成立了一家投资公司即维港投资(Horizons Ventures),这家公司一直致力于投资高科技公司。其中最为人所知的就是在2007年参与了对Facebook的C轮投资。据公开资料显示,李嘉诚至少投入1.2亿美元,若持有至今,则这笔投资价值约40亿美元,10年获得近40倍回报。

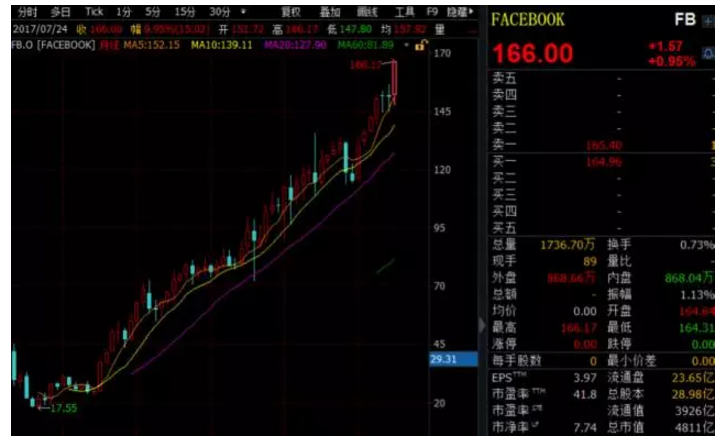

而Facebook的股价在近期不断创下历史新高,市值也直逼5000亿美元。

在美国股市前十大市值公司排名中,科网公司已占据了六个席位,且前五名均为科网巨头——苹果、谷歌、微软、亚马逊、Facebook,简称FAAMG。

资本市场是经济的风向标,市值集体登顶,意味着科网公司已经成为全球经济的主导力量。

集体登顶之后真意味着“物极必反”,要发生传闻中的“泡沫破灭”吗?

NO!即便已经在如此高位,也很难说这轮科技股大牛有多少明显的泡沫,事情与世纪初已经截然不同。

别总是用泡沫吓唬人 科技巨头市值有扎实的业绩支撑

本轮科网公司的大牛市和2000年的那场科网泡沫最本质的区别在于是否有利润的支撑。2000年时,众多科网公司还没找到盈利点,仅仅玩一个概念就会获得市场的追捧。

但此次的一众科网巨头,仅从财务报表上看都是极其优异的——净现金状态、净利润含金量高、自由现金流充足。这放在十几年前是无法想象的。

截至2016年末,FAAMG账上的现金及等价物和有价证券总和超过5000亿美元,而这五家公司的有息负债总和约为1600亿美元,若将FAAMG看成一个整体,则其处于十分充裕的净现金状态。

除了手持巨额现金外,FAAMG的净利润含金量也高。下图为面包财经绘制的FAAMG在2016年的现金流情况表(单位:亿美元):

可以看到,五家公司的经营性净现金流和自由现金流均大于净利润,这表明FAAMG的净利润含金量很高,这一表现让大部分制造业公司汗颜。

可以说,此次的科网股上涨行情很大程度上是受到它们基本面的支撑的。至于当前的股价水平到底是否处于高估的状态,就要取决于这些公司未来的增长情况,这一点很难预测。

但是,光从公司的基本面来看,现在的科网公司和2000年时的它们早已不可同日而语。已经成为行业巨头的FAAMG,正以其雄厚的财力宣示着自己的实力。

更何况它们都还掌握着全球高精尖的科技,时刻准备着颠覆地球。

马太效应彰显:巨头囤聚现金伺机并购

手持巨额现金是当前超级科技巨头的一个共同特征,而且由于极佳的现金流,这种情况还在持续。这将为科技巨头在行业低潮期进行重大投资和并购储备足够的弹药。

做一个对比。巴菲特的伯克希尔哈撒韦公司一直以来都以在账上囤积着巨额现金而著称,在2008年以前其账上的现金超过400亿美元,充足的弹药让“股神”得以在危机后欢快得抄底。此次危机后,美国各大银行濒临破产。凭着手上富裕的资金,巴菲特买入了高盛发行的高息可转债,此后仅凭高盛这只股票就获利超过30亿美元。

而FAAMG平均手持现金及等价物,远超伯克希尔的巅峰时期——当然,这主要是苹果的贡献。但按照当前巨头们堆积现金的速度,如果未来不大比例分红或者回购股票,任何一家都可能远超伯克希尔在次贷危机之前的现金囤积量。

经过20多年发展的科网公司,从当初需要投资人不断输血的小公司,成长为现在动辄手持百亿美元现金的行业巨头,而这些科网巨头们在可预见的未来仍旧可以日进千斗。

现在的科网巨头已经集技术、市场和资金于一身,马太效应已在这个行业显现强者恒强的迹象。

新科技会颠覆现有巨头?短期内很难,不要忘记,巨额的现金和在市场上的统治地位,让巨头们可以巨资买下未来的“跑道”。初创科技最终投靠科技巨头,不仅发生在中国,在全世界都已经成为趋势。通过风险投资乃至并购买下未来的“跑道”,已经成为巨头们惯常的做法。

比如致力于AI开发的谷歌于2014年以4亿英镑收购了人工智能企业Deepmind,后者则开发出了在今年引来全球热议的AlphaGo,这在谷歌的收购史上只是一笔小生意。

类似的大鱼吃小鱼的戏码在科网领域已经不断上演,对于资金充裕的巨头们来说,买买买已经成为公司日常运营的一部分——通过并购获得技术,以此发挥协同效应,顺便干掉未来潜在的竞争对手。

更可怕的是,哪怕是一笔数十亿美元甚至百亿美元的投资失误——即便血本无归,巨头们也都扛得起。

高成长高估值 这次真的会不一样吗?

当前,FAAMG的市值总和已超过3万亿美元,折合人民币超过20万亿元。

而在高市值的情况下,这些巨头中除了微软外,其余公司的营收仍能保持年复合增长率20%的速度在增长。这在此前历次经济权杖大转移中极其罕见,无论是能源、金融还是制造业公司称霸的年代。

以美国实业公司中市值排在第一的壳牌石油为例,其营收和净利润已经连续5年呈下滑趋势,而排在第二的强生公司近6年的营收和净利润的年复合增长率仅为3%。

尽管,历史数据并不能够代表未来,但是,可以从一定程度上对未来的趋势进行合理推测。下表为FAAMG目前的估值情况:

若这些公司能够继续保持20%的年增长,且估值水平保持现在的状况,那么4年后的股价将能翻一番。如果总市值不变,这意味着届时这些公司的市盈率将打对折——简单的说就是估值水平下降,市值含金量攀升。

同时,这还意味着,万亿美元市值的科技公司将很可能在未来几年诞生,即便发生超级金融危机也只是延后了这一时间,考虑到这些巨头充裕的现金储备、超强的现金流和偏低的负债率,也很难想象他们会被一场金融危机所击垮,即便估值水平短期下移,一旦危机过后仍可能在不长的时间内恢复。

如果突然杀出一家新巨头,那么结果只是取代了现有的一张座椅。而作为一个整体,科技巨头的辉煌还远未结束。

在危机中倒下的,往往是高负债和现金流短缺的企业——即便是猛烈如次贷危机,手持巨额现金的低杠杆巨头,也能安然度过,并且能够逆势抄底,为下一轮复苏储备粮草。

那么新的问题来了,市值已经逼近FAAMG阵营的腾讯和阿里,是否同样也会挑战一个更高的市值?

5万亿港元市值的腾讯会出现吗?(编辑:文文)

扫码下载智通APP

扫码下载智通APP