说好的派息呢?卖了主业的金卫医疗(00801)正离私有化越来越近

大股东一再增持,持股份额超过70%,相信绝大多数投资者看到这里,都会觉得这只股多半是要私有化退市了,去年年末刚刚卖了主业的金卫医疗(00801)目前走的就是这个路数,更重要的是,此前说好的所得款项部分用于派息,到现在也没个影了。

“卖血”的故事

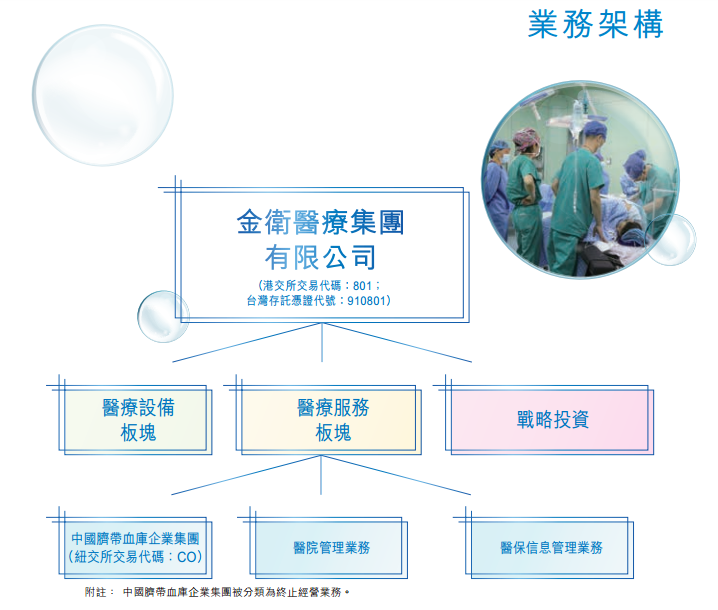

作为一家“非典型”医药股,医药研发、制造及销售并非金卫医疗的主页,根据金卫医疗集团官方网站的介绍,其主营业务是生产及销售医疗设备及相关医疗设备耗材;提供医院管理服务及营运、提供医疗保险管理服务。

不过就在去年,公司超过70%的收入还来自于另外一项业务:脐带血库。

医学研究表明,新生儿的脐带血中含有丰富的造血干细胞,脐带血库的作用就是保存新生儿的脐带血,为需要造血干细胞移植的患者储备资源和提供干细胞的配型查询,目前全球脐带血干细胞移植已超过38000例,欧美等国脐带血移植案例占造血干细胞移植案例近1/4 。

而在国内,目前仅有山东、北京、上海、天津、广州、浙江、四川七家合法的脐血库,而此前金卫医疗全资拥有的中国脐带血库企业集团就持有其中3家独家经营牌照及1家部分权益,换句话说,中国脐带血库基本上主宰了国内脐带血库市场。

这么一个垄断性的特殊生意,盈利方面必然也较为乐观,从最近3年主要营运数据来看,每年的收入和利润等各方面都较往年有所增加,未来随着人们收入水平的提高以及脐带血意识的普及,该集团的收入实现稳定增长应该没有太大的疑问。

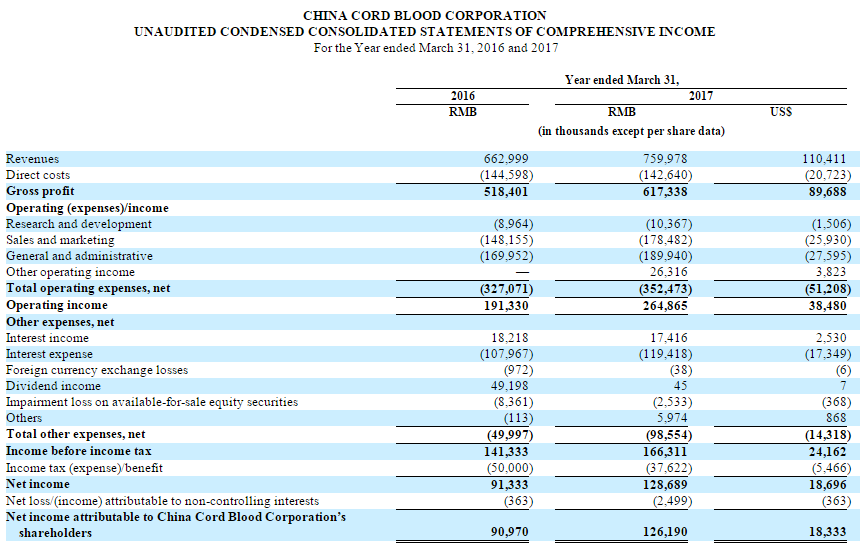

从该集团此前发布的年报来看,在截至3月31日的财年中,其归属于上市公司股东的净利润也由去年的9097万元人民币增加到了1.2619亿元人民币:

从股价来看,在纽交所上市的中国脐带血库企业集团(纽交所交易代码:CO)同样表现不俗,自去年低点至今已经涨了160%,截止当地时间本周三(7月26日)收盘报11.12美元:

可就是这样一颗摇钱树,金卫医疗却在去年年底卖了套现。

2016年12月30日晚,金卫医疗发布公告称,已与南京盈鹏蕙康医疗产业投资合伙企业(有限合伙)签订买卖合同以全现金63.98亿出售其全部所持有的中国脐带血库股权,占中国脐带血库全面摊薄后总股本的65.4%。

派息or私有化?

经历了这么一次大“卖血”之后,从金卫医疗4月份发布的年报上,也能够明显看出公司的盈利受到了较大程度的影响。

回到文章开头的业务架构图,这就是智通财经在金卫医疗发布的2016年年报上截取的,而在图片的左下角我们可以发现,公司已将中国脐带血库的业务列为终止经营业务,而在这份年报的后面,也列出了终止经营业务的具体财务数据:

从2015/2016财年的净亏损3.6亿,到2016/2017财年的净利润2.1亿,中国脐带血库为金卫医疗贡献的利润的确不少,反观公司的持续经营业务:

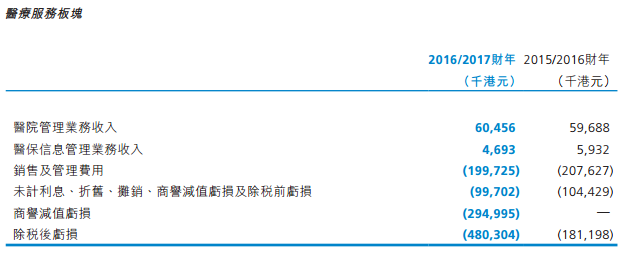

2017财年金卫医疗的亏损达到了3.1亿,亏的部分比脐带血库赚的更多,而公司收入占比最大的医疗服务板块,亏损更是达到了4.8亿,相当于上一个财年亏损的两倍还要多:

那么对于中国脐带血库这样一个优质的资产,暂且不论金卫医疗出售它背后的目的,但总归是能套现出一大笔资金的,根据当时发布的重大出售事项公告,公司预期将因出售事项录得账面收益约38.84亿港元,收取现金所得款项净额约61亿港元。

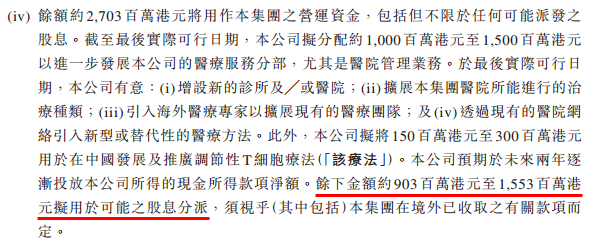

在这61亿的现金里,扣去30亿拿来还债,剩下的钱用来做什么呢?公告里倒也说得明白:

上文提到的T细胞疗法,金卫医疗确实与美国得克萨斯大学MD安德森癌症中心携手创立了Cellenkos, Inc.,专注于脐带血源调节性T细胞疗法,但后面提到的9-15亿作为股息分派,从三月初发布公告到现在却一点动静也没有,却在六月的公告中来了这么一句:

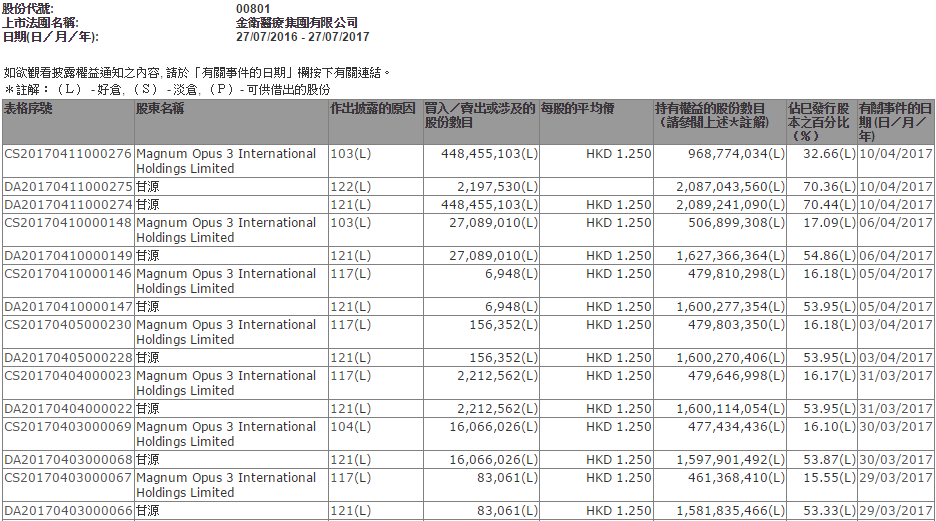

派息的事没了着落,股东倒是开始大规模增持公司的股份。今年年初,公司大股东甘源以每股1.25港元,比当日收盘价溢价13.64%,要约其余18亿股及价值2千万美元CB和购股权。

在4月10日的要约截止日,公司发布公告称,要约已接获的有效接纳包括,约9.69亿股股份要约,及1223.97万份购股权要约。股份要约的有效接纳,连同要约人及其一致行动人士已持有的股份(包括约20.87亿股股份),相当于公司已发行股本及投票权约70.36%。

换句话说,在要约股份完成过户后,由公众人士持有的股份最多也只有不到30%,尽管仍符合上市规则项下25%的最低公众持股量规定,但也已经接近极限,距离私有化可能也只差最后一步。

事实上,在目前大股东持股份额已经超过70%的情况下,金卫医疗不管是私有化还是派特别股息,大股东已经是稳赚不赔,但对于普通投资者而言,一个股权结构如此集中的股票,还是不碰为妙。

扫码下载智通APP

扫码下载智通APP