山西证券:跟准大方向,收获超额受益

智通财经APP获悉,山西证券发布A股策略报告,指出可以看到政策面对于国内经济转型的决心,区域经济发展将强调“均衡”,基础设施、服务保障将为重点发力方向,地产、医疗、互联网等行业的发展均将强调“有序”与“反垄断”,半导体、新能源、新材料等行业的发展将强调“国家安全”,核心零部件与技术的国产化为重点攻坚方向,在此大方向中包含的中长期趋势性投资机会终将熨平短期波动,收获超额受益。行业配置上看好:一是农林牧渔板块。行业景气反转在即,龙头优质标的的业绩确定性更强。二是光伏板块。光伏装机需求持续提升支撑行业延续高景气。三是非银金融板块(左侧布局机会较优),四是家电板块,主要逻辑是后疫情时代全球居家场景增强叠加人民币汇率适度贬值以及政策助力消费。

此外,山西证券建议关注国防军工板块(中长期景气度向好趋势不变)和地产板块(行业集中度提升龙头央企有望收获较强业绩增长能力)。

山西证券主要观点如下:

一、市场回顾

沪深指数由涨转跌,军工板块异动拉升

市场方面,节后近两个交易日万得全A指数由涨转跌,累计收跌1.35%,北向资金合计净流出23.62亿元。近两个交易日,国防军工、电力设备、家用电器、基础化工、机械设备涨幅居前,房地产、银行、美容护理跌幅居前,非银金融、农林牧渔、商贸零售、食品饮料、社会服务小幅上涨。

美联储如期加息50bp并将于6月缩表,多国央行配合开启紧缩

美联储于美东时间5月4日宣布,将基准利率上调50个bp至0.75%-1.00%区间,为2000年5月以来最大幅度加息,符合市场预期。同时声明称,将于6月1日开始以每月475亿美元的步伐缩表,即每个月缩减300亿美元的美国国债和175亿美元的抵押贷款支持证券(MBS),并在三个月内逐步提高缩表上限至每月950亿美元,即每个月缩减600亿美元美国国债和350亿美元抵押贷款支持证券。随后,美联储主席鲍威尔在出席5月例行新闻发布会时表示,美国通胀太高,FOMC正迅速行动,以期压低通胀。对于未来加息的步伐,鲍威尔表示,FOMC认为未来两次货币政策会议各加息50个基点是可能的,但其并没有积极地考虑单次加息75个基点的可能性,加到中性利率后再定加息终点。

目前看起来并没有接近经济衰退,美国经济足以应对货币紧缩。此后,各国央行纷纷采取行动,巴西中央银行货币政策委员会宣布加息1%(即上涨100个基点),上调基准利率至12.75%;印度央行将基准利率上调40个基点至4.40%;新西兰央行和加拿大央行分别加息50个基点;英国央行宣布加息25个基点将基准利率从0.75%上调至1%,以应对通货膨胀,这是2021年12月以来英国央行第四次加息,此次加息也使英国央行的基准利率升至13年来最高水平。综合来看,当前海外货币政策整体呈加速紧缩状态,我国短期内面临一定货币贬值压力,但从历史来看,全球金融环境的改变并不会影响我国货币政策“以我为主”的状态,经济下行周期中我国后续大概率仍将适时搭配结构性货币政策工具助力经济稳增长。

产煤大省一季度GDP增速亮眼

随着西藏于5月1日发布2022年一季度经济运行情况,31省份一季度GDP数据已全部出。从总量上看,广东、江苏、山东3省份稳居前三,一季度GDP依次为28498.79亿元、27859亿元和19926.8亿元,经济头部省份地位仍难以撼动;从名义增速来看,一季度,共有13个省份超过10%,分别是山西、内蒙古、宁夏、新疆、陕西、海南、甘肃、青海、江西、贵州、黑龙江、山东和福建,其中北方省份共有9个、南方省份仅有4个。总体而言,受大宗商品价格大幅上涨影响,产煤大省GDP多呈现较快增长。

Q1房地产开发贷款环比多增,个人住房贷款利率回落

5月6日,央行发布2022年一季度金融机构贷款投向统计报告显示,2022年一季度末人民币房地产贷款余额53.22万亿元,增加7790亿元,占同期各项贷款增量的9.3%,占比较上年全年水平低9.8个百分点。2022年一季度末,房地产开发贷款余额12.56万亿元,同比下降0.4个百分点,增速比上年末低1.3个百分点;一季度增加2900亿元,比上年四季度多增4414亿元。个人住房贷款余额38.84万亿元,同比增长8.9%,增速比上年末低2.3个百分点。3月份,新发放个人住房贷款利率为5.42%,比年初低17个基点。从数据上看,一季度房地产开发贷款环比多增,个人住房贷款利率回落。

二、策略观点

宏观经济层面,海外流动性回收、俄乌冲突持续,冲击情绪及基本面的主要因素实际并未发生变化,但宏观经济环境的不确定性仍在持续。周内美联储下一步加息缩表“靴子落地”,但后续非农数据反映出的劳动力供给紧格局未有明显缓和,市场对于遏制通胀失控与保障经济“软着陆”是否能够兼顾出现质疑与预期混乱,带动美债、美股等主要资产价格出现剧烈波动。

我们在反复的压力中可以看到政策面对于国内经济转型的决心与重点方向,区域经济发展将强调“均衡”,包括中西东部地区的均衡与城市群建设中的城乡均衡,基础设施、服务保障将为重点发力方向,地产、医疗、互联网等行业的发展均将强调“有序”与“反垄断”,半导体、新能源、新材料等行业的发展将强调“国家安全”,核心零部件与技术的国产化为重点攻坚方向,在此大方向中包含的中长期趋势性投资机会终将熨平短期波动,收获超额受益。

看好:(1)农林牧渔板块。前期上游原材料价格压力骤升推动了产业竞争格局重塑,龙头优质标的的业绩确定性更强,在一季度触底的背景下,行业景气反转在即。(2)光伏板块。海内外光伏装机需求有望持续提升,支撑行业延续高景气。(3)非银金融板块。估值居于历史绝对低位,左侧布局机会较优。(4)家电板块。后疫情时代全球居家场景增强以及近期人民币汇率适度贬值利好家电出口,后期政策面加码助力消费有望加速推动估值修复。

关注:(1)国防军工板块。中长期景气度向好趋势不变,军工板块将逐步回归“基本面逻辑”。(2)地产板块。“保障有序稳定发展的政策环境”或将使行业集中度提升,龙头央企有望在竞争格局重塑与政策边际放松的背景下收获较强业绩增长能力。

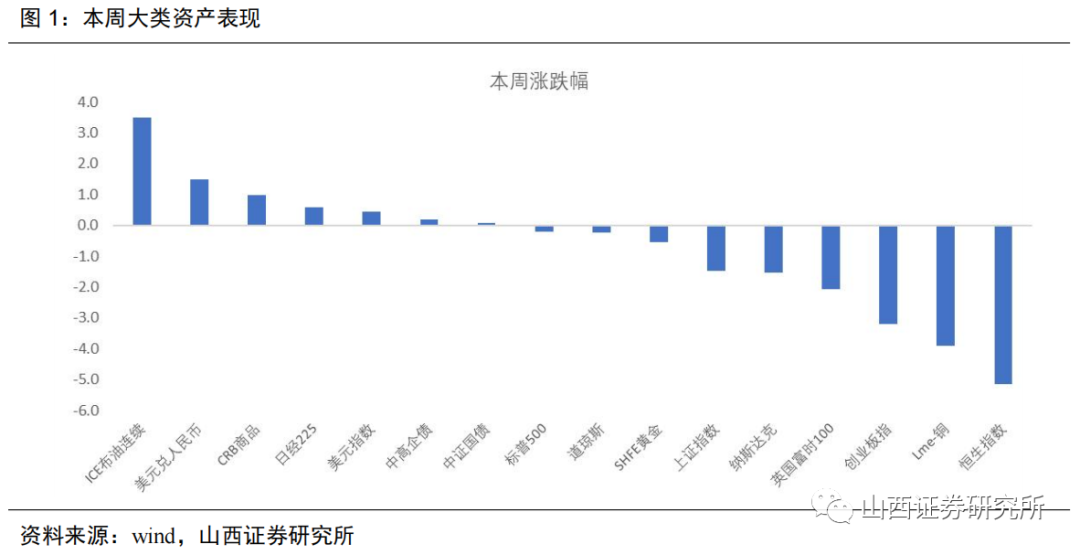

三、本周大类资产表现

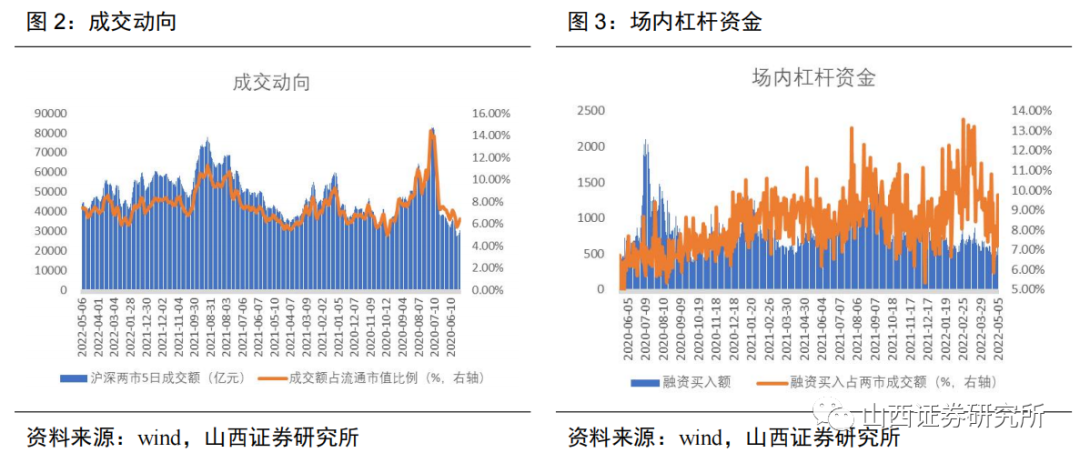

四、市场情绪

本文选编自微信公众号“山西证券研究所”作者:张治、范鑫;智通财经编辑:徐文强。

扫码下载智通APP

扫码下载智通APP