获大摩、美银等国际大行认可 解读固生堂(02273)从1到N的进化史

智通财经APP获悉,大摩发布研究报告称,固生堂(02273)作为传统中医药服务行业的瑰宝,具有规模化与可及性特点,首予“增持”评级,预计2022-24年收入年复合增长率将达26%,受同城渗透率和新市场进入的推动,调整后利润年复合增长率为35%,目标价43.5港元。值得关注的是,固生堂在上市仅5个月的时间里,就获得了17家券商的研究覆盖,除了获得大摩推荐之外,固生堂还获得美银、中信证券等国内外知名券商的一致认可和推荐(详见附录1)。

事实上,随着中医药“十四五”规划出台,中医行业景气度迎来质变。规划中提出2025年中医医疗机构需要达到9.5万家,相比2020年底增长31%,其中中医医院数量目标为6300家,其余8.87万家普遍为中医诊所,中医诊所需净增加2万家以上。中医诊所的数量有望扩容,固生堂(02273)作为中医医疗服务龙头,OMO模式日渐成熟,业务版图全国扩张脚步愈稳,业绩增长稳健,深受多家机构青睐。掘金万亿赛道,固生堂又是如何成为民营中医医疗服务龙头企业的呢?

第一步:打造成熟门店盈利标杆

作为中医医疗服务连锁龙头,固生堂线下医疗机构覆盖了北京、上海、广州、深圳等11个城市,打造了品牌化、连锁化、集团化、标准化的名医堂,超过2万名中医师在该公司提供中医服务。同时,该公司积极布局线上业务,通过线上和线下联动的业务发展的OMO模式,成功将服务网络扩展至343个城市。

2021年,固生堂业绩增长亮眼,期内营收达13.72亿元(单位:人民币,下同),同比增长48.3%;经调整净利润人民币1.57亿元,同比增长85%;现金储备超过10亿,经营性现金净流入远超经调整利润。

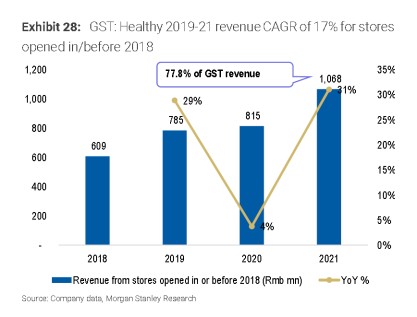

智通财经认为,固生堂业绩稳健增长的原因,在于其老门店(2018年以前开始运营)内生增长强劲,贡献其大部分增长来源。根据大摩研报,2021年,固生堂老门店实现收入10.68亿元,同比增长31%,占公司总收入达78%,贡献56%的收入增长,内生增长强劲。

成熟门店的盈利标杆打造,首先,受益于固生堂成熟的管理运营模式赋能,初步形成优秀的单店模型。具体表现在以下三个方面:供应链管理方面,在零散的上游供应链中实行集中采购,可以带来明显的规模效益。获客渠道管理方面,与随机到访的顾客相比,会员具有更好的客户粘性、盈利能力和增长可见性。大摩研报显示,固生堂会员体系快速发展,预计2022年贡献40%的收入。业务板块方面,线上线下商业模式,突破传统模式下问诊的时间和空间壁垒,解决各区域医师资源不平衡、客户随访和长期健康管理不便等痛点。疫情期间,在行业线下医疗机构面临短暂停业压力之时,固生堂OMO模式优势得到验证。

其次,固生养持续改善现有门店的运营效率,以打造成熟门店的盈利标杆,并抵消新增门店的影响。比如,搭建了业务全流程闭环的HIS系统,更深层次地实现公司数字化运营管理,通过对预约挂号、智能导诊、咨询诊断、处方审核、代煎配药、物流运输、跟踪、反馈评价的全流程系统管理,提高业务管理效率。

第二步:内生外延并举 商业模式高度复制

在门店单店优秀模型初具雏形,并通过运营效率提升改善门店利润率之后,成熟门店的盈利标杆呼之欲出。第一步完成之后,成熟门店的商业模式可复制性强,固生堂的业务扩张规划日益清晰。第二步,公司内生与外延并举,双轮驱动其高成长。

根据智通财经APP观察,2018-2020年,固生堂门店扩张速度放缓,专注于提升门店运营效率。受益于公司专注于精细化管理,这一时期公司门店盈利能力明显提升,2018-2020年亏损门店数量分别为9家、1家和2家,截止2021年底,公司门店均实现盈利。

随着上一轮扩张门店逐步进入成熟期,固生堂即将开启下一轮门店扩张,并通过数字化和互联网+为医疗服务赋能。

此外,未来将通过现有城市加密和进入新城市的方式来实现经营面积扩大。从收入体量来看,广州、深圳、上海区域为固生堂收入的第一梯队。从收入增速来看,上海、深圳区域仍维持高速增长势头。从区域市场空间来看,所有市场区域仍处于渗透率极低水平,增长空间充足。若固生堂选择现有城市加密布局,执行风险低,且增长势能不减。

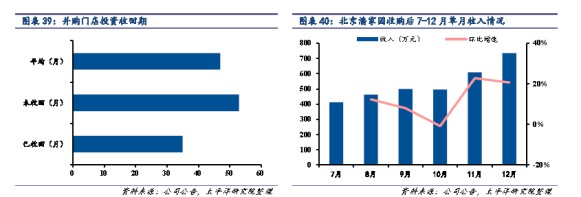

除了自建门店之外,固生堂亦对并购门店有一套成熟的整合模式,包括供应链替换、人员支援、专家帮扶、获客渠道调整、品牌赋能等,能帮助并购店实现业绩迅速增长。以北京潘家园店为例,2021年7月完成并购后,12月份单月收入达735万元,相比7月月收入增长78%。

太平洋证券研报披露,目前固生堂共有32家并购门店,其中已收回投资的门店数量为14家,平均投资收回周期为35个月,未收回投资的门店数量为18家,预计平均投资收回周期为53个月,总体来看,公司平均并购店的投资收回期约为47个月。

智通财经APP认为,固生堂商业模式高度可复制的原因,除了业务标准化体系持续迭代之外,突出的获医能力和获客能力亦不容忽视。未来十年高级中医师数量基本稳定,患者需求增速大于医生供给增速,超高资历的中医师和师徒传承模式是扩张的关键障碍。

固生堂一方面采用差异化的线上与线下结合的医师模式,吸引具有强大客户群的名老中医,发挥行业特色优势。另一方面通过收益分成和股权激励,使医师利益与公司利益保持一致。此外,与顶级中医院和大学进行战略合作,进一步扩大中医师网络资源。

多管齐下,固生堂中医师数量持续攀升,2021年公司共有23137名医师,同比增长41.9%,其中线下医师3172人,同比增长17.8%,线上医师19955人,同比增长46.7%。资深医生(主任或副主任医师)数目为9281名,同比增长39.2%,占比达40%。大摩研报指出中期内固生堂自有医师收入贡献或稳步提升超过20%,推动经营杠杆。

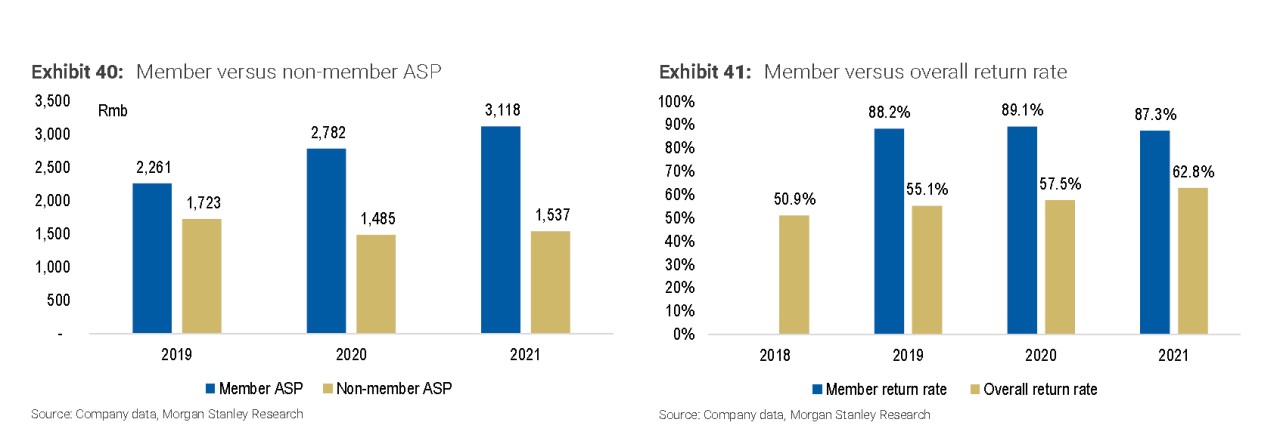

而相比起其他专科,中医患者对医师的粘性显著更强,充足的医师资源可以明显降低医疗机构的获客成本,而会员体系则进一步加强客户粘性,缩短品牌培育周期。2021年公司会员回头率为87%,高于公司平均的62.8%,人均消费为3118元,高于普通客户的1537元,会员收入占比达31%。获医能力和获客能力优异,加上门店标准化运营,为公司大规模扩张经营打下良好基础。

第三步:政策与需求驱动高景气 增长势能不减

业务扩张的底气,是固生堂扎实的基本盘使然。而扩张的红利,则是中医医疗服务市场的广阔空间带来的。

鉴于在临床、预防、文化等方面优势,近年来我国对中医药产业政策支持层出不穷,中医药行业高速发展。2022年3月,国务院出台《“十四五”中医药发展规划》,其中医疗服务为重点支持领域,包括优化医疗服务价格及医保政策、鼓励诊所/连锁经营、支持社会力量参与等方面,全面支持中医药产业发展。随着支持政策相继落地,中医药行业景气度持续提升,进入蓬勃发展的黄金时期。

尤其随着人口老龄化持续加深以及生活方式改变等因素,我国中医医疗服务的需求旺盛。首先慢性疾病及亚健康等治疗需求持续增加、同时中医医疗服务继续保持传统优势领域,包括骨伤、肛肠、儿科、皮肤科、妇科、针灸、推拿及脾胃病等;此外自2020年新冠疫情以来,中医诊疗全面参与疫情防控救治,成果显著。

在上述多重需求叠加下,中医医疗服务有望长期维持高景气。根据弗若斯特沙利文数据,我国中医诊断和治疗服务收入由2015年的1110亿元提升至2019年的2920亿元,并有望于2030年实现18390亿元,2019-2030年期间保持18%的年化复合增长。

从供给端来看,中医医疗服务市场的市场格局高度分散,优质供给资源不足。2020年末,全国中医类医疗卫生机构总数达72355家,且绝大部分属于区域性的单体机构,整体呈现“小零散”状态。但标准化连锁经营者有一定的整合空间,固生堂包揽行业多位第一:截至2021年底,在中医医疗服务机构中,固生堂的中医师数量、线下医疗机构数量、覆盖城市数量均位列行业第一。

中药饮片联合采购的影响亦是投资者关注的重点,大摩研报特别指出,该政策对固生堂的影响是可控的。中药饮片联合采购是针对公立机构,没有要求民营参与,固生堂在集团层面采购,有较强的议价能力。而且,掘金中医诊疗万亿黄金赛道,市场高速发展,固生堂增长势能不减,长期向好的基本面不改。

综上所述,从0到1、1到N,固生堂成熟门店盈利标杆最终成就了版图全国扩张的龙头品牌。在政策与需求共振下,中医医疗服务高景气持续,固生堂高成长确定性增强。而相比于香港上市的同类医疗企业,有利的监管背景、稀缺性价值及稳健地近期增长,使得固生堂估值有望上一个新台阶。

扫码下载智通APP

扫码下载智通APP