天风海外:高伟电子(01415)毛利率和良率上提,i8大年可期

本文来自微信公众号“翩翩看天下”,作者为天风证券海外研究团队,原标题为《【天风海外】高伟电子:收入不及预期,但毛利率和良率上提,i8大年可期》。

收入增长不及预期,i7供货后期ASP折让使然

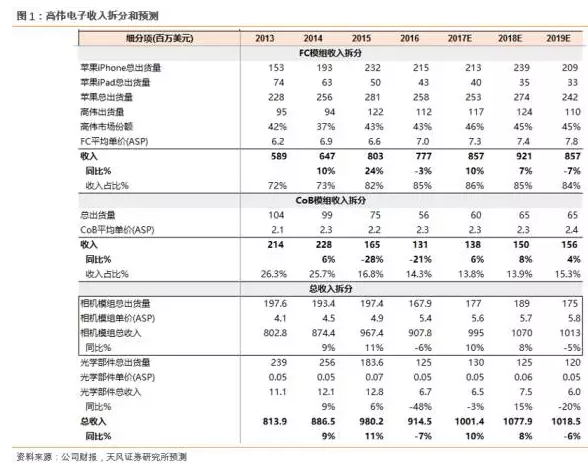

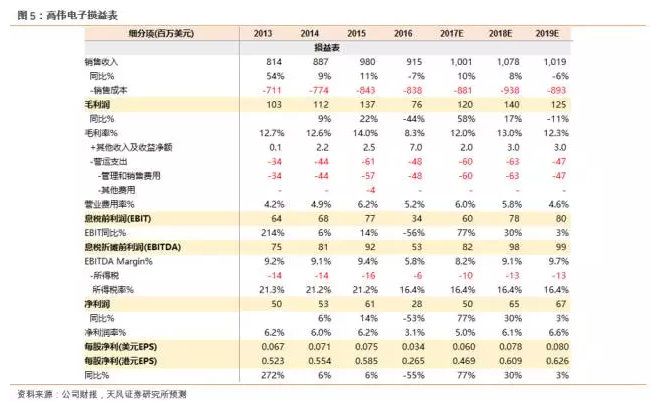

高伟电子公布2017年上半年业绩,收入同比增长6%达3.19亿美元,不及预期的3.32亿美元(10%同比增长)。相机模组17H1出货6460万部,收入同比增6%达3.17亿美元,公司表示苹果和LG手机出货量分别同比增长12%和19%。公司良率回升带动毛利增长的逻辑得到验证,17H1毛利润同比增长26%达3140万美元,毛利率从去年同期的8%增长到10%,符合预期。净利润同比增长253%达920万美元,公司宣布中期派息184万美元,派息率达20%,股息率为0.45%。

我们认为公司收入不及预期的原因可能在于i7供货后期ASP的下降。公司表示,每一代iPhone的FC模组ASP会随着供货到后期而降低10%-20%。2017年上半年苹果iPhone+iPad销售量达1.11亿台,和去年同期的1.12亿台相差无几,且公司的苹果出货量同比增12%意味着市场份额还有所提高。所以,供给增加的情况下,我们认为收入增长缓慢的原因可能在于ASP折价10%-20%。随着公司在6月底开始供货i8,我们认为这种趋势在下半年情况会有所改善。我们预计2017年FC模组ASP同比增长5%至7.3美元/件。

中报毛利率10%,反转逻辑持续,年底有望回归iPhone 6时代12%-13%

我们在6月28日的首发报告强调良率恢复以及毛利率反转的逻辑得到验证:在ASP有所下滑的情况下,公司毛利率也能从去年同期的8%增长到10%。由于i7手机摄像头像素等升级,公司需要在产品工艺设计和生产环节进行改进,因此新的模组量产前期的良率和效率都会比较低,这种情况一般需要2-3个月左右时间调整,但如果这一进程出现延后,将直接拖累摄像模组毛利率。我们认为i7摄像头升级让良率降低进而毛利承压的利空已经出尽,目前公司良率已恢复到2016年生产iPhone 6/6S的水平。针对iPhone 8,我们认为新手机很可能只在局部性能上有所更新(感应器等),但在像素等应该不会有重大改变。因此我们对公司能够控制iPhone 8量产初期的良率和毛利率具有信心,我们并预计2017年公司毛利率有望回升到 11-12%左右的水平。我们预计2017-2018年公司毛利率分别为12%-13%。

上半年仍是淡季,6月底i8模组开始出货,下半年市场可略提信心

我们对下半年FC模组量价齐升保持乐观,i8模组已在6月底开始出货,目前良率和产能利用率比较稳定,ASP在下半年可逐步提升。我们预计iPhone在3Q和4Q的出货量将分别达4900万和7500万(对比去年同期的4600万和7800万),高伟应该继续维持55%的市场份额,再加上17H2的约2000万iPad出货量(我们预计25%的市场份额)。整体来讲,高伟下半年应该为苹果提供约7300万FC模组,预计为公司带来5.6亿美元收入,再加上CoB模组和光学部件收入,公司全年可能达到我们预期的9.5-10亿美元的收入,随着Q3-Q4苹果手机发布和供货增加,届时公司股价可能会有所反应。

估值

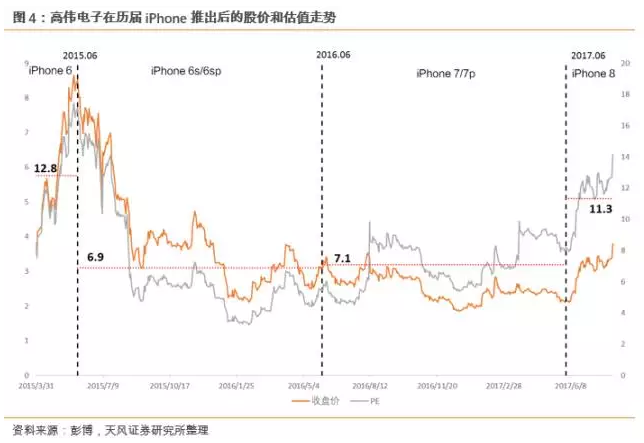

我们继续看好高伟在下半年良率恢复、毛利率反转的逻辑。随着i8的放量,公司的业绩和利润率将可继续反弹。我们预期公司2017年收入增速为10%达10亿美元,毛利率回归i6时代的12%-13%,净利润增速77%达5000万美元(3.9亿港元)。我们认为公司2017年9x 的市盈率为合理,对应2017年0.47港元EPS,重申“买入”评级,目标价格4.2港元。

风险提示:iPhone销量不及预期,公司市场份额减少等。

(编辑:肖顺兰)

扫码下载智通APP

扫码下载智通APP